来源 | 东哥解读电商

作者 | 金珊

在本地生活这块增长的蛋糕上,美团的防守暂时成功。

11月29日港股盘后,美团发布了2024年Q3的业绩公告。财报显示,美团营收936亿元,同比增长22.4%;非国际财务报告会计准则计量下,经调整溢利净额128亿元,同比增长124%。

营收利润大幅超出预期。市场一致预期美团营收同比增长19.9%,经调整溢利净额同比增长104.6%。当天美团报收168.7港元,同比下滑2.03%。

对美团来说,本地生活的战事是一波未平一波又起。抖音调整了策略,从抢规模转变为变现为主。随后前置仓成为新战场,京东、山姆、盒马都重启扩张。接下来,美团还有一场硬仗,但从Q3的业绩来看,美团依旧抗打。

业绩一览

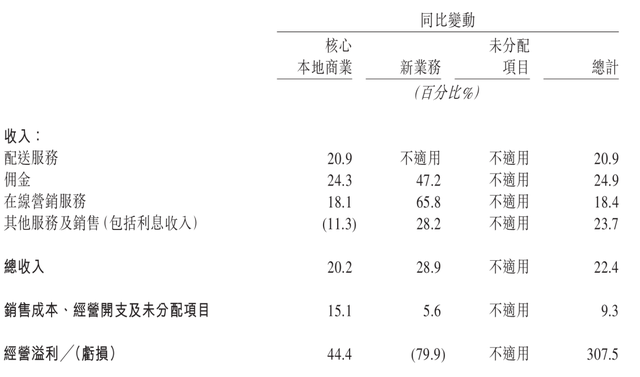

总收入936亿元,同比增长22.4%。

核心本地商业收入694亿元,同比增长20.2%。经营溢利同比增长44.4%至146亿元,经营利润率同比提升3.5个百分点至21.0%。即时配送业务继续稳健增长,订单量同比增长14.5%。

新业务分部收入242亿元,同比增长28.9%。分部经营亏损同比收窄79.9%至10亿元,经营亏损率环比改善1.9个百分点至4.2%。

利润超预期主要是配送端的利润改善,到店业务的佣金率提升。营销费用比去年小幅增长了6%。

销售成本568亿元,同比增长14.8%,占收入百分比由64.7%同比减少4.0个百分点至60.7%。

销售及营销开支180亿元,同比增长6.2%,占收入百分比由22.1%同比下降2.9个百分点至19.2%。研发开支53亿元,同比保持稳定。占收入百分比由7.0%同比下降1.3个百分点至5.7%。一般及行政开支28亿元,同比增长10.2%。占收入百分比为3.0%,同比保持稳定。

其他收益净额在2024年Q3为25亿元,而2023年同期则为14亿元。该变动主要由于汇兑收益增加。

经营溢利及经营利润率分别为137亿元及14.6%,而在2023年同期的经营溢利及经营利润率分别为34亿元及4.4%。

总体费用端被摊薄。到店酒旅业务中,参与神会员的商户数超过50%,使用神券下单的单量占比也在持续提升。国庆期间消费者的信心已经有所改善。10月外卖品类的客单价同比下降幅度也比以往月份缩窄很多。

餐饮大洗牌,美团拓下沉市场

“从美团的角度来看,今天已经到了最大的拐点。”美团核心本地商业CEO王莆中称。在2024年餐饮产业大会上,他表示,美团增量已经很少,城镇人口到8亿之后,涨不动了,没有什么新用户。

用户见顶是互联网行业普遍面临的议题。美团交易用户数和商家数量在2021年创下高峰,在2022年基本达到饱和。此后美团不再公布这两项数据。

美团未来的增量在哪?我们认为是下沉市场、前置仓和海外。

首先是五环外的餐饮市场。餐饮消费的重要趋势之一是,从量价齐飞转变为以价换量。消费者更喜欢便宜的外卖。在Q1的电话会上,美团就曾表示,消费者对价格更加敏感了,到店、酒旅的客单价同比出现了下降。

美团主打的“拼好饭”也是顺应趋势。截至今年8月,有1.2亿用户使用拼好饭,接近美团外卖用户的四分之一。

虽然没有透露具体数据,但美团表示下沉市场的商户数、活跃用户数、交易规模都有了非常显著的提升。

美团正在提升频次,来巩固餐饮的大盘。据悉,美团从追求GMV转变为订单量的增长。

与此同时,餐饮业正在经历“大洗牌”。天眼查数据显示,截至2024年6月30日,国内餐饮相关企业新注销、吊销量达到惊人的105.6万家,而2023年全年才倒闭了135.9万家,这意味着每天就有5800多家餐饮商家闭店。Q2全国餐饮收入13172亿元,同比增长仅3.0%,大幅下滑。

同时美团也在维护住商家。“繁盛计划”。卫星店品牌商家提供6至12个月佣金返还。开展的数字化专项措施目前已累计为超过500个品牌提供AI选址服务。对于新入驻的中小商户,已经讲流量支持期从7天延长至最长14天。

从Q3财报来看,美团在餐饮市场守住了。配送收入增速超过单量,意味着单均配送收入上升,利润改善。

配送收入从上个季度的13%大幅拉升到21%。即时配送的单量同比增长15%。

竞争环境改善,美团变现率提高。佣金同比增长24%,广告收入同比增长18%。

美团也首次公布了骑手的收入。今年Q3全国范围内高频骑手的月均收入在5720元至10865元之间。高线城市骑手月均收入7629元至10865元,低线城市骑手月均收入为5720元至7803元。

前置仓战火重燃,配送成为优势

消费者点外卖从餐饮到全品类,即时零售市场是美团下一个增量场。

摩根斯坦利发布研报认为,到2030年,中国即时零售市场规模将增长至2万亿元,阿里和京东正在失去这一市场份额,美团凭借履约体系和运营经验等先发优势会成为最有可能抓住机遇的公司。

美团正在开启闪电仓的扩张。

美团闪电仓总计超过3万个,便利店闪电仓超过1万个。名创有30%的商品是线上专属。2027年美团闪电仓将超过10万个并且覆盖全品类、全区域,市场规模将达到2000亿元。

全品类的发展趋势和下沉红利也让零售业看到了机遇。一个明显的信号是,此前闪电仓只有平台和小部分创业者在参与,现在大型品牌商开始入局了。

名创优品已开仓 500 家,累计业绩破亿元,预计年内将达到 800 家。屈臣氏在美团开设的闪电仓覆盖超过 10 个一二线城市。

" 我们把超级店作为补充名创优品在国内常规店无法覆盖的地方,如果说用户需求像一个瓶子,开仓就像是往瓶子里装沙子,能覆盖更多人群、更多需求。" 名创优品即时零售业务负责人陈镇杰认为。

闪电仓与实体店并非相互替代的关系,名创优品 "24 小时超级店 " 是纯增量场,能深入到常规店没有办法灵活扩张的点位。同时,闪电仓的坪效更高。相关的数据显示,平均来看,同样面积的店和闪电仓,店的坪效(元 / 平方米 / 天)为 59.2,闪电仓为 83.3;店的利润率为 1% 至 5%,闪电仓的利润率为 3% 至 10%。

“闪电式”出海,第二站中东

美团在香港已经快速占据了近一半的市场份额。

Measurable AI数据显示,自2023年5月进入香港市场以来,Keeta单量市占份额按月持续提升。按订单量计算,截至2024年3月,Keeta市场份额达到44%,Foodpanda为35%,Deliveroo为21%。

美团把出海的目光瞄向了中东地区,首先是沙特阿拉伯。

和东南亚相比,沙特的市场潜力大,竞争不那么激烈。

沙特是中东区域人口最多,经济总量最大的国家,也是最近10年GDP增长最快的中东国家。广发证券研报显示,2023年中东餐饮市场规模为 1196.23 亿美元,沙特餐饮市场 258.72 亿美元。

但在沙特,美团也面临一些挑战,老玩家已经占据了市场。

广发证券数据显示,沙特的本土玩家 Jahez 和 Hunger Station 市占率达到 70%。

下沉、前置仓、海外,构成了美团未来业绩的三大增量。美团的未来还有一场硬仗要打。

(来源:东哥解读电商的财富号 2024-12-01 14:54) [点击查看原文]