地产一直是A股绕不开的话题,很多人参与地产逻辑也很简单,就是博弈政策,本篇想从基本面分析的角度说明,地产股,可能真的见底了;

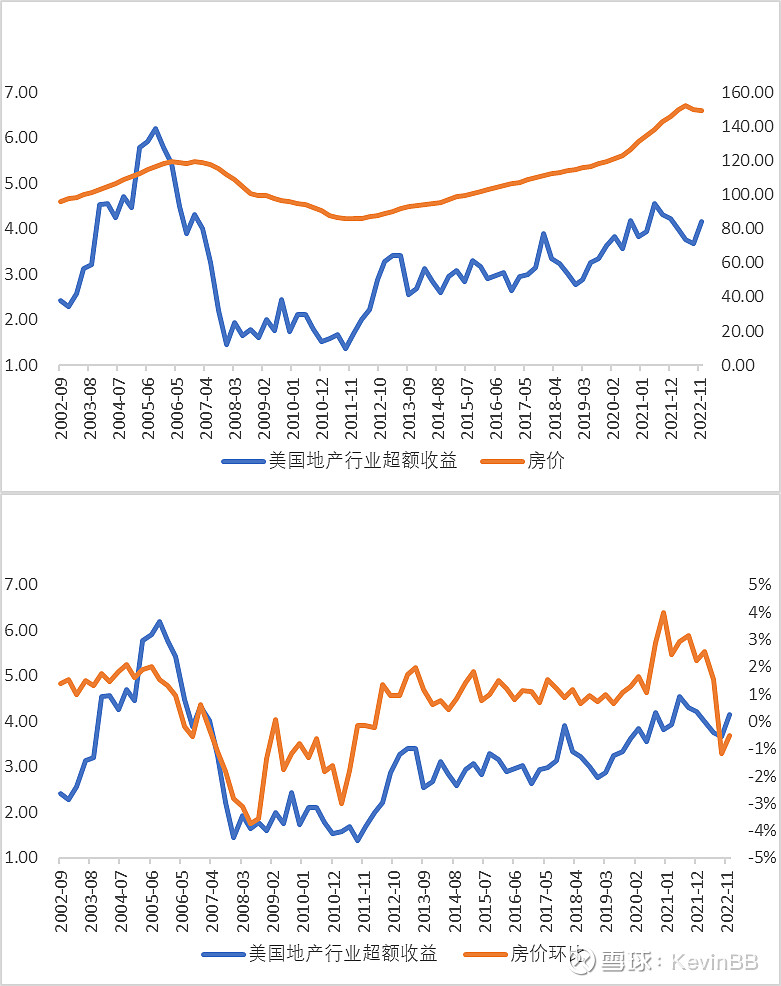

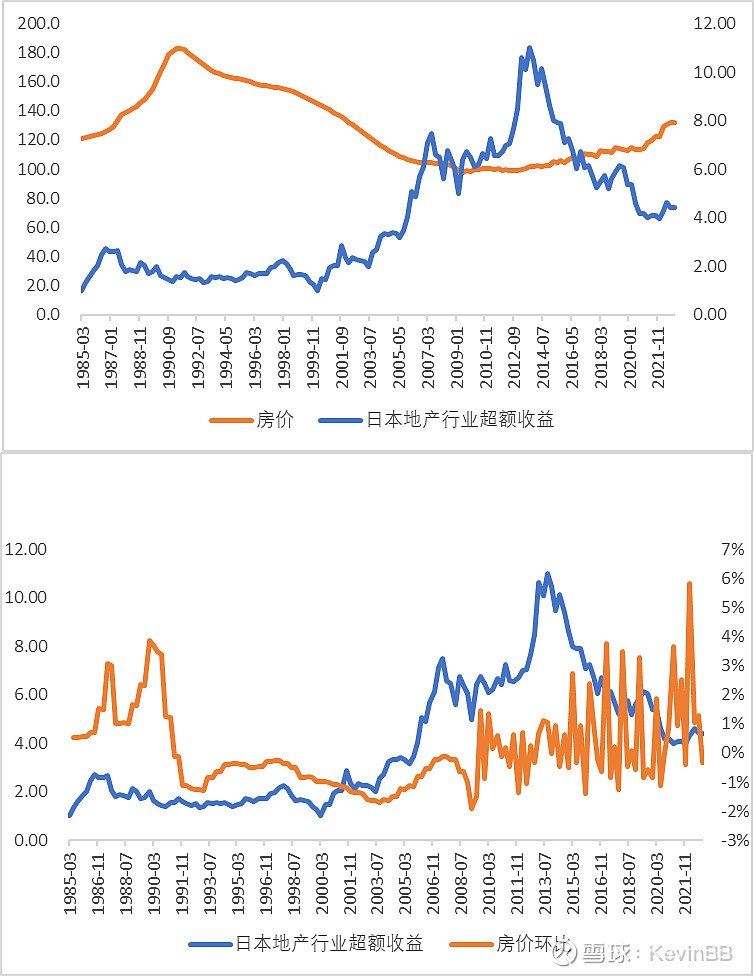

1)从美国和日本的地产危机复盘看,房价二阶导转正,即房价跌幅收窄后地产股就能跑出相对收益,而不用等到房价触底

从笔者拉的数据可以清晰的验证上面的结论,即地产危机时,地产股的超额收益取决于房价二阶段

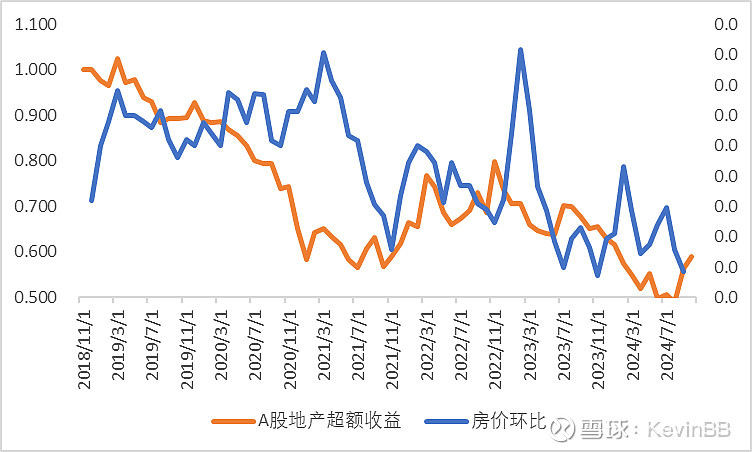

2)再看看中国的情况,从笔者拉的数据看,也符合这个判断

3)那问题就变成了判断房价后续走势

对于房价,先看总量,笔者觉得中性乐观些25年底-26年初房价能企稳;

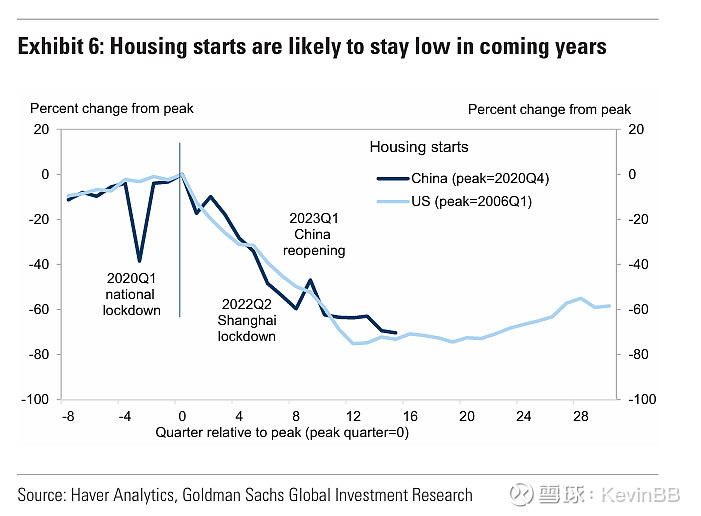

下面是高盛做的测算,偏刻舟求剑;

从数据看,中国二手房价格从高点下跌30%,回撤了3年以上,国际地产危机的经验复盘是普遍调整周期5-6年,幅度30-40%,只要中国不是地产硬着陆,大概率已经进入了跌幅的后半段,而且考虑到23-24年跌幅很快,每个季度跌3-4%,我们有大概率能看到后面几个季度房价跌幅的收窄,即房价二阶导转正

除了总量,还要考虑结构;笔者觉得中国的房价需要区分对待,A类是一线+部分强二线,B类是剩余城市;之所以要区分对待,背后是库存和人口的分化;

我们可以先看库存,目前全国已开工未售库存~21亿平,土地库存至少20亿平,即广义库存超过40亿平,考虑到年销售面积7-8亿平,这个库存是很夸张的,而且最大的问题是人口,总人口下滑+城市化率趋缓导致新增城镇人口在下滑,库存问题只会越来越大,所以对收储有这么大的呼声;

说完了总量的库存问题,再看结构;库存主要是集中在B类城市,A类的压力相对可控,考虑人口集中的趋势,A类的房价肯定是最早触底的

4)A股地产股的问题是什么?

上面的分析笔者相对积极,但对A股的地产股还有些顾虑,即股价调整幅度稍显不足,不如H股跌的透,以保利为例,如果考虑库存减值,目前真实PB估计0.9,不算便宜,会限制上涨空间;但现在是政策拐点期,估值都是其次的,等待回调后积极看多吧$保利发展(SH600048)$ $招商蛇口(SZ001979)$ $城建发展(SH600266)$

5)风险是什么?

地产,跟以往已经不一样了,已经成为了经济后周期的部门,所以风险就是经济二次触底,这个在美日都发生过,美国的10-11年,日本的97-02年,07-08年就是这样的场景;所以只能说,后续房价二阶导大部分时间会为正,地产股能跑出超额收益,但也会有些区间因为宏观等各种因素出现波动,是需要提防的。

作者:KevinBB