2020-2023年,港股市场经历了前所未有的年线“四连阴”,恒生指数先后下跌3.40%、14.08%、15.46%、13.82%,起初还有人试图“抄底”,而随着“被埋”次数的增加,市场情绪由“失望”走向“冷漠”。开年以来,港股市场似乎有了些许起色,在万得全A跌幅超5.0%的背景下,恒生指数涨幅超5.0%,背后既有海外通胀回落的助力,又有投资者偏好红利资产的推动(港股相对A股估值更低,股息率更高)。那么,展望未来,港股是否可能浴火重生,走出强势行情呢?

01

大跌后或有大涨

1991年以来,恒生指数最大回撤超过30%的共有7次。在前6次的巨幅下跌后,恒生指数均大幅反弹,1年、2年、3年回报中位数分别为48.62%、53.97%、71.29%。本轮恒生指数见底后,1年回报为15.13%,尽管涨幅相对较低,但仍符合大跌后有反弹的规律。如果历史经验重复,则港股有望继续扩大涨幅。

02

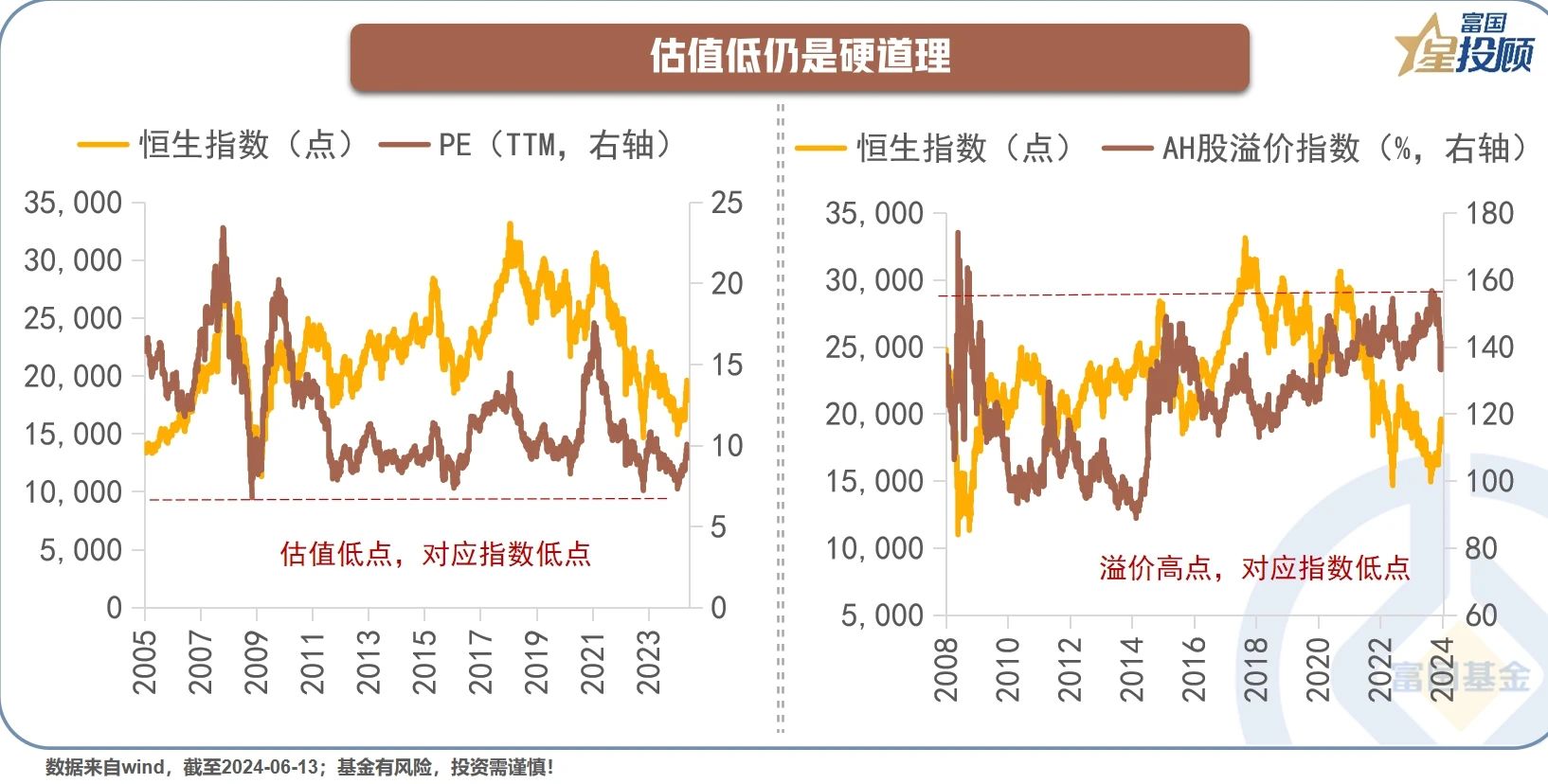

估值低仍是硬道理

近年来,港股估值始终不高,但表现依然不佳,由此引发估值有效性的讨论。然而,如果仔细观察恒生指数的历史演绎,可以清晰地发现7.5倍的PE仍是估值的硬底。从另一个角度来看,AH股溢价指数在150以上,往往也对应着恒生指数的低点。当前,经过一段时间的反弹后,恒生指数PE和AH股溢价指数均已离开极端值,但仍显示当前港股具有性价比。考虑到两项指标偏离极端值并不远,说明港股未来下行空间有限。

03

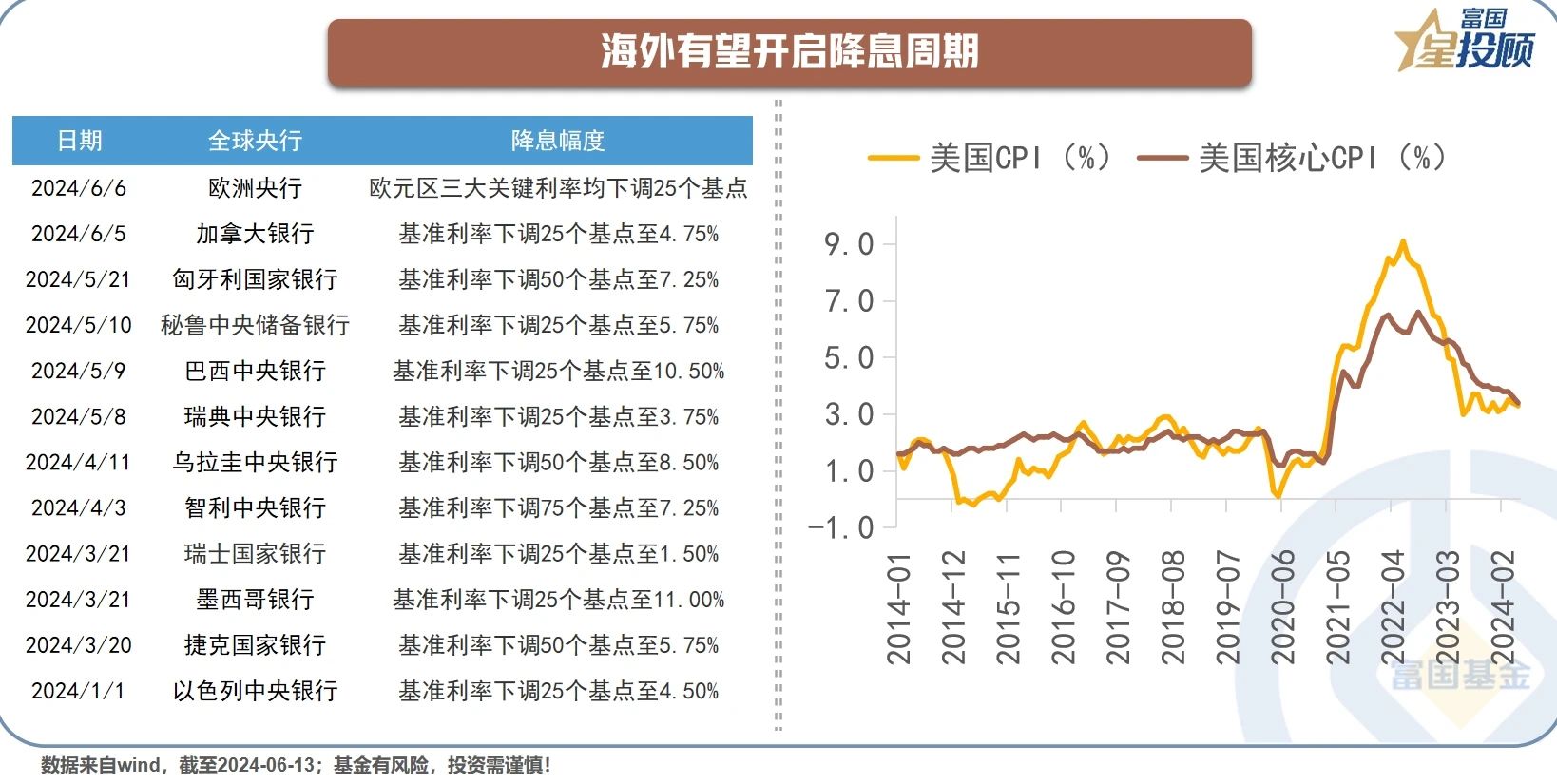

海外有望开启降息周期

开年以来,瑞士、瑞典、加拿大、欧元区央行已先后降息,美国通胀也有所缓和,海外有望开启降息周期,为港股带来外资配置盘。

04

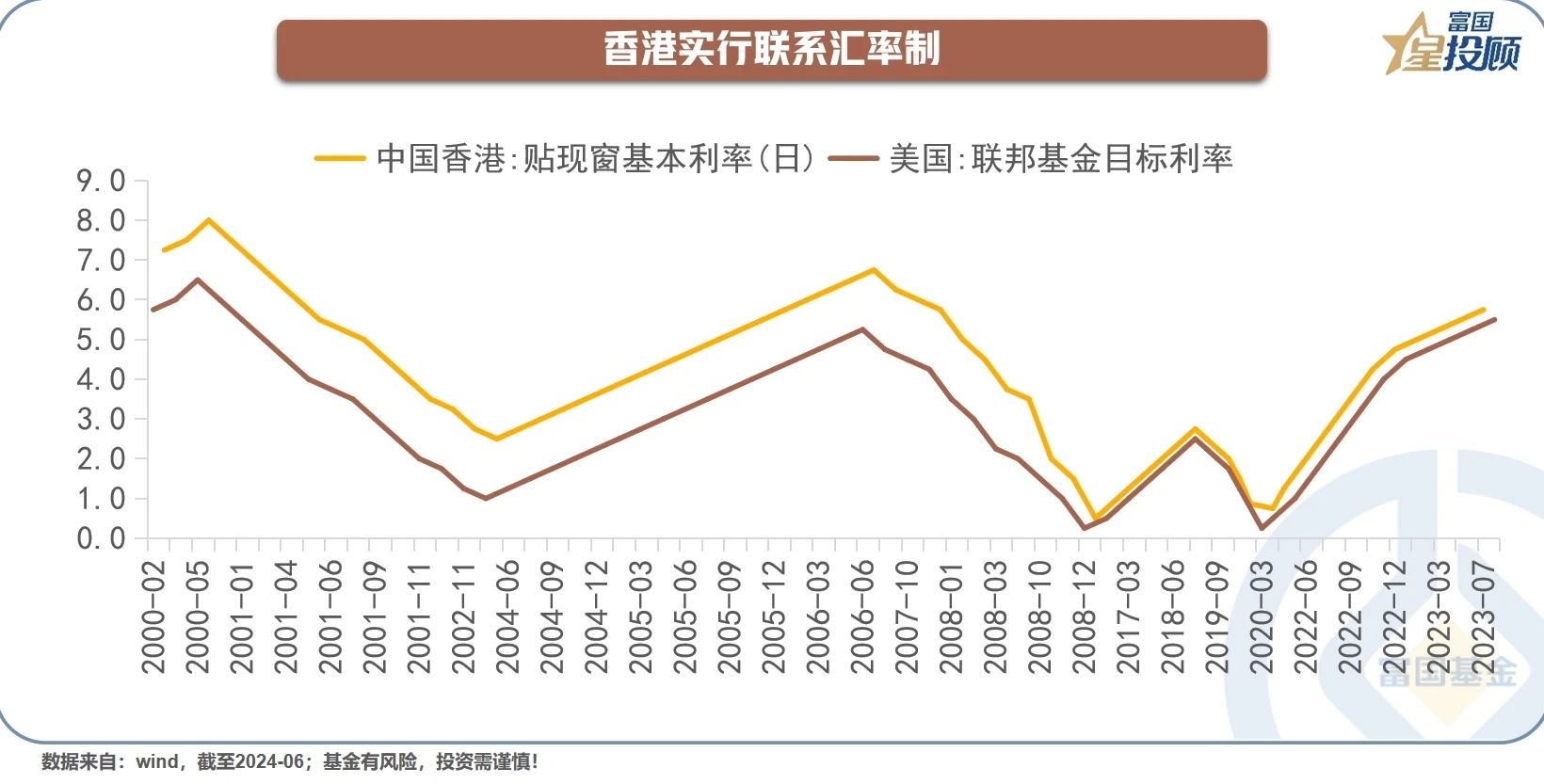

香港实行联系汇率制

目前,港币实施相对美元的联系汇率制。因此,香港金管局对利率的调整几乎完全跟随美联储。如果美联储开启降息通道,将带动香港利率下行,有利于提升本土投资者的积极性。

05

南下资金有望保持稳定

4月19日,中国证监会发布5项资本市场对港合作措施。相信随着具体细则的落地,叠加AH股溢价处于较高水平,港股将继续吸引南下资金稳定流入。

06

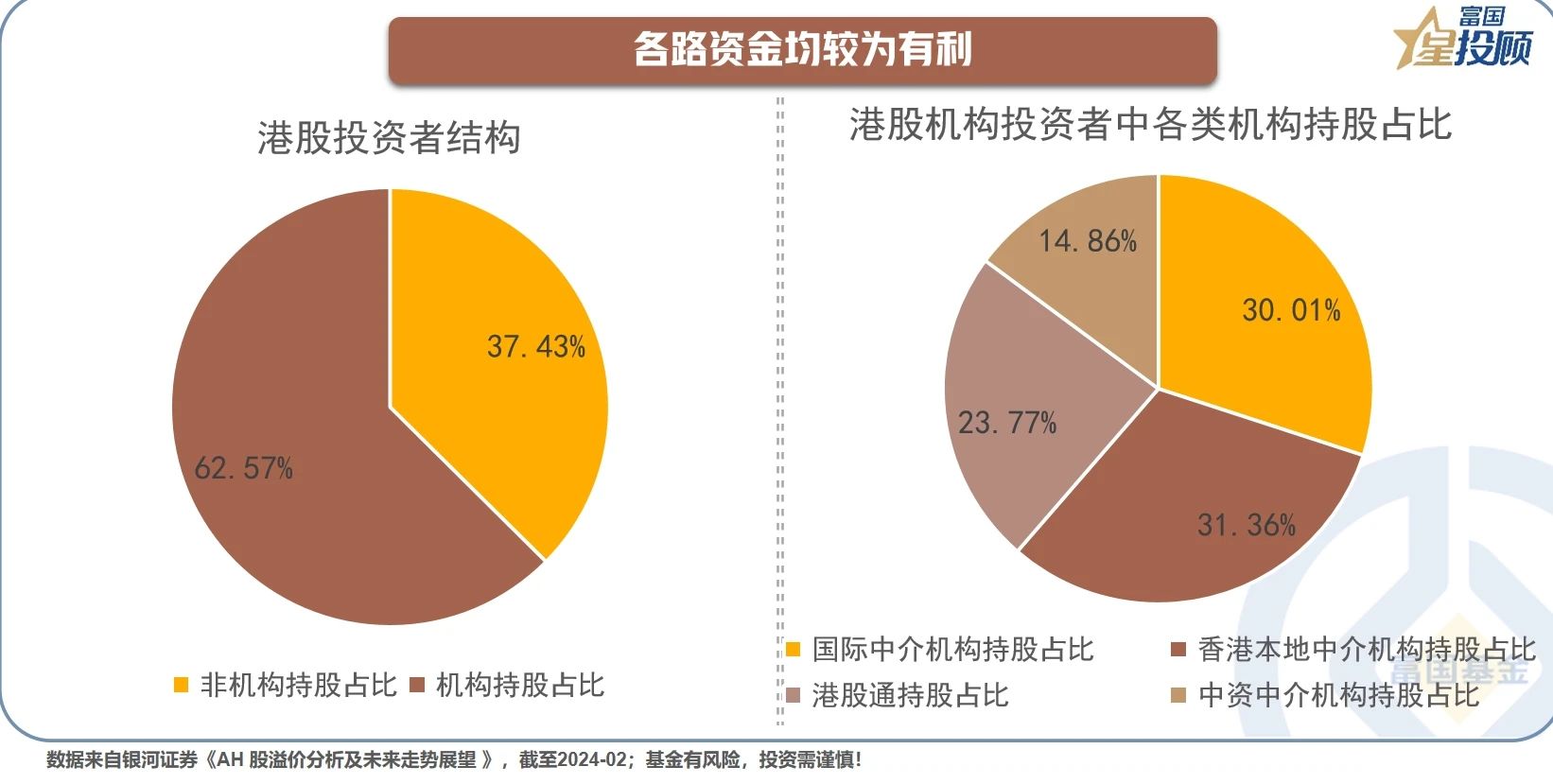

各路资金均较为有利

从港股的投资者结构来看,国际资金、本土资金、内地资金几乎三分天下。如前所述,三重力量均将逐步有利于港股表现。

07

交易制度不同,避免炒小炒差

港股的退市标准模糊、再融资门槛低、没有涨跌幅限制、卖空交易活跃等特点,容易造成大股东操纵,需要避免炒小炒差。

08

关注三角形配置

当前,港股或可从三方面加以配置。首先,以互联网和创新药为代表的品种,在A股相对稀缺值得关注。其次,上游资源品具有“开支有限、供给不足”的优势。最后,优质消费股经过调整后性价比有所提升。

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国中证港股通互联网ETF发起式联接A(OTCFUND|014673)$

$富国中证沪港深创新药产业ETF发起式联接C(OTCFUND|019898)$

$富国中证沪港深创新药产业ETF发起式联接A(OTCFUND|019897)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$

$富国恒生港股通高股息低波动ETF发起式联接A(OTCFUND|019260)$

$富国恒生港股通医疗保健ETF发起式联接C(OTCFUND|020111)$

$富国恒生港股通医疗保健ETF发起式联接A(OTCFUND|020110)$

#2024年即将过半 你的年度理财目标完成了多少?##投顾交流会##指数掘金小组#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并q根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。