01

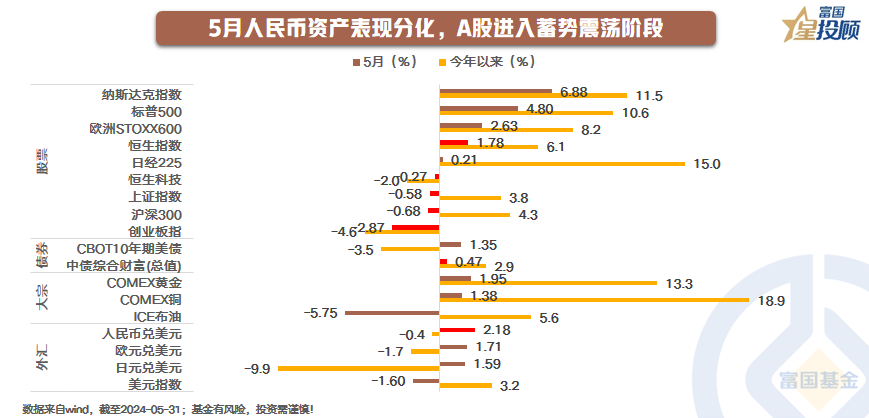

5月人民币资产表现分化,A股进入蓄势震荡阶段

5月,人民币资产表现分化,汇>债>股。本轮A股修复行情的核心在于稳增长及资本市场改革政策密集落地下,市场预期边际修复,带动估值水平底部回升。2月初至今,上证指数最大市场反弹幅度接近20%。由于国内经济修复经历波折,叠加海外降息预期反复,A股上行动力放缓,交投情绪回落和行业轮动加速是5月行情的主要特征。

02

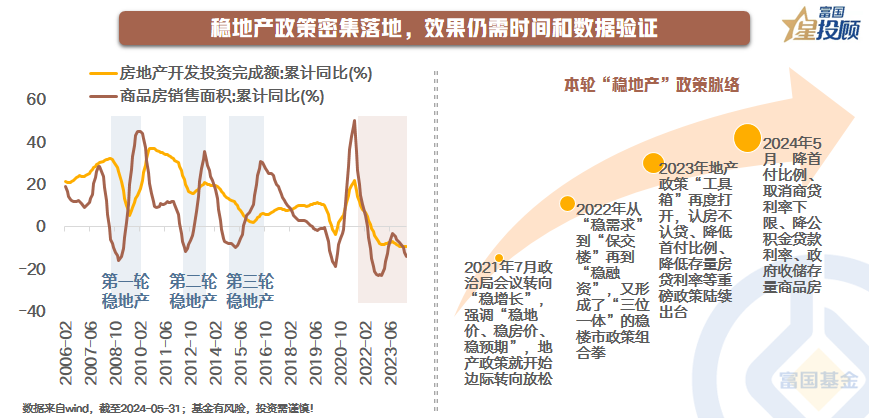

稳地产政策密集落地,效果仍需时间和数据验证

从3月全国两会到4月政治局会议,再到5月房地产利好政策频发,稳增长政策持续加码。历史上,稳地产出台后都会迎来基本面好转,当前供需两端政策环境基本达到历史最宽松水平,但考虑到房价预期、收入预期尚待企稳,以及人口周期等长期制约因素,政策落地效果仍待观察。

03

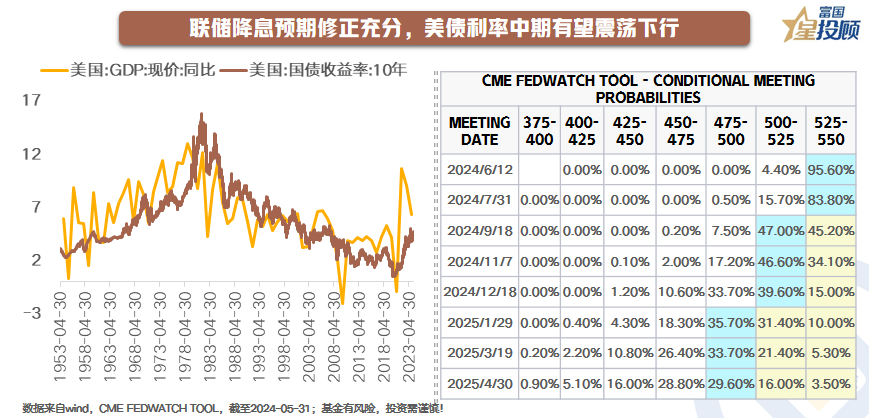

海外:联储降息预期修正充分,美债利率中期有望震荡下行

作为全球无风险利率的“锚”,10年期美债利率短期波动加剧,对A股及港股流动性形成制约。当前,市场整体押注美联储降息时点已推迟至9月后,相较前期过度乐观预期已修正较为充分,美债利率大幅上行空间有限。向后看,年内美联储货币政策仍趋向于降息而不是加息,若美国通胀及就业数据进一步降温,或将给美联储“预防式降息”提供动力,美债利率下行空间有望打开。

04

资产配置怎么做?股修复,债震荡,黄金或有弹性

在“国内经济弱复苏、稳增长政策加码、海外降息周期或开启”的背景下,资产配置或许应有三大方向:一,股修复,从估值及盈利两个维度修复;二,债震荡,窄幅波动期兼顾收益性,关注中端信用+中端利率搭配;三,黄金或有弹性,海外货币政策转向预期和地缘政治风险担忧短期难以证伪。

05

从股债性价比看,目前处于权益布局“甜蜜期”

历史经验表明,“沪深300指数股息率与10年国债收益率的差值”可作为衡量股票与债券的相对价值的参考指标,其所处位置可作为划分A股“四季”的分水岭。目前这一指标已跨过“入夏”的分水岭,而历史上的这些时期,也往往是投资的甜点区。

06

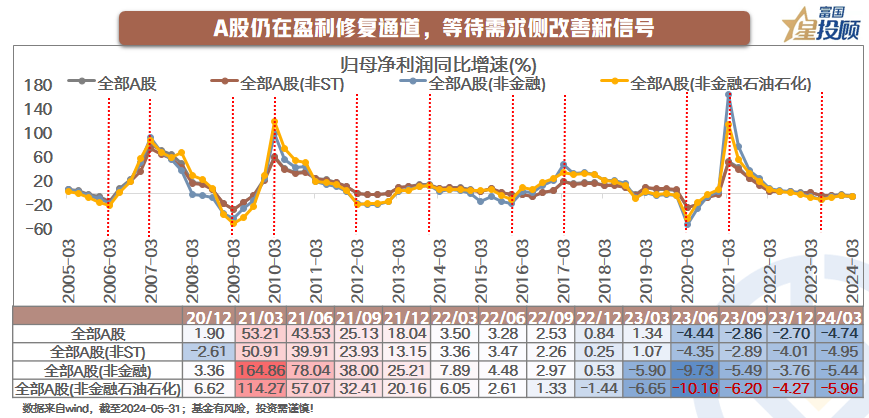

A股仍在盈利修复通道,等待需求侧改善新信号

A股定价框架而言,盈利是基本锚。2024Q1全A归母净利润同比增速为负,但全A(非金融石油石化)板块的盈利增速,相比23H1低点,仍在改善通道。随着超长期特别国债发行、消费品以旧换新和房地产利好政策落地,助力需求回暖和经济复苏,A股盈利有望加速走出底部。

07

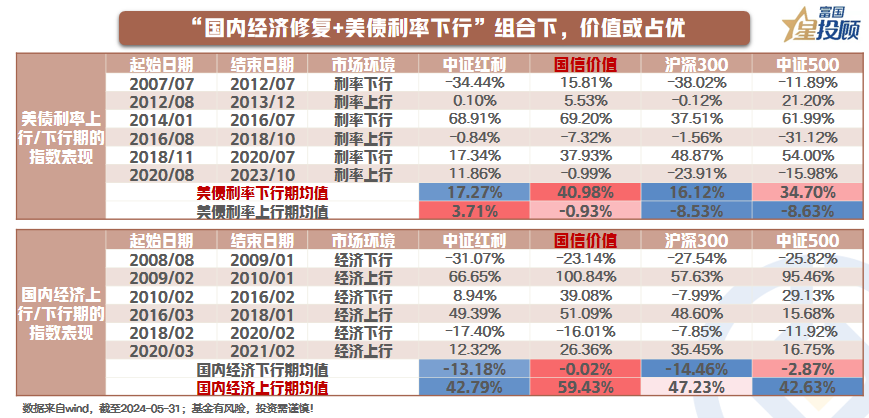

“国内经济修复+美债利率下行”组合下,价值或占优

历史数据显示,价值风格在美债利率下行期和国内经济上行期往往表现较好,且相对中证红利、沪深300、中证500等指数也有不错的超额收益。向后看,在“国内经济低斜率修复+美债利率有望震荡下行”的宏观组合背景下,价值风格有望乘风而上。

08

三角形配置策略:寻找未来确定性与短期基本面改善的驱动

配置层面,进攻端聚焦于经济增长的供给端改善和新一轮产业周期的崛起,布局相对高波动的TMT科技成长板块;防守端可配置高股息、低估值的红利策略,或将受益于基本面的逐渐修复和预期变化。中间层关注受益于悲观预期修复的医药、消费,以及受益于经济修复的顺周期行业。

09

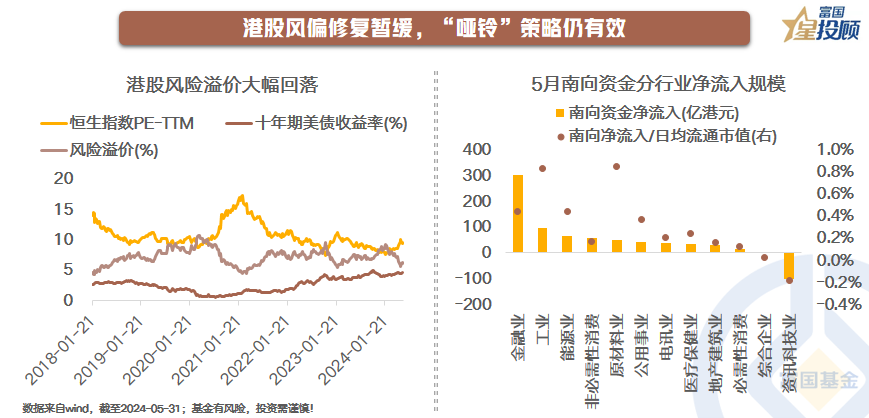

港股:风偏修复暂缓,“哑铃”策略仍有效

4月下旬以来的港股反弹行情,主要体现为市场风险偏好改善,资金面驱动的估值修复。短期,美债利率扰动及国内基本面复苏担忧为港股本轮反弹设下“减速带”。展望后市,港股修复空间仍需观察美债利率中枢回落及国内基本面修复情况。配置层面,哑铃配置策略仍可继续采用,关注受益于央国企估值重塑、经营稳健且具备稳定分红的高股息资产,以及互联网和医疗保健、高景气科技制造等优质成长。

10

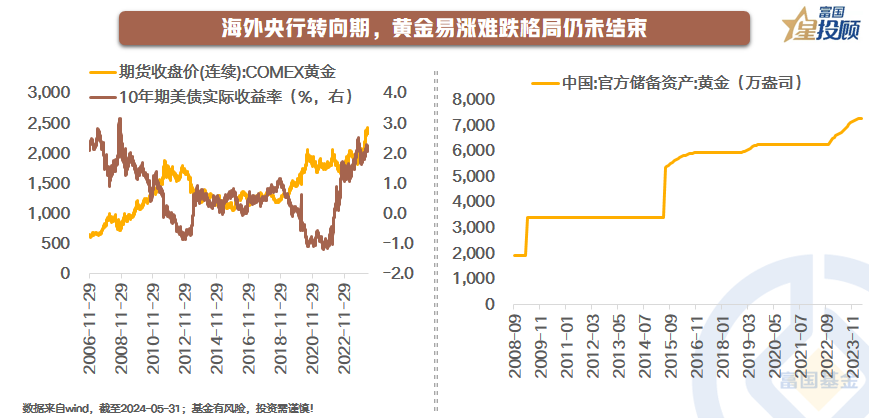

海外央行转向期,黄金易涨难跌格局仍未结束

进入6月,欧央行等海外央行或陆续酝酿降息,美联储年内降息概率大于加息,黄金仍有看涨动力。其次,全球宏观经济、地缘风险仍面临较大不确定性,黄金在多元化组合资产中的配置价值受青睐。此外,中国等全球各国央行增持黄金或将持续为金价带来支撑。

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国中证港股通互联网ETF发起式联接A(OTCFUND|014673)$

$富国恒生港股通高股息低波动ETF发起式联接A(OTCFUND|019260)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$

$富国恒生港股通医疗保健ETF发起式联接A(OTCFUND|020110)$

$富国恒生港股通医疗保健ETF发起式联接C(OTCFUND|020111)$

#6月你看好哪条投资主线?##投顾交流会##张坤、朱少醒、谢治宇等最新动向曝光##重磅利好!芯片半导体焕发“第二春”?##长期亏损的基金要不要赎回?##5月总结:我的基金投资表现如何?#

风险提示:指数历史表现不代表未来,也不构成基金业绩表现的保证。以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。