01 岁末年初今又来

转眼间,2024年已悄然走近尾声,再一次来到了岁末年初的时节。对股市来说,岁末年初绝对算的上一个敏感的时间段。

一方面,大家对行业和公司的预期会切换到新一年的视角。

这个很好理解。一家公司如果今年经营表现好,这当然是今年的好消息。但对明年来说,此前的荣誉作为的是基数,新一年实现更大增长的压力自然会增大。反过来说,如果今年“成绩不佳”,轻装上阵,反而次年实现增长的难度也就会低一些了。

另一方面,“春季躁动”是一个老生常谈的话题。

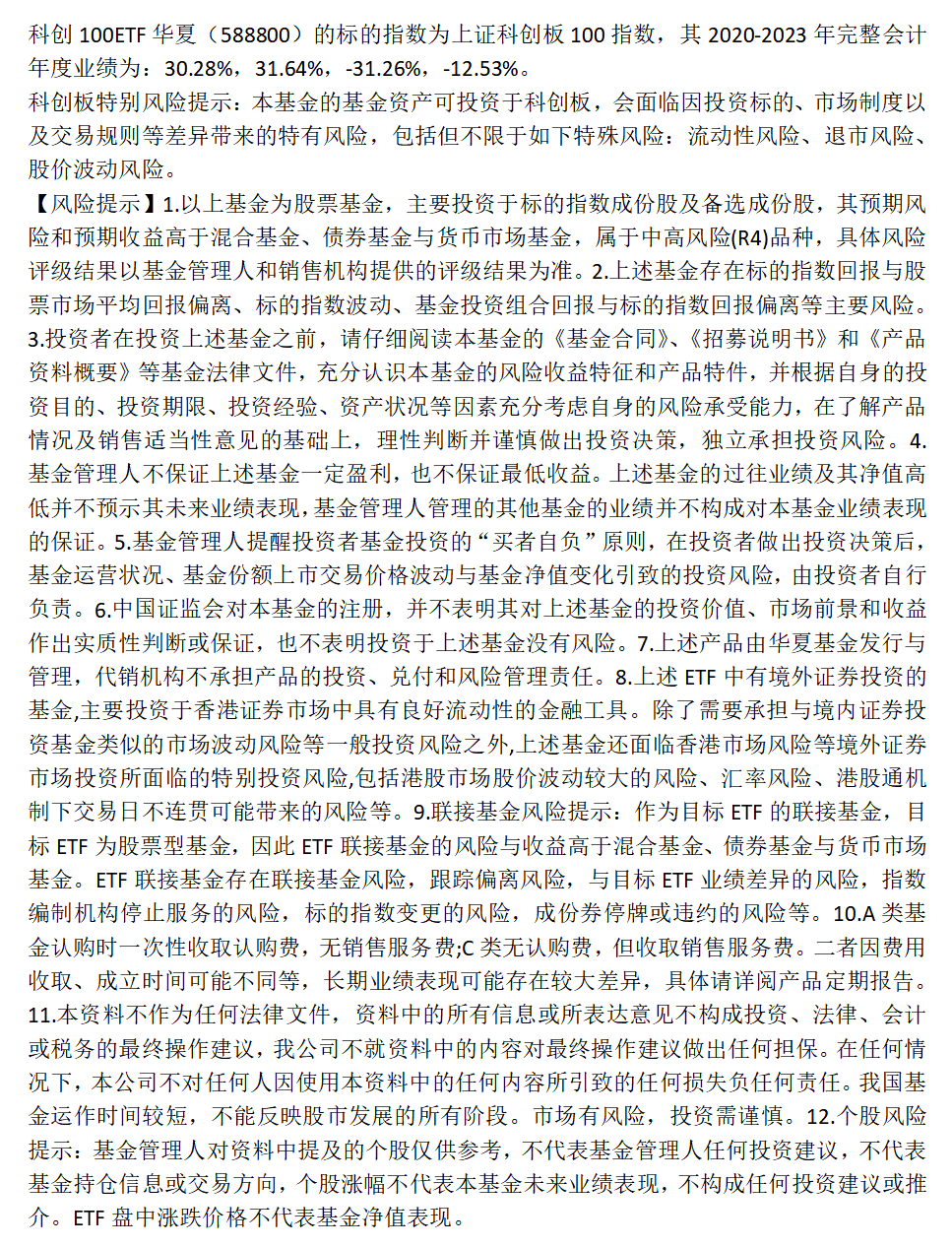

据平安证券统计,2010-2023年,A股春季躁动行情兑现率较高(仅2022年缺席),行情多在1月启动但2月平均收益更好,平均持续时长约65天;历次行情指数向上弹性差异较大,上证指数涨幅在5%-33%之间(平均涨幅为12.4%)。

图片来源:平安证券,《历史上的春季躁动有何特征?》,2024.1.15

至于背后的原因,其实主要跟年初流动性宽松、风险偏好上行(基本面/政策预期升温)、增量资金流入(公募新发、外资、险资)这几个因素有关。

综上,趁着岁末年初这个时间段,重新审视一下资产配置,无疑是一件很有必要的事情。

02 热点事件怎么看

再聊具体的配置之前,我们先得把年底几件比较大的事儿过一过,对整体环境有一个把握。

第一件大事儿是化债。

11月8日全国人大常委会公布的“化债”方案可以拆分成“6+4+2”三个部分,包括安排6万亿元债务限额和4万亿元新增专项债共10万亿资金用于化债,另外2万亿棚户区改造产生的隐性债务2029年之后偿还。

近年来力度最大化债举措的出台,受益的方向主要有两个。

一是与化债直接相关的AMC、地方城投等公司,对应城投持股比例较高的上市公司。二是ToG收入占比较高、垫资较多的企业。这些公司会受益于应收账款回款改善,多集中于建筑建材、环保、计算机、军工、设备制造等行业中。

如果我们用更高维度的视角来看。化债有利于化解当前经济运行中的风险,有机会提振资本市场整体的风险偏好,成长板块有望受益。

另外,化债的目的是为了更好高质量发展,“新质”资产是不能忽略的中期行情主线。

化债后,地方政府能腾挪出原本用于化债化险的空间和精力,更多投入到谋划和推动高质量发展中去。本轮并购重组政策空间打开,重点支持科技资源的优化整合,重组事件将在较长一段时间内成为“新质”行情的交易线索之一。“新质”画个重点。

第二件大事儿是“特朗普交易”

11月6日午间,特朗普宣布在2024年总统选举中获胜,标志着美国大选基本尘埃落定。

复盘历史,特朗普第一次执政时对中国资产影响的传递路径主要以贸易政策和关税政策为主。

特朗普曾表示希望实施10%的全面关税,并对自中国进口产品施加60%以上的关税。我国的出口将面临冲击,但此举或倒逼我国自主可控和国产替代良性发展。

在特朗普第一次执政时,由于市场对他的政策路线没有足够的预期,使得2018年A股受到了一定贸易政策的影响。但随着经验的积累和信息的透明化,在本次当选之前,市场已经提交进行了一定程度的“特朗普交易”。

因此,本次“特朗普交易2.0”的影响或许可以相对缓和一些。当然,国产替代和自主可控依然是长期值得重点关注的方向。

第三件大事儿是可能出现的风格切换。

一般来说,A股一轮大的牛熊周期需要5-8年,而市场风格的周期大约在3-5年。

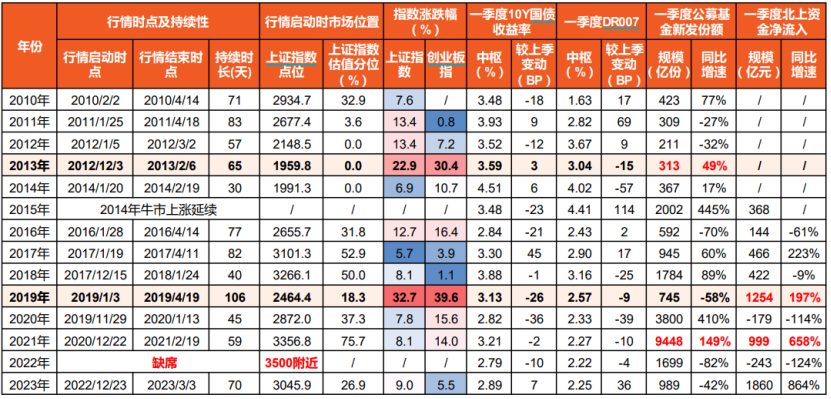

下面这张表是自2005年以来,四种风格指数的年度涨跌幅情况。

根据当年表现的相对强弱,颜色的深重也有所不同。

不难发现,表格里颜色的分布非常分散,没有一种风格可以“稳坐钓鱼台”,“城头变幻大王旗”才是市场永恒的主旋律。

换言之,每一种风格都有属于自己的主场和水逆期,每隔几年交替一次,不断循环往复。

比如2016-2018这三年,大盘价值风格连续三年表现最强,斩获桂冠。

但从2019年开始,命运的齿轮悄悄转动。大小盘成长风格接力发威,抢占风头。大盘价值在2020、2021这两年却沦为了吊车尾。

而自2022年开始,大盘价值再一次从低潮期中奋起,连续三年表现最强。小盘价值则紧随其后。

可以说,2022年至今,A股市场属于价值风格。而成长风格在经历了上一轮的高潮之后,持续还债。

而眼下,事情变得非常微妙。从时间维度来说,大盘价值风格已经强势了近三年时间。如果按照历史规律,风格转换的节点或许已经渐行渐近了。

历史虽然不会简单重复,却总压着相同的韵脚。

如果“风水轮流转”的规律继续生效,小盘成长风格或许值得获得更多关注。

03 如何配置更科学?

综上,站在当下这个岁末年初的时间节点,或许有三种资产配置策略值得重点关注起来。

一是基于化债为出发点的事件驱动策略。

所谓事件驱动策略,也可以称之为主题投资,往往依赖于某些事件或某种预期,引发投资热点。虽然这种策略具有很大的风险性,但在良好的预期下,能够启动市场情绪,带动相关公司股价出现快速上涨,实现快速收益,因此很能够引发市场的广泛关注,也成为很多投资者乐于参与的投资。

前面我们说过,化债是当前最受市场关注的事件。直接受益的城投和toG板块在短期会具备一定的潜力。但风险偏好的提升以及高质量发展的方向在中长期,对“新质”资产是个福音。

化债之后,并购重组或许会彻底打开空间,成为市场主线。

在这一点上,国信证券认为,新一轮并购重组以“提振预期”为纲,将活跃资本市场、促进供需平衡、培育新质生产力作为核心抓手。科创产业,包括已上市和待上市的半导体、人工智能等战略性新兴领域是线索之一。

二是以核心资产打底,卫星资产博弹性的核心卫星策略

“核心-卫星”策略是天体物理如“地球-卫星”运行结构在资本市场的一个形象映射。

“核心”作为组合的底仓配置,占大部分仓位,争取在风险可控下获取相对稳健的长期收益。“卫星”作为组合的附属配置,占小部分仓位,一般配置高弹性资产,以博取更高收益。

采用“核心——卫星”策略,在行情下跌时有防守资产来兜住回撤,行情上涨时有进攻资产来博取弹性。

当对后市举棋不定时,“核心——卫星”策略不失为一种理性的配置方案。

一般来说,债券类资产、固收类资产、高股息资产以及价值风格资产是“核心”仓位的备选项。而卫星仓位诉求更高的预期收益率,需要有较强的进攻性,在行情上行时能够展现出较强的弹性。

从这个角度来说,成长风格、小市值风格、科技风格以及科创板、创业板所具备的500px涨跌幅制度或许是挑选“卫星资产”时需要着重考虑的因素。

三是利用股市的周期轮动规律的风格轮动策略

前面我们介绍过股市的周期轮动规律,而市场风格的周期大约在3-5年。

在大盘价值风格已经连续3年占优的当下,小盘成长风格或许有望接过大旗,成为未来一段时间股市的优势风格。

04 这个赛道很百搭

经过前面的分析,不难发现,在当下这个时间节点,具备科技、成长、小盘、新质生产力、国产替代、自主可控等标签的资产具备不错的配置价值,可以兼容多种资产配置策略。

目前,能够兼具成长属性、中小市值的指数并不多,我们一点点来缩小范围。

首先,由于沪深主板的传统行业公司偏多,具备高成长属性的指数往往出现在科创板、创业板。其次,科创板和创业板依然有大市值公司,还要再剔除掉两个板块的龙头类指数。最后,还要对指数的行业进行进一步的筛查,保证较高的新质生产力浓度。

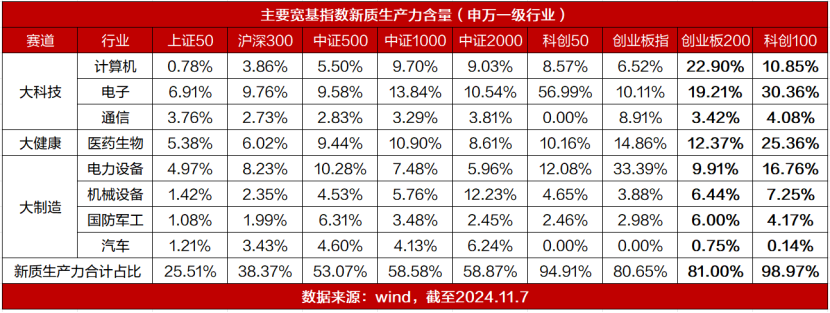

综合以上三点,科创100ETF华夏(588800)所跟踪的科创100指数或许是一个不错的选择。

首先,科创100指数是科创板系列指数,而科创板是服务高新技术产业和战略性新兴产业板块,本身就具备高精尖、高成长的属性。Wind数据显示,科创100指数在2024、2025年的预测利润增速分别为101.13%和47.29%。

其次,科创100指数由科创板市值中等且流动性较好的100只证券组成,指数成份股平均市值仅为177亿元,中位数市值仅为138亿元,相对较小,弹性十足。

然后,科创100还具备较高的“新质生产力”浓度。

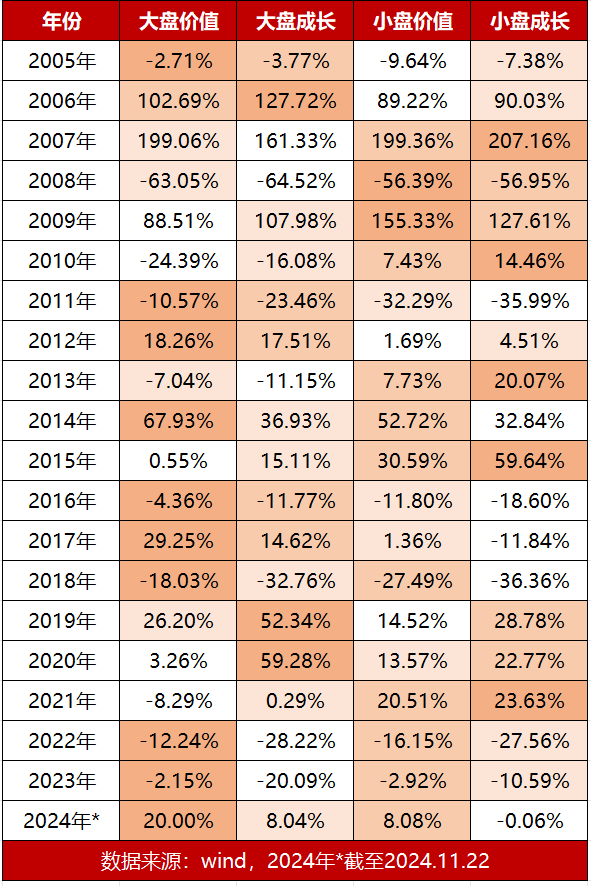

浙商证券认为,新质生产力对应大科技、大健康和大制造赛道。对应到股市,大科技包含计算机、电子、通信等,大健康包含医药生物等,大制造包含电力设备、机械设备、国防军工、汽车等。

在众多宽基指数中,科创100指数的新质生产力更高,达98.97%。其中,电子、医药生物、电力设备三大权重行业占比较高。

因此,科创100ETF华夏(588800)可能是当下值得关注的重要资产之一。通过搭配合适的资产配置策略,科创100的进攻潜力或许能够得到充分挖掘。

相关基金:

科创100ETF华夏(588800)

华夏上证科创板100ETF联接A(020291)

华夏上证科创板100ETF联接C(020292)

$华夏上证科创板100ETF联接A(OTCFUND|020291)$

$华夏上证科创板100ETF联接C(OTCFUND|020292)$