11月,A股市场呈现震荡整理态势,沪指上涨1.42%,在此期间,全球权益市场走势分化显著。美股三大指数走势强劲并持续刷新历史新高,而A股上证指数则3200-3500点区间内宽幅震荡,港股更是呈现弱势下行态势。

11月市场波动的核心驱动因素来自海外。美元指数保持强劲,10年期美债收益率升至 4.5%,中美利差随之扩大。这使得海外交易性资金纷纷回流美元资产,港股因此承受重压。直至11月最后一周,美元指数与美债收益率开始回落,A股和港股才迎来转机。同时,国内的一揽子化债政策虽在初期提升了风险偏好,但随后关税担忧和地缘事件又让市场情绪降温回落。

步入12月,市场环境发生积极转变,诸多有利因素开始汇聚。资金面与政策预期形成合力,有望推动A股走出跨年行情。海外资金方面,前期政策落地生效,四季度经济增长预期得以改善,加之年底结汇需求的支撑,美元大概率会维持高位震荡,人民币汇率有望反弹,外资流出压力将逐渐减轻。国内11月权益类基金发行达到高峰,这为A股跨年行情储备了大量增量资金。

政策层面,12月中央经济工作会议前,市场乐观情绪逐渐升温,“新质牛”相关主题投资趋于活跃。这类投资聚焦新兴产业的高质量发展领域,其高成长性和创新性将有力推动 A股的结构变革。

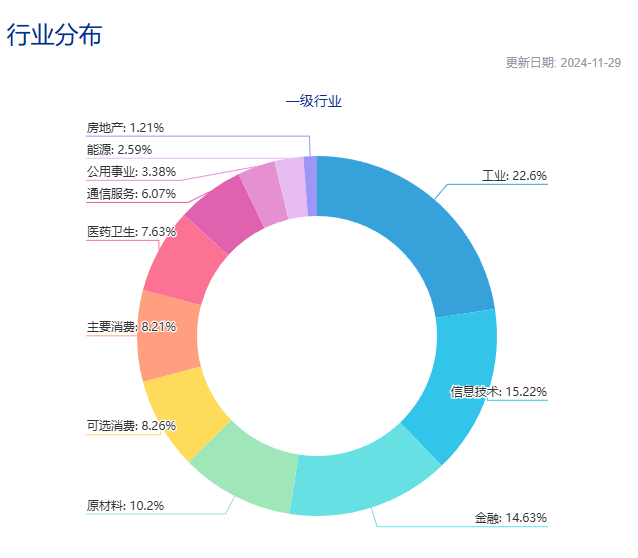

中证A500在众多指数中优势尽显。相较于传统宽基指数,它在行业覆盖上独具创新,将电力设备、医药生物等新兴行业的龙头企业纳入其中。在科技与产业变革的浪潮中,这些新兴行业依靠创新技术与先进商业模式,成为拉动经济增长的新生力量。中证A500通过纳入这些新兴行业龙头,能够有效捕捉新兴产业发展带来的红利,其成长性和投资价值愈发凸显,为投资者搭建了布局新兴产业核心资产的理想平台。

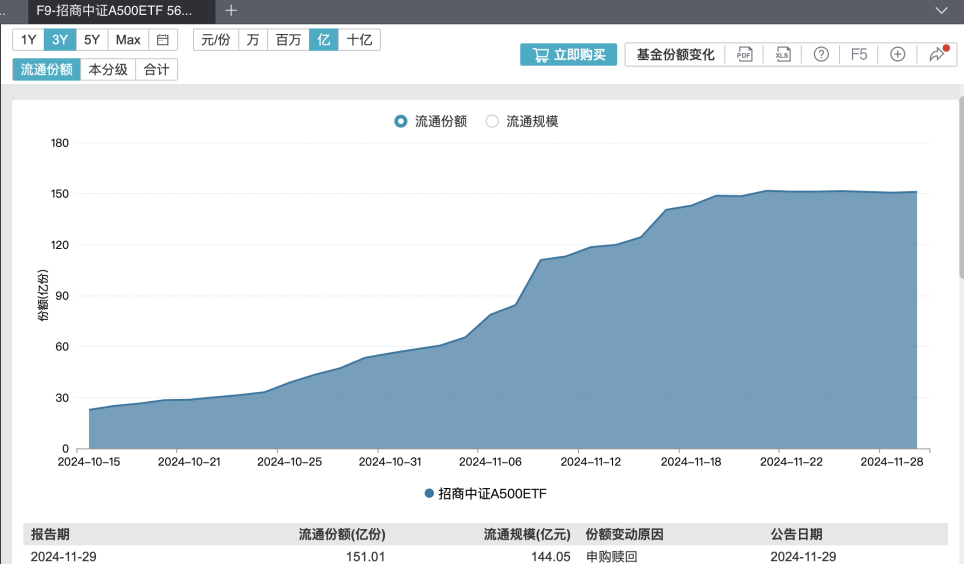

跟踪中证A500的$A500指数ETF(SH560610)$也备受市场关注。其场内流通份额已突破 150亿份,充分彰显了投资者的认可与信赖。

并且,该ETF具备显著的成本优势,年度管理费率仅为0.15%,托管费率低至0.05%,能够大幅降低投资者的成本支出。此外,其季度分红机制可有效满足投资者对现金流的需求,进一步增强投资回报预期,提升投资体验。对于那些看好A股投资前景,同时又渴望在震荡波动的市场中实现稳健投资的投资者而言,A500指数ETF无疑是值得深入探究与重点关注的优质投资标的,有望助力投资者在 A 股跨年行情中优化资产配置,实现资产的增值保值!#A股12月怎么走?投资主线有哪些?##牛市旗手大涨,什么信号?##18条举措支持数字贸易改革创新发展#