我的《手把手教你做指数投资 指数基金+公司组合》书中在基本面策略指数基金章节中,用十只策略指数组成的合体做出来的全收益,从2009年至2018年的净值从1元到3.7531元,沪深300全收益指数从1元到1.9943元。

在2011年和2018年沪深市场下跌超过25%的情况下,Smart Beta策略组合下跌都不超过20%。

Smart Beta策略主要包括基本面、价值、红利、低波、质量、动量因子等。随着Smart Beta策略指数基金越来越多,投资者可以轻松做出多种策略组合。从2019年以来,Smart Beta策略全收益指数的表现如何?

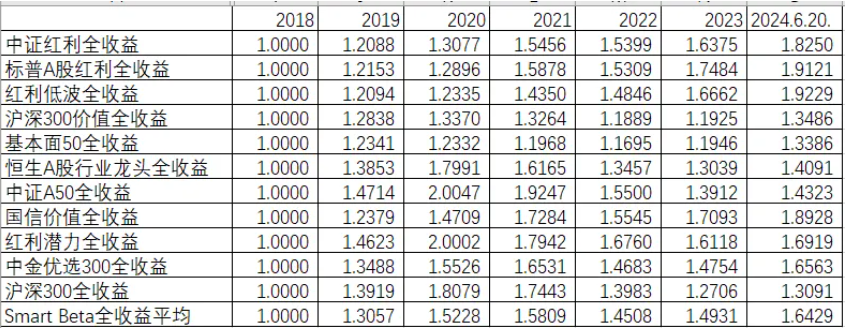

如图,总结了十只Smart Beta策略指数,包括中证红利指数、标普A股红利指数、红利低波指数、沪深300价值指数、基本面50指数、恒生A股行业龙头指数、中证A50指数、国信价值指数、红利潜力指数、中金优选300指数,与沪深300指数进行对比。有基本面、价值、红利、低波、质量策略,没有动量策略。

备注一下,因为央视50指数的成分公司不再更新,用最新的中证A50指数代替,巧合的是虽然期间涨跌幅度不尽相同,但统计区间两者的全收益指数都收益了43%。虽然收益相同,但不更新总不踏实,未来就用中证A50指数代替央视50指数了。

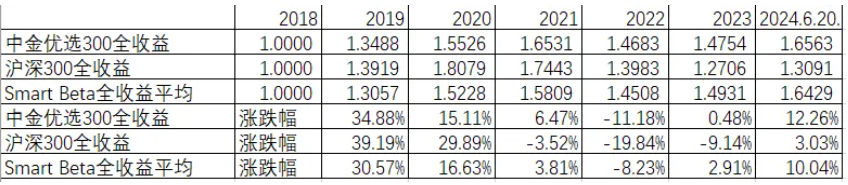

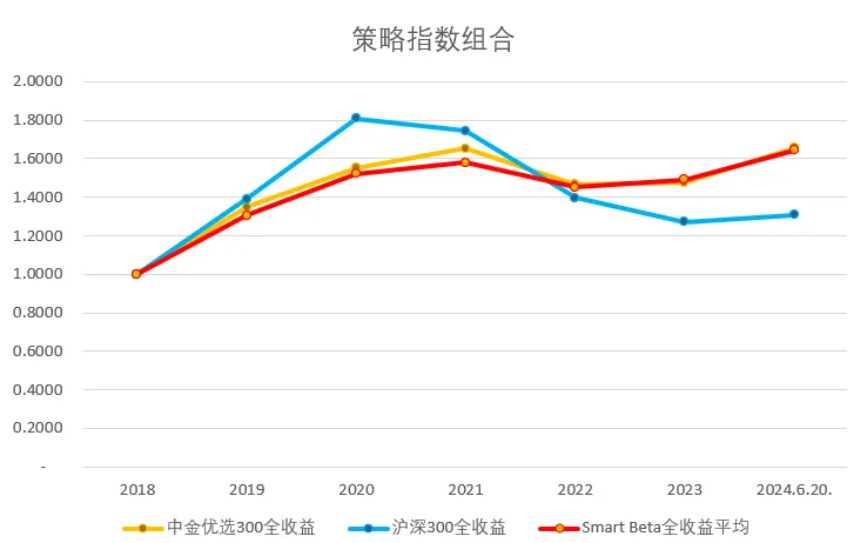

2019年1月1日至2024年6月20日,十只Smart Beta全收益指数组合平均收益64.29%,沪深300全收益指数收益30.91%,超额收益显著,以此制作曲线图放在一起太杂分不清楚,所以只制作了中金优选300全收益指数、沪深300全收益指数和Smart Beta全收益指数的对比。

多种策略组合的收益,稳稳战胜了指数。均衡策略的中金优选300指数的收益,与策略指数组合相近,无论是从自然年度分析,还是从总收益分析,几乎同涨同跌,幅度非常相近。可波动上,Smart Beta组合的上涨小、回撤小,即波动最小最稳定。

从2019年1月1日至2024年6月20日的收益64%,年均复合收益率也在9%至10%之间了。

相比基本面非常好的QDII基金,也是非常有实力的。

Smart Beta策略组合仅落后美国的纳斯达克100ETF上涨了220%多、标普500ETF上涨了140%多,美国消费LOF上涨了接近90%。如果算上商品的黄金ETF上涨了90%左右,都是比不上的。$国泰纳斯达克100指数(OTCFUND|160213)$$华宝标普美国消费人民币A(OTCFUND|162415)$$华宝标普中国A股红利机会指数A(OTCFUND|501029)$

其余的?日本、印度?Smart Beta策略组合的收益都能够战胜的。日经225ETF在2019年初还没成立,但可以照着日经225指数推算,上涨了40%左右。印度LOF上涨了70%左右,收益相仿。德国DAX30ETF上涨了接近50%。

别国不像美国,看着上涨很好,可能本币贬值;别国的指数基金的摩擦成本费用,以及跟踪误差,都不如美国的好做,所以只是看起来很好。

所以,做基金组合选择Smart Beta策略指数基金足够可以战胜九成以上的机构参与者;全球配置从美国市场选择就足够了,别国全球公司也较少。

像华宝证券的指数因子优选的投顾组合,采用的是Smart Beta指数基金策略、全球优秀指数和债券基金做成的组合,收益都稳稳的。

华宝证券的指数因子优选投顾组合的阶段业绩成立以来,也战胜了多数投顾组合的业绩。未来能否持续?只要底层逻辑持仓不变,就可以稳稳的收获,如果底层逻辑持仓变了会换,或者自己做自己的基金组合。

因为自建组合有个弱点,就是自己的定投资金,经常不愿意买上涨的,总买下跌的基金,从而破坏了组合的结构,而投顾组合解决了这个弱点,当然投顾组合的成分基金组合一定要保持稳定,需要定期或不定期地跟踪。如果可以,一键买入,长期取得稳定的收益。