“乱世买黄金”。国际地缘风波不断,国内权益和债券市场大幅波动之际,不少投资者再次把目光投向了黄金。

不过,黄金本轮上涨已经持续八年,现在买会不会买在高点呢?我们不妨来看看学者专家,怎么看待黄金后市走势。

李迅雷:黄金价格3000美元可期

中泰国际首席经济学家李迅雷自2016年以来,一直看好黄金,就在上个月,他接受全景网采访时,又给出了大胆预测:

“即便短期内黄金价格未能达到3000美元每盎司,长期来看,这一目标仍然可期。”

而四年前,国际黄金价格第一次冲破前高站上1800美元/盎司时,李迅雷就曾表示过:

“从历史上来看,黄金上涨有点像‘活火山’。

火山在沉寂时一点反应都没有,即便有很多利好也没有反应,但它一旦爆发,涨幅惊人。

这不仅是百分之多少的涨幅,而是几倍的涨幅。”

自2020年之后,黄金价格几经波折后,重拾涨势,不断刷新纪录,目前来到了2500美元附近,涨幅较大,但距离3000美元还有一定距离。

李迅雷:看好黄金资产的长期战略性配置价值

纵览他的公开发言和研报观点,之所以看涨黄金资产,主要基于:

1)美元超发,纸币泛滥,助推黄金价格长期上涨

美元加息以来,美债的收益率大幅上升 ,美债价格下跌,持有美债的亏损较大,同时高债务让人们对美政府的信用产生担心。

人们发现,相比纸币,黄金虽然不生息,但“硬通货”的属性让它也可以被动升值。

自从1971年美元与黄金脱钩以来,美元对黄金贬值接近99%,1990年以来,其他主要货币对美元平均贬值90%以上。

2)黄金作为货币历史悠久,且具备稳定性和稀缺性

马克思在《资本论》里写道:“货币天然是金银,但金银天然不是货币。”

相比虚拟货币,黄金的稀缺供给,及相对较小的波动,决定其更胜一筹。

据世界黄金协会报告,目前已开采黄金大概是20.8万吨,已经探明的地面下的黄金储量还剩下5.2万吨左右,其稀缺性可想而知。

在过去的120年里,已经开采出的黄金存量年均增速只有1.5%,即使考虑到技术的进步,过去20年中的黄金存量增速也只有1.6%。

3)其他因素:地缘冲突,经济低增长,以及不同经济体之间的脱钩风险在加大。

在最新的采访中,李迅雷表示,上述货币贬值和地缘的因素未来或长期存在。

“全球已进入一个低增长、高震荡的时代,地缘和政治问题预计将长期存在,这也意味着黄金的上涨动力将持续。”

黄金重要买手——央行仍然有可能持续买入黄金

作为黄金重要的买手,国内央行购金对居民资产配置极具风向标和示范作用。

出于应对风险和汇率稳定,以及减少持有美债的损失,我国最近两年开始大力增加黄金储备。甚至创下“十八连增”的记录。

但8月国内央行最新数据显示,国内央行连续三个月停止增持黄金。

对于央行为何暂停增持黄金?东方金诚首席宏观分析师王青表示:央行适当调整增持节奏,有助于控制成本。

这或许并不意味着,包括我国在内的央行,购金的脚步就此终止。

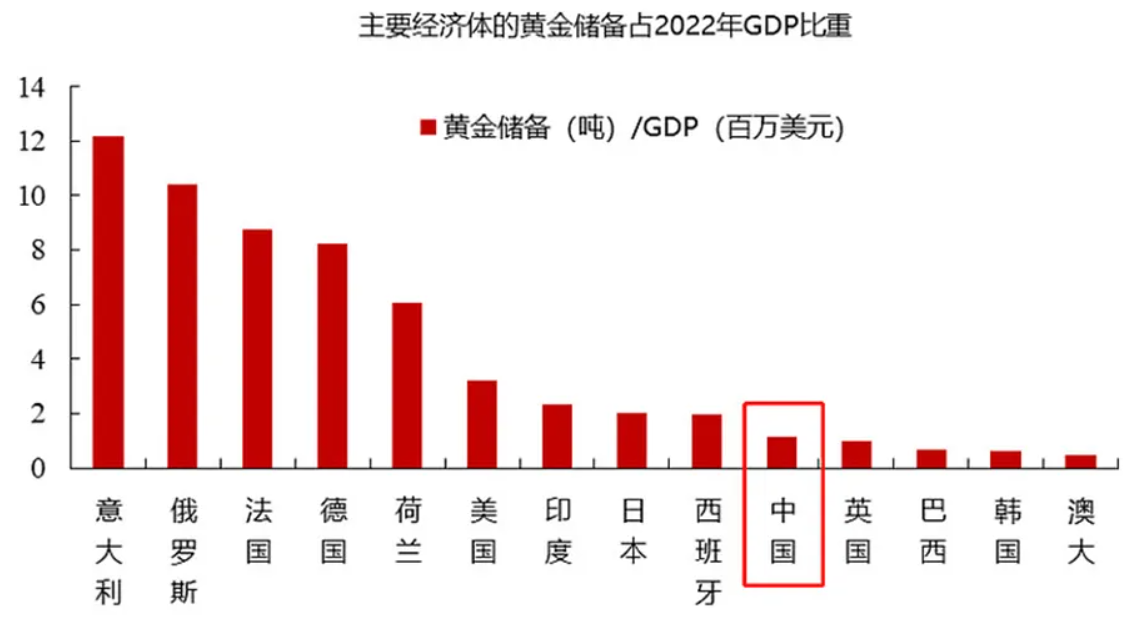

根据中泰证券统计数据,截至7月末,我国官方储备资产为3.5万亿美元,黄金储备1766.42亿美元,占官方储备资产的比例只有5%。这样的储备规模,对于全球第二大经济体来说,比重仍然偏低,未来仍有较大可能继续增持黄金。

8月12日,据世界黄金协会披露,6月全球央行黄金净购买量为12吨,各国央行通过国际货币基金组织(IMF)和其他公开来源报告的最新数据显示,6月份,月度总购买量下降至31吨。

尽管与去年同期相比总购买量和销售量都有所下降,但2024年的购金态势仍在持续,新兴市场银行是购金和售金的主力军。

本轮黄金价格上涨了八年,接近顶部了吗?

李迅雷在一篇研报中表示:本轮黄金价格上涨比较平缓,绝对涨幅小,上涨或未结束。

“从2016年这轮黄金价格的上涨时间看,已经持续了8年,但走势相对比较平缓,上涨过程也有反复。

从绝对涨幅看,只有1.26倍,相比1972年至1979年上涨17.8倍及2001年至2011年上涨6.4倍,大为逊色 。但这可能也意味着上涨过程还未结束,上涨或许还有不小的空间。”

2022年以来,通胀和加息周期,美债实际利率-黄金的定价框架失效,美债实际利率显著抬升,但黄金价格同时保持了坚挺。这也侧面反映出,黄金作为超主权的信用货币,也是中性资产,在逆全球化时代有长期配置价值。

后续如果美联储降息落地,或对黄金价格还有进一步的推升。

如何投资黄金?

对于投资工具,李迅雷也明确给出了建议:

“建议购买黄金类的ETF,因为流动性好,没有限制,不像纸黄金。”

目前华夏基金管理的黄金ETF华夏(518850.SH),就是一款流动性比较好的指数基金,还支持T+0日内回转交易,非常适合对资金周转要求较高的投资者。

$华夏黄金ETF联接A(OTCFUND|008701)$

$华夏黄金ETF联接C(OTCFUND|008702)$

黄金ETF华夏标的指数为上海黄金交易所黄金现货实盘,简称“上海金”,一手(100份)黄金ETF华夏,对应1克真金。相比其他投资工具,黄金类ETF较为纯粹,资金门槛和储存成本也都比较低。

“上海金”是2016年推出的全球首个以人民币计价的黄金基准价格,也被称为国内金价的标杆,和伦敦金的走势基本一致。

风险提示:黄金ETF华夏为商品基金,90%以上的基金资产投资于国内黄金现货合约,黄金现货合约不同于股票、债券等,其预期风险和预期收益不同于股票基金、混合基金、债券基金和货币市场基金。黄金ETF华夏实行T+0回转交易机制,资金运作周期缩短,可能带来短期波动风险。

特有风险提示:上海黄金交易所黄金现货市场投资风险,基金份额二级市场折溢价风险,参与黄金现货延期交收合约的风险,参与黄金出借的风险,申购赎回清单差错风险,参考IOPV决策和IOPV计算错误的风险,退市风险,投资者认购/申购失败的风险,投资者赎回失败的风险,代理买卖及清算交收的顺延风险,基金份额赎回对价的变现风险,基金收益分配后基金份额净值低于面值的风险等。