01

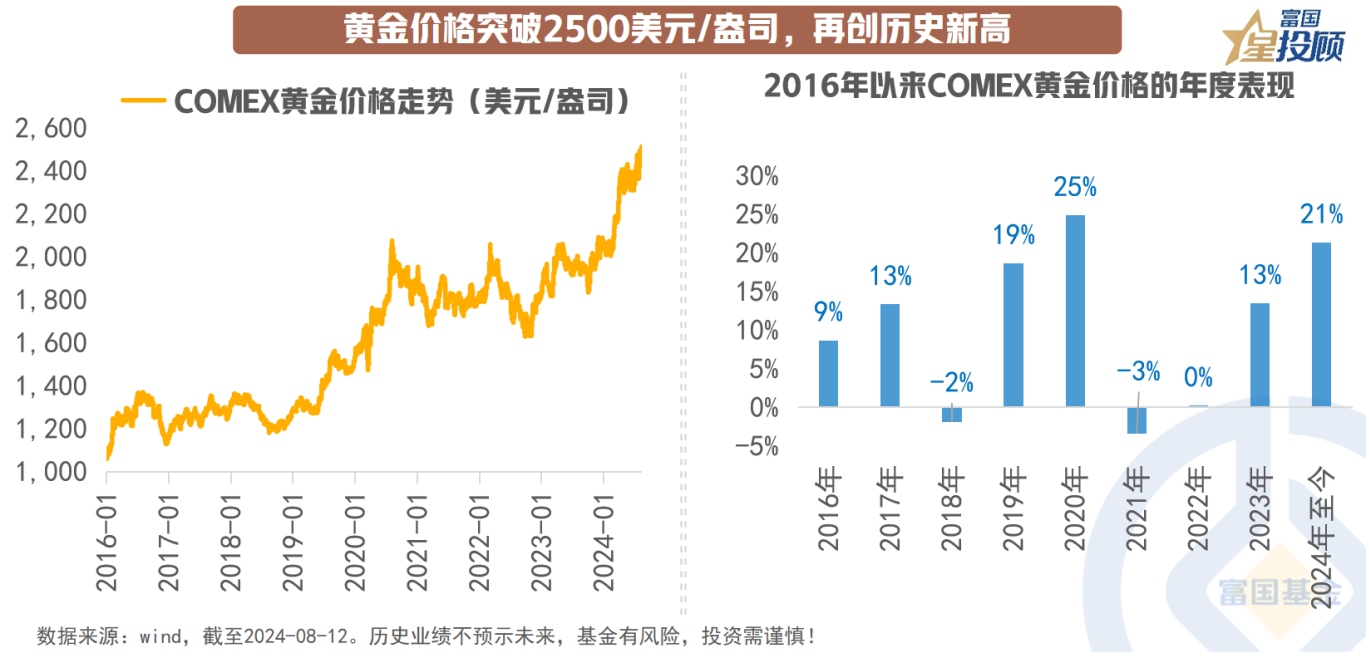

黄金价格突破2500美元/盎司,再创历史新高

过去十年,黄金是资产配置中不可或缺的品种。一方面,黄金与其他资产相关性相对较低;另一方面,黄金价格不断创新高的背景下,2016年以来黄金的累计涨幅已超过137%。且从年度回报上看,黄金资产体现出“进可攻,退可守”的特征。

02

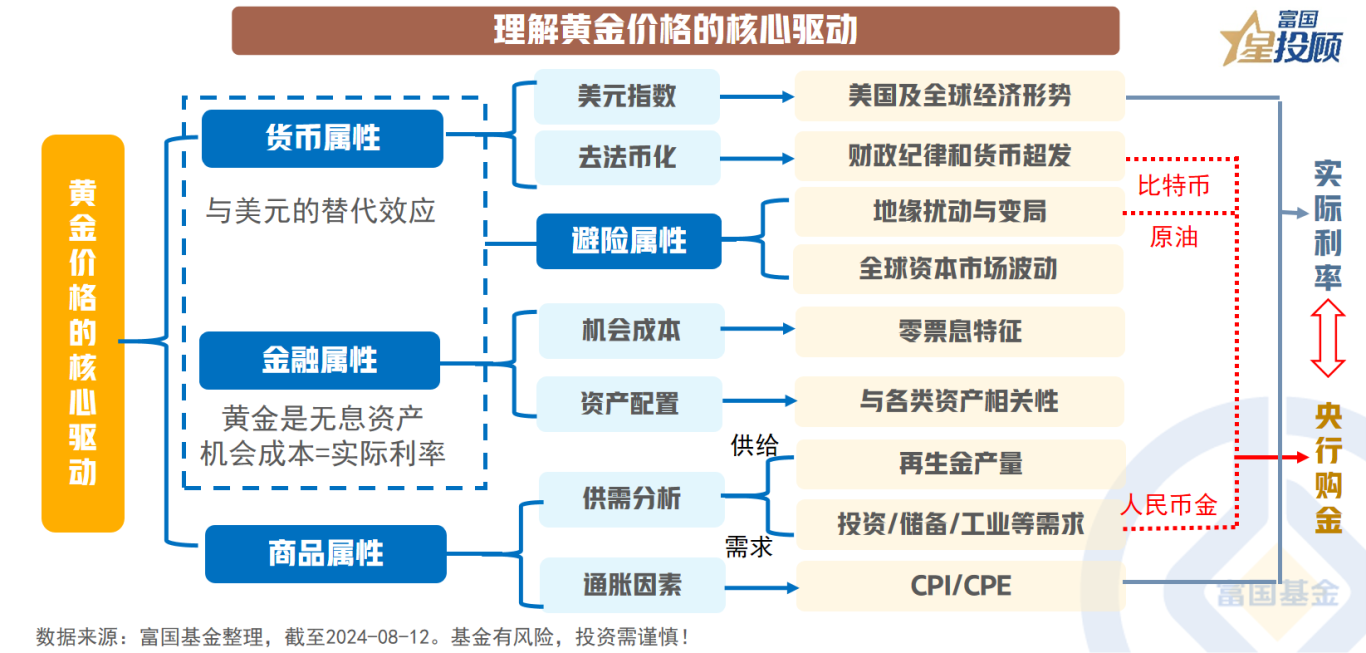

理解黄金价格的核心驱动

黄金具备四重属性,即货币属性、金融属性、避险属性,以及商品属性。传统上,黄金定价体系以美元实际利率为核心;但随着地缘避险需求,以及美元信用担忧的逻辑下,黄金定价体系开始转向以“央行购金”等关键行为为核心。在实际的投资中,传统框架与新框架交替演绎,共同驱动黄金价格的变动。

03

逆全球化及美元信用下滑,共同推动黄金价格中枢上移

美国货币供给长期增长,美国联邦政府杠杆率维持上行趋势,黄金作为本币计价货币实现价格中枢的不断上移。而2022年9月以来,逆全球化、美元信用下滑及地缘性事件频发的新背景,使得购买黄金成为全球央行和投资者的“一致行为”。

04

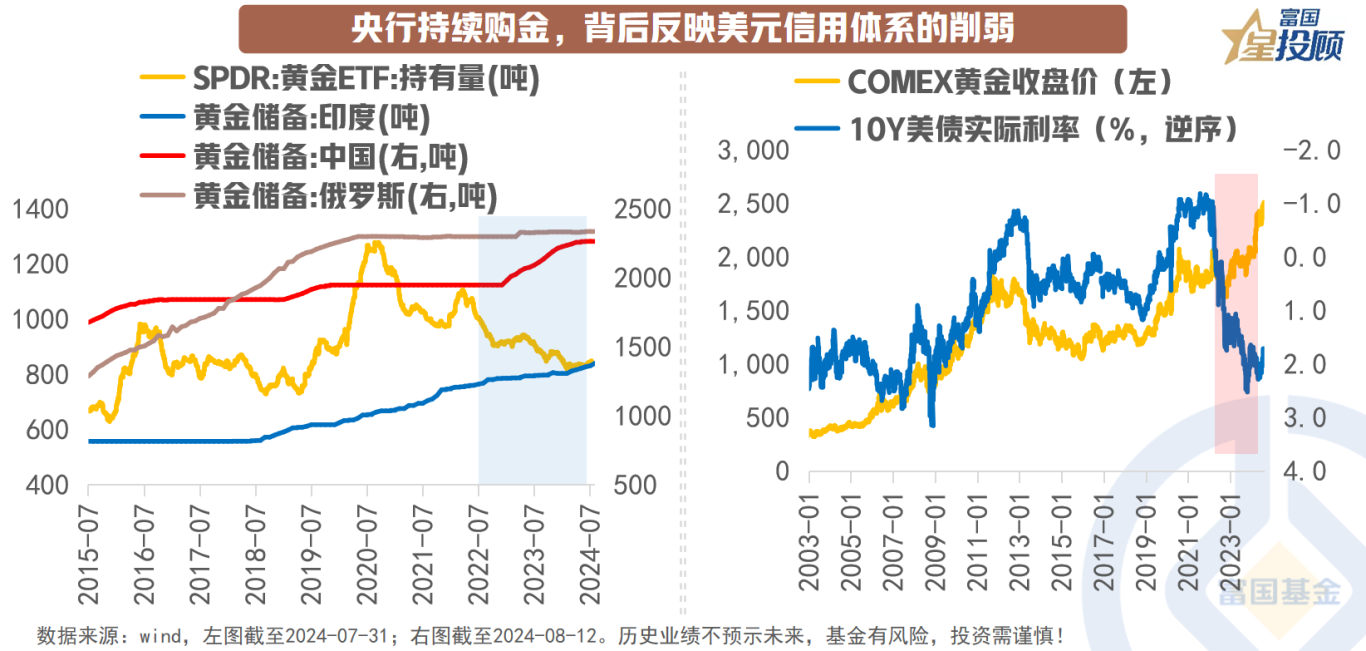

全球央行持续购金,背后反映美元信用体系的削弱

2022年9月以来,黄金价格与美债实际利率出现了明显的背离。其背后的原因是,高利率环境和美国财政扩张下的高杠杆,使得美元信用进一步恶化。即美国政府财政压力越大,全球对美元信用的信心就越趋于下降。在此背景下,以新兴市场央行为主的央行购金行为,弥补了黄金ETF自2022年以来的减量。美债实际利率上升的过程中,反而实现了黄金价格的上涨。

05

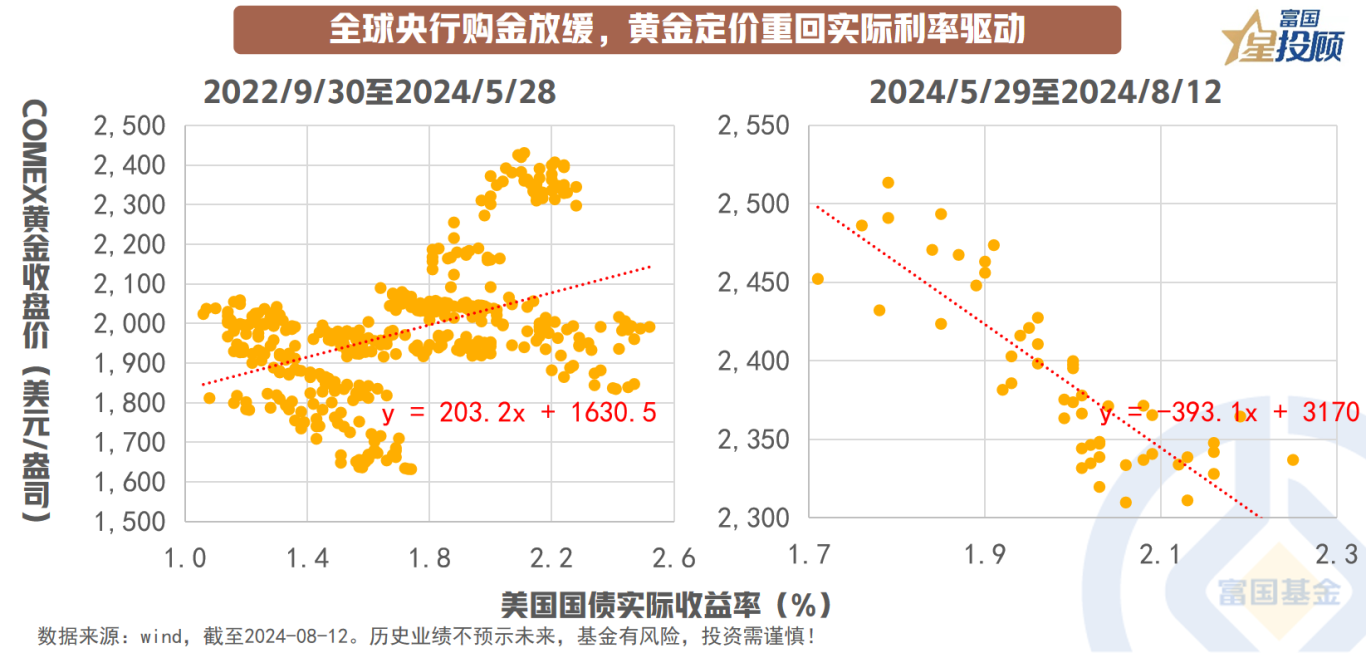

全球央行购金放缓,黄金定价重回实际利率驱动

随着黄金价格屡创新高,“大买家”央行的购金行为开始逐渐放缓。特别的,中国央行自5月后连续两个月没有再增持黄金。这使得黄金价格上涨的逻辑似乎有所受挫,但随着降息预期的升温,黄金的定价权开始重新回到以实际利率为核心的旧框架中。从相关性可以观察到,2024年5月底以来,黄金价格和美债实际利率的相关性,已回到原有的负相关路径中。

06

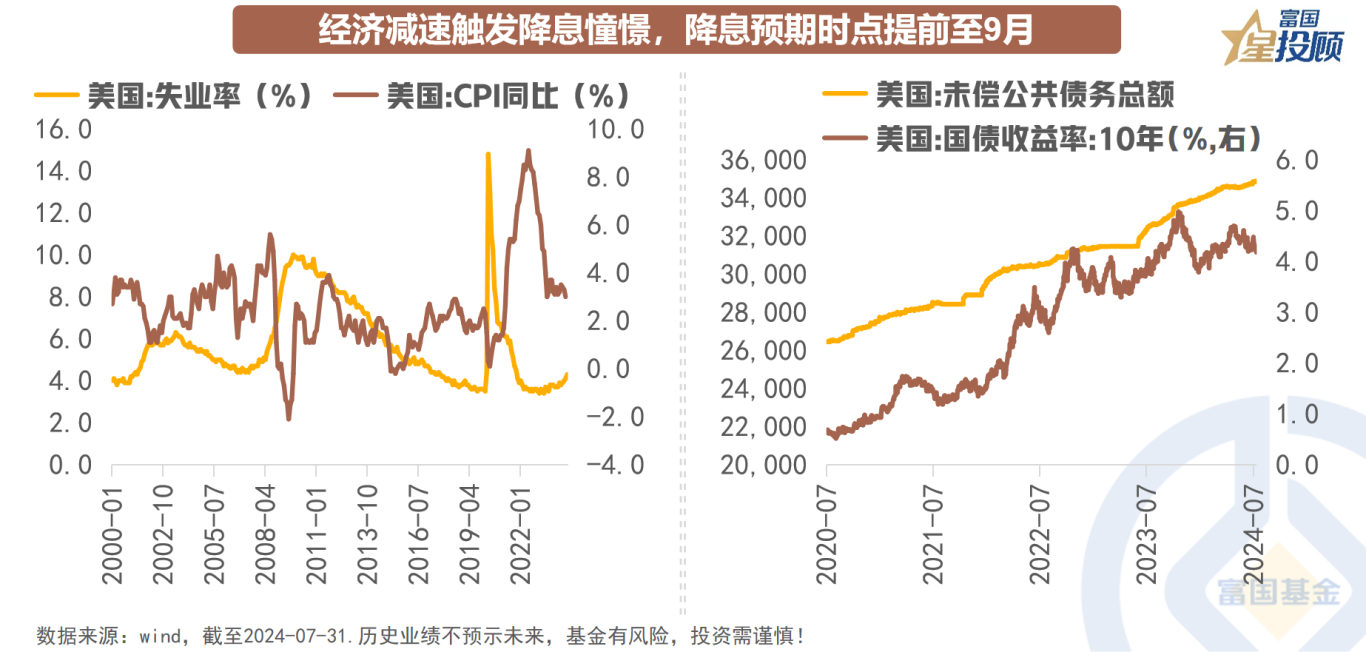

经济减速触发降息憧憬,降息预期时点提前至9月

随着高利率环境持续、美国财政空间进一步受限,以及疫后超额储蓄基本耗尽的影响,美国消费及投资等数据的负面效应日益显现。近期,美国增长和通胀同时回落、新增非农就业持续下行,以及7月失业率意外上升至4.3%,使得市场对美联储开启降息的时点提前至2024年9月,并带动美债实际收益率下行,持有黄金的机会成本或正在下降。

07

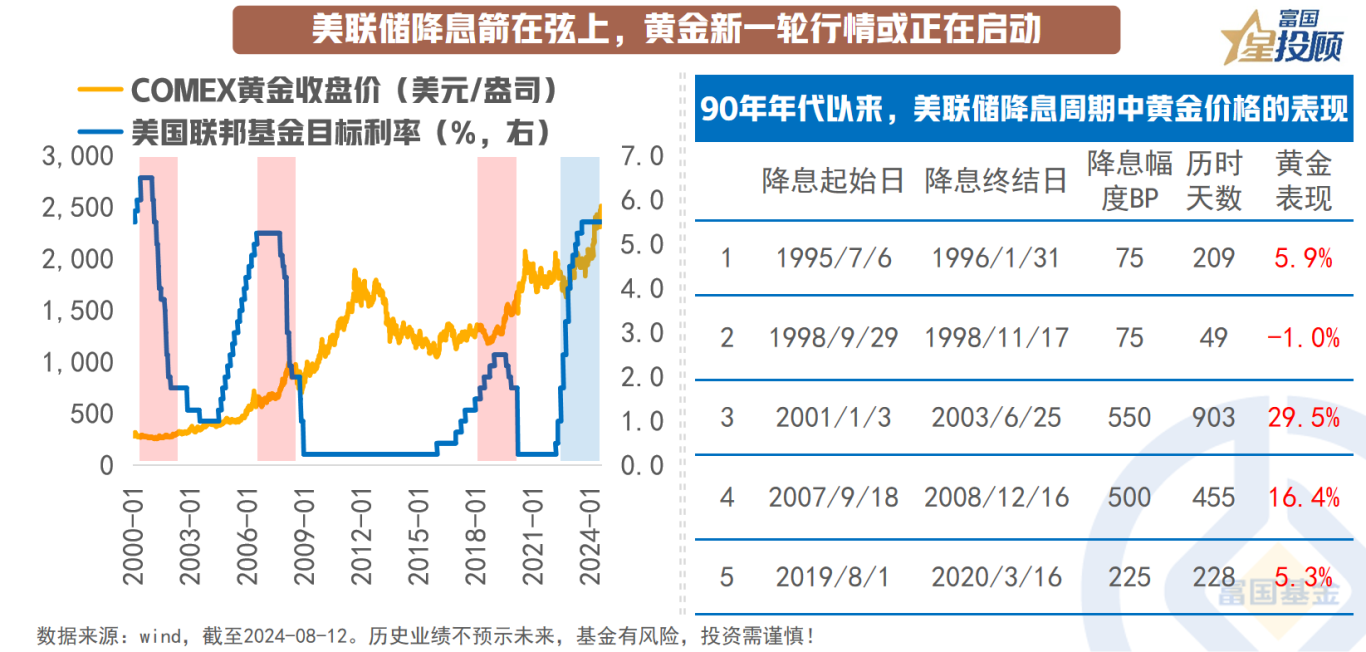

美联储降息箭在弦上,黄金新一轮行情或正在启动

黄金价格在降息周期中大概率受益。复盘1990年至今美联储5次的降息周期,黄金价格在4个降息周期中上涨。5次降息周期黄金价格平均上涨11.2%,其中最高的一次上涨了近30%。随着美联储降息周期的开启,黄金新一轮行情或正在启动。

08

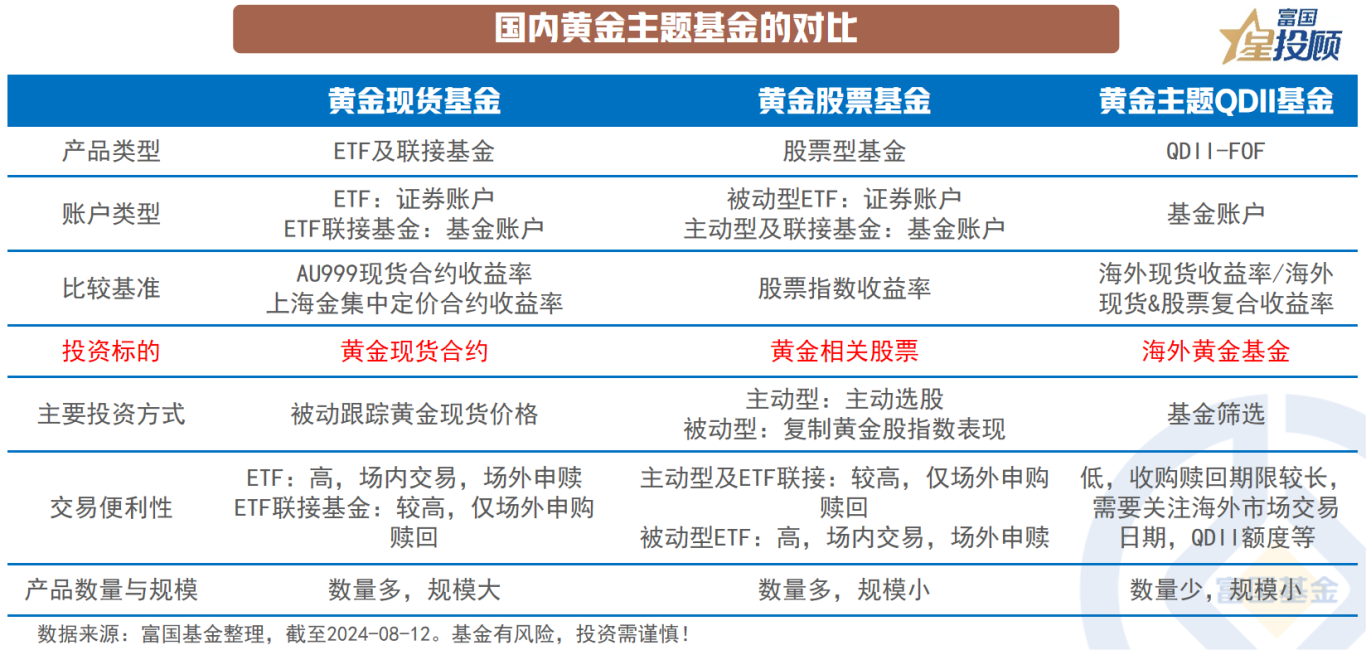

国内黄金主题基金的对比

目前国内的黄金主题基金,可以划分为黄金现货基金、黄金股票基金、黄金主题QDII基金三类。

黄金现货基金通过持有黄金现货合约跟踪黄金价格,目前均为ETF和ETF联接基金。黄金股票基金主要以黄金相关股票为投资标的,按照运作方式可分为主动管理型和被动管理型,黄金主题股票价格与黄金商品价格虽然受到部分共同因素的影响,但是各自的驱动因素仍存在一定的差异。黄金主题QDII基金主要为FOF产品,由于QDII额度及费率偏高的影响,目前个数和规模均较少。

$富国上海金ETF联接A(OTCFUND|009504)$

$富国上海金ETF联接C(OTCFUND|009505)$

#李大霄:市场转折点正在靠近了#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。