自2024年4月以来,国际油价持续震荡下跌,截至11月12日,WTI和布伦特原油均从4月峰值下跌约21%至68.12和71.89美元/桶。近期,中东地缘局势一波三折、OPEC+产量政策摇摆不定、美国大选“靴子”落地、美联储如期降息……多条市场主线的博弈使油价反复拉锯。展望后市,随着海外重要事件落下帷幕,新的不确定性仍在酝酿,原油市场未来的供需格局可能迎来怎样的变化,油价又将波动向何处?

01

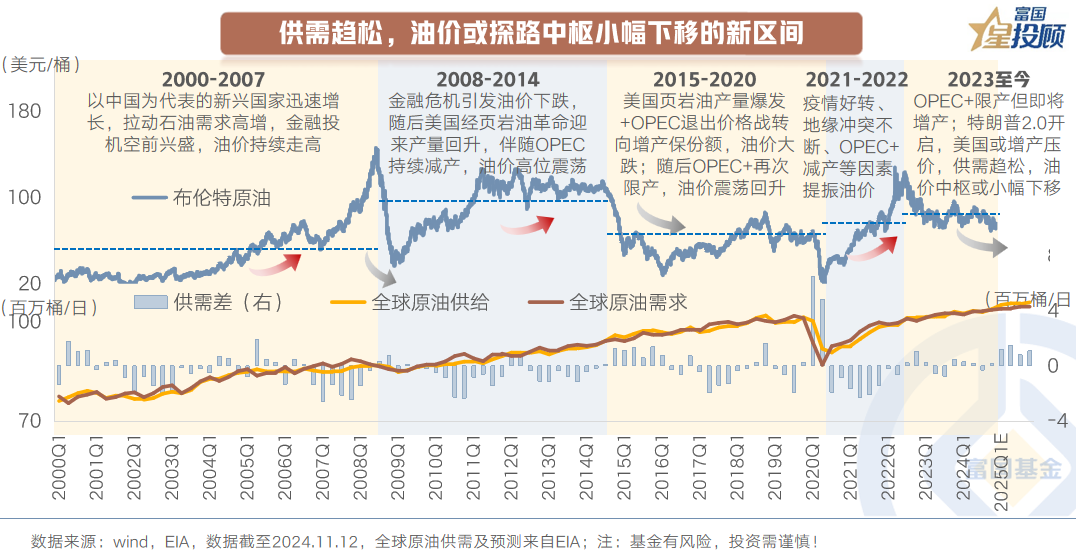

供需趋松,油价或探路中枢小幅下移的新区间

回顾过去20余年的原油市场,国际油价走势经历了5个大阶段:2000年起的持续走高、2008-2014年的“V型”反转、2015-2020年的中位震荡、2021-2022年的低位反弹以及2023年至今的震荡下跌。

各阶段存在不同的主导逻辑,若仅从基本面出发,各驱动因素的影响均体现在供需差的波动上,根据EIA对全球原油供需的预测,2024年Q4至2025年,供需差整体温和上行,结合下文各层面的因素分析而言,中长期油价或步入中枢小幅下移的新运行区间。

02

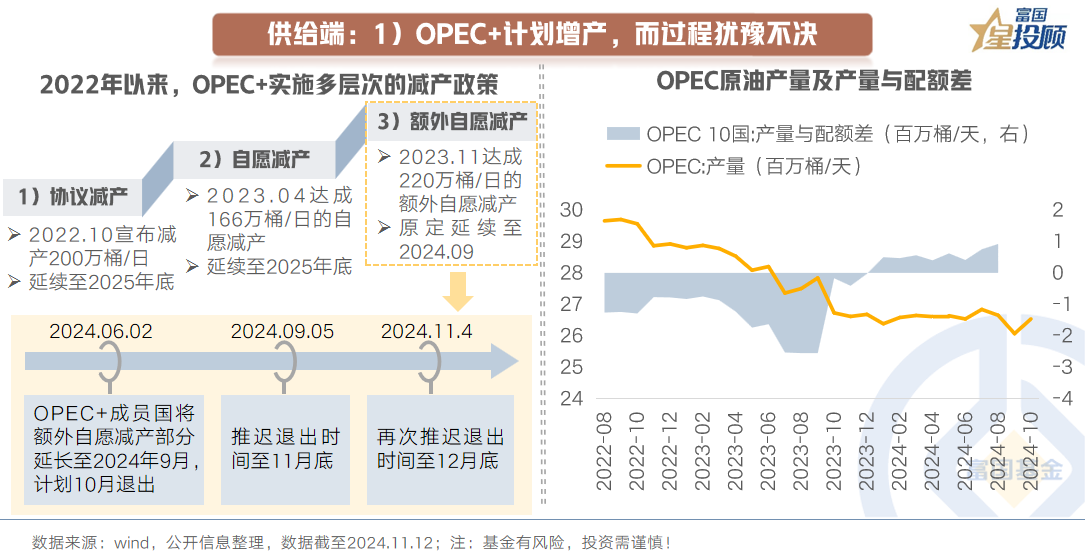

供给端:1)OPEC+计划增产,而过程犹豫不决

今年6月以来,OPEC+减产政策的变化备受关注。本轮减产决策应追溯至2022年10月,彼时成员国开启了一个多层次的减产计划,包括协议减产、自愿减产以及额外自愿减产三个部分,其中,前两部分仍将延续,而对于额外自愿减产部分,OPEC+原定于今年10月逐渐退出,然而事实上,退出减产并非易事,当前已两次延后退出时间至今年12月末。

短期内,OPEC+推迟增产是支撑油价的重要因素,然而供给端的表面利好实则意味着需求端较为悲观的预期,一再延后说明供给增长需要等待需求的同步回归,不排除明年进一步延后的可能。长远来看,对OPEC+而言,保价格和保份额已难两全,从退出减产的态度以及产量与配额差不断上升的趋势来看,保份额的重要性或正在提升;但另一方面,由于大部分成员国需考虑财政平衡油价,其增产程度仍取决于利润情况,后续增产对油价的施压或较为有限。

03

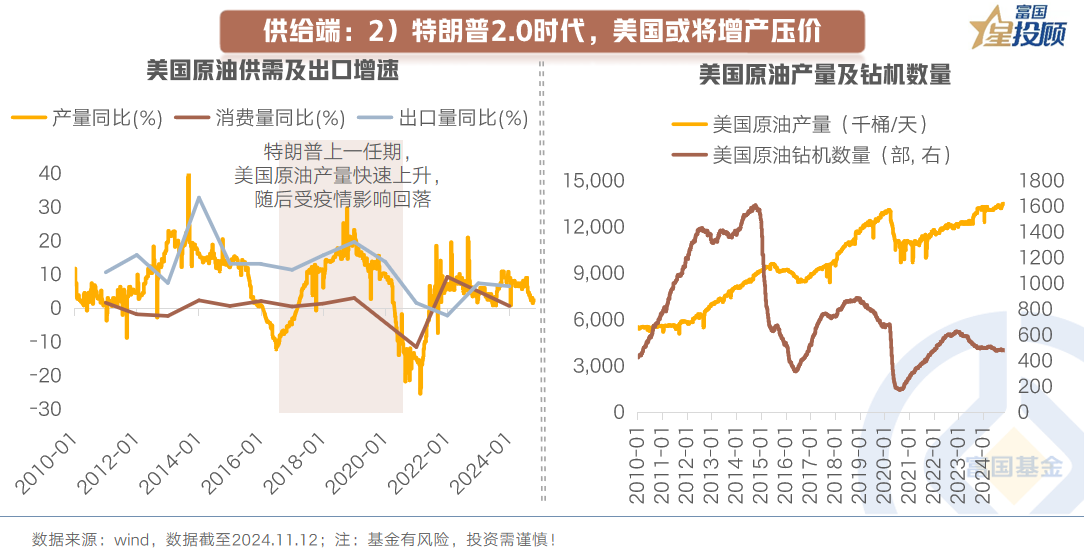

供给端:2)特朗普2.0时代,美国或将增产压价

随着美国大选结束,特朗普2.0时代即将开启。特朗普在能源方面态度鲜明,即支持传统化石能源开采,倾向于增产压价,参考其上一任期的情况,可以看到美油产量在2017-2019年快速上升,之后受到疫情影响方有回落。

今年以来,美国原油钻机数量维持稳定,产量小幅增长。向后看,市场普遍预期美油产量仍将上升,然而若要增产,美国也面临着资源劣质化的挑战,开采便捷、成本低廉的油井正快速消耗,新油井的盈亏平衡成本正在走高,短期内能够增产压价的幅度或较为有限。特朗普政府新任期内或将加大页岩油勘探力度,若能突破油田质量制约,美油产量有望长期提升。

04

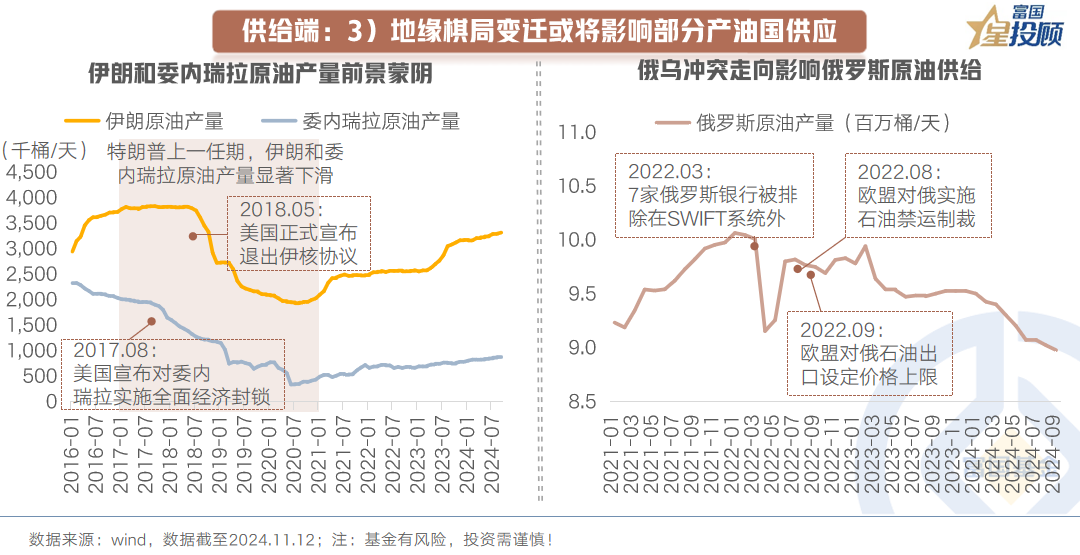

供给端:3)地缘棋局变迁或将影响部分产油国供应

特朗普2.0时代,市场同样关注地缘局势的演变,核心在于美伊关系及俄乌冲突走向。特朗普上一任期,美国加紧了对伊朗和委内瑞拉的制裁,使其原油供应量大幅走低,当前,市场预期被制裁国产量有再次下行的风险;俄乌局势方面,市场对冲突缓解的预期升温,俄罗斯原油产量有望维持稳健。

05

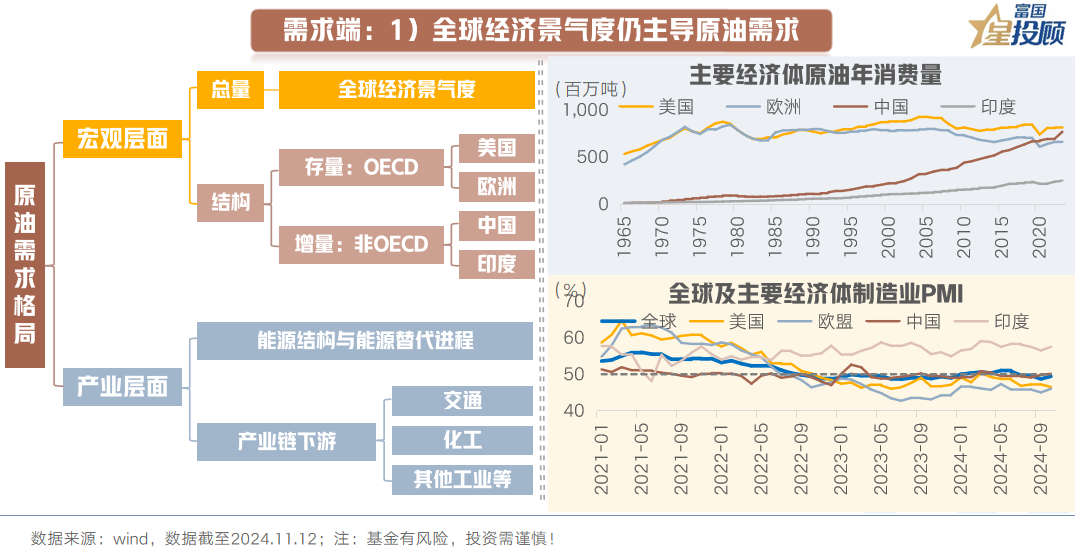

需求端:1)全球经济景气度仍主导原油需求

从需求端的分析框架来看,宏观层面上,原油需求中长期与全球经济增长高度相关;结构上,需求存量国以美、欧为主,增量国以中、印为主,美国原油消费量仍稳居首位,中国占比已超越欧洲。今年以来,全球原油弱需求持续拖累油价,10月全球制造业PMI仍处于收缩区间,但环比已有小幅回升,叠加美国经济数据弱而不衰、中国一揽子支持性政策逐渐落地显效,当前原油总需求有望边际回暖。

产业层面上,能源结构与替代进程带来长期影响,从产业链出发,原油需求主要来自下游的交通、化工以及其他工业等领域,可参考下游重要行业的需求景气度。

06

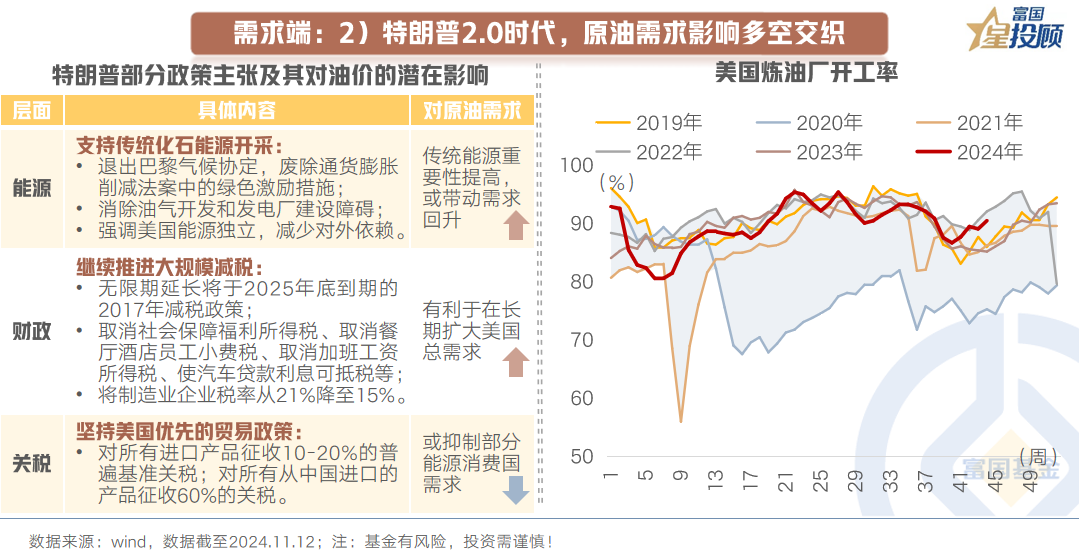

需求端:2)特朗普2.0时代,原油需求影响多空交织

向后看,需求端多空交织,特朗普2.0主要带来三方面影响:首先,能源方面,对传统能源的支持有望带动原油需求上升;其次,财政方面,特朗普倾向于继续推进大规模减税,有利于长期扩大美国总需求,但具体细节尚未可知;再次,关税方面,美国对外普遍加征关税的行为或抑制欧洲及其他地区能源消费国的需求。总体而言,中短期内关税带来的负面影响或更为直接。

07

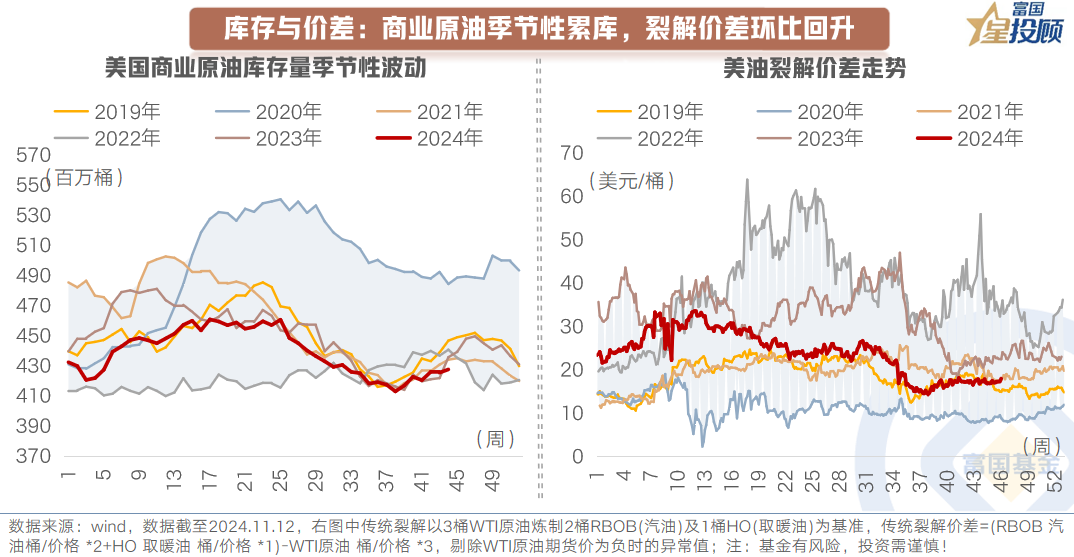

库存与价差:商业原油季节性累库,裂解价差环比回升

库存端,2024年夏季以来,美国商业原油库存与过去五年相比处于低位水平,在需求弱预期下供给端随之收紧,近期处于季节性累库阶段,总体维持平衡。

裂解价差指成品油对原油的价差,能够反映中下游需求。当裂解价差扩大时,中下游炼厂盈利提升,带动开工意愿上升,从而加大原油采购并传导至上游,原油需求上升对油价形成支撑。当前,美油裂解价差与过去五年相比处于相对低位,但边际有所回升。

08

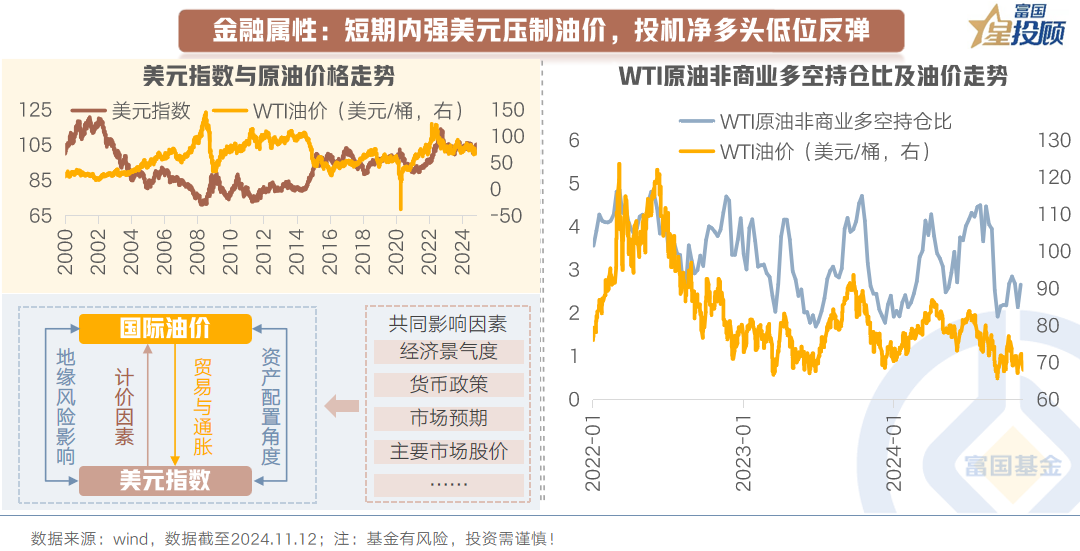

金融属性:短期内强美元压制油价,投机净多头低位反弹

考虑原油的金融属性,一方面在于油价与美元指数的相关性,另一方面在于投机资金头寸对市场情绪的反映。

在与美元的相关性上,由于原油以美元计价,二者通常表现为负相关,近期美国经济数据好转及“特朗普交易”逻辑带来强美元环境,使得油价短期承压;同时,油价通过通胀因素影响美国经济及美元指数,这也是特朗普倾向于增产压价的原因之一;此外,油价与美元指数均受到地缘风险、资产配置选择等多方面的影响。

原油非商业多空持仓比反映市场投机资金的预期,与油价走势高度相关,近日WTI原油非商业多空持仓比迎来低位反弹。多空因素叠加下,短期油价走势或仍以震荡为主。

$富国通胀通缩主题轮动混合C(OTCFUND|015692)$

$富国上海金ETF联接C(OTCFUND|009505)$

$富国全球债券(QDII)人民币C(OTCFUND|019518)$

#美国10月CPI数据出炉 降息概率提升#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。