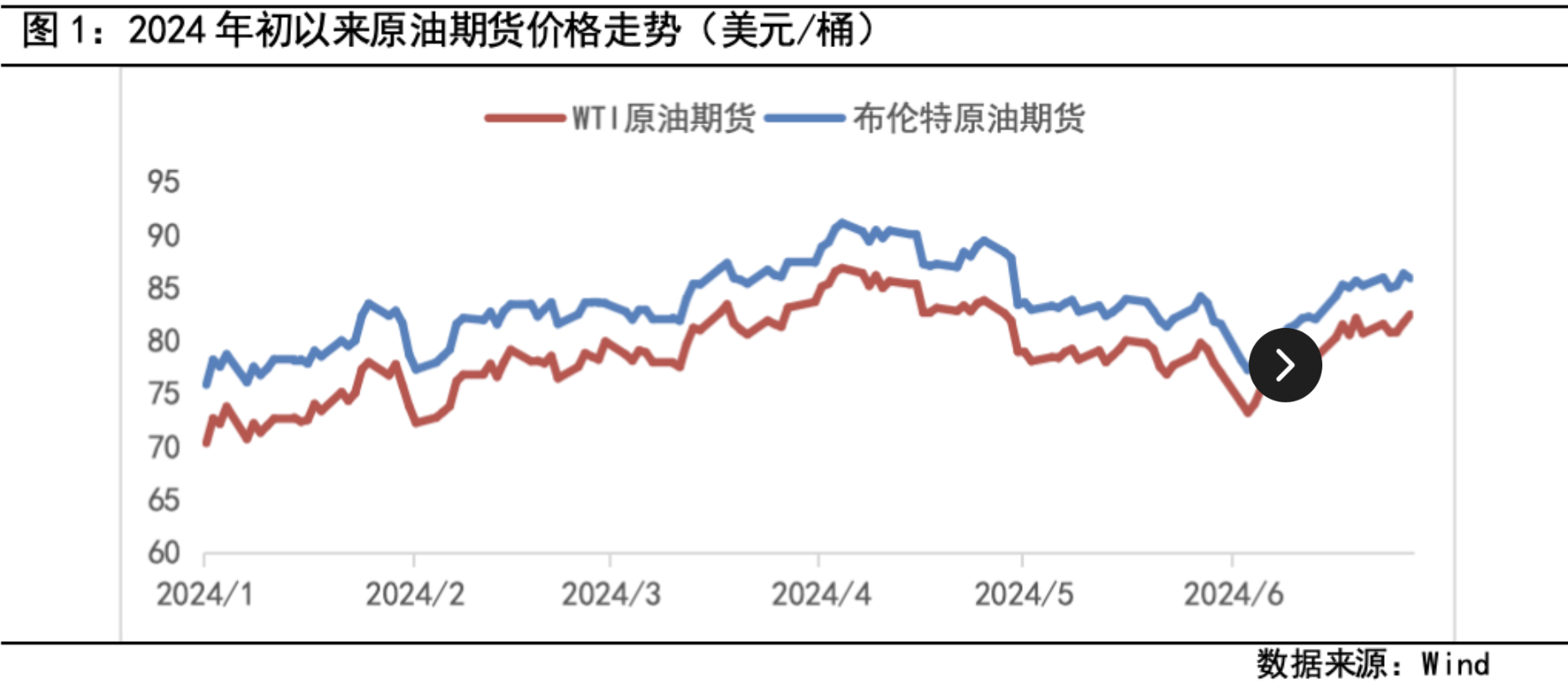

近期,原油价格迎来止跌反弹进入了震荡上行区间。从6月初的最低点至6月27日间,WTI原油期货及布伦特原油期货价格分别上涨了11.80%和11.59%。回顾原油市场走势,当前原油价格走到哪了?主要由哪些多空因素主导?向后看,下半年的原油市场又将走向何处呢?

供给侧:6月OPEC+宣布延长减产计划,当前供应预期已逐渐趋稳

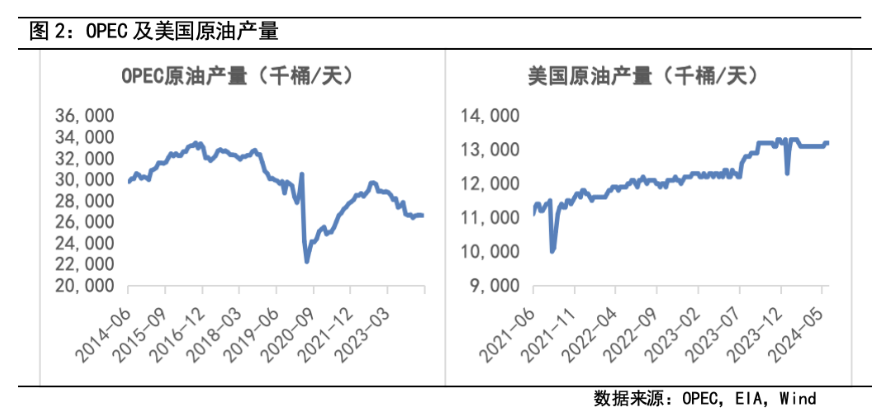

6月初,OPEC+会议释放逐步增产信号,原油价格曾短期承压。6月OPEC+会议计划将额外减产部分延长至2024年9月,并于2024年10月至2025年逐步解除额外减产,供应曲线或将转头向上,对四季度油价形成利空信号。由于产量政策的实际收紧力度不及预期,与会前市场预期存在分歧,市场看跌情绪较浓,导致了油价的大幅下跌。然而,从基本面来看,考虑到持续主动减产可能加重原油主产国的财政压力,叠加OPEC+对于下半年石油需求的预期或有所上调,本次延长减产的决策其实并不意外。当前,在OEPC+会议的情绪利空释放后,油价已企稳反弹。

在非OPEC+供应方面,市场预期相对维稳。三大石油机构IEA、EIA、OPEC预测年内非OPEC+产量整体将呈现上行趋势,美国、巴西、加拿大等国仍是主要的增产来源,但其产量增量多已被市场计价。

因此当前节点,原油供应虽倾向边际增加,但预期已逐渐趋稳,短期内原油价格的主导因素及市场关注点可能回到需求侧的兑现程度上。

需求端:需求旺季为油价提供支撑,宏观层面多空因素并存

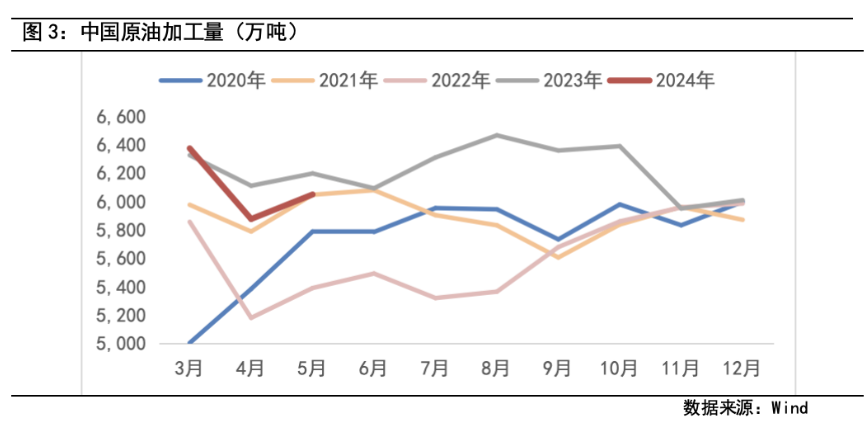

当前夏季原油需求旺季来临,原油需求或将环比改善支撑油价走高,但需求表现仍取决于海内外宏观经济及政策情况。

宏观层面上,海外开启降息周期,但美联储降息预期仍有反复。6月初,加拿大央行和欧洲央行率先相继降息了25个基点;美国5月制造业PMI低于预期,制造业活动已连续两个月放缓,叠加商务部下修美国一季度实际GDP增速,引发了市场对美国经济增长放缓拖累石油需求的担忧。

国内方面,5月制造业PMI环比下降0.9ppt至49.5%,若下半年财政政策进一步发力,基建投资好转或带来国内原油需求回暖,然而在地产下行周期下,原油需求好转情况仍需等待。

在多空因素扰动下,三大石油机构对需求预期的调整也冷暖不一,IEA、EIA、OPEC分别对今年全球石油消费增速预估为96万桶/日、110万桶/日、225万桶/日,需求增速分别下调10万桶/日、上调18万桶/日、持平。

向后看:短期基本面仍维持紧平衡,油价或存在上行空间

展望下半年的原油市场,三季度,随着OPEC+继续执行减产,叠加成品油消费进入旺季,原油供需结构仍偏紧,油价存在上行空间,然而也要考虑到宏观层面上,美国抗通胀及经济放缓压力仍存,美联储降息预期反复,可能对油价带来一定扰动,应谨慎看待油价上行空间,关注低位做多机会。四季度进入成品油消费淡季,需求侧或边际回落,为油价走势带来一定下行压力,但并不排除四季度油价走弱后OPEC+重新调整减产政策的可能。后续仍需关注美联储降息预期、OPEC+减产执行节奏等因素对原油价格走势的影响。

$富国通胀通缩主题轮动混合A(OTCFUND|000155)$

$富国通胀通缩主题轮动混合C(OTCFUND|015692)$

$富国美丽中国混合C(OTCFUND|011566)$

$富国优质发展混合C(OTCFUND|006528)$

$富国资源精选混合发起式(OTCFUND|021642)$

$富国全球债券(QDII)人民币C(OTCFUND|019518)$

$富国全球债券(QDII)人民币A(OTCFUND|100050)$

#下半年投资 往哪个方向配置才能吃到肉?##高股息资产霸榜!你是“食息族”一员吗?#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。