最详尽红利指数大PK:揭晓最强红利策略!

最详尽红利指数大PK:揭晓最强红利策略!

2018年开年,上交所专门召开了上市公司现金分红专项说明会,可谓声势浩大,共5家上市公司公司主要负责人以及来自新华网、央视财经、上证报等媒体记者、知名行业分析师、机构投资者和中小投资者代表、投服中心代表等50余人参会,新华网、央视财经频道和上证路演中心全程网络直播了说明会。会上还向3家市场质疑比较大的多年未分红公司以及8家具备分红条件但不分红或分红较少的公司发出了监管工作函,要求公司高度重视现金分红工作,持续提升上市公司质量,切实通过真金白银回报投资者。

实际上,现金分红是上市公司回报投资者的重要方式,也是长期价值投资的基础和重要参考指标。只是我们所处的股市环境相比欧美成熟市场还有差距,对有分红的生息资产不太敏感。

而分红能力其实是从真金白银来看企业质量,也是引导投资者长期价值投资的基础,一般同等条件下,高分红个股明显更具投资价值。

这也就意味着对于广大普通散户投资者来说,选择分红能力强的个股往往能带来更可观的投资回报。但是高分红个股选择比较困难,如搜集上市公司分红数据,甄别是真实有效分红还是象征性分红。想要更省时省力省心的投资者最好的方式是借助指数投资,市场上针对分红其实已有很多红利策略指数。即按照一定的标准选取市场上股息率最高、现金分红最多的股票组合而成的投资组合。

现阶段在众多A股红利指数中,有基金对标,且代表性较强的红利指数主要有四只,分别是:上证红利指数、深证红利指数、中证红利指数、标普A股红利机会指数。

自古“强中自有强中手”,虽然这四种红利指数各有千秋,但真正的最强者只有一个,今天我们就来将这四种红利指数进行全方位大PK,决出最终胜者。本次PK将采取回合赛,积分制,最终得分最高者胜出!

首先先来认识一下我们的四位参赛选手:上证红利指数、深证红利指数、中证红利指数、标普A股红利机会指数。

指数一:上证红利指数

上证红利指数由上证A股中股息率高、分红稳定、具有一定规模及流动性的50只股票组成;1、样本空间

从沪市A股选取成份股,并满足3个条件:

(1)股息率:过去两年连续现金分红且每年的税后现金股息率均大于 0;

(2)市值:过去一年日均总市值排名在沪市 A 股的前 80%;

(3)流动性:过去一年日均成交金额排名在沪市 A 股的前 80%。

2、选样方法

对样本空间的股票,按照过去两年的平均税后现金股息率由高到低进行排名,选取排名在前 50 名的股票作为指数样本,但市场表现异常并经专家委员会认定不宜作为样本的股票除外。

3、调整时间:每年 12 月调整1次

指数二:深圳红利指数

由深证市场能给投资者提供长期稳定分红的40只股票组成;

1、样本空间

从深市A股选取成份股,并满足以下条件:

(1)分红:具有稳定的分红历史:最近三年里至少有两年实施了分红;

(2)股息率:在最近三年里,股息率至少有两年的市场排名进入前 20%;

(5)流动性:近半年内日均成交金额>500 万元。

2、选样方法

对样本空间的股票,按前三年累计分红金额占深市上市公司分红金额的比重和最近半年日均成交金额占深市比重按照 1:1 的比例进行加权排名,并考虑经营状况、现金流、公司治理结构、防止大股东恶意高送股变现等综合因素后,选取排名在前 40 名的股票。

3、调整时间:每年7月调整一次

指数三:中证红利指数

由沪深两市中现金股息率高、分红稳定、具有一定规模及流动性的100只股票组成。

中证红利指数和上证红利成份股选取方法和调整方法非常类似,只有两点区别:

1、 选取范围从沪市A股拓宽到沪深两市全部A股。

2、 成份股数量从50只变为100只

指数四:标普A股红利机会指数

是标普公司针对中国股市开发的指数,从沪深两市全部A股股票(非ST、*ST 股)选取成分股,并满足5个条件:

(1)分红:当年现金税后分红大于0。

(2)市值:指数调整参考日的自由流通市值不低于10亿人民币;

(3)流动性:过去6个月的平均日交易额不低于1千万人民币;

(4)利润率:公司过去12个月的净利润必须为正。

(5)盈利增长:考察期的过去十二个月的每股盈利,即EPS(TTM)必须大于三年前的数据。

2、选样方法:

对样本空间中的股票按年度股息率排序,筛选股息率排名前100的股票,构成成份股。

3、指数调整:

每年6月和12月调整样本成份股

好了,了解了四只指数的基本情况后,我们正式进入PK赛:本次比赛分为四个回合,分别从指数的编制方法、成份股分布及历史业绩三个方面进行对比。

第一回合ROUND 1:指数编制方法

从上面四种红利指数的基本介绍中,我们可以比较直观地看到:

1、成份股样本空间:标普红利=中证红利>上证红利>深证红利

相较上证红利和深证红利,标普红利和中证红利样本更广,有100只股票,市场代表性更强,也更有机会优选个股。

2、选股策略:标普红利>中证红利=上证红利>深证红利

深证红利仅考虑市值和流动性因素;

上证红利和中证红利则仅以市值、流动性、股息率三个条件为筛选标准;

标普红利指数在对市值、流动性、股息率等筛选因素外,还将公司盈利能力作为重要选股标准,对公司盈利稳定性和盈利成长性进行了考察。

3、调整时间:标普红利>中证红利=上证红利=深证红利

标普红利每年调整两次,更大程度地确保了指数成份股的优质性。

基于上述讨论,在指数编制方法上,我们来简单粗暴地给四位选手打个分数:

标普红利4分>中证红利3分>上证红利2分>深证红利1分

第二回合ROUND 2:指数成份股行业分布

第二回合我们主要来对比四只指数的成份股行业分布。

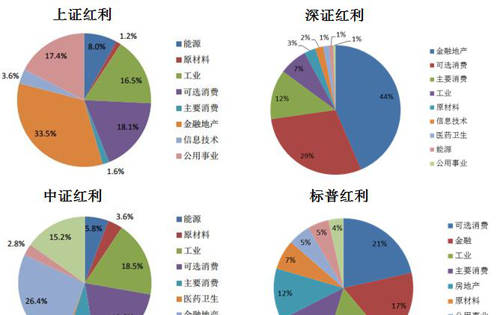

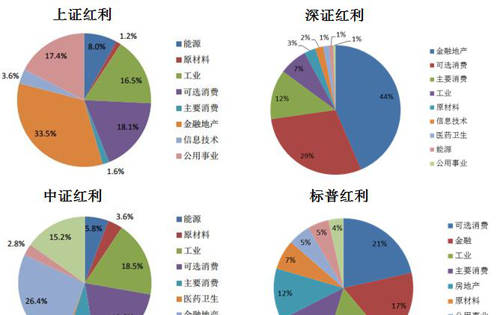

首先我们先来看两张图(见文末图1):

从图中可以看出:

上证红利前三大权重行业分别为金融地产、可选消费、公用事业,权重占比69%;第一大权重行业金融地产占比33.50%;

深证红利前三大权重行业分别为金融地产、可选消费、主要消费,权重占比85%;第一大权重行业金融地产占比44%;

中证红利前三大权重行业金融地产、可选消费和工业总计占比64.5%,金融地产占比26.4%。

标普红利指数前三大权重行业金融地产、可选消费和工业占比66%,其中第一大权重行业金融地产占比29%。不同于其他三大指数,标普红利指数在主要消费、原材料和医药卫生行业的选股比例显著提升。这里特别说明一下,四个红利指数中,只有标普A股红利机会指数对于板块和行业权重有严格的上限规定(3%的个股权重上限和33%的行业权重上限),平衡了行业分布和个股分布的风险。

所以此番比拼,考虑到指数成份股行业分布均衡度,标普红利>中证红利>上证红利>深证红利。同样,按照计分原则,我们也简单给四只指数打分如下:

标普红利4分>中证红利3分>上证红利2分>深证红利1分。

第三回合 ROUND 3:指数业绩表现

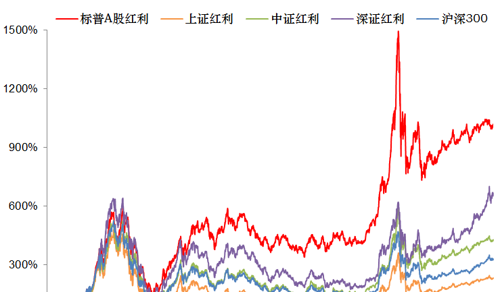

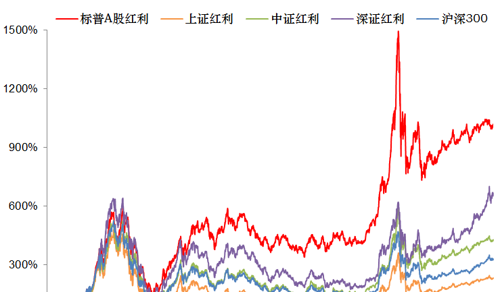

Wind数据统计,上证红利和中证红利数据分别可以追溯至2005年1月1日,标普红利可追溯至2004年1月1日,深证红利指数成立较晚,可追溯到2006年1月24日。这里为方便对比,这里都从2006年1月24日算起。由于横跨两个牛熊,业绩表现也较具有说服力。

首先我们来看一下从2006年至2017年末月12年时间四只指数相对于沪深300指数的走势对比图(见文末图2):

从图中看,标普红利指数的长期表现最好,显著强于其他三大指数和沪深300指数表现。自2006年1月24日至2018年1月23日,标普红利指数涨幅为1012.48%;中证红利指数涨幅为439.65%;上证红利指数涨幅243.50%;深证红利指数涨幅726.63%。

所以长期历史业绩看来:

标普A股红利机会指数>深证红利指数>中证红利指数>上证红利指数

那么分年来看呢?

下表数据选取区间为2006年1月24日至2018年1月23日,标红部分为分年区间涨幅第一名。(见文末图3)

从表中可以看到,在过去的十二年间,标普红利指数有8年涨幅排名第一。

所不论是长期来看,还是分年度来看,标普红利指数的业绩表现都是最优异的。这里综合上述业绩表现,将四只指数打分如下:

标普红利4分>深证红利3分>中证红利2分>上证红利1分

三个回合下来,最强红利指数应该没什么悬念了!不管是指数编制、成份股分布还是业绩表现,标普A股红利机会指数都表现卓著。“史上最强红利指数”当之无愧。难怪之前很多大V说“如果只能投资一只指数,那么我的选择是标普A股红利机会指数”!

最后PK赛结束之后,我们也顺道来谈谈最终获胜者——标普A股红利机会指数对应的基金产品:华宝红利基金(501029)。红利基金成立于2017年1月18,成立首年基金净值涨幅15.63%。

说起大家最关心的业绩,很多朋友肯定会疑惑纠结2017年,过去12年8年折桂的常胜将军标普红利位列四大红利指数倒数第一,上次出现这个窘境,还是2007年,可谓十年轮回。这个怎么说呢?回到我们常说的一句话——历史数据不预示未来表现。但是回到投资,需要遵循的是我们相信哪种策略可以长盛不衰。以股神巴菲特为例,本轮美股大牛市,股神也在2009年、2013年和2014年分别落后于标普500指数,其中2013年大幅落后标普500指数11.4个百分点。但并不妨碍股神大概率跑赢市场的表现,并且复合收益大幅跑赢市场的现实。

短期市场没人可以预测,2018年哪个红利策略表现最好也没法预测。但可以明确的是策略胜过预测,何不将眼光放长远,相信自己选择的红利策略。

(由上至下,图1,数据来源:指数官网;截至2018.01)

(图2,过去12年红利基金指数走对对比,数据来源:Wind)

(图3,数据来源:Wind)

2018年开年,上交所专门召开了上市公司现金分红专项说明会,可谓声势浩大,共5家上市公司公司主要负责人以及来自新华网、央视财经、上证报等媒体记者、知名行业分析师、机构投资者和中小投资者代表、投服中心代表等50余人参会,新华网、央视财经频道和上证路演中心全程网络直播了说明会。会上还向3家市场质疑比较大的多年未分红公司以及8家具备分红条件但不分红或分红较少的公司发出了监管工作函,要求公司高度重视现金分红工作,持续提升上市公司质量,切实通过真金白银回报投资者。

实际上,现金分红是上市公司回报投资者的重要方式,也是长期价值投资的基础和重要参考指标。只是我们所处的股市环境相比欧美成熟市场还有差距,对有分红的生息资产不太敏感。

而分红能力其实是从真金白银来看企业质量,也是引导投资者长期价值投资的基础,一般同等条件下,高分红个股明显更具投资价值。

这也就意味着对于广大普通散户投资者来说,选择分红能力强的个股往往能带来更可观的投资回报。但是高分红个股选择比较困难,如搜集上市公司分红数据,甄别是真实有效分红还是象征性分红。想要更省时省力省心的投资者最好的方式是借助指数投资,市场上针对分红其实已有很多红利策略指数。即按照一定的标准选取市场上股息率最高、现金分红最多的股票组合而成的投资组合。

现阶段在众多A股红利指数中,有基金对标,且代表性较强的红利指数主要有四只,分别是:上证红利指数、深证红利指数、中证红利指数、标普A股红利机会指数。

自古“强中自有强中手”,虽然这四种红利指数各有千秋,但真正的最强者只有一个,今天我们就来将这四种红利指数进行全方位大PK,决出最终胜者。本次PK将采取回合赛,积分制,最终得分最高者胜出!

首先先来认识一下我们的四位参赛选手:上证红利指数、深证红利指数、中证红利指数、标普A股红利机会指数。

指数一:上证红利指数

上证红利指数由上证A股中股息率高、分红稳定、具有一定规模及流动性的50只股票组成;1、样本空间

从沪市A股选取成份股,并满足3个条件:

(1)股息率:过去两年连续现金分红且每年的税后现金股息率均大于 0;

(2)市值:过去一年日均总市值排名在沪市 A 股的前 80%;

(3)流动性:过去一年日均成交金额排名在沪市 A 股的前 80%。

2、选样方法

对样本空间的股票,按照过去两年的平均税后现金股息率由高到低进行排名,选取排名在前 50 名的股票作为指数样本,但市场表现异常并经专家委员会认定不宜作为样本的股票除外。

3、调整时间:每年 12 月调整1次

指数二:深圳红利指数

由深证市场能给投资者提供长期稳定分红的40只股票组成;

1、样本空间

从深市A股选取成份股,并满足以下条件:

(1)分红:具有稳定的分红历史:最近三年里至少有两年实施了分红;

(2)股息率:在最近三年里,股息率至少有两年的市场排名进入前 20%;

(5)流动性:近半年内日均成交金额>500 万元。

2、选样方法

对样本空间的股票,按前三年累计分红金额占深市上市公司分红金额的比重和最近半年日均成交金额占深市比重按照 1:1 的比例进行加权排名,并考虑经营状况、现金流、公司治理结构、防止大股东恶意高送股变现等综合因素后,选取排名在前 40 名的股票。

3、调整时间:每年7月调整一次

指数三:中证红利指数

由沪深两市中现金股息率高、分红稳定、具有一定规模及流动性的100只股票组成。

中证红利指数和上证红利成份股选取方法和调整方法非常类似,只有两点区别:

1、 选取范围从沪市A股拓宽到沪深两市全部A股。

2、 成份股数量从50只变为100只

指数四:标普A股红利机会指数

是标普公司针对中国股市开发的指数,从沪深两市全部A股股票(非ST、*ST 股)选取成分股,并满足5个条件:

(1)分红:当年现金税后分红大于0。

(2)市值:指数调整参考日的自由流通市值不低于10亿人民币;

(3)流动性:过去6个月的平均日交易额不低于1千万人民币;

(4)利润率:公司过去12个月的净利润必须为正。

(5)盈利增长:考察期的过去十二个月的每股盈利,即EPS(TTM)必须大于三年前的数据。

2、选样方法:

对样本空间中的股票按年度股息率排序,筛选股息率排名前100的股票,构成成份股。

3、指数调整:

每年6月和12月调整样本成份股

好了,了解了四只指数的基本情况后,我们正式进入PK赛:本次比赛分为四个回合,分别从指数的编制方法、成份股分布及历史业绩三个方面进行对比。

第一回合ROUND 1:指数编制方法

从上面四种红利指数的基本介绍中,我们可以比较直观地看到:

1、成份股样本空间:标普红利=中证红利>上证红利>深证红利

相较上证红利和深证红利,标普红利和中证红利样本更广,有100只股票,市场代表性更强,也更有机会优选个股。

2、选股策略:标普红利>中证红利=上证红利>深证红利

深证红利仅考虑市值和流动性因素;

上证红利和中证红利则仅以市值、流动性、股息率三个条件为筛选标准;

标普红利指数在对市值、流动性、股息率等筛选因素外,还将公司盈利能力作为重要选股标准,对公司盈利稳定性和盈利成长性进行了考察。

3、调整时间:标普红利>中证红利=上证红利=深证红利

标普红利每年调整两次,更大程度地确保了指数成份股的优质性。

基于上述讨论,在指数编制方法上,我们来简单粗暴地给四位选手打个分数:

标普红利4分>中证红利3分>上证红利2分>深证红利1分

第二回合ROUND 2:指数成份股行业分布

第二回合我们主要来对比四只指数的成份股行业分布。

首先我们先来看两张图(见文末图1):

从图中可以看出:

上证红利前三大权重行业分别为金融地产、可选消费、公用事业,权重占比69%;第一大权重行业金融地产占比33.50%;

深证红利前三大权重行业分别为金融地产、可选消费、主要消费,权重占比85%;第一大权重行业金融地产占比44%;

中证红利前三大权重行业金融地产、可选消费和工业总计占比64.5%,金融地产占比26.4%。

标普红利指数前三大权重行业金融地产、可选消费和工业占比66%,其中第一大权重行业金融地产占比29%。不同于其他三大指数,标普红利指数在主要消费、原材料和医药卫生行业的选股比例显著提升。这里特别说明一下,四个红利指数中,只有标普A股红利机会指数对于板块和行业权重有严格的上限规定(3%的个股权重上限和33%的行业权重上限),平衡了行业分布和个股分布的风险。

所以此番比拼,考虑到指数成份股行业分布均衡度,标普红利>中证红利>上证红利>深证红利。同样,按照计分原则,我们也简单给四只指数打分如下:

标普红利4分>中证红利3分>上证红利2分>深证红利1分。

第三回合 ROUND 3:指数业绩表现

Wind数据统计,上证红利和中证红利数据分别可以追溯至2005年1月1日,标普红利可追溯至2004年1月1日,深证红利指数成立较晚,可追溯到2006年1月24日。这里为方便对比,这里都从2006年1月24日算起。由于横跨两个牛熊,业绩表现也较具有说服力。

首先我们来看一下从2006年至2017年末月12年时间四只指数相对于沪深300指数的走势对比图(见文末图2):

从图中看,标普红利指数的长期表现最好,显著强于其他三大指数和沪深300指数表现。自2006年1月24日至2018年1月23日,标普红利指数涨幅为1012.48%;中证红利指数涨幅为439.65%;上证红利指数涨幅243.50%;深证红利指数涨幅726.63%。

所以长期历史业绩看来:

标普A股红利机会指数>深证红利指数>中证红利指数>上证红利指数

那么分年来看呢?

下表数据选取区间为2006年1月24日至2018年1月23日,标红部分为分年区间涨幅第一名。(见文末图3)

从表中可以看到,在过去的十二年间,标普红利指数有8年涨幅排名第一。

所不论是长期来看,还是分年度来看,标普红利指数的业绩表现都是最优异的。这里综合上述业绩表现,将四只指数打分如下:

标普红利4分>深证红利3分>中证红利2分>上证红利1分

三个回合下来,最强红利指数应该没什么悬念了!不管是指数编制、成份股分布还是业绩表现,标普A股红利机会指数都表现卓著。“史上最强红利指数”当之无愧。难怪之前很多大V说“如果只能投资一只指数,那么我的选择是标普A股红利机会指数”!

最后PK赛结束之后,我们也顺道来谈谈最终获胜者——标普A股红利机会指数对应的基金产品:华宝红利基金(501029)。红利基金成立于2017年1月18,成立首年基金净值涨幅15.63%。

说起大家最关心的业绩,很多朋友肯定会疑惑纠结2017年,过去12年8年折桂的常胜将军标普红利位列四大红利指数倒数第一,上次出现这个窘境,还是2007年,可谓十年轮回。这个怎么说呢?回到我们常说的一句话——历史数据不预示未来表现。但是回到投资,需要遵循的是我们相信哪种策略可以长盛不衰。以股神巴菲特为例,本轮美股大牛市,股神也在2009年、2013年和2014年分别落后于标普500指数,其中2013年大幅落后标普500指数11.4个百分点。但并不妨碍股神大概率跑赢市场的表现,并且复合收益大幅跑赢市场的现实。

短期市场没人可以预测,2018年哪个红利策略表现最好也没法预测。但可以明确的是策略胜过预测,何不将眼光放长远,相信自己选择的红利策略。

(由上至下,图1,数据来源:指数官网;截至2018.01)

(图2,过去12年红利基金指数走对对比,数据来源:Wind)

(图3,数据来源:Wind)

郑重声明:用户在财富号/股吧/博客等社区发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

评论该主题

帖子不见了!怎么办?作者:您目前是匿名发表 登录 | 5秒注册 作者:,欢迎留言 退出发表新主题

郑重声明:用户在社区发表的所有资料、言论等仅代表个人观点,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决定证券投资并承担相应风险。《东方财富社区管理规定》