#红利好搭子#我觉得$汇添富中证港股通高股息投资ETF联接(LOF)A(501305)$和$汇添富中债7-10年国开债A(008054)$更搭,红利+债基的组合,两者都是低利率环境下,比较合适的投资品种。固收打底,回撤较小,抗震体验佳;红利策略进取,力争更优回报。两者搭配,债基加点甜,红利动能更足。

最近一段时间市场成交量创新低,市场情绪十分低迷,投资是一个非线性的游戏,市场总是希望一家企业每年都能20%的稳定增速增长,大家希望自己的净值能够每年甚至每个月都能稳定向上。但实际上行业有周期,企业利润是有波动的。股市有牛熊大部分时候净值是上下波动,真正净值45往上的就只有一段时间。

2024年上半年我的权益市场投资整体是负的,主要是市场持续震荡行情下,热点板块快速轮动,偏股基金拖累了我的投资收益,不过得益于股债平衡策略,债券基金行情不错弥补了一部分亏损。经历了这轮漫长熊市和偶尔的腥风血雨,越来越多的投资者开始意识到股债平衡的价值。

市场持续震荡行情下,热点板块快速轮动,我们如何在不确定性面前,抓住投资的“小确幸”?我们进行资产配置的主要目的就是为了平滑风险淡化波动,在时间的长河中带来比较稳定且不错的投资回报,享受时间的复利,实现财富的增值,而股债平衡策略不失为一个好的选择。

这里先科普一下股债平衡的主要构成是股票以及债券两种大类资产。这也是很多大的资产管理公司常用的投资策略。其核心、主要的操作就是通过定期把股票和债券的持仓比例恢复成初始比例。先决定股债配置的比例,即先确定股债各自的仓位,从而锁定整体的波动,这个是基础。

比如我们在一开始的时候构建一个股债3:7的再平衡组合。由于股票和债券彼此的价格波动会相对独立存在,所以随着时间的推移,股债之间的比例会逐渐偏离初始3:7的比例,可能达到2:8或者4:6。那在这种情况下,我们是可以选择对股债比例进行调整恢复至初始比例,这一过程就是再平衡。

股债平衡的理念并不复杂,难点只在于股票我们要选什么、债券又应该选什么。这是投资策略问题,而这里面其实隐含着你的投资目标回报。比如,如果你的目标很高,年化20%、30%,它可以成为一个非常大的难题。但是如果你的目标是平均收益,那么这就会是一个小问题。

清流的基金投资一直使用的是股债平衡策略,债券基金+权益基金搭配,进攻+防守,均衡配置,控制风险。那么如何投资基金比较好呢?这里就需要一个新的基金投资策略,比如核心+卫星,旨在平衡长期稳定性和增长潜力。该策略将投资组合分为两部分:核心资产和卫星资产。

1、核心资产通常是低风险的投资品种,其目标是追踪整个市场的表现。这一部分资产相对保守,并且可以提供长期稳定的回报。核心资产组成了投资组合的主体,具有较低的风险和较稳定的收益。债券资产打底+权益资产增强,能够收获稳稳的幸福。

看好债券基金主要是因为:2023年四季度开始,债市走出一轮波澜壮阔的行情,今年一季度以来继续火热。主要是因为资产荒背景下高收益资产开始减少,银行、保险、私募资金以及看到赚钱效应的散户,都一股脑冲进债市。长债尤其受到追捧,因为债券的久期越长,杠杆效应越好,赚钱效率越高。

债券市场的调整主要受到央行对长期限利率风险的连续提示,以及此前利率快速下行所积累的止盈需求集中释放的影响。考虑到地产周期仍在探底、通胀偏弱的基本面状态,并不支撑利率持续走高。因此配置资金的需求依然存在,债券市场的中期趋势并未发生根本性改变,适度的市场调整反而为投资者提供了更好的布局机会。

从历史走势来看,不同于A股的牛短熊长,债市一般呈现出“牛长熊短”的特征,回调持续时间短,回撤幅度也很小。从过去10年的表现来看,纯债基金和短期纯债基金每年均实现了正收益。

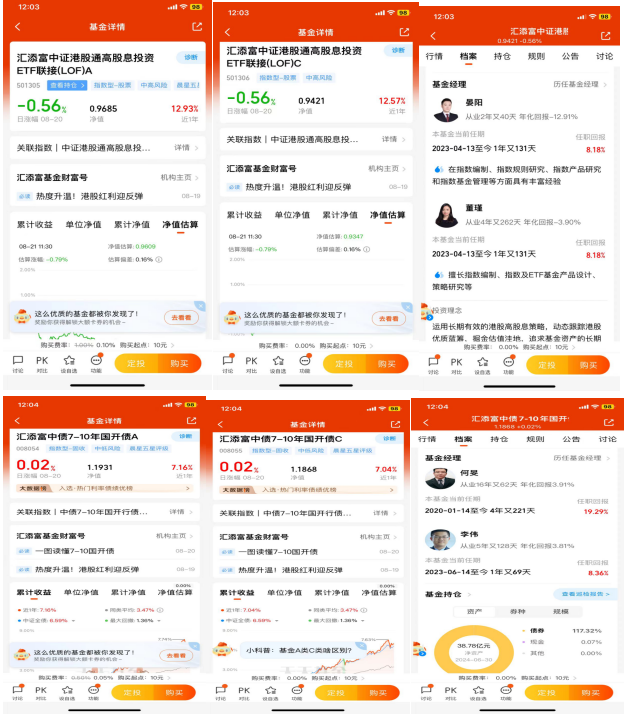

比如汇添富中债7-10年国开债A(008054)是一只债券指数基金,近一年投资收益7.16%,远超同类平均和上证国债。跟踪标的为中债7-10 年国开行债券指数,中债7-10年国开行债券指数发布于2016年,成分券包含国开行在境内公开发行且上市流通的待偿期6.5-10年(含6.5年和10年)的债券,主要投向信用等级较高的国开行债券,风险相对较低。

汇添富中债7-10年国开债A现任基金经理为何旻和李伟。何旻,英国伦敦政治经济学院金融经济学硕士。曾任国泰基金管理有限公司行业研究员、综合研究小组负责人、基金经理助理、基金经理,固定收益部负责人,李伟,经济学硕士,曾任广发基金管理有限公司固定收益部债券交易员、固定收益研究部债券研究员。

基金经理何旻拥有25年证券从业经验,其中投资管理经验长达19年,是一位真正穿越牛熊周期、对各类债券资产都有深刻见解的固收老将,他管理过各种类型的固收产品,主动、被动、信用债、利率债,甚至连美元债QDII基金也操盘过,投资经历堪称豪华!

作为业内头部公募平台固定收益业务是汇添富的核心战略之一,通过近二十年的精心打磨,汇添富打造出一支高度稳定、专业敬业的固定收益团队,构建了理念清晰、积极主动的投研体系,他们很早就将固收研究团队分成了信用研究、宏观策略、量化、转债研究等多个独立小组,强调以信用风险防范为本,专注信用实质性风险评估。

2、卫星资产是指通过选择行业或者主题指数基金,或者其他弹性较高的股票、基金或另类投资工具,专注于某些特定的行业、地区或投资主题来增加组合的收益。这一部分资产相对风险较高,但也具有较高的增长潜力。

看好红利基金主要是因为:自2021年以后,A股正式进入长达3年之久的震荡下跌趋势当中,而在此期间,红利和高股息板块相对于市场跑出了明显的超额收益,也逐步进入到大众投资视野。美联储开启加息周期、地缘冲突事件频频发生,国内地产下行周期和经济结构转型等多重因素均造成了红利投资表现相对占优。

这里科普一下红利就是分红的能力,也就是高股息率。除了在宏观经济偏弱时期红利和高股息策略表现占优以外,拉长时间来看,由于股息率因子的持续有效,使得红利和高股息资产在不同市场环境中,均可能有较大概率取得超额收益。也就是说红利和高股息其实是一种长期有效的投资策略,这在海外的一些成熟市场以及A股和港股市场,都得到了验证。

港股的本质是离岸中国资产,同时作为红利策略的一类,港股红利实质为我们筛选出了一批经营情况稳定、现金流充裕、有能力及有意愿回馈股东,同时估值处于合理偏低水平的企业,在当前的低利率环境中性价比更为凸显。

日前港股市场迎来了一系列利好消息和政策支持。如中国证监会发布的资本市场对港合作措施为港股市场注入了新的活力,同时香港特区政府也推出了一系列支持金融业发展的政策措施,这些消息和政策对等港股以及红利产品构成积极影响。

同样作为高股息投资策略,当前选择投资于港股市场相较于A股市场要明显占优。主要因为港股现金股息率相对较高,分红较为可观。以港股红利基准(港股通高股息精选指数)和A股基准(中证红利指数)为例,两者在过去不同年份中,港股股息率要明显优于A股。

港股高股息资产,除了便宜之外,相对A股市场,分红也更加大方。港股近10年来,整体股息率一直高于A股。虽然通过港股通投资港股,要缴纳20%左右的红利税,但是扣税后的股息率依然很有吸引力。目前两地股息差位于2013年以来的90%分位,港股高股息资产的性价比十分显著。

比如汇添富中证港股通高股息投资ETF联接(LOF)A(501305)和C(501306)是一只被动指数型基金,密切跟踪中证港股通高股息投资指数(HKD),从符合港股通条件的香港上市公司证券中选取30只流动性好、连续分红、股息率高的上市公司证券作为指数样本,采用股息率加权,以反映港股通范围内连续分红且股息率较高的上市公司证券的整体表现。

成分股行业主要分布在航运、能源、金融、通信、公用事业等经营稳健、现金流充沛的板块,具有较高的股息率水平,成分股偏向于大市值公司,波动率较低,权重相对分散,抗风险能力较强。前十大重仓股包括东方海外国际、海丰国际、中国神华、中国宏桥、中国海洋石油、中国石油股份、太平洋航运、中国石油化工股份等。

汇添富基金成立于2005年2月,是中国一流的综合性资产管理公司之一。目前汇添富基金已经发展成为长期业绩亮眼、产品布局完善、业务领域全面、资产管理规模居前的大型基金公司,这只基金由董瑾和晏阳两位基金经理共同管理,两位都具有丰富的管理经验。

站在当前时间点作为一种配置型资产,港股红利的这种股息率水平,放在全球任何一个市场都是有吸引力的。当然,短期波动这个没法去赌,在政策预期与实际兑现之间博弈,市场波动可能仍会延续,但如果用来作为长期配置,红利和高股息的安全垫效应还是会非常明显。

总的来讲通过股债平衡,核心+卫星投资策略,大家可以在核心资产上获得比较稳定的回报,并通过卫星资产的配置寻求超额收益。核心资产提供了投资组合的稳定性和风险分散,而卫星资产则可以通过针对特定机会或趋势进行选择,以追求额外的回报。

做投资和人生一样,认清局限,不贪婪,适当的留白,是一个很好的策略。股债平衡策略,在我个人看来,是很简单的入门策略,但是简单不等于平凡。相反,就是这么一个简简单单的资产配置框架,结合获得平均收益的能力,就能够让一个人的理财收益出现大幅度的提升。