一、2023年投资总结

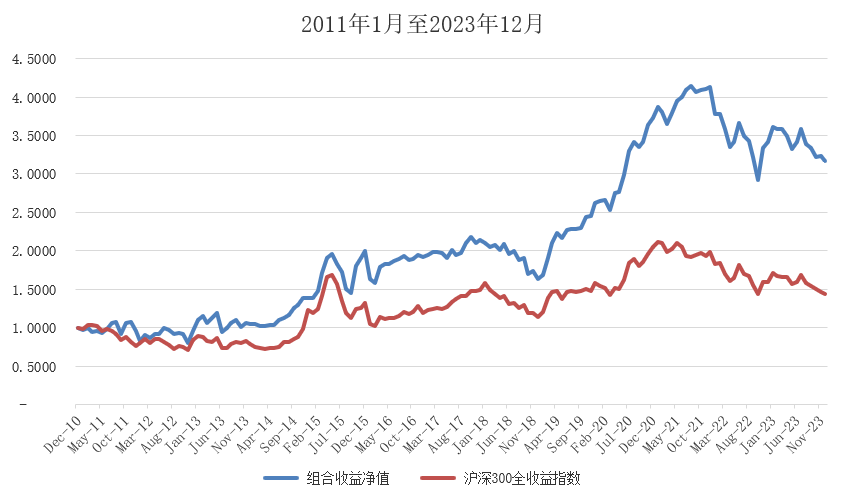

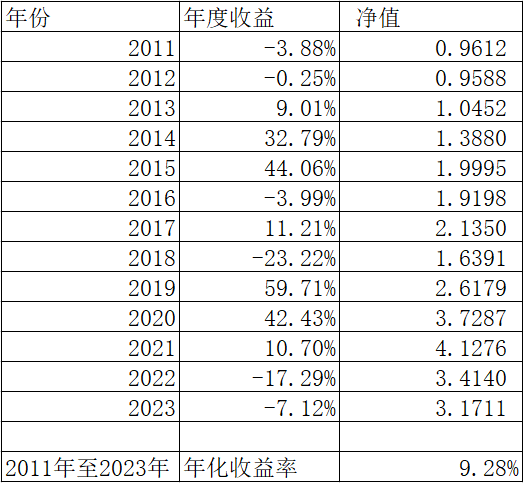

2023年实际组合包括场内组合、场外基金和港美组合的整体收益是-7.11%。

实际组合从2011年初至2023年末净值是从1元至3.1711元。年化收益率是9.28%。

沪深300全收益指数从2011年初至2023年末净值是从1元至1.4431元。年化收益率是2.86%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

金选300、腾讯控股、贵州茅台、招商银行H、中国平安H、中国海洋石油、传音控股、中药ETF、恒生科技HKETF、中芯国际H、江苏银行、伊利股份、海康威视、豪悦护理、美国消费LOF、纳指ETF、比亚迪、丽珠集团、老凤祥、标普500ETF、A50ETF、迎驾贡酒、医药卫生ETF、全球芯片LOF、中概互联ETF、洋河股份、宁德时代、宇通重工、美的集团、口子窖。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、恒生A股龙头、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

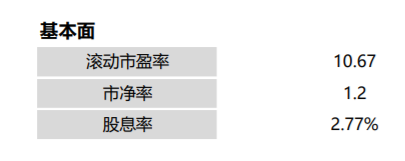

2023年沪深300指数的市盈率(TTM)10.67倍,市净率1.2倍,股息率2.77%。

沪深300指数估值低证明没有泡沫,不分析成长的估值表就是刻舟求剑。十三年的年化收益率是2.86%说明了这一点。

虽然从中估到极低估,但是标普500指数却是另一番景象。

即使做好股债平衡,也不如做资产配置的效果。而且做资产配置不能局限于刻舟求剑。

选时不如选股,都不如做好资产配置。

这十三年的期间,Smart Beta策略的收益比较优秀。

恒生A股龙头全收益指数是2.05倍,年化收益率是5.66%;

标普A股红利全收益指数是3.13倍,年化收益率是9.17%;

中金优选300全收益指数是2.67倍,年化收益率是7.86%;

红利低波全收益指数是3.06倍,年化收益率是8.99%;

基本面50全收益指数是2.51倍,年化收益率是7.34%;

盈利估值全收益指数是5.37倍,年化收益率是13.80%。

如果全球配置,标普500全收益指数年化收益率是12%左右,纳斯达克全收益指数年化收益率是15%左右。

公司组合(仓位六成):

以Smart Beta策略为基础,从中精选公司。2023年收益-9%左右。

场内基金和可转债组合(仓位三成):

场内基金一方面进行资产配置,一方面进行切换轮动,2023年收益-4%左右。

可转债组合用各种因子做轮动,2023年收益+1%左右。

场外基金组合(仓位一成):

场外基金组合用Smart Beta策略为基础,以优秀策略兼顾全球配置为主,2023年收益-4%左右。

展望2024年,用多种策略做好每一笔投资。争取Smart Beta策略均衡配置、全球资产配置,并用量化指数基金完成比较复杂的量化策略。

如果没有的可以寻找相似的指数基金代替。比如市场没有信息红利指数基金,可以自己从中选择几只成分公司,也可以寻找有只360互联网+大数据指数基金,效果也是很好。

有些自己能做的策略可以继续实践,比如万得微盘股策略,自己用了五只上市公司代替四百只上市公司,实验了将近一个季度,自己的组合跑赢了万得微盘股策略。

公司组合、场内基金组合、可转债组合、场外基金、港美市场、资金储备池都配置好,争取分配好多种策略组合的仓位,不能哪个策略好,就追哪个策略,必须理清策略的底层逻辑,把握逻辑的本质。该做顺势的做顺势,该做均值回归的做均值回归。

无论集中分散,需要理性决策。