一、2023年10月份投资总结

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-5.58%。

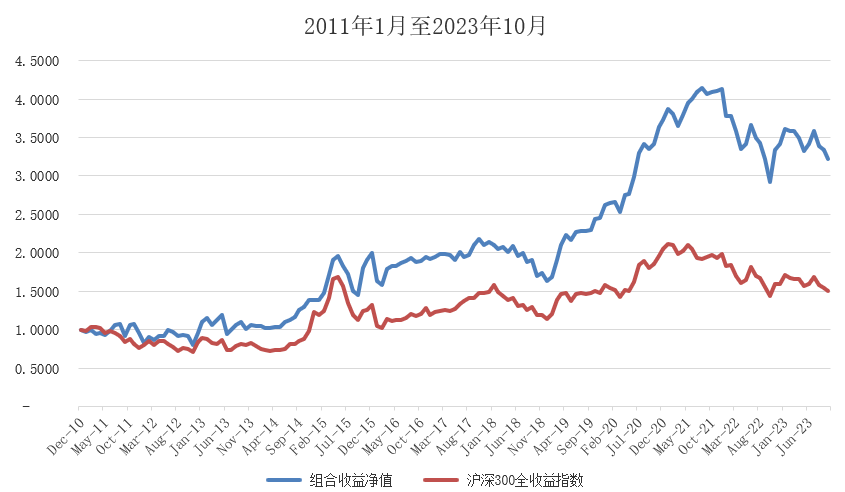

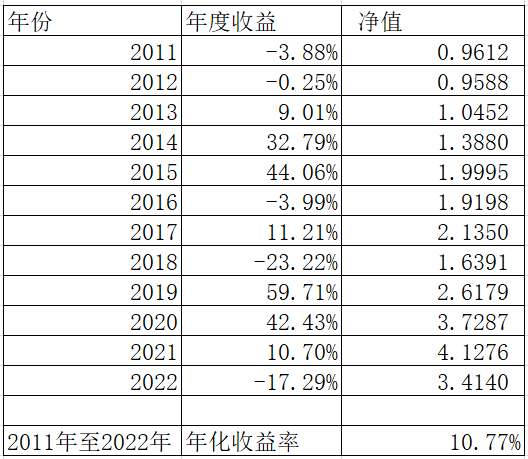

实际组合从2011年初至2023年10月份末净值是从1元至3.22元。年化收益率是9.5%。

沪深300全收益指数从2011年初至2023年10月份末净值是从1元至1.50元。年化收益率是3.1%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、贵州茅台、招商银行H、A50ETF、中国平安H、五粮液、云从科技、伊利股份、中国海洋石油H、江苏银行、中芯国际H、恒生科技指数ETF、比亚迪、长春高新、洋河股份、口子窖、英派斯、迎贡驾酒、宁德时代、红利低波ETF、丽珠集团、中国中铁H、富森美、消费50ETF、泸州老窖、价值100ETF、老凤祥、中药ETF、海康威视。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、恒生A股龙头、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

2023年第三季度的沪深300指数的市盈率(TTM)跌破了11倍。

布局沪深市场,近些年来,可以不用总是根据“估值表”考虑有没有泡沫,因为宽基指数市盈率非常低,即使有泡沫也是行研出来的,不是所谓的“估值表”计算出来的。

不然为什么美国金融危机后,美国的估值比中国的高,后面的走势与预期的截然相反?不然为什么中国互联网概念指数不高,后面的走势能够一斩再斩?

虽然市盈率用于宽基指数比较准确,但是受到复杂因素影响,也不是能够简单的对比的。但是,市盈率可以与市场情绪结合,判断情绪极致下的区间机会。

资产配置是战略,判断高低是战术。判断情绪优于判断基本面,对于基本面动态优于静态。

总之,要有市场的洞察力和反人性弱点的能力。

做好能控制的,放弃不能控制的。接受不确定性,做好比较有确定性的,并且留有余地。

能够理解客观规律的人,知道长期有效的策略不会时时有效,所以能够抵御诱惑,坚守长期概率正确的事情,做好能够改变的事情,接受改变不了的事情,接受可能的失败,朝着能够有长期成功概率的正确方向努力。

沪深市场一直趴在市盈率底部区间,在此区间总是高抛低吸也没有用,可能一次上涨都会踏空,可能一次下跌都会套牢。

不如全球资产配置,无论是机构还是个人,选时不如选标的。机构还可以通过选标的再赚回点,个人可能依然亏损。

所以,做好全球资产配置下,精选指数基金,精选Smart Beta做价值投资,坚持就好。沪深市场跌了三年,有一批做价值投资的投资者抱怨还不如高抛低吸,同时,另有一批高抛低吸的投资者抱怨放着要远远好于现在的结果,现在都折腾光了。选择适合自己的投资体系就好,而且一定要不断完善坚持自己的投资体系。不能这山望着那山高,因为均值回归,现在最出色的策略,未来也会出现暂时黯淡的时候。

公司组合(仓位六成):

相同公司用A股换成的H股继续下跌,AH的差价未来肯定会越来越小。用中国海洋石油H替换掉了名创优品,香港市场的公司的市盈率还是需要谨慎的。

有些公司基本面优秀,无论涨跌持有就好,比如海康威视又涨回到了持仓前30只。业绩好的公司,会自动拉升自动贡献组合收益。

医药行业无论是基本面还是情绪,都比较有配置价值了,从指数中筛选出来的长春高新、丽珠集团、葵花药业、柳药集团公司做成了组合。

场内基金和可转债组合(仓位三成):

资产配置直接用指数基金做比较简单。除了做长期投资,还可以做顺势投资。但是也不能总跟着追涨杀跌地跑。用A50ETF、消费50ETF和恒生科技指数ETF抄底坚守AH市场的底部。还有沪港深市场医药指数基金的顺势,以及黄金ETF的顺势。场内基金组合年内收益-3%。

可转债组合策略切换,有低价格的和低溢价的,今年以来的超额收益没有那么好,但是相对沪深市场仍然有着超额收益,年内收益-2%。

场外基金组合(仓位一成):

场外基金组合年内收益-3%。场外基金长期持有Smart Beta组合为主,有红利、价值、质量、低波、成长、动量等基本面策略因子,所以比较均衡。

华宝证券的指数因子优选投顾组合,连续6个月跑赢业绩比较基准后,正如第三季度末的总结预料,本月略微跑输了业绩比较基准组合。优秀策略不可能一直战胜市场,只要长期战胜市场即可。本月又跟投了一些投顾组合。

用多种策略做组合,同时借助基金和基金组合来配置多种策略组合,长期下来组合收益稳定。