最近红利低波类型指数非常受市场欢迎。包括红利低波指数、红利低波100指数、东证红利低波指数。

如果长期回报好、低回撤,持有红利低波策略是比较好的选择。

但是,因为涨得好回撤低,就追进后还要准备穿越牛熊周期的,可能会经历跑输市场--失望的过程。

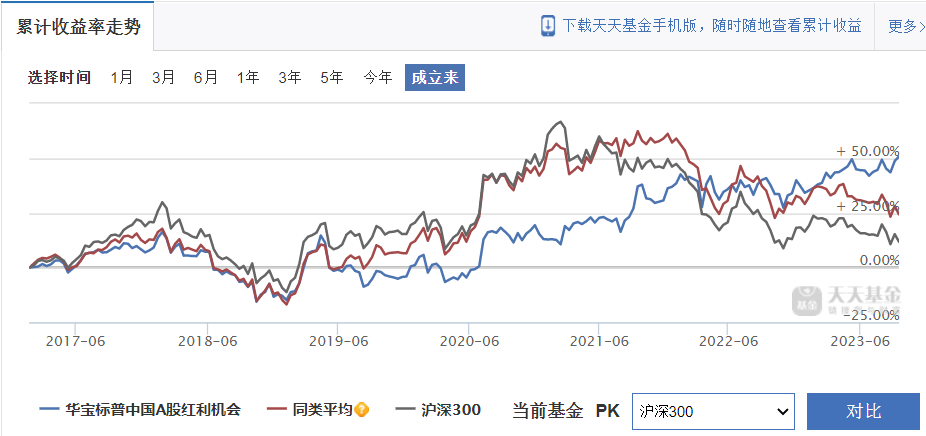

比如,2017年成立的标普A股红利机会指数基金,是标普公司编制的中国A股红利机会指数基金,2008年以来指数是真实运行出来的。

指数基金成立了,受到了众多的大V追棒。十年有八年战胜中证800指数。经过了2018年、2019年、2020年又受到了众多的大V抛弃,连最深联接的资深指数基金的投资者,也抛弃了标普红利指数基金。远远跑输市场,烟蒂策略不如成长策略,过时了,失效了的声音比比皆是。

最高的时候沪深市场上涨了五六成,标普A股红利机会指数基金上涨了一成多,抛弃后又经历了两年多,收益比较快要倒过来了。

这就是风格转换。流动性收紧不利于成长类型,公司的基本面受影响多,市盈率也要下降,跌得很多。流动性收紧也不利于价值类型,那么为什么红利类型上涨?

价值类型和红利类型也分道扬镳了。

有个模拟组合做白酒做得很好,2021年高点判断出来了市场成长转换价值,把贵州茅台换成了中国平安、格力电器、万科A,结果至今收益还不如持有贵州茅台不换。

而起来的是有估值预期差的红利类型。虽然股息率也要降低,价格也要下降,但是之前已经降了那么多了,反而是价值洼地了,叠加一些红利类型公司是顺周期,叠加上涨后吸引趋势类型投资者继续挖掘,于是持续了两年多。

有的投资者坚定能够穿越周期,要了解一下历史。有的投资者也没见2022年红利低波类型指数下跌多少,以为回撤比较低。

但是,前面的回撤也不低。红利低波全收益指数从2007年高点至2008年低点回撤了65%,从2010年高点至2012年低点回撤了33%,从2015年高点至2016年低点回撤了42%,从2018年高点至2018年低点回撤了28%,基本上和市场同步,能够稍微好点?从2019年高点至2020年低点回撤了19%,从2021年和市场不同的下半年的高点至2022年低点回撤了12%,迅速反弹创历史新高。比起市场同类,没有什么回撤。不能以为,需要数据。

所以我们要了解红利低波指数的历史收益和回撤,红利低波100指数、东证红利低波指数的历史收益和回撤也是类似。

此轮收益好低回撤是预期差带来的,成长类型上涨,红利类型下跌,导致的预期差,市场慢慢弥补。未来和市场同步也有可能,像2021年的消费,最近几年与市场同类型的比较,不盈反亏。

什么类型涨得好,都会吸引关注。比如黄金最近涨得好,顺势及时跑掉可以,如果因为涨得好冲进的,最后同样也会经受不了周期亏损出局。

万物皆周期,都要均值回归;要摆脱情绪,必须理性对待估值,如果理性分析不了,顺势也比炒高了坚定好。

#顺周期板块集体反弹!要入手吗?# #定投日记# #大V答疑#