微盘股,真香

2024年11月29日收盘,万得微盘股指数(8841431.WI)上涨1.21%至342732.34点,再创历史新高!

微盘股指数就像是一个指数世界里的边缘派!虽然从来没当过主角,但吃到人会说“真香”!而今天,跟着我们的视角一同展开的还有一只紧密跟踪wind微盘指数的公募基金——诺安多策略。

核心摘要

wind微盘股指数是逆人性的,宽基指数是追涨杀跌的。

微盘股很少有机构,也基本没有外资,也很难融券做空。

微盘股指数的收益和交易频率密切相关。

微盘有独有的注意力价值。

微盘股和经济相关度低。

微盘股往往具有股价下跌后反弹的统计特征。

微盘股指数每年低买高卖的机制能够消化30%左右的股价上涨。

也就是说,如果一年涨了30%,估值仍然可以保持大致不变。

不被重视的微盘股

微盘股向来不受到主流投资圈的重视,投资微盘股和近十年来盛行的价值投资文化相悖。即使这样,当我告诉您,代表微盘股的万得微盘股指数(指数代码8841431.WI)成立25年来上涨32倍,年化26%;2015年至今上涨11.79倍,年化29.35%时,很多人依然会投来惊讶的目光。

1999年12月30日,万得微盘股指数成立,截至2024年11月22日,该指数上涨32055%,同期表现最好的中证1000指数上涨503%,前者是后者的63.72倍(数据来源wind,数据统计日期:1999.12.31-2024.11.22)

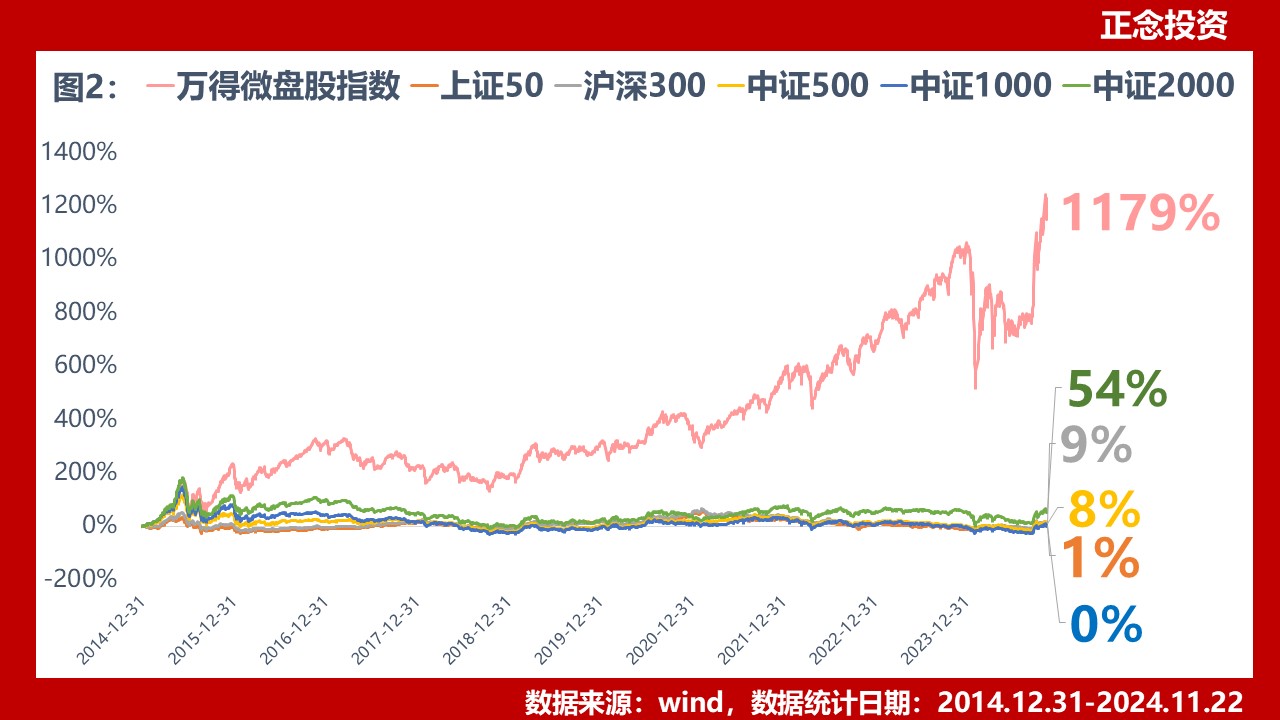

2015年至今,万得微盘股指数上涨1179%,同期表现最好的中证2000指数上涨54%,前者是后者的21.67倍(数据来源wind,数据统计日期:2024.12.31-2024.11.22)。

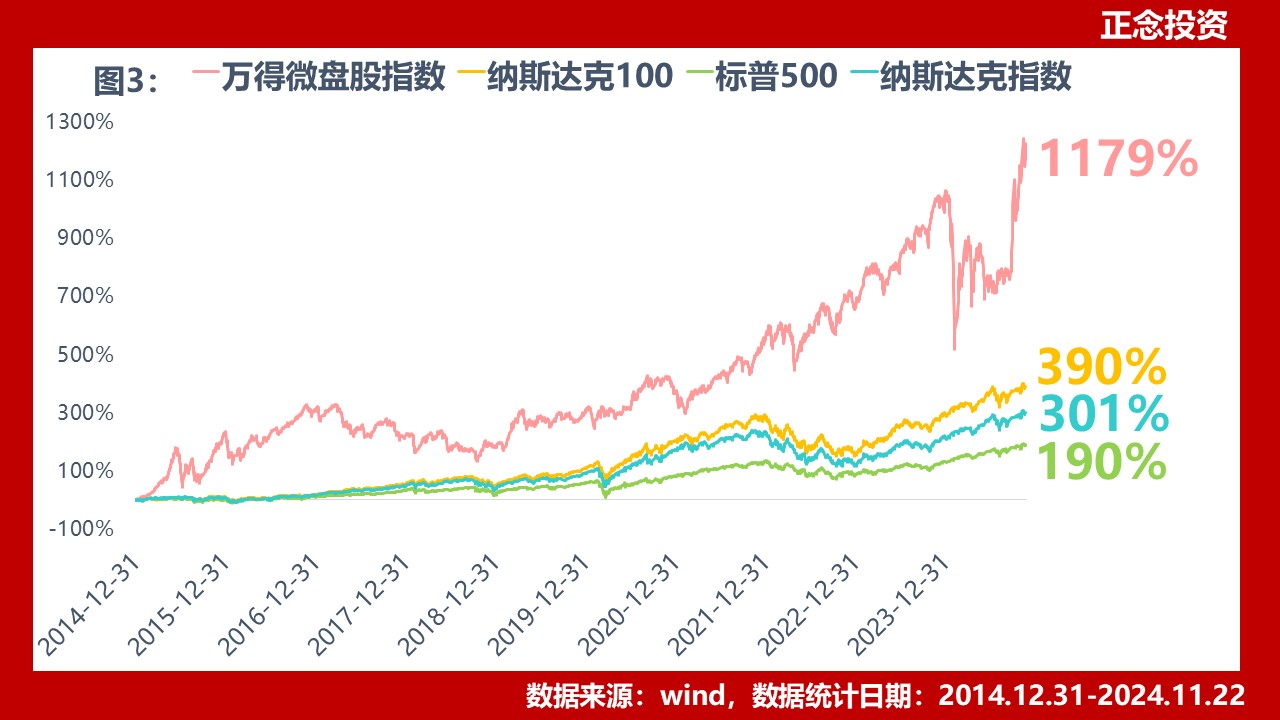

即使近年来被部分国内投资者追捧的纳斯达克指数,在万得微盘股指标面前,也只是个弟弟。2015年至今,纳斯达克100指数上涨390%,同期万得微盘股指数上涨1179%,后者是前者的3.02倍。

即使在2024年1-2月遇到较大的回撤,截至11月22日,万得微盘股指数硬是从2月下跌45%追到了上涨11.96%,继续跑赢中证500、中证1000和中证2000指数。

诺安多策略-跟踪wind微盘指数的量化基金

市场上有极少数产品跟踪Wind微盘股指数,诺安多策略是为数不多的产品中的一只,而且是跟踪最紧密的一只。

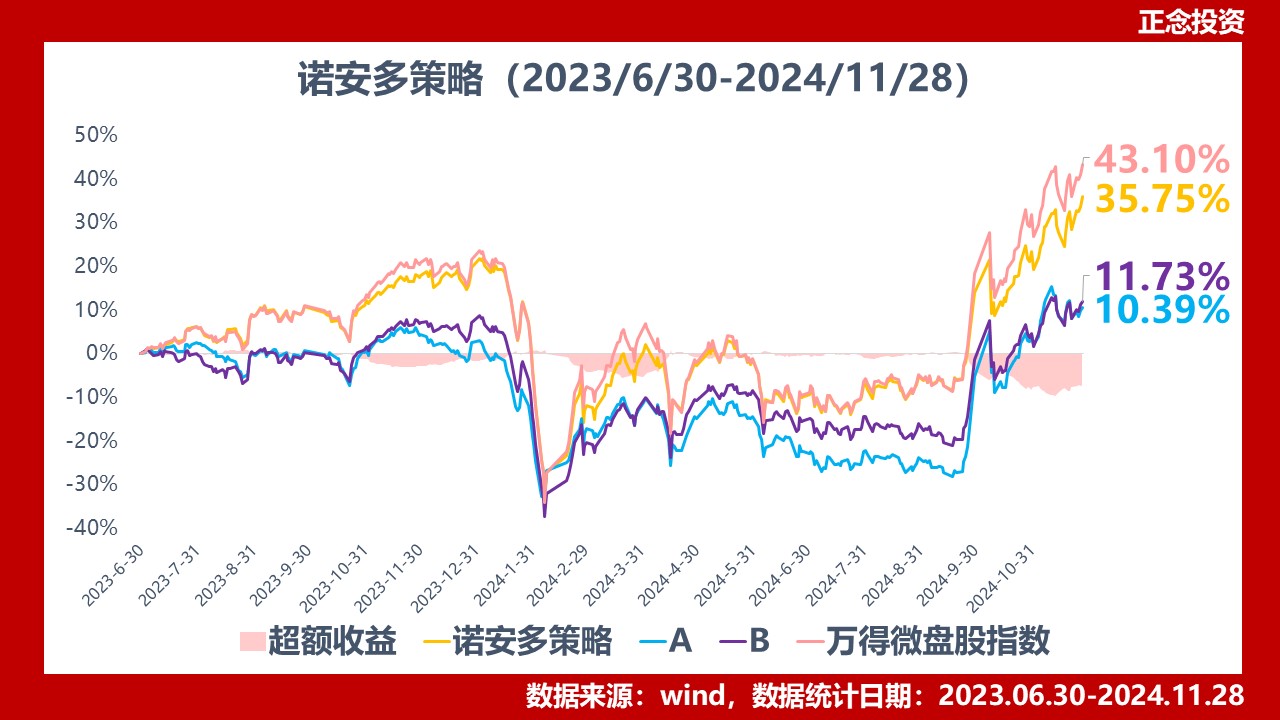

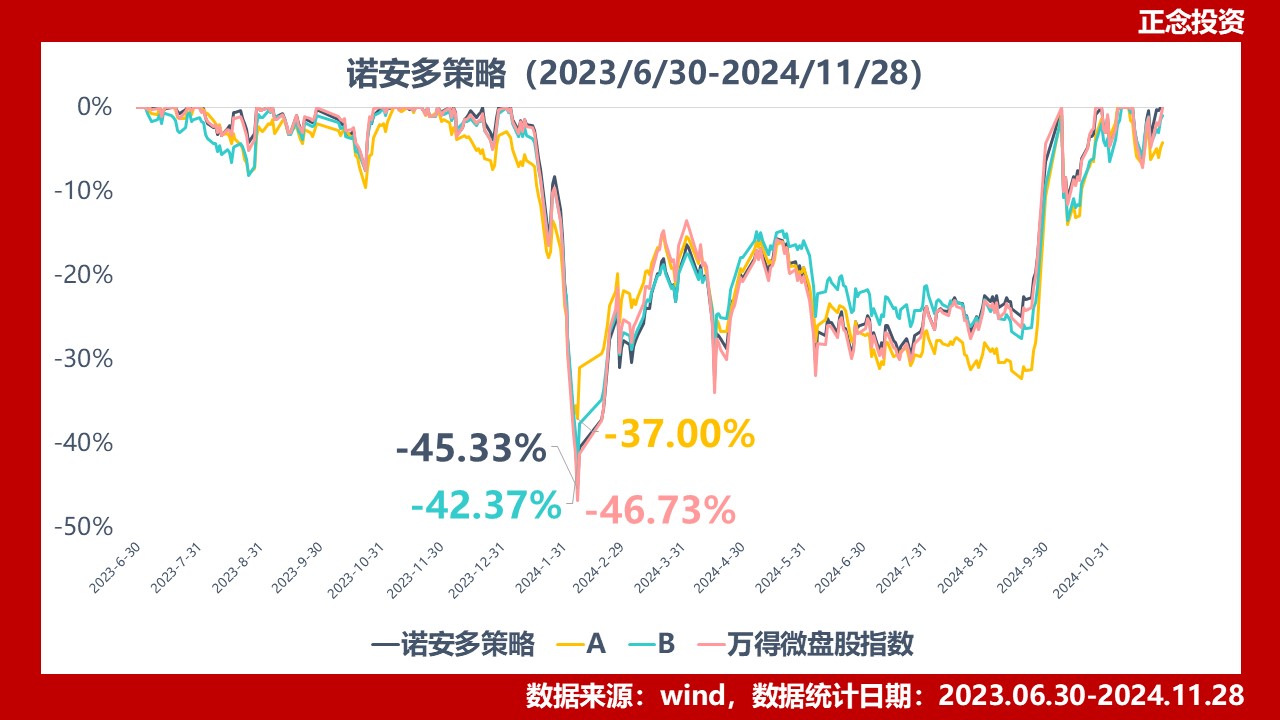

孔宪政2023年2月21日任职该基金,之后逐步调整量化策略,如果从6月30日计算至今,万得微盘股指数上涨43.10%,诺安多策略上涨35.75%,虽然跑输万得微盘股指数,但跑赢其余2只跟踪该指数的基金产品。

支付宝上的界面如下,欢迎大家关注:

万得微盘股指数几乎无法直接跟踪

万得微盘股指数我们可以简单的理解为,从5000多只A股里面剔除ST、*ST及退市警示标的,选取市值最小的400只股票,然后等权重配置。而该指数最大的特点是每日调整,如果基金每日跟着指数调仓,会带来很大的交易成本,而且会遇到流动性问题,导致结果和指数相差较大。所以,即便想要跟踪,一定不是简单的复制,而是在指数基础上通过量化的方式不断趋近。

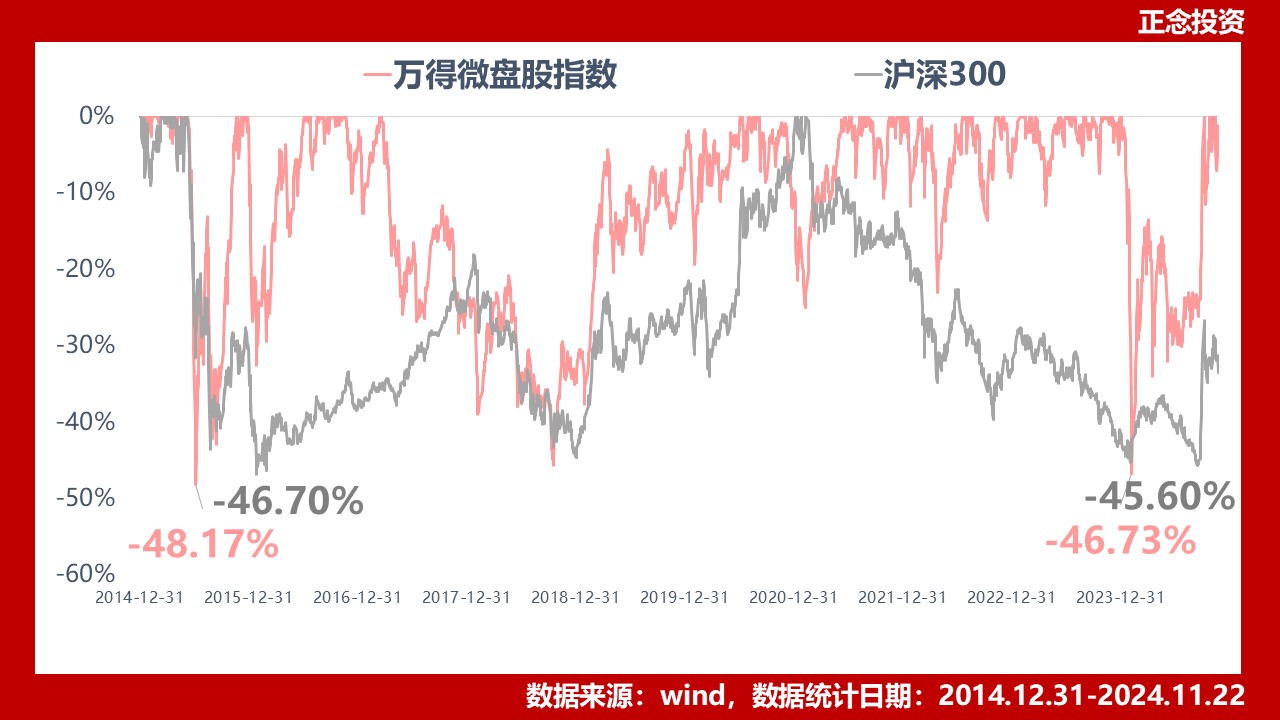

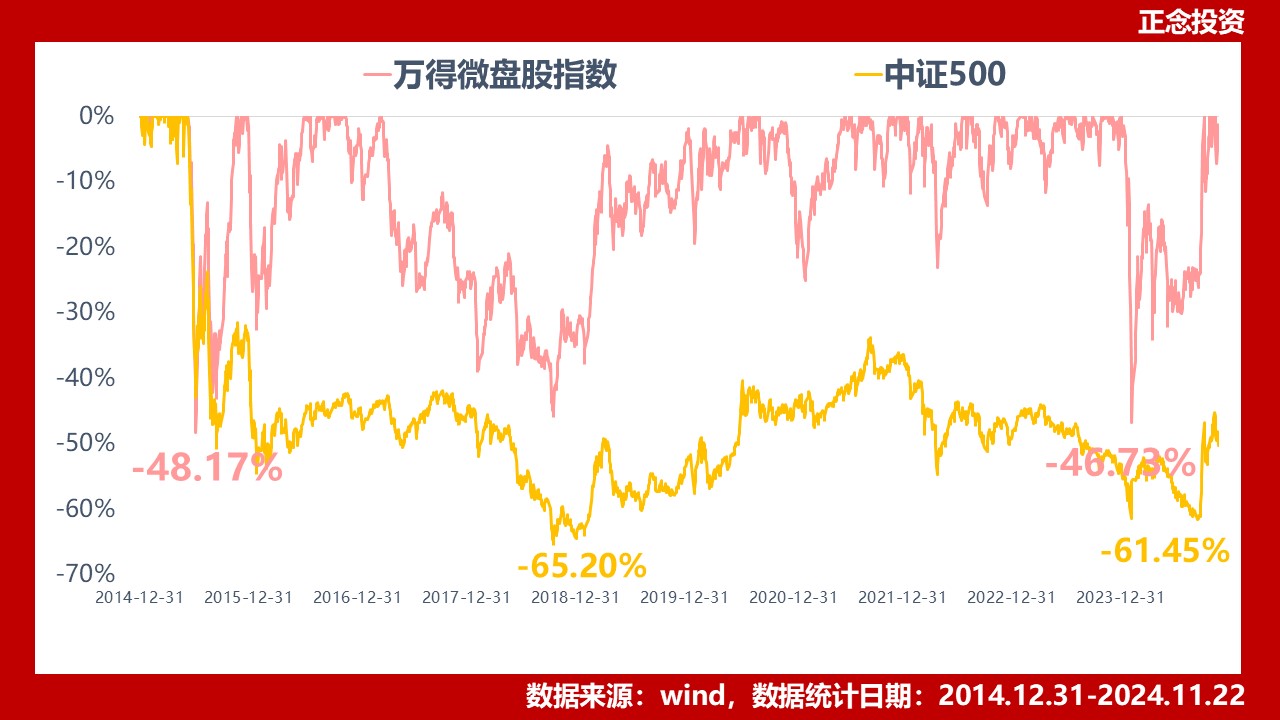

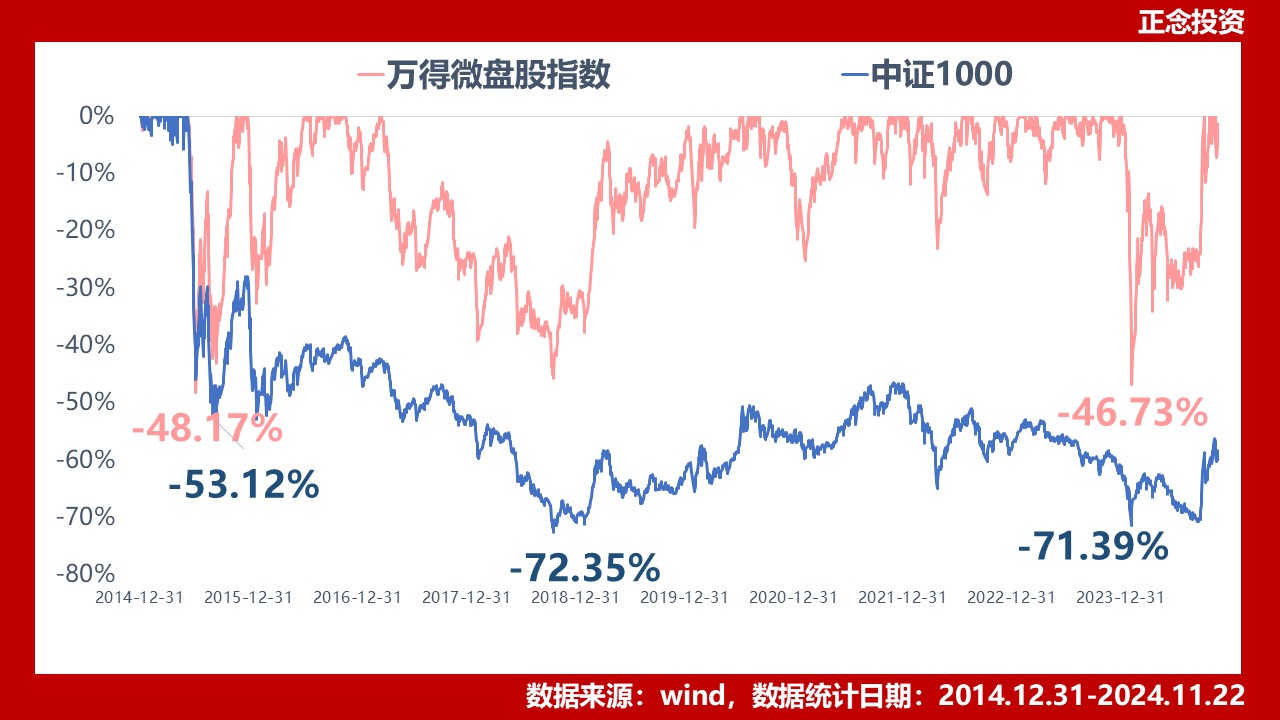

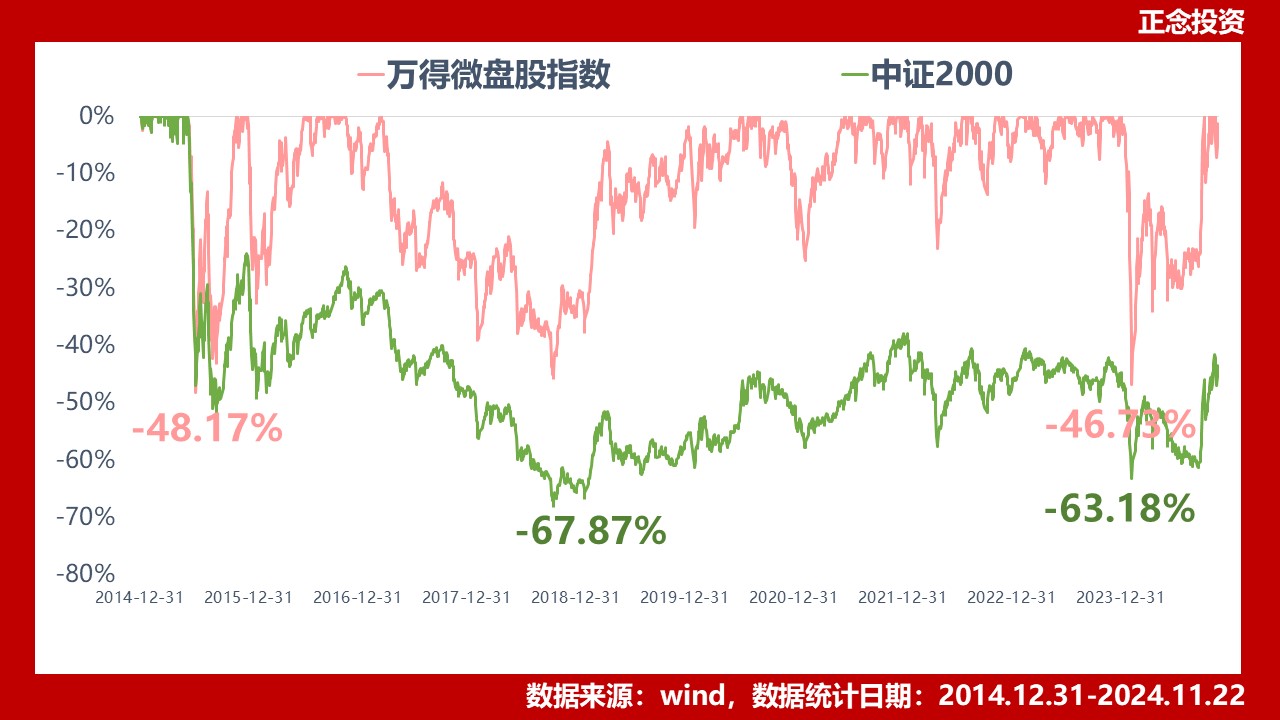

从下面几张对比图我们发现,万得微盘股股指数的最大回撤和沪深300指数相当,而且大幅度低于中证500指数、中证1000指数和中证2000指数。2015年至今,万得微盘股指数的最大回撤为-48.17%,同期沪深300指数的最大回撤为-46.70%,中证500指数为-65.20%,中证1000指数为-72.35%,中证2000指数为-67.87%。是不是和大家想的不同?

后面我们会探究原因。

那么,诺安多策略的回撤如何呢?我们来看一下:

2023年6月至今,诺安多策略的最大回撤为-45.33%,略低于同期万得微盘股指数-46.73%的最大回撤,也侧面印证了跟踪的紧密程度。

思考1:万得微盘股指数的收益来源于哪里?

如果只是需要一个简单的结论,微盘股指数的收益来源于低买高卖的轮动收益,市场上不断有股票因价格下跌较多,被纳入指数成分股,也有股票因价格上涨较多而从指数成分股中剔除,通过低买高卖的轮动机制来获得收益。

如果从学术层面来讨论,对这个谜题最容易想到的解释,就是小市值溢价。但是,从小市值溢价这个角度来讲,其实不太讲得通。

首先这个溢价大幅超过了其他国家股市所提供的小市值溢价。美股或者港股就没有这么高的超额溢价,并且美股和港股的很多小市值公司还是折价的。其次,业界普遍认为小市值因子是一个风险因子。如果以一般的小市值指数的代表,国证2000指数来和大市值代表沪深300指数做比较,比较符合我们正常看到的小市值溢价,有几年为正,有几年为负。观察美股市场也是这个状况,用罗素2000和标普500来作为小市值和大市值的代表,会发现有几年罗素2000比标普500好,又过几年标普500比罗素2000好,这是正常的小市值溢价。但是万得微盘股指数和正常的小市值溢价偏差很大,因为它基本每一年都比国证2000要好,所以在小市值这个领域内部它还有溢价,因此我认为还存在一些其他因素。

第二点就是这个超额收益也不能用常规的风险补偿理论来解释。很多人会提出,这个指数获得高收益的原因,是不是因为承担了更多风险。这很容易理解,因为我们学的金融学理论就是这样:我承担了更高的风险,获得了风险补偿,得到了更高的收益。但我们仔细看了一下数据,发现也很难这么解释。如果是这样的话,那微盘股的风险指标应该比一般的指数要高很多。从波动率的角度,2015年至今,wind微盘股指数的年化波动率为32%,万得全A指数为25%,高了7%(数据来源:wind,数据统计区间:2015.01.01-2024.11.22)

但是从回撤的角度来看,2015至今wind微盘股的最大回撤为-48.17%,而万得全A指数的最大回撤为-55.98%。比主要的指数都要小。也就是说如果一天一天的看它的波动,那确实是要大一些,但是从长期来看他冒的大的风险反而要小一些,也就意味着微盘股指数大部分的收益无法用风险补偿理论来解释。

如果再考虑到同期万得微盘股指数区间上涨1179%,而万得全A指数上涨40.32%。如此计算下来,Wind微盘股指数的夏普比率为1.11,而万得全A指数的夏普比例仅仅为0.22。也就意味着微盘股指数大部分的收益无法用风险补偿理论来解释。

第三个可能的解释,就是它是不是流动性溢价产生的。如果1只股票进出都不容易,那要承担流动性的风险,所以会要求一个溢价,这也是很多人觉得为什么微盘股的收益比别人高的原因。但是,这与数据也不相符合,现在A股市场的总规模大概是是九十六万亿,每天的成交量是1.8亿,也就是每天的换手率大概是不到2%。微盘股的总市值大概是7200亿,每天的成交量有260亿,也就是换手率大概在3.6%左右。也就是说微盘股的换手率实际上比万得全A整体还要高。这一点跟港股、美股也差别很大。港股里面很多小股票是仙股,可能放一天也没有什么成交,但是A股微盘股实际上是一个比全A更加活跃的市场,这一点跟大家对流动性风险溢价的认知也不太符合。

第四,有人觉得是由于质量溢价所造成的。如果长期持有高ROE的公司,那长期回报应该近似于ROE的水平。比如说某高端白酒企业,长期的年化收益是30%,差不多ROE也是30%。但是指数内的微盘股的基本面整体一般,不仅仅低于茅台的水平,而且低于沪深300的平均水平,所以也没有办法用质量溢价来解释。

再有,会不会是因为估值溢价,往往低估值的股票整体会长期跑赢高估值的股票。但事实上也不是这样,微盘股的平均估值也比Wind全A要高,所以它也不能被估值溢价所解释。2024年11月22日,Wind微盘股指数市净率为1.97倍,而对应万得全A指数的市净率为1.54倍。(数据来源:wind,数据提取日期:2024.11.28)

还有很多人说壳价值。这个理论在2016年以前很流行,不少人觉得微盘股票有被借壳上市的价值。但是这个说法也很难站得住脚。因为这个理论的基础在于有借壳上市的需求,才会产生壳价值。但这几年其实很少有借壳上市的股票,所以壳价值的说法至少和近几年的情况不太符合。

上面我用各种学术上的理论理解微盘股的超额收益,但是都不足以解释超额收益的现象。继续研究发现微盘股指数的收益和交易频率密切相关。如果从日频调仓改到月频调仓,它的收益会大幅下降,然后改到季频,降到半年度它会再往下降。如果从2000年开始的时候不做任何调仓而一直把当时的持仓拿到现在,年化收益实际上很低。也就是说微盘股的主要收益是靠交易,而不是长期持有。这一点和持有核心资产有本质区别。

那下一个问题就是,那为什么其他指数的交易不产生类似的收益?大家知道沪深300是半年调一次仓,那如果沪深300改成每天调仓能创造多少收益?我们发现并不能创造出更高的收益。也就是说这个问题就变成微盘股有什么它独有的交易价值?在什么情况下会强烈偏好交易微盘股,而不是交易沪深300或者中证1000?

对此,或由于微盘有独有的注意力价值。a股市场上有5000多只股票,这5000多只股票投资者都会从什么角度研究?如果从价值投资的角度来看这5000来只股票,会发现其中有几十只股票是大部分价值投资人公认的好行业、好公司,具有长期价值的股票,这些股票大家也都知道是哪些。用一些价值投资人的话说叫宁数月亮,不数星星。这些就是股票中的月亮。另外有几百只股票有一部分人认为有价值,有一部分人认为没有价值,存在争论。这种股票大概有几百个,这些是比较容易用基本面定价,然后根据它的基本面的情况去交易。但是剩下来的股票怎么办?剩下的还有几千只股票,这些股票让大部分的价值投资人去看,他大概率会认为价值不高,或者说不是他的目标持仓,基本面研究员也覆盖较少。在这些股票里谁来决定每天交易哪些股票?它是很大程度上由其注意力价值所决定的。

而且,除了小之外,微盘股还有其他很多的优点。比如它里面很少有机构,也基本没有外资,也很难融券做空。这就决定了如果市场上存在注意力机制,它是最受关注的一批股票,这是他独有的交易价值。这样也解释了为什么在港股和美股里面看不到这样的现象,因为港股和美股的散户相对较少,主要交易来自于机构,并且也没有涨跌停板,就没有办法形成交易的合力。这就是为什么只能在A股市场上看到微盘股指数的超额,在其他股票市场上就看不到。

引申开来说,价值投资者最关注的主要是头部10%的股票的定价问题。巴菲特和其他价值投资者的著作反复的在告诉我们如何识别出哪些股票是他认为有价值的10%(甚至更少)。但后面绝大部分不符合价值投资要求的股票怎么办?它们每天也要产生一个定价,它们也需要适合它们自己的理论。越往前、越大、质量越好的股票中,股的成分要大于票的成分,但越往后、越小、质地越一般的股票的定价中,票的成分可能更大过股的成分。在这个方向上,我们量化投资者应该发挥更大的作用。

思考2:在基金操作层面如何跟踪万得微盘股指数?

根据研报,微盘股指数是“可望”也“可及”的。难度体现在几个方面。第一个就是这个指数是每日调仓并且每日再平衡的,这在实践中很难做到,简单的说这个指数它带有一定的作弊性质,跟一般指数比如沪深300、中证500这种常规半年调仓的指数不一样,这一点就会造成年化5个点以上的磨损。第二个就是它不考虑涨跌停板,这一点正常情况下影响不大,但是在指数剧烈波动的时候损耗会比较大。第三个就是佣金、印花税等成本,这些指数都不考虑。然后就是基金有管理费托管费,指数也不用考虑。另外就是为了应对申赎,基金至少要保留5%的现金,实践中由于风控的要求,可能一般仓位会在93%左右。另外就是基金的申赎对不同的仓位也会带来影响,这个影响可能正面也可能负面,在指数整体上涨的情况下,申购对指数的影响整体是偏负面的。

诺安多策略主要是努力在微盘股的范围内用机器学习的方法来进一步进行精选。对微盘股指数的400只股票给出未来预期收益率,取前200只预期收益率最高的股票进行持仓。由于前200只股票相对400只在统计上股票存在超额收益,从而弥补组合实际收益率与指数收益率的差距。

基于这种方法,诺安多策略这个基金相对于Wind微盘股指数还是跟踪的比较紧的,但因为指数编制的问题,也只能做到尽可能接近指数。

根据我们的观察,每天都会有各种概念股出现,带来一波涨停潮,但大部分最后都会破灭,当股票市值增长到一定程度就会自动被调出组合。所以,微盘股策略仅仅追求一定波动范围的上涨,不追求捕捉极少数能够成长为行业龙头的股票。

思考3:量化模型中贡献最大的因子?量价因子的收益贡献大于基本面因子。在量价因子中结合高频和低频因子,高频因子会做低频化处理。

思考4:如何控制回撤?

组合标的下跌后,需判断其下跌原因。如果是因基本面问题(如变为ST股、财报出现问题等)下跌,则及时止损;如果并非基本面问题,则依据统计结果处理,根据历史回测,微盘股往往具有股价下跌后反弹的统计特征,止损反而容易削弱产品的表现,因而对该类型的回撤不做止损处理。

思考5:微盘股基金是否有其他的优势?

除了长期收益以外,微盘股最大的优势就是基本没有外资持仓。每当外资净流出,核心资产就会有一定压力,这一点对微盘股的影响较小。并且微盘股和经济相关度低,如果对经济走势没有什么看法,它相对来说是比较好的投资标的,因为它的走势和GDP、社融数据、货币这些宏观变量关系不大,不像大盘指数和这些经济变量紧密相关。同时它也难以通过融券卖空。另外,核心资产在整体经济走势一般的时候,常常遇到公司低于预期而机构出逃、股价崩盘的情况,而微盘股的投资者对一致预期关注度较低,这种情况出现比较少。

思考6:怎么解决“恐高”(担心万得微盘股指数估值高)问题?

由于高估股票被不断剔除,低估股票被不断纳入的特点,微盘股指数历史估值不断被自然消化。根据计算,微盘股指数每年低买高卖的机制能够消化30%左右的股价上涨。也就是说,如果一年涨了30%,估值仍然可以保持大致不变。

但牛市的时候,股价涨幅远超过30%,轮动机制消化不了这么快的涨幅,估值也会随之大幅提高。历史上看,微盘股的熊市,大多数产生于估值从牛市的高位回归到正常估值的过程。但由于有年化30%左右的交易收益对冲,因此下跌的时候会有所缓冲。这就可以解释为什么Wind微盘股指数比中证1000、中证2000回撤小了不少的原因。

写在最后

目前,孔宪政对于尾盘股的观察和见解是我们见到最深刻的,也是较为严谨的。

跳出学术的氛围,在我们眼里,Wind微盘股指数最大的特点是逆人性的,而所有宽基指数都是追涨杀跌的。如果您认为逆人性可以赚到钱,微盘基金无疑是一个很好的选择。

如果让正念来举一个不那么准确的例子,就是关于微盘股的定价问题。一瓶矿泉水多少钱,大家知道,一个IPHONE手机多少钱,大家也知道。某知名高端白酒企业的股票值多少钱,少数人也可以有个基本定价;但是,一只微盘股值多少钱,很少很少有人知道。所以,买一堆低价股(非ST),就等着哪天因为某种情绪,某一个投资者高价买入,就卖给他,然后重新买一只低价股埋伏。赚的就是这个钱。

当然,说起来容易,真正要落实到基金操作层面,还需要巨大的付出。而孔宪政和他管理的诺安多策略就做到了这一点。

再次提示:基金投资有风险,赔钱回家跪搓衣板!成年人请对自己的行为负责!