定投基金的选择有很多,不少投资者优先选择权益类基金进行定投,其中就包括股票型指数基金。

指数基金作为一种“大道至简”的投资工具,与定投这一简单易行的投资方法,在理念上可谓是不谋而合。相比其他类型的基金,用指数基金开展基金定投有哪些好处呢?

第一,风格清晰稳定,持仓透明度高

指数基金以紧密跟踪标的指数表现为投资目标,工具性特征非常明显,风格“天生”稳定,持仓透明度高,力求实现“看到指数里有什么,基金组合基本就投什么”“指哪儿打哪儿”。

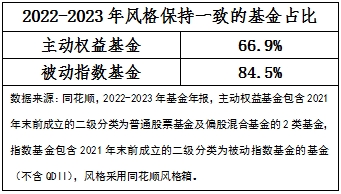

从下表可以看出指数基金的风格相对主动型基金,稳定性更高。用指数基金开展定投,有助于我们更好地匹配自己的风险承受能力、瞄准预设的投资目标。

第二,可选标的丰富,更有助于以定投方式实施大类资产配置策略

除了诸多风格各异、广泛覆盖各类行业/主题的权益类股票指数基金外,还有众多债券指数基金,以及黄金、原油等商品指数基金,从投资市场来看,还有跨境指数可供选择。相比主动型基金,指数基金在商品及跨境投资上的选择更多、范围更广(见下图)。

从开展资产配置的角度出发,可选产品范围广、数量多,自然就更加便利、有效。用指数基金定投方法搭配资产配置策略,可助我们更加游刃有余地实施投资计划,达到既定目标。

第三,“后视镜”可以看得更远,做定投心里更有底

主动型基金如果产品成立时间较晚,可以展示的净值曲线、历史业绩也会较短。但是对于大多数指数基金而言,由于基金紧密跟踪指数表现,观察其“历史表现”基本不受成立时间和基金经理的约束,可通过标的指数的表现来观察,大幅前推至标的指数的基日。

所以,指数基金普遍可以拿到更长时间的历史业绩数据,能帮助投资者“以史为鉴”,更清楚直观地了解相关标的指数的风险收益特征、更好地选择适合自己的产品和策略,做好定投的预期管理,做到“心中有数”。

第四,更方便开展智能定投

在普通定投策略之外,指数基金也更适合延伸开展“定期不定额”、“不定期也不定额”等智能定投。

比如,有一种常用的智能定投策略是参考指数的估值,在估值处于历史低位时,增加扣款金额、提高扣款频率,以期获得更好的定投效果。相对于主动权益基金,指数基金可直接以标的指数为“参照物”,实施起来更加清晰简单。

例如,可以通过观察沪深300指数估值的变化情况,来对跟踪沪深300的指数基金开展智能定投。在沪深300指数历史估值低位区间,此时可以考虑通过增加定投金额等方式丰富定投策略。