今年以来,随着3000点重要心理支撑的失守和对底部的猜想反复破灭,市场情绪和交投氛围越发低迷。但“危”与“机”往往相伴而来,低迷期或许正是机会积蓄期。Wind数据显示,今天市场缩量反弹,上证指数收涨0.14%收2788点,创业板指涨0.65%,客官见此肯定面露喜色。

市场长期震荡后,富二和广大投资者一样,在困惑之余,像12年前的投资者一样,开始低头寻找一样东西,以求得安慰。

回顾2011年至2012年那段历史,在“偌大”的A市,众多投资者似乎都在埋头找一样东西,有眺望式的,有地毯式搜索的,也有用放大镜去搜寻的,一两年过去了,大家始终都没找到。直到大家终于有了一致预期,普遍认为这个东西不存在时,它出现了~

它是谁呢?它就是——底。

跌到底了么?Wind数据显示,2011年市场跌幅超过21%,成为全球跌幅最大的股市之一。2012年A股继续前一年的熊市氛围。在前面大半年,上证指数从2400多点跌至1959点的低点,跌幅累计超过20%,市场持续动荡。

当时关于底部的段子层出:

政策底,为了应对经济增速快速下行,2012年新一轮经济刺激政策推出,包括2012年2月、5月央行两次降准,又在6月、7月两次下调存贷款基准利率等,在此期间,被认为是政策底。

“钻石底”,2012年上半年沪指在2132点一度止跌反弹,“钻石底”之说就出来了,结果“钻石”不堪一击,一路跌到了2000点以下。

“1949解放底”,上证指数破位2000点关口后,在1949点神奇止跌反转,故有此一说。

此外,还有估值底、业绩底,筛子底等等,“市场底是个谜,而我们都在猜谜底。”

在2012年的12月3日1959点后,当时亦有言论称“2000点下方是空头陷阱,短期反弹势在必行”“尽管目前A股弱势难改,但逐步强化的实体层面以及政策面利好终将在资本市场上得到反映,而这个时间点预计将不会太远。”

1959点后,市场触底反弹一波,到2013年3月5日,上涨至2444点,涨幅超17%。

拉长一些看,随后的一年虽然市场表现不佳,但在2012年12月3日到2013年12月31日期间,上证指数涨幅也达6.86%;

再拉长一些看,从2012年12月3日到2014年12月31日,上证指数来到3200点以上,区间涨幅超63%;

此时,从底部离开,也才过去2年。

如果持有更长时间,来到2015年牛市的高点,此时,上证指数从2012年1959低点,涨至5166点,涨幅超160%。

为何要在当前时点,对12年前的一轮熊转牛周期作回顾,有研报称,2022年以来的这一轮调整,和2011年—2013年的市场很“神似”。

从市场表现、经济基本面情况、估值水平、权益市场困局、海外市场变局等等来看,都有些映射。

3年都没涨:2010年震荡、2011年全面下跌、2012年前11个月下跌后1月反弹。

2012年经济表现:当年经济增速放缓,GDP同比上年增长7.8%,增速低于2011年的9.2%。通胀压力虽然与2011年相比有所缓解,但仍对经济和市场造成一定影响。

2012年经济表现:当年经济增速放缓,GDP同比上年增长7.8%,增速低于2011年的9.2%。通胀压力虽然与2011年相比有所缓解,但仍对经济和市场造成一定影响。

估值处于历史低位:截至2012年12月31日,上证指数的PE为11.73%,处于8.68%历史百分位。当前,上证指数PE为12.36%,处于历史12.73%的低位。

缺乏明确主线:2012年,前一轮牛市表现较好的周期赛道,在2011以来,连续下跌,而新兴的赛道,尚未出现。2023年以来,价值、周期、红利等都有一波表现。

立足当下,随着中报业绩基本披露完毕,上市公司企业盈利增速开始呈现企稳迹象,叠加美联储9月降息预期增大,外部流动性压力也有所减少,具体风格与行业配置,主要还是围绕业绩预期延续增长、景气度相对较高、或者边际改善的领域,包括电子、消费、医药等领域,热门核心赛道尚未明确确立。

注:以上数据来自Wind,指数历史收益情况不代表未来表现,也不构成基金业绩表现的保证。

海外市场具备不确定性:2012年时,海外焦点是欧债危机,A股表现相对更弱;2024年时,海外关注焦点是美联储降息、美国大选等,同样A股表现也相对偏弱。

相似的境遇,会不会迎来相同反弹机会?我们对于这段历史的回顾,当然并不单单是出于对低点反弹的憧憬,正所谓以史为鉴,可以知兴替。

在2012年相对低点后,市场整体表现如何?

注:以上数据来自Wind,指数历史收益情况不代表未来表现,也不构成基金业绩表现的保证。

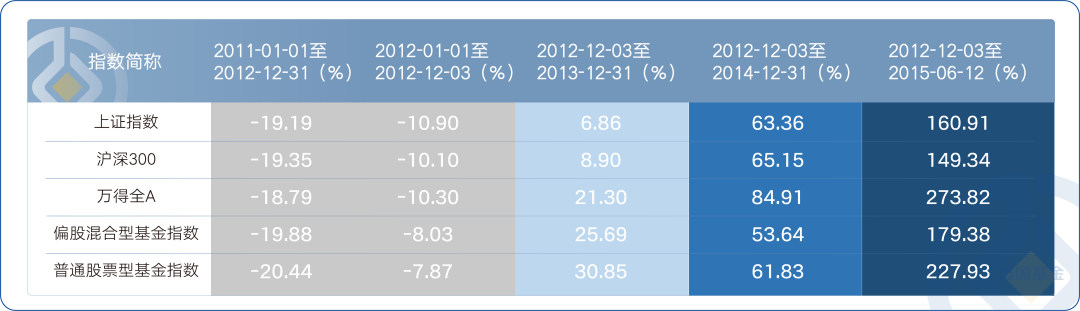

2011年到2012年12月初,市场普遍在下跌,跌幅在18%-20%;

2012年跌势依旧,到12月初,不论是大盘指数还是主流基金指数,跌幅都在7%-10%,但整体来看,基金指数跌幅要小于大盘。

随后,市场迎来了反弹。

低点反弹1年,最高涨幅30%

2012年12月3日至2013年末,偏股混合型基金指数、普通股票型基金指数分别上涨26%、31%,同期上证指数上涨6.86%;

2012年12月3日至2014年末,偏股混合型基金指数、普通股票型基金指数分别上涨54%、62%,同期市场主流指数涨幅均超60%。

更长时间来看,2012年12月3日至2015年6月12日,偏股混合型基金指数、普通股票型基金指数分别上涨179%、228%,同期万得全A涨幅更是超过了270%。

注:以上数据来自Wind,指数历史收益情况不代表未来表现,也不构成基金业绩表现的保证。

时空穿越,12年轮回的A股,长期机遇仍旧值得期待。反转什么时候来临?市场最低点的确切位置难以预测,但在长期震荡调整之后的反弹机遇,不容错过。回顾历史大底后的表现,无不有着“勃勃生机”,长期调整的过程,正是风险不断释放的过程,与此同时,机会也在慢慢聚拢。

这就是均值回归的力量,同时也是周期轮回的意义和魅力所在。而我们要做的,就是做好各类资产的配置规划,谋而后定。

$富国上证指数ETF联接C(OTCFUND|013286)$

$富国沪深300指数增强C(OTCFUND|013291)$

$富国创业板ETF联接C(OTCFUND|013277)$

#券商“航母”要来 券商板块怎么走?##央行发声!降准还有空间 ##九月基金投资策略##网约车概念再发酵 行情又来了?##8月你的基金收益如何?#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。