最近,全市场QDII基金的限购,以日级别的维度,一步步升级。

A股投资人,做多世界的窗口在迅速收窄。

这种限购导致了2个问题——

第一,场内ETF的高溢价、高波动,影响很恶劣。

第二,给投资人一种紧迫感,哪怕你觉得现在不是很好的投资时点,出于卡位的想法,也想先把坑占上。

因为谁也不知道后边再想买的时候,还有没有额度了。

这种投资就非常的不舒服,被逼着做的决策,大概率都是坏决策。

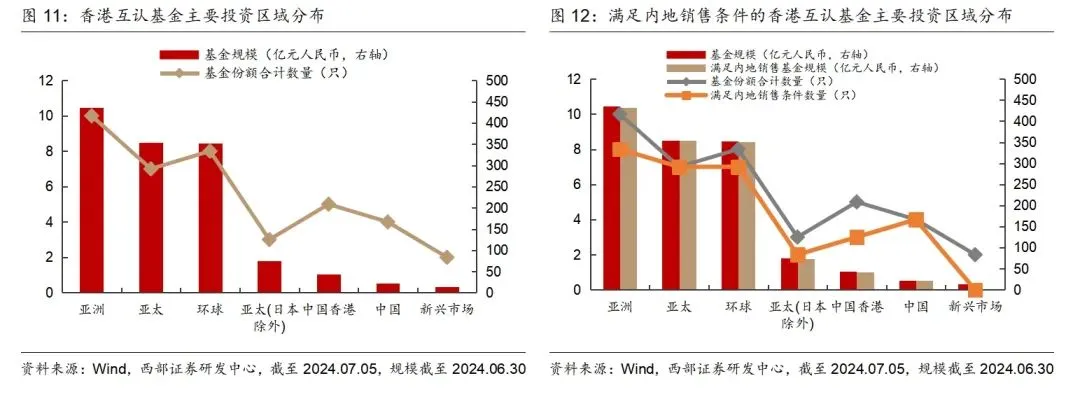

为了应对QDII额度的告罄,6月14日,证监会就《香港互认基金管理规定(修订草案征求意见稿)》公开征求意见,里面最重要的一点是,客地销售比例限制由50%放宽至80%。

这意味着意见稿通过之后,内地和香港的互认基金销售比例,会从原来的1:1变成4:1。

具体啥时候能通过不知道,但至少多了一个盼头。

我前两天刚刚下单了施罗德亚洲高息股债基金,也算后知后觉的进入了互认的门槛。

但比较难受的一点是,市场上的存量互认基金主要投资亚太市场,产品的波动率和投资难度,其实也不小,并不都适合散户上车。

所以互认基金,最主要的价值,还是那些主投美债的基金。

FOF最喜欢的互认是美债

前段时间,西部证券做了一个统计,互认基金里债基的规模最大,已经超过了600亿。

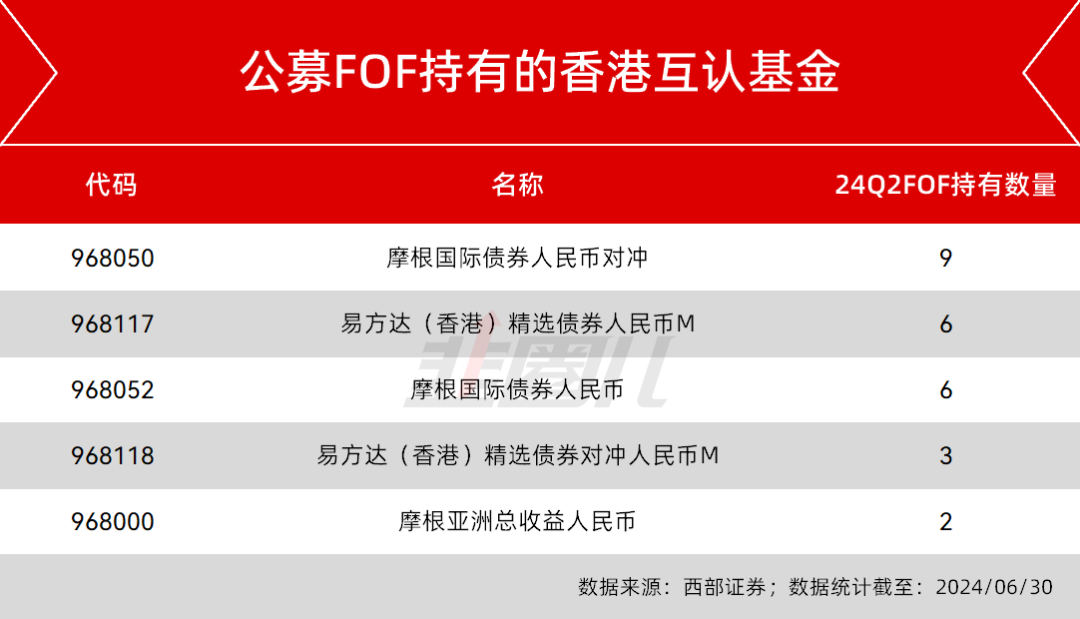

我们看2024Q2,公募FOF持有的香港互认基金,基本都是债基。

这还只统计了前十大,实际上买互认美债的应该会更多。

从机构的视角来看,2024Q2持有香港互认基金在5%以上的FOF,一共有12个。

陈文扬的东方红颐和平衡养老三年(FOF),是全市场把互认买得最重的产品。

摩根国际债券人民币和易方达(香港)精选债券人民币M,合计持仓占比超25%。

如果再算上已经停购的易方达中短美元债,暴露在海外债券方向的头寸,逼近30%。

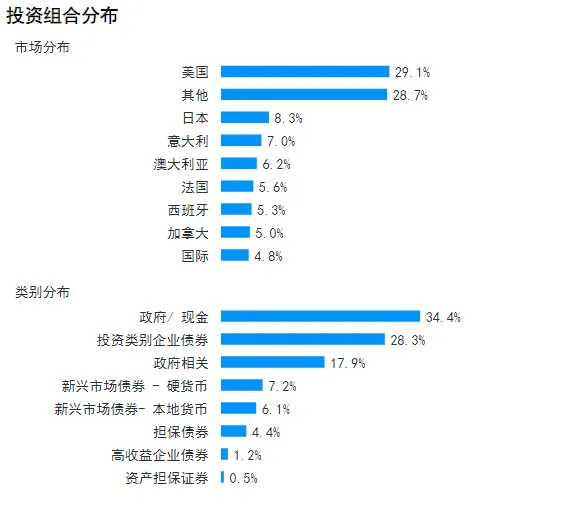

我们先来看摩根国际债,这是一只3成仓位投资美国,其他仓位投向全球其他国家和地区的债券基金。

主投30%的政府债,以及将近30%的投资级企业债券——

前十大投资也是涵盖了欧盟、墨西哥、法国、西班牙、日本、中国等等国家和地区的高等级政府级债券,除日本外,票息在3%上下,墨西哥比较高,能给7%。

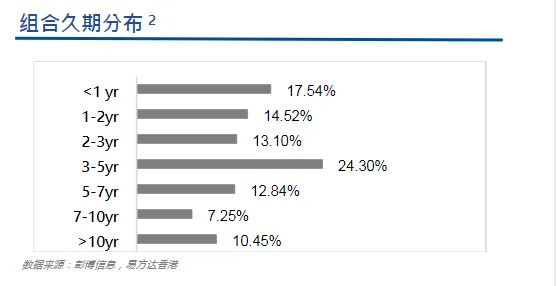

投资组合的平均久期,大概是6.4,久期适中,并不算长;整体的票息收益率,有5%以上,性价比,算相当高了。

然后是,易方达(香港)精选债券,将近5成的仓位主要投资美国,组合久期4.11,“含美量”比摩根国际债券更纯,久期也更短,当然,组合的到期收益率也有5.4%。

互认美债,在债券久期以及到期收益率的信息披露上,非常清晰,这点很值得学习。

复杂的汇率和见底的额度

但关于美债基金,目前有几个问题——

首先,他的静态收益率比较高,但这两天的利率波动并不小。

美股不稳,美债收益率快速下行,市场也在交易提前降息,但昨天美股大反弹,美债收益率又掉头向上。

其次,最近人民币相较美元大幅升值,而大部分朋友买的买债基金都是人民币份额,这意味着大家虽然赚了美债的资本利得,但亏了汇率。

关于QDII、互认这种不同币种的份额,给大家稍微解释一下。

我们看一个互认产品,它往往有很多个子份额。

第一种,美元份额,就是拿美元买的,比如,每人每年有5万美元的换汇额度,这个官方名称叫结售汇便利化额度。

可以直接在手机银行换,而且5万美元对咱大部分无产阶级赤贫来说,肯定也足够了。

但问题是,它理论上不能用来境外买房、证券投资、购买人寿保险和投资性返还分红类保险等尚未开放的资本项目。

某种程度上,基金是不是也算证券投资?我不知道会不会有监管风险。

第二种,人民币份额,就是拿人民币直接买。

买了之后,如果人民币相对美元汇率贬值,那你的人民币份额,就相当于赚了美债票息+资本利得+汇率三重的钱,比单纯的美元份额赚得多;同理,如果人民币相对美元升值,那就会赚了基金,亏了汇率。

最简单的例子,今年日元大幅贬值,你买的日经ETF,比真实的以日元本币计价的日经指数收益,就差了很多。

日经225的YTD目前还是赚钱的,再看看你手里的日经ETF,对吧?

也因为汇率比较麻烦,汇率变动也不好预测,所以,也就有了第三种,人民币对冲份额,索性把汇率波动锁掉。

但大家知道,锁汇是有成本的,按中美利差来做,在2%-3%之间,所以买对冲份额,最需要考虑的是,美债基金在扣掉运营成本之后的收益,能否cover你的锁汇成本。

因此,你如果真图的是美债的高票息,以及潜在的降息带来的资本利得,那买美元份额才是最省心,最纯粹的。

所以像招银理财,从去年开始就推了一批美元QD理财,应该就是这个目的。

但美元份额,FOF买不了,能有人民币份额买就已经烧高香了。

毕竟,美债基金额度,那是异常的紧张。

摩根国际债券,目前是暂停申购的状态,易方达(香港)精选债券,7月10日暂停了内地申购,摩根亚洲总收益,8月2日也停购了。

都等着1:4的修改意见落地,但具体时间未知,互认也没子弹了。

再看QDII,易方达中短期期美元债,7月24日暂停人民币份额的申购。

找替代?目前市场上主要美债基金限额状态如下——

美债基金最大的客户,是机构,占比几乎都在7成以上,这种1000的限额,机构根本买不进。

一滴都没有了。

只能盼着互认基金修改意见稿,抓紧通过了。