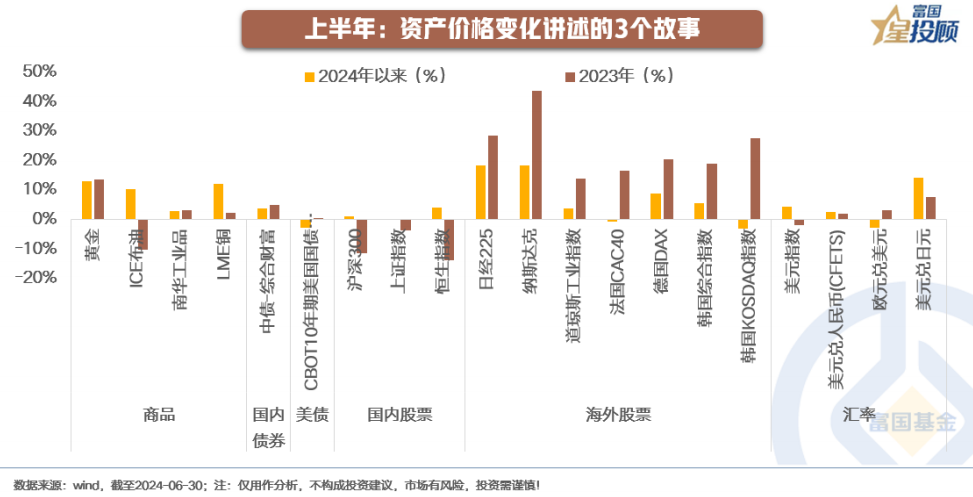

上半年如期结束,从宏观经济到资产价格,都经历了预期和现实的碰撞。处于环境之中的投资人百感交集,有债券带来的满足感、有A股投资的波折感、有资源品的惊喜感。但现实与预期从不会停下,进入下半年,一些变化或正在悄然酝酿中,新的投资线索值得关注。

(一)上半年回顾:资产价格变化讲述的3个故事

上半年,大类资产价格变化里,藏着3条宏观经济脉络:

第一,国内经济处于弱修复状态中。国内股票指数相较于2023年有小幅上涨。但经济修复预期偏弱,资金面环境偏宽松,国内债券表现亮眼。

第二,美国经济韧性比预期强,降息预期迟迟未兑现,美债、美元居高不下。美股表现依旧相对较强,美元指数上涨,非美货币汇率面临一定压力。

第三,资源品开始演绎供给侧收紧的逻辑,但这个故事讲的时间或比较长。今年上半年,以铜为代表的资源品表现亮眼,穿透逻辑主要在于2点:一是,供给预期偏紧(资源禀赋持续恶化、新发现铜矿难度显著增加、铜矿企业资本开支下降)。二是,需求侧有结构性亮点,新能源领域对铜的需求持续上升。

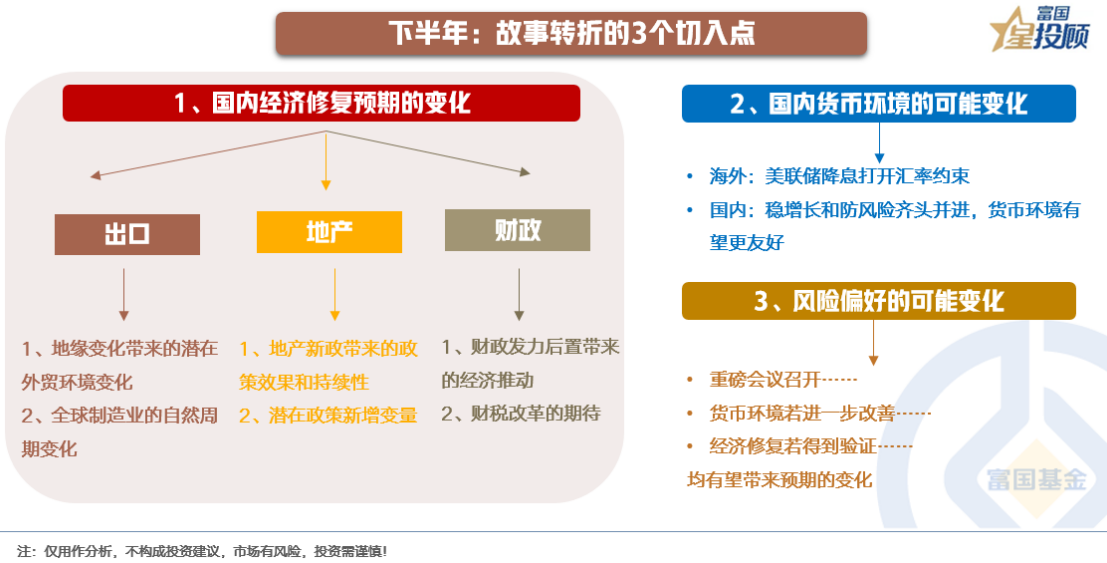

(二)下半年:故事转折的3个切入点

聚焦于国内,下半年的宏观环境或有3个关注切入点:

一是,国内经济修复预期的变化。上半年经济修复预期不强,结构中,出口表现相对亮眼、地产依旧在磨底、财政发力节奏偏慢。进入下半年,这些因素或有一定变化。

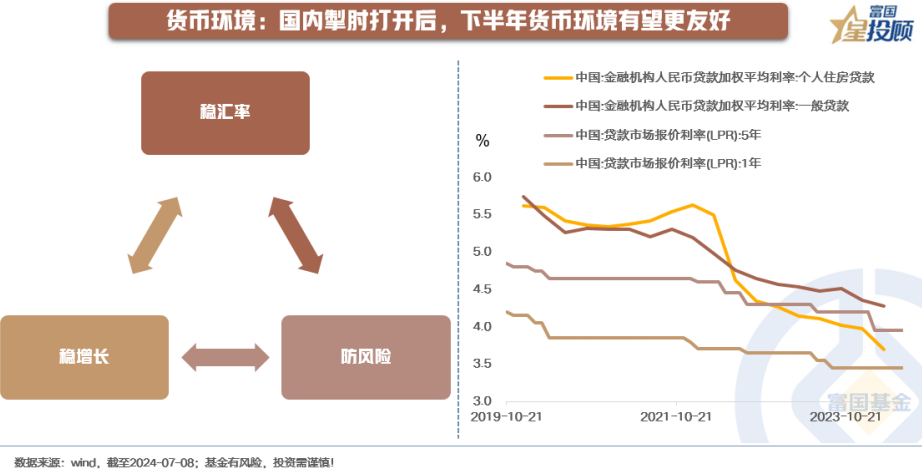

二是,货币环境的可能变化。上半年,国内货币政策整体稳健偏宽松,但在一定程度上,受到海外环境的掣肘。进入下半年,若是美联储真正进入到降息通道,或会使得国内货币环境更加友好。

三是,风险偏好的可能变化。这个因素会受到多个方面的综合影响,但该因素对资产的定价至关重要。上半年风险资产相对承压,与市场风险偏好处于低位息息相关。聚焦于下半年,无论是重磅会议的召开、还是潜在的修复预期与货币环境预期变化,或都是风险偏好提振的契机。

1)国内经济修复预期的变化

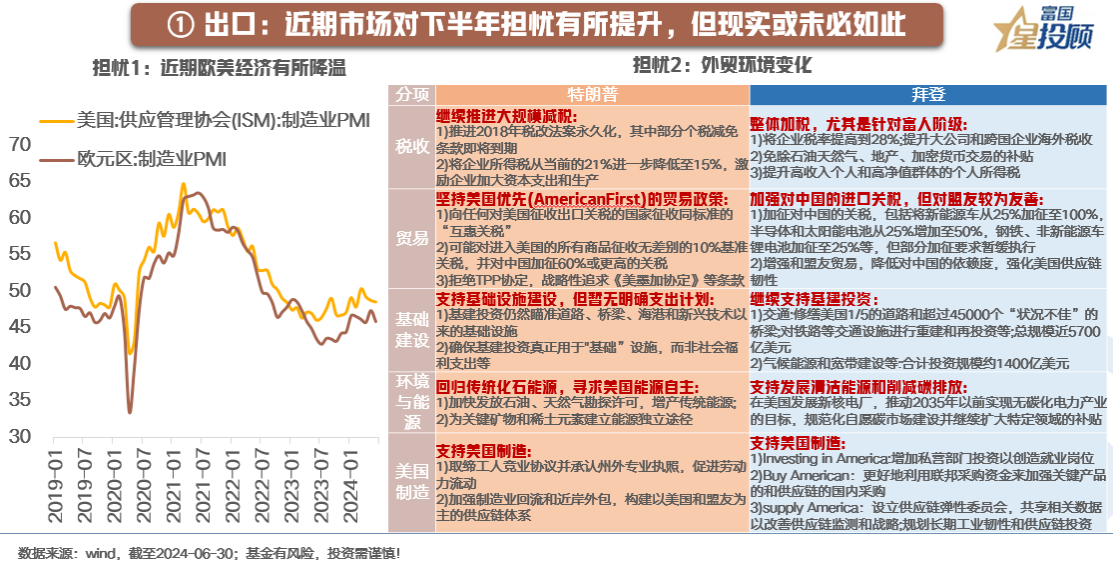

出口

近期市场对下半年担忧有所提升

担忧点主要在于两方面:一是,近期欧美经济数据有所降温。二是,美国大选的潜在变化或会使得外贸环境变得复杂。

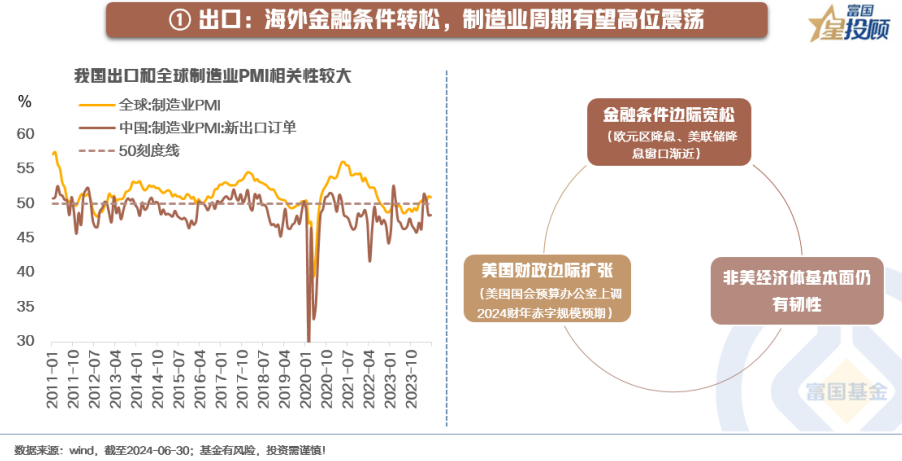

海外金融条件转松,制造业周期有望高位震荡

现实或未必如此。首先,从金融条件来看,海外市场已在逐步开始向宽松演绎。而在“实现软着陆+降息幅度较小”的情形下,全球制造业PMI高位震荡或是概率较大的情形。其次,美国国会预算办公室上调2024财年赤字规模预期。美国今年的预算赤字预计将达到1.92万亿美元,高于2023年的1.69万亿美元。CBO的最新预估比CBO在2月份的预期高出了4000多亿美元。这点对全球制造业周期构成利好。此外,欧元区启动降息,日本倾向于宽松,非美经济体的经济或仍有韧性。

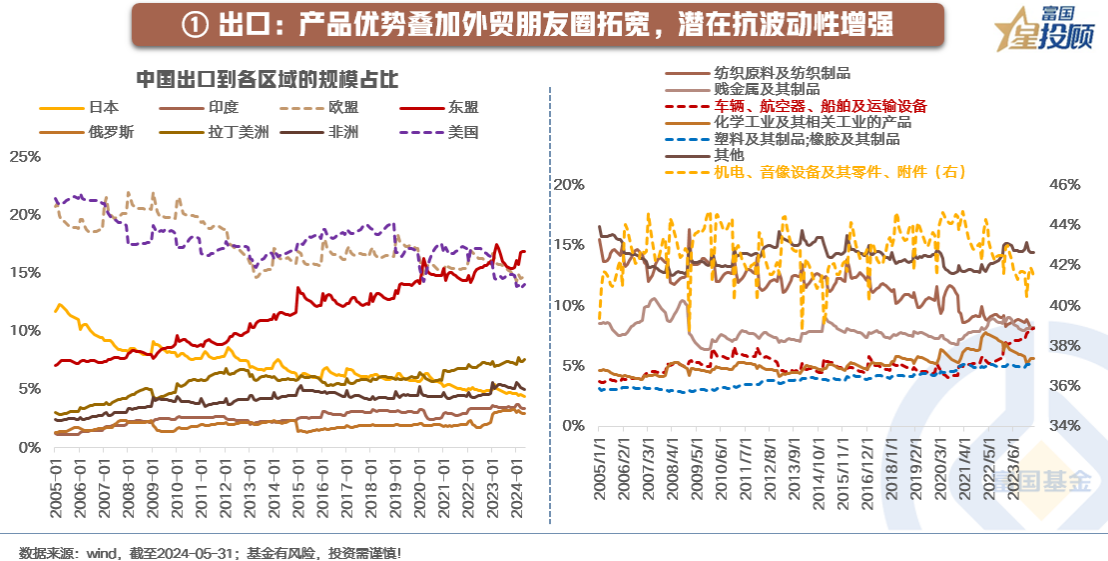

产品优势叠加外贸朋友圈拓宽,潜在抗波动性增强

从国内当前的出口特征来看,2个维度的变化使得潜在的抗波动性提升:首先从主要出口区域来看,我国对东盟、拉美的出口增速和规模占比在不断提升。其次,从主要出口产品来看,单月增速较高的是船舶、汽车、机电等相关产品,产品力优势逐渐明显。

地产

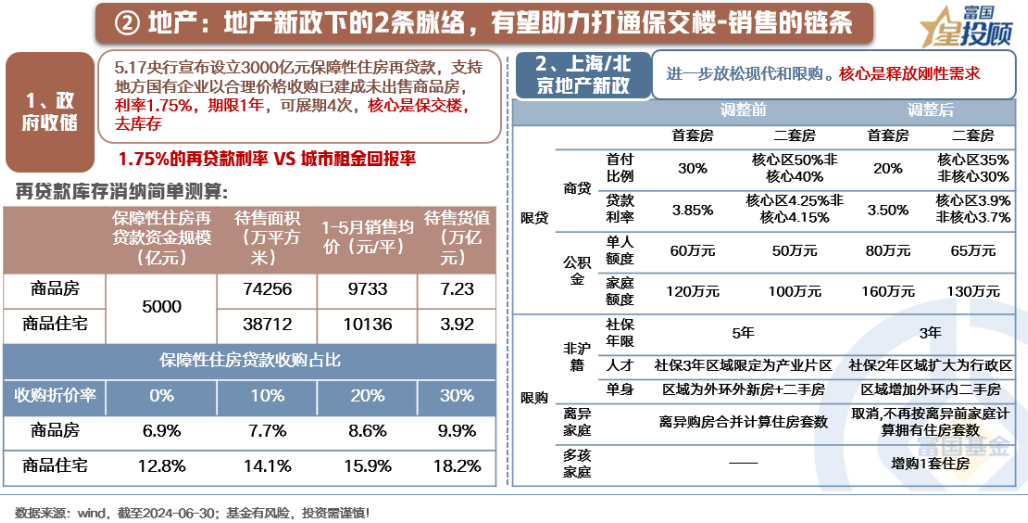

地产新政下的2条脉络,有望助力打通保交楼-销售的链条

一是,库存去化是重心。当前地产商处于去库状态中,拿地意愿有限,从而进一步影响后续的新开工。保障房的政策做了突破,从原来的“新增建设”转向“新增建设+存量收购”。既能够改善房企的现金流,也满足了政府本身筹集房源的需求。而按照2023年租金回报率来看,1.75%的再贷款利率低于70%以上的城市租金回报率,也就意味着大部分城市利用再贷款的形式可以回收其融资成本,这是一个持续性的方法。当然考虑到收储对房型本身的要求不低,细节层面的推进或关系到地方的属地责任。二是,刚性需求释放是关键。经测算,政府收储可以消纳一定的库存,但规模相对有限。一线城市中,上海、北京相继进一步放宽地产政策,核心是通过释放刚性需求消化库存。但与此前相比,本轮去库存最大的不同或在于二手房加入去库队列。一些有学位或是区位改善的刚性需求,部分涌入了二手房市场。未来,二手房市场改善效应能否传导至新房,需要一定时间观测。

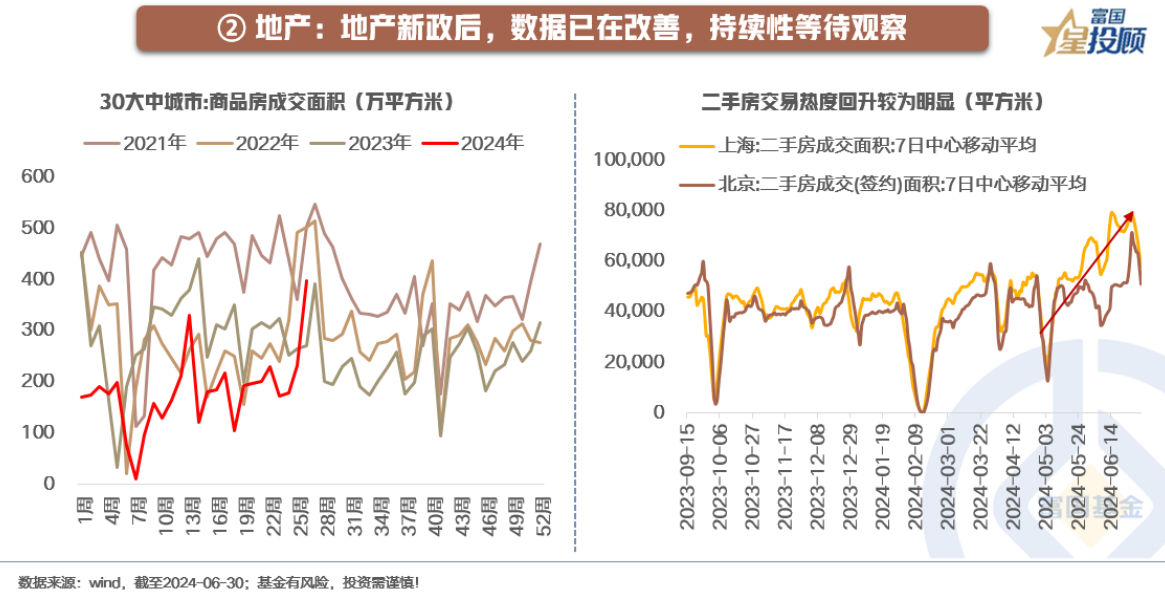

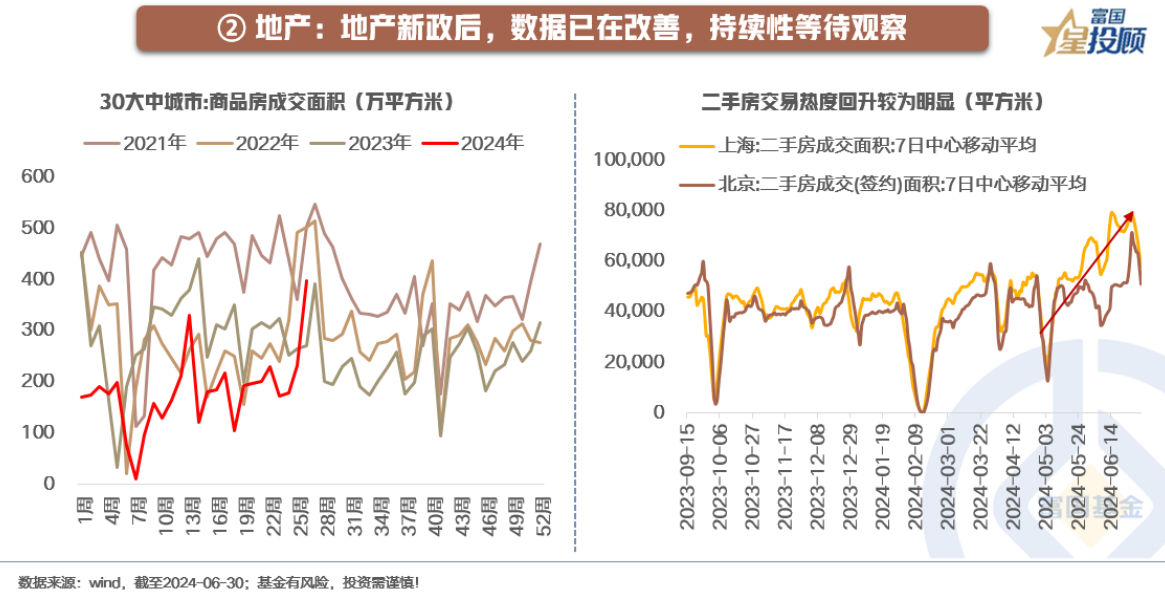

地产新政后,数据已在改善,持续性等待观察

从实时的地产销售情况来看,已出现一定的改善。6月30日当周,30大中城市的周度销售面积同比增速转正,环比增速大幅提升。一线城市中,上海、北京相继进一步放开政策。从目前的交易情况来看,二手房交易市场迅速升温。对于市场而言,地产最核心的问题是持续性,而这需要一定时间验证和观察。

财政

上半年发力节奏偏慢,下半年有望显现效用

截至6月30日,:地方新增专项债仅发行了1.5万亿,按全年3.9万亿的额度计算,进度仅完成38%。因此,可以看到的是,上半年基建投资增速相对偏慢。进入下半年,专项债发行大概率会提速,由此形成的实物工作量有望体现在经济数据的修复中。

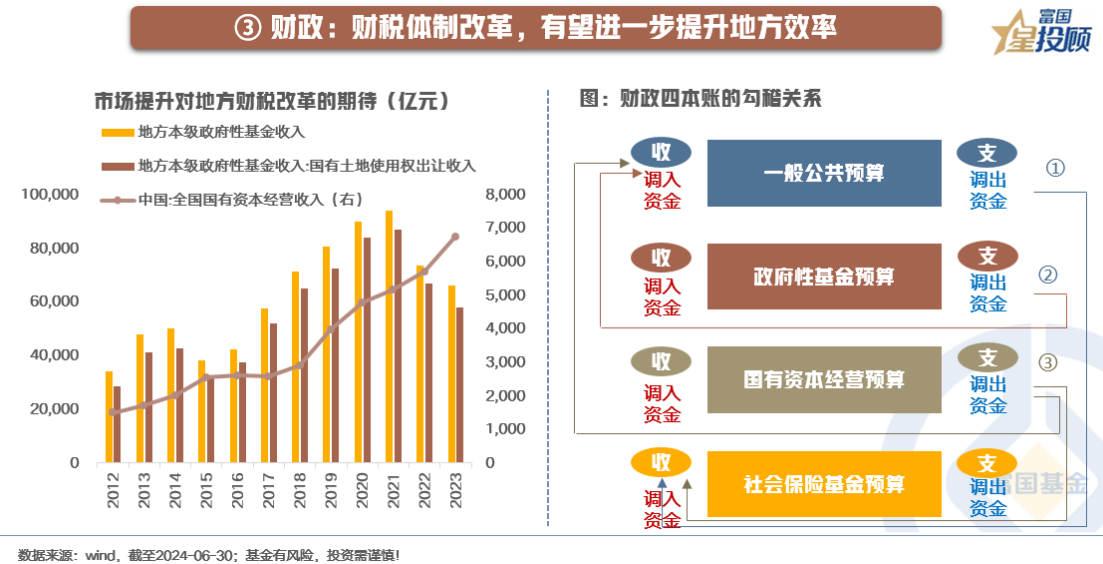

财税体制改革,有望进一步提升地方效率

从中期的逻辑来看,地产的变化也牵引着地方财政运行模式的变化。从过往情况来看,政府性基金是地方重要收入来源,其中又以土地出让金收入为主导。而随着地产的供求关系发生巨大变化,近些年地方政府的土地出让金收入出现较大幅度下滑,制约着地方财权和事权的运转。在这种背景下,市场对于财税体制改革呼之欲出。

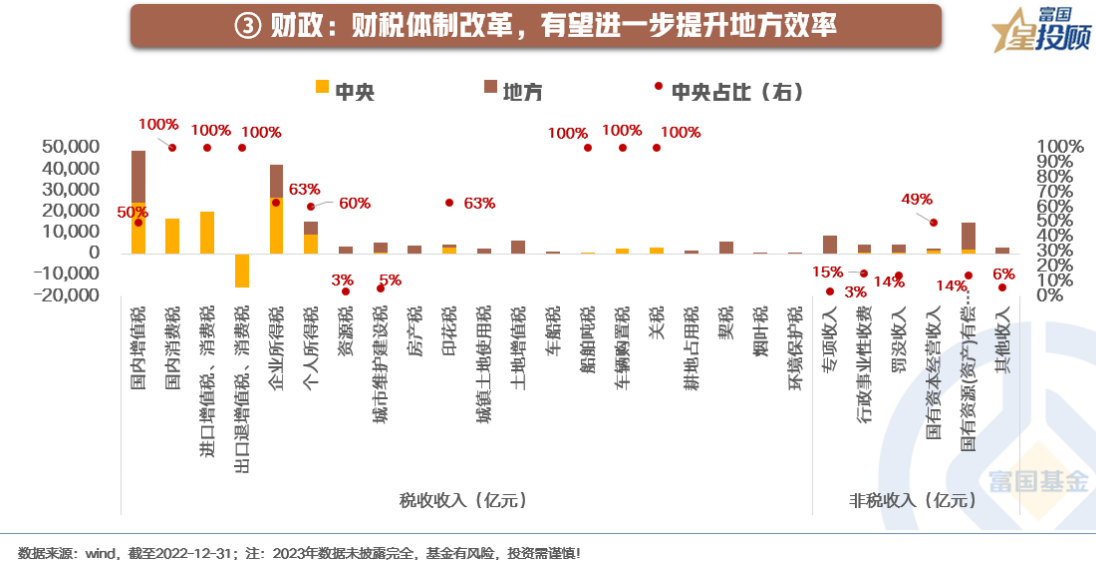

一方面,从当前财政四本账的勾稽关系“来看,第3本账可以调入资金进入第1本账和第4本账。聚焦于国有资本经营预算“,当前收入规模不大,但增速较快。2023年国有资本经营预算收入为6744亿元,中央占比113,地方占比2/3。但动态看,其收入增速较快,2023年比2012年增长了3.5倍。未来,随着国企利润的不断改善,第三本账承担的公共财政收支缺口责任会不断加大。

另一方面,从当前的税种划分来看,中央占据大头。在第一大税增值税中,央地各占一半,第二、第四大税种中,即企业所得税和个人所得税,中央占比60%左右,地方占比约为40%。第三大税种消费税为中央收取。在这种背景下,市场对健全地方税体系的期待提升,短期对消费税征收环节后移、并稳步下划地方的关注度和预期较强。市场希望在财税体制改革之下,使得地方的财权和事权进一步匹配,进一步提升地方效率。

2)货币环境

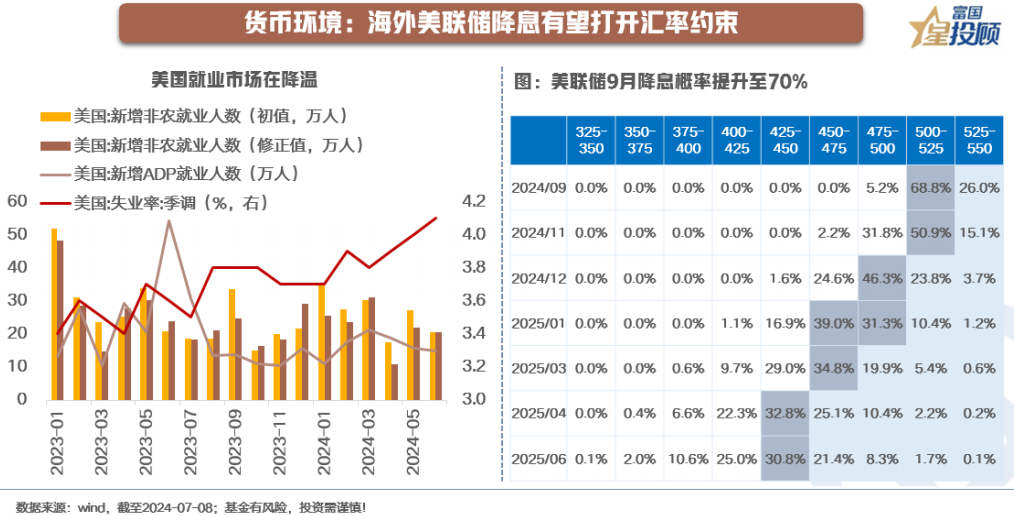

海外美联储降息有望打开汇率约束

近期从美国的经济数据、通胀数据和就业数据来看,均处于回落趋势中。而随着高利率环境的维持,后续有望进一步降温。尽管美联储并没有展现出鸽派的姿态,这也是情有可原的。如果引导市场较快兑现降息预期,那么利率敏感的部门需求或会快速反扑,从而打断通胀的回落,去年12月底就是一个鲜明的例子。当前市场预期美联储或于9月开始降息。对于市场而言,历经2年降息预期的波折反复,这一次,或许真的开始渐行渐近了。

国内掣肘打开后,下半年货币环境有望更友好

汇率、稳增长和防风险成为当前央行需要多方兼顾的目标。在上半年稳健偏宽松的政策里,同样可以看到一份定力。进入下半年,若是美联储如期进入降息通道,海外掣肘打开后,国内货币环境有望更友好。

(三)资产配置应对

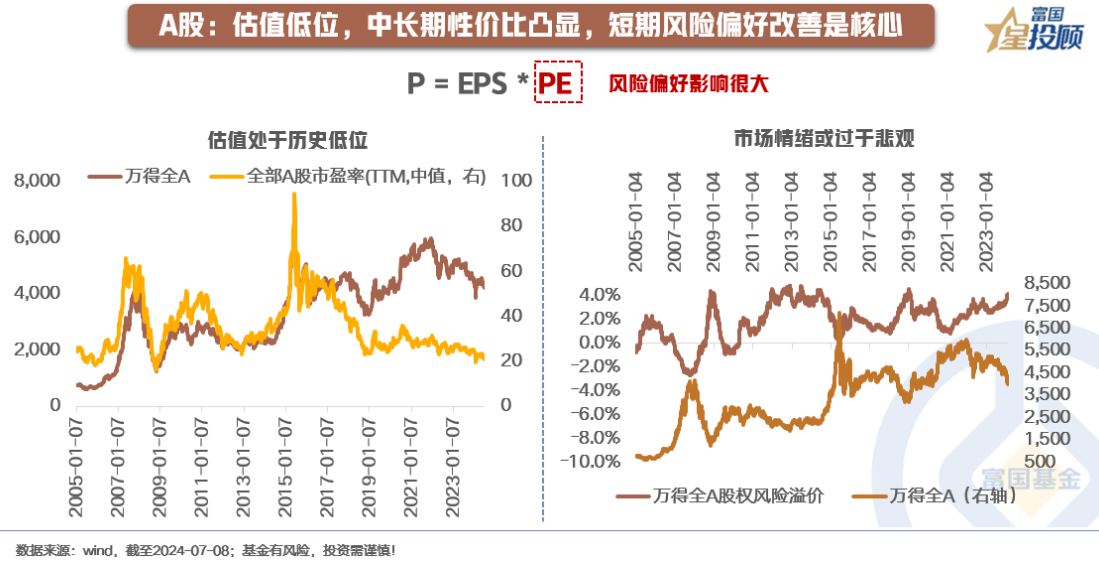

A股

估值低位,中长期性价比凸显,短期风险偏好改善是核心

当前A股的估值已回落至历史低位,背后是过于悲观的市场情绪所给予的定价。短期市场趋势的变化核心在于风险偏好的改善,如前文所述,无论是重磅会议的召开、还是在的修复预期与货币环境预期变化,或都是契机。只是,需要一定时间观察。

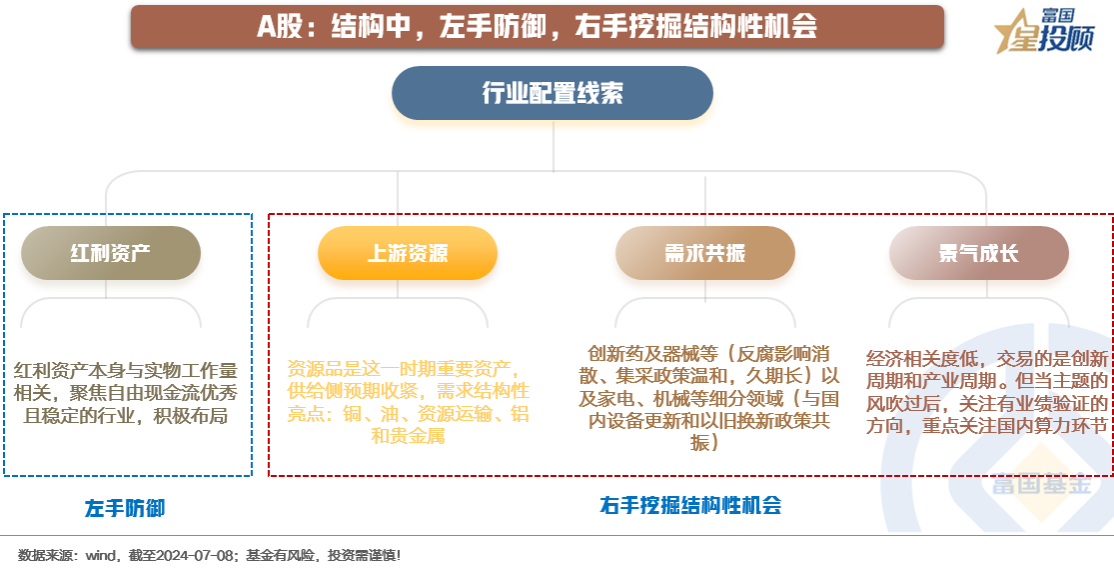

结构中,左手防御,右手挖掘结构性机会

聚焦于当前,红利资产或依旧值得关注。一方面,海外经验显示,经济处于结构转型状态时,红利资产值得长期底仓配置。另一方面,需要甄别真正的红利资产,关注盈利和分红的稳定性。此外,一些结构性进取机会或值得逐步布局,只是需要付诸一定的时间耐心。主要循着上游资源、需求共振和景气成长3个路径出发。

港股

海外降息周期打开后,有望受益于全球资金再配置

相较于A股,港股对于海外流动性改善的敏感度更高。向后看,美联储进入降息通道渐行渐近,而当前港股估值在全球视角下的性价比进一步凸显,下半年有望受益于全球资金的再配置。

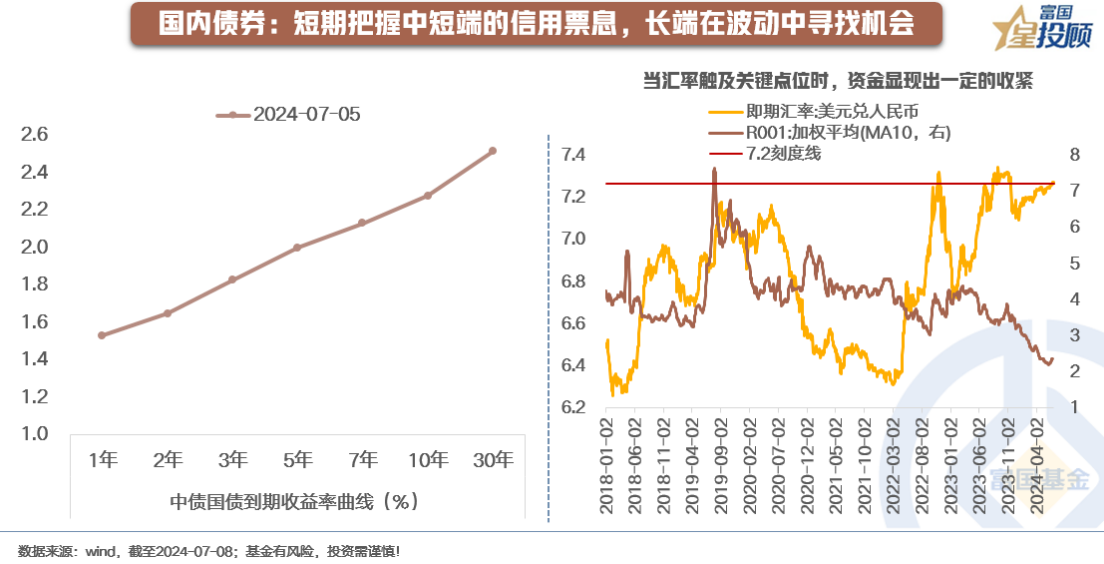

国内债券

短期把握中短端的信用票息,长端在波动中寻找机会

一方面,当前短端资金利率相对平稳。而跨季之后,部分资金再次从表内回到表外。据普益的数据,截至7月7日,理财存续规模较上周回升9000亿元左右。回流后理财资金有望再度形成中短端的配置资金。另一方面,从上周的调整也可以看到,信用债的调整幅度弱于利率债。直接面临卖券压力的是利率债,在资金面未有趋势性变化前,信用债的压力或相对较小。因此,短期求稳而后战,把握中短端的信用票息

对于长端和超长端而言,久期较长,利率波动带来的收益波动性较大。如果风险偏好较低、负债端稳定性较弱、或者波动承受能力相对较弱,无论何时对于长久期品种应当谨慎。而如果承受能力较强,负债端较稳定,从市场逻辑来看,当长端和超长端回归至相对合理水平后,在波动中找寻配置机会。

美债与黄金

美联储降息前夕的重点关注品种

从历史经验来看,在上世纪90年代后的6轮降息周期中,在第一次降息前夕,美债都取得了不错的收益表现。当前正值降息前夕,或者关注。对于黄金而言,美元信用下降、各大央行持续购金,成为中期的支撑逻辑,短期降息预期的酝酿或是关注的契机。

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$富国金融地产行业混合C(OTCFUND|011124)$

$富国上海金ETF联接C(OTCFUND|009505)$

$富国全球债券(QDII)人民币C(OTCFUND|019518)$

$富国上证指数ETF联接C(OTCFUND|013286)$

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$

$富国中证高端制造指数增强型(LOF)A(OTCFUND|161037)$

#投顾交流会##半导体逆市走强 还能上车吗?##QDII高溢价风险,敢碰吗?##A股3000点下反复震荡 该如何应对?##在投资指数基金过程中 你遇到过哪些坑?##债市缘何突发跳水?该怎么办?#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。