投资真难!我觉得,美元债是这么几大类资产里面,可以看得比较清楚的一个机会。我大概去年9月开始加仓,10月下旬美国国债利率快速下行,短短两个月里债基能有四五个点是很香的。

不过当时我也觉得利率下得太快,但考虑到未来仍然有比较大的下行空间,我也就没有减仓。回调是在预期内的,但没想到这么久,重回4.5%以上让我稍许有些破防。

之前gzh两期文章回顾:美元债投资指南/美元债回调了?

从当前的经济数据来看,确实比较难支撑短期内开启降息。虽然自己也无数遍在直播、文章中强调过,美联储一贯是“边走边看”态度,不要去做短期博弈,但落到自己投资中,看着美债收益率不断“折返跑”,也很是头疼的。

从22年底,大家就开始预期衰退预期降息,但迟迟未来。美国韧性真太强了,股票、房地产、btc等都创下了历史新高,“水深火热”中的美国老百姓财富效应不要太好。这种财富效应又会促进消费,进一步形成正反馈。美国企业又在前期量化宽松中积累了大量零成本融资,到25-26年才需要大规模新融资。这笔投资确实是需要更耐心的等待。

不过,大方向上还是看多美元债。说几个看多的理由吧,说错了,就当是我犯了投资确认偏见吧(confirmation bias)。

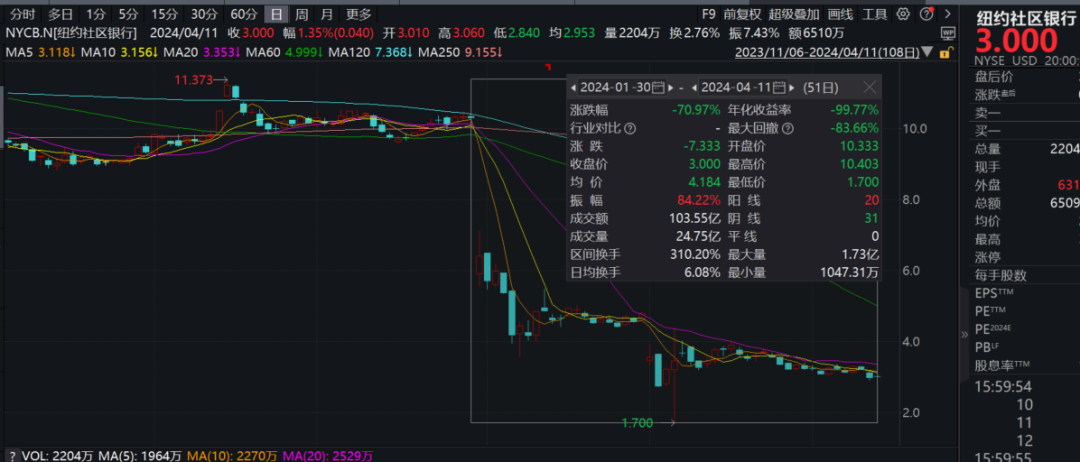

今年年初,纽约社区银行(NYBC)因为商业地产债务出现拨备,导致股价大幅下挫。前段时间一个会议中,美国知名投资者木头姐认为纽约社区银行不是最后一家暴雷的银行,这会倒逼美联储降息。目前美国办公楼空置率呈上升态势,且单平米租金持续下行。部分银行办公业态贷款不良率(截至2023财年末)上升至两位数左右。其他业态也不是铁板一块。假设商业地产出现普遍性的资产质量下行,那么中小银行业就惨了,不排除新一轮破产倒闭和兼并重组,参见去年三月硅谷银行风波。

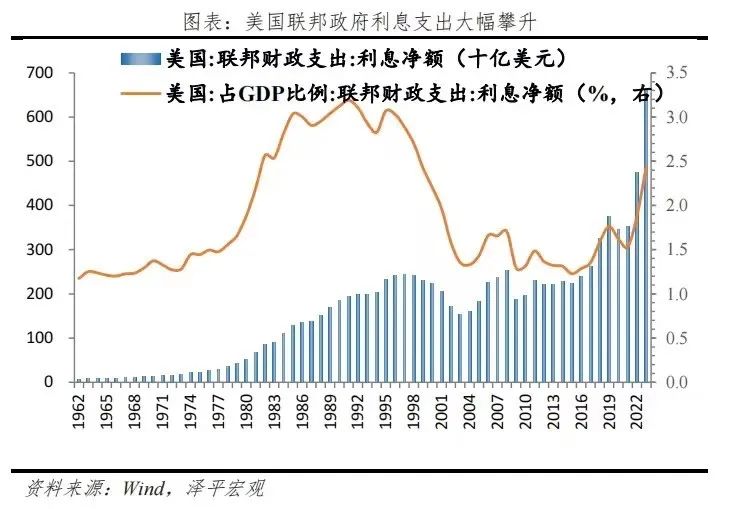

当然这种黑天鹅事件谁也说不准。不过常识分析,要长时间维持高利率也是不太现实的。大量高息国债光支付利息就需要花掉财政部一大笔钱,后续就很难继续维持较高的财政刺激了。2023年美国国债利息成本是6593亿美元,占GDP比重2.44%。债务雪球越滚越大,这不耶伦又来兜售美债了。

不过,通胀是真的难降,在逆全球化的大背景下,或许美国要适应这种通胀中枢的抬升。不是说通胀不到2%,就不能开启降息。辜朝明在《被追赶的经济体》中,有一章节专门讨论了2%的通胀目标对被追赶的经济体是否合适。

2%的通胀目标,是经济学家们基于刘易斯拐点后的黄金时代,得出来的通胀经验,但过去30年发生了许多其他根本性变化。作者认为,发达经济体所采用的2%通胀目标,有可能把其自身推入泡沫和资产负债表衰退的循环。不过我觉得也有一种可能,就是美国在AI革命下,重回黄金时代。

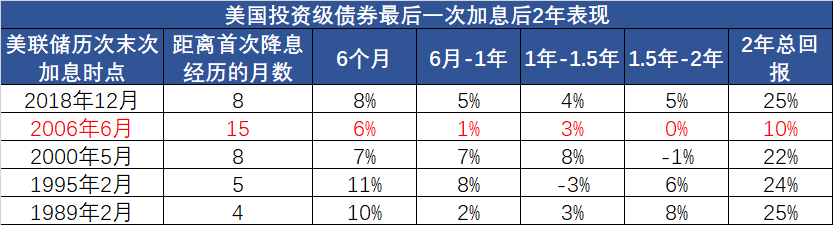

这个位置上,盯美元债比较久的投资者也不要气馁。美联储自去年7月最后一次加息以来,已经快9个月了。历史上,2006年美联储末次加息后,过了15个月才开启首次降息。回报还是会有的,只是吸引力没那么强了。降息拖得越久,时间成本越高。不过对于没有上车美元债的小伙伴,在美国十年期国债收益率4.5%以上,依然是一个不错的布局时点。$易方达中短期美元债(QDII)A人民币(OTCFUND|007360)$$

$南方亚洲美元债人民币A(OTCFUND|002400)$