大家好,我是哈哈姐,也是“浪花值发车日”的领航员,每周三我会与大家分享一些我对市场的看法及投资思考,陪伴大家一起慢慢变富。

01本周指标信号

浪花值发车是由富国星投顾提供的一种定期不定额,智能定投的策略跟投服务,以“浪花值”为核心指标,旨在帮助投资者在中长期维度中,更科学、更轻松地投资权益类资产。

本周浪花值+三个行业赛道分数(数字经济、能源安全、医药消费):

02 本周发车解读

最近市场情绪不高,我跟一些经常码字的朋友聊天,问起他们来,说怎么最近连更新频率都降低了。

大家的一致观点是,市场确实没啥新鲜事发生,我们也正在经历A股的“”,与其每天看着行情闹心,还不如趁着这个时间读读书、充充电、旅旅游,多充实下自己。

“万一等牛市来了,那可就没这时间了”,这句充满阿Q精神的语录,也确实把我给逗乐了。

“”不是市场的常态,它也往往孕育着下一轮的重大机会。我们可以少点交易、不下注、甚至空仓,但也不要轻易离开市场。

哈哈姐还是会一如既往的多输出些干货+正能量给大家。倘若你有任何不开心、疑问跟困惑,也欢迎加入我们的投顾社群,与小伙伴们一起交流。

言归正传,输出今天的干货。每月末/次月初是更新月度资产配置观点的时间,大家可以Mark住这个时间点,关注我们的资产配置月报,方便大家做投资参考。

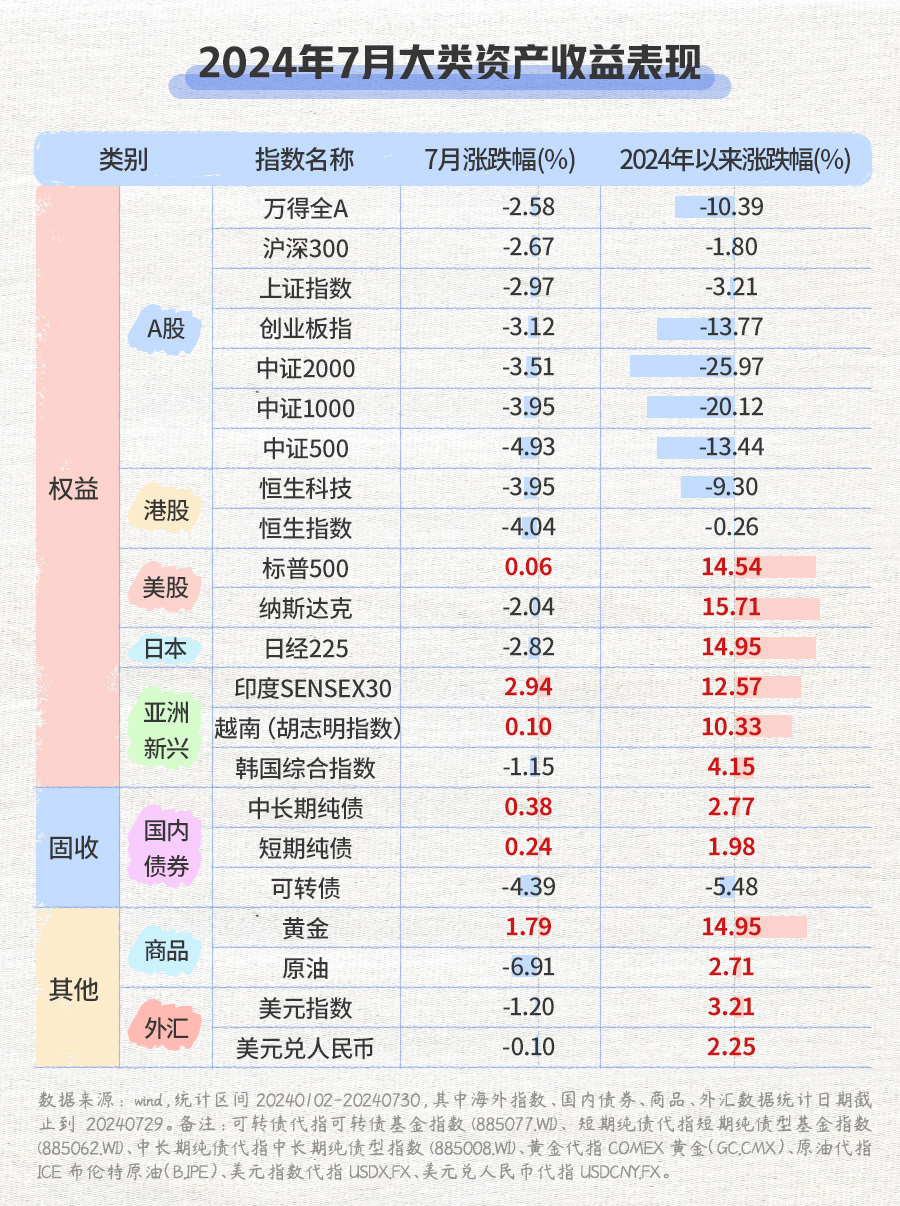

一、2024年7月份大类资产收益表现

7月的A股、港股表现均欠佳,中小盘的跌幅仍大于大盘,本月北向资金净流出合计已超过362亿元,今年北向整体流出大约是936亿左右。南向资金倒还算比较稳定,一直是净流入。

美股方面,因为7月科技巨头的财报表现不佳,也引发了美科技股的回调,加上特朗普事件的突发,近期影响美股交易因素较为复杂。

亚洲市场来看,印度、越南股市有所上涨,日、韩股市均有下跌。

国内债券在央行多点降息影响下,继续走牛,持续贡献正收益。

本月中COMEX黄金突破2473美元/盎司后,稍有震荡回落,但金价仍处历史高位。

整体来看,7月份全球大类资产表现不一,仍需做好多元资产配置。

二、8月份大类资产配置观点及建议

还是老规矩,先说结论,再按资产类型详细分析。

与上月相比,本月观点发生移动的主要是A股、美股、以及国内中长期债券,其他的资产观点未发生变化。

8月A股观点:中性

目前A股市场情绪较为低迷,当前股市运行的挑战主要在两点:1)预期问题缺乏有力进展,如外部环境、经济修复、政策力度等。2)A股微观交易遇阻,成交与换手意愿不足,股市走势偏弱时,预期问题与交易问题往往相互交织。

“内需不足”仍是当前经济面临主要问题,8月需重点关注政策新一轮发力可能,特别是7月政治局会议定调及8月政策发力方向和落地效果。

8月港股观点:乐观

港股在内外资情绪大幅改善的背景下已促成一轮较为显著的反弹。往后看,市场主要受三方面的影响:

1)中国基本面温和修复,“稳增长”仍是主基调,“生产强、需求弱”的格局会维持一段时间,企业盈利修复或较波折。2)美国通胀及就业有序放缓,美联储降息预期升温中,边际利好港股流动性。3)恒生指数估值处于历史低位水平,上市公司积极回购及加大分红有望提升估值修复空间。整体上,港股市场处于底部区域,保持耐心。

8月美股观点:中性

目前美股在四大交易因素:美联储降息交易、二季报业绩交易、特朗普大选交易、日元套息交易逆转的影响下,美股市场预期较为复杂。特别是7月下旬由于部分头部市值企业财务报表低于市场预期,引发市场回调。

参考2019年降息经验,降息初期盈利、估值“青黄不接”时,美股波动就会加大。未来降息预期下,流动性的提升或将为美股带来一定支撑,但鉴于当前估值水平、市场增长预期、及行业竞争加剧等因素,反攻力度或将有限。

8月国内债券观点:(短债/长债)中性

7月份以来,央行打出降息“组合拳”,OMO、LPR和1年期MLF利率分别下调10BP、10BP和20BP。国内“稳增长”压力下,货币政策宽松基调不改。7月降息落地后,预计8月份再度降息概率较低,而降准仍有一定可能。

当前长期国债收益率维持低位的底层逻辑是对长期增长缺乏信心,与此同时市场上“安全资产”缺失,尽管央行有意引导长端利率上行,但效果有待观察,短端下行压力依旧。因此后续国债收益率可能仍处震荡状态,央行必要时或将采取借入并卖出国债,及时校正市场预期。

8月美债观点:乐观

当前,美国1年、2年、5年、10年期国债收益率分别为4.79%、4.36%、4.05%、4.17%(数据来源wind,20240730)。目前美债无论是短端、还是长端来说票息均在4%以上,票息策略具有绝对优势。其次,在美联储降息预期升温的背景下,短端利率或还将下行,导致债券价格上升,美债资本利得收益意义重大。

8月商品观点:中性

黄金:全球范围内,地缘政治略有缓和,风险事件依然较多。美国方面,政府债务高企,偿债压力加大,市场预期9月降息概率较高。综合来看,避险情绪及首次降息有望继续支持黄金走势。然而,考虑到当前黄金价格已创出历史新高,短期内金价或将维持高位震荡局面。

原油:全球经济增长放缓和需求复苏的不确定性,削弱了市场对能源需求的乐观预期。不过,根据EIA数据显示,美国原油库存水平已降至2月以来的最低点,美国市场对原油的实际需求依然强劲,叠加中美两国工业品库存均处于同比低位,后续有望开启共振补库周期,一定程度对油价形成支撑。

8月汇率观点:乐观

近期套息交易减少下,人民币汇率出现升值的情况。未来汇率的变化可能来自于两个层面:1)套息交易的情况,目前来看规模影响并不大,更多是短周期因素;2)核心是中国经济数据、政策和信心的变化,关注7月政治局会议表述。临近美联储降息,人民币汇率压力短期有所缓解,8月汇率小幅升值可能性大于大幅贬值可能性。

风险提示:以上内容仅代表个人观点,不作为任何投资依据及决策。

03我的实盘笔记

整体配置思路:核心股债周定投+行业卫星月定投+小目标不定期发车

目前实盘进度(截止2024.07.31):累计投入26.4w,整体进度52.7%。

本周发车方案:

1. 核心股债配置(1500元)

满天星(股)买入:900元(自定义每份金额300元*3倍投)

稳债星(债)买入:600元(股债总金额1.5k-股0.9k)

2. 行业卫星配置:暂无发车

#投顾交流会##8月份该如何投资操作?##啥信号?牛市旗手集体爆发##三大指数齐涨 沪指重返2900点##公募人士:白酒下跌空间不大 机会来了?#

$富国天瑞强势混合$ $富国互联科技股票C$ $富国高端制造行业股票C$

风险提示:星领航计划每期浪花值、行业打分根据市场历史数据,结合模型测算而来,数据仅供参考,不预测未来市场走势及表现。每期建议投入份数为假定投资金额,投资者可根据自身情况进行实际调整,并做出投资决定。基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。