嘉实新思路的新老朋友们:

大家好!

9月底以来股债环境持续变化至今,新思路的持仓也进行了灵活调整。在上周的基金经理访谈《深聊新思路的“变”与“不变”》中,经理站在投资的视角详细阐述了三季报持仓的变化和原因。

今天我们想站在大家的视角,作为一个普通的债基持有人来说说——新思路为什么会不断调整持仓,所谓“灵活配置”的意义究竟在哪里?

我们今年面对的是一个怎样的债券市场?

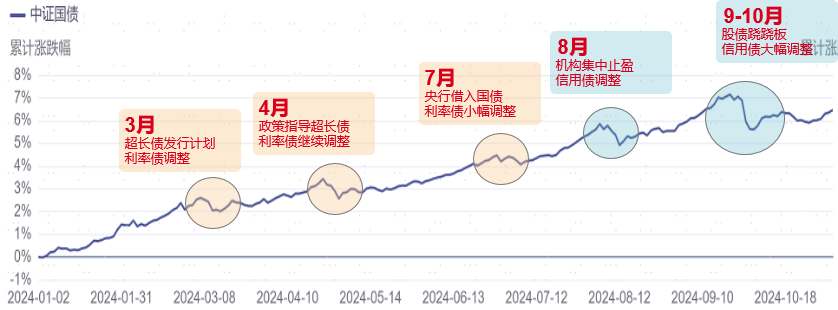

今年对于投资债基的大家是机会和挑战并存的一年。债市虽然保持了一直以来向上的大趋势,但阶段性的波动越加频繁。许多小伙伴往往买入时间不长就遭遇了波动,加上没有长期持有的耐心、频繁交易,在这样的行情中很容易亏损。

(数据来源:同花顺iFind,统计区间20240101-20241106)

回顾今年以来的债市波动,相信许多朋友也发现了:

(1)引起债市波动的原因更加复杂了

上半年央行频繁指导发行超长债、进行国债借入等来调控市场;下半年债市活跃度下降,机构集中止盈与股市反弹引起流动性紧缩。

今年债市的环境更加复杂,不论是消息面的扰动,还是基本面的变化,或者政策的阶段影响,都可能成为市场波动的起因。

(2)不同类别债券的行情轮动更快了

我们一般将债券资产分为信用债与利率债两种,很多朋友通过这种分类的持仓来判断自己持有的债基是什么特点。

但利率债和信用债之间本身就有行情的轮动。如果长期持有单一类别债基,很有可能因为集中度过高而放大波动。

利率债呈现的是人们对未来的预期,对于经济复苏如果大多数人持悲观态度,利率债可能会迎来不错的行情,譬如今年上半年尤其是六月中下旬,国家发行的超长期特别国债成为市场上的“香饽饽”。

而当大家对未来的看法有所改观,比如下半年经济刺激与房地产政策不断出台、股市回暖的环境下,利率债的行情逐渐过去,信用债或成为未来行情的驱动。可以看到8月调整过后,信用债的反弹力度与速度都明显更强。

我们需要什么样的债基来长期持有?

通过上面的分析不难发现,想要在当前震荡越加频繁、行情越加复杂的债市中获取稳定的长期收益,不仅需要在不同类别资产中进行配置的轮动,更要能够把握震荡的波段机会,同时有方法能有效地尽量控制回撤。

这时再回头看新思路今年以来的变化,能够充分感受到新思路的一系列努力是如何充分适应市场行情的。

(1)从利率债到信用债的调整

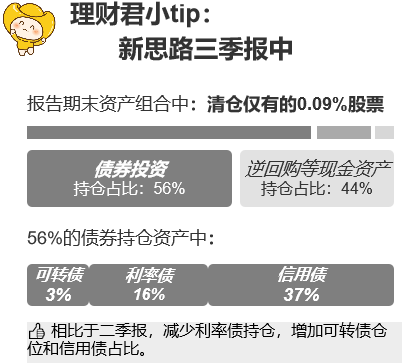

在《新思路采取了什么“思路”?》中,我们详细给大家说明了新思路三季报披露持仓中的变化。

新思路二季报集中持有超长期特别国债,把握上半年利率债行情;三季度通过前瞻判断,增加信用债与可转债仓位,主动进行配置调整。不仅丰富了底层资产,抓住年底权益和信用的新行情,而且避免单一类别资产放大波动,相当于代替我们投资者进行了主动“择时配置”。

(2)灵活空仓,减小回撤

三季报披露中,新思路的债券仓位仅有56%,其余44%仓位均为逆回购等现金资产,就是利用空仓来尽量减少9月30日前后的债市大跌造成的回撤。

成功降低了债券仓位是新思路在九月底债市波动中相比于大部分债券基金波动更小、损失更少的原因,也体现了新思路作为灵活配置型基金没有债券仓位限制的优势。

(3) 波段交易,力争收益增厚

波段交易一直是新思路获取收益的一大来源,也是基金经理擅长的方向。《深聊新思路的“变”与“不变”》中提到,“在较为频繁的交易中,需要寻找流动性好,同时本身波动偏大、利于价差交易的品种。而三季报披露的主要债券持仓中的长期限利率债和银行债就比较符合这些条件。”

希望债基理财回归到长期稳健的本质

虽然很多朋友认识了解新思路是从二季度集中持有超长期特别国债开始的,但新思路并非追求单一资产高收益高波动的“网红债基”。

“新思路虽然是灵活配置型基金,但我希望这个产品能长期获取稳定收益,并不适合风险收益预期太大的投资人。”——基金经理李宇昂$嘉实新思路混合A(OTCFUND|001755)$ $嘉实新思路混合C(OTCFUND|021820)$

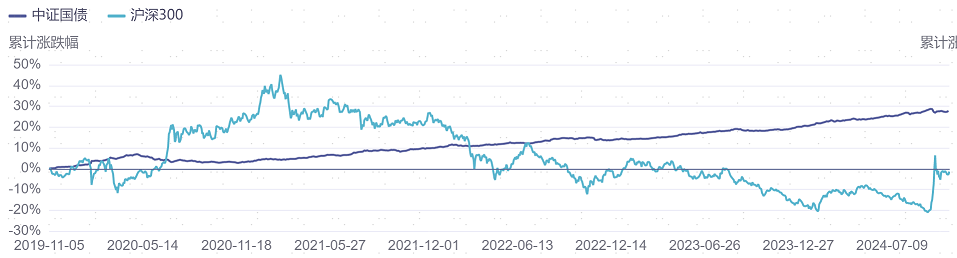

从近五年股债市场的表现来看,与股市熊牛不断切换大起大落不同,债市在长期成为了稳健的“画线派”,充分展现了作为当下最优理财替代选择的特点。

数据来源:同花顺iFinD,统计区间20191106-20241106

随着股市回暖,债基还是会回归稳健配置的本质,这也是新思路希望长期为大家达成的目标。

风险提示:

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称”基金")是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的,投资期限、投资经验,资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,嘉实基金管理有限公司做出如下风险揭示:

一,依据投资对象的不同,基金分为股票基金,混合基金,债券基金,货币市场基金。基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二,基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的信用风险、流动性风险、管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别,定期定额投资是引导投资者进行长期投资,平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、嘉实新思路灵活配置混合基金除面临一般基金的市场风险、信用风险,流动性风险,管理风险、技术风险和合规风险外,还包括以下特有风险:中小企业私募债无法卖出风险、存托凭证的投资风险及其他投资风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。嘉实基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、本基金由嘉实基金管理有限公司(以下简称”基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会")许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站<http://eid.csrc.gov.cn/fund>和基金管理人 <fund.cn>进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。