#新基丰德07.17正式开售#我是兴证全球基金的资深粉丝,这里恭喜兴证全球基,新发债基了我已经认购了!2023年四季度开始,债市走出一轮波澜壮阔的行情,今年一季度以来继续火热。主要是因为资产荒背景下高收益资产开始减少,银行、保险、私募资金以及看到赚钱效应的散户,都一股脑冲进债市。长债尤其受到追捧,因为债券的久期越长,杠杆效应越好,赚钱效率越高。

不过日前央行宣布“近期面向部分公开市场业务一级交易商开展国债借入操作”。这个消息一出,30年期国债ETF应声下跌,债市的“疯牛”一时间被勒住了脖颈。但没想到这次市场情绪受到央行借券消息冲击后,还修复的挺快的。

央行为啥要借入国债、卖空国债?根本原因在于控制金融市场风险。因为长端收益率太低,跟短端收益率形成了明显的倒挂,连1年期MLF利率都有2.5%,而30年期国债收益率却在2.5%以下。

这明显是不正常的,也是必然会扭正的。而眼下那些以短期资金去大量买入长期债券的机构投资者,未来大概率会因为长期收益率回升(意味着长期债券价格下跌)而产生大幅亏损,央行甚至直白地点出了硅谷银行,也是短钱长配导致的惨案。

但是为啥机构要这么执着地非要买长债呢?因此他们也是逐利的,说现在没啥可买的了,对短期信心不足,加上有点“资产荒”,全都推到有限的这些长债资产里了。机构看到更多的是眼下的风险,低估了未来风险,而央行希望大家看多现在,谨慎规避未来风险。目前来看中短债问题不大,长债还是会有比较大的冲击风险。

债券市场的调整主要受到央行对长期限利率风险的连续提示,以及此前利率快速下行所积累的止盈需求集中释放的影响。考虑到地产周期仍在探底、通胀偏弱的基本面状态,并不支撑利率持续走高。因此配置资金的需求依然存在,债券市场的中期趋势并未发生根本性改变,适度的市场调整反而为投资者提供了更好的布局机会。

从历史走势来看,不同于A股的牛短熊长,债市一般呈现出“牛长熊短”的特征,回调持续时间短,回撤幅度也很小。从过去10年的表现来看,纯债基金和短期纯债基金每年均实现了正收益。因此债券基金更适合做压舱石并长期持有,而非以牛市和熊市的思维,像股票市场一样去追求“择时”。当然任何资产都有波动,债市短期积累较多涨幅可能面临一定波动,不过这往往为投资者提供了一个难得的机会,以相对较低的成本买入优质资产。

无论2024年大家对于市场有怎样的预期,都可以考虑债券的配置,作为抗风险的底仓配置。稳健型资金是我们家庭资产配置的安全垫,做好稳健类资产的安排后再做权益投资更稳妥,如果风险偏好低,这个时候可以适当配置这类产品,债券基金短期波动难免,只要不踩雷,投资策略得当,值得长期持有。

债券基金又称为债券型基金,是指专门投资于债券的基金,它通过集中众多投资者的资金,对债券进行组合投资,寻求较为稳定的收益。具体来说它还包括短债基金、一级债基、二级债基、可转债基金等等。不同细分下的债基,当然也有着不同的风险和收益,风险由小到大:纯债基金<一级债基<二级债基<可转债。从风险收益特征出发,随着债券期限的拉长,以及含权资产的增加,债券基金的年化收益率在短期纯债型基金、中长期纯债型基金、一级债基、二级债基、以及可转债基金中呈现出递增的状态。与之相对应的是,最大回撤也在递增。

债券基金的收益来源主要有三大方式:一是精选个券,赚票息收益;二是积极交易,赚资本利得;三是合理杠杆,增厚收益。这三种收益来源主要可分为两种投资策略:票息策略和交易策略。其中,票息策略能为组合贡献稳定票息收益,包括持有到期策略、信用精选策略,以及杠杆策略等。交易策略则为组合贡献资本利得,包括久期策略和骑乘策略。在过去债券基金的基本策略是,拿得比别人长、拿得比别人烂、杠杆比别人高。但当下精细化的久期管理与自下而上的个券选择,是债券基金策略的现实。

大家在选择债券基金时,一定要根据自己的风险承受能力做一下筛选,适合自己的才是最好的。如果小伙伴追求稳健,希望收益波动与亏损风险相对低一些,并愿意为此牺牲部分收益,对收益要求不会太高,那么债券基金就挺适合。

那么我们如何筛选债券基金?首先我们要看基金的基本资料。查看目标基金公布的“基金持仓”,可以根据持仓做一些分析,看看更偏向哪一类债券,是国债、国开债、金融债、城投债、企业债、地产债等等。从持仓中可以了解债券基金所投资的券种,可以帮助投资者进一步深度判断一只债基的风险级别。

其次是看基金经理的基本资料,债券基金收益主要来源于基金经理对债券市场的把握,了解基金经理在债券投资上的操作思路,更有利于筛选出优质的债券基金,优先选择5年以上经验的,历经周期考验的基金经理。

最后是看历史收益和回撤。历史收益高,有可能投资的是高风险债券,或加了杠杆,高风险债券出现下跌的概率必然会高一些。即便是小调整,由于杠杆作用,跌幅也会更大一些。当然我们不是简单的业绩分析,在分析的时候,不挑短期跑得最快的,而是侧重选那些中等偏上,稳中有进的。

当然除了关注基金本身,还可以选择一些实力强、在固收领域发力很深的团队和品牌很靓的基金公司。总的来讲结合上面已经了解基金的基本情况,如基金的投资方向和持仓等要素,再综合进行判断。

兴证全球基金管理公司由兴业证券(占股51%)和荷兰全球人寿保险国际公司(占股49%)共同出资成立,是一家中外合资的基金管理公司。兴证全球的整体实力在全部基金公司中处于前列,在基金平均规模和金牛奖获奖数这两个指标上。

在混合型基金上,无论是基金平均规模还是平均收益,都远超平均水平。投研团队上,内部团队趋于稳定,形成了比较完善的人才梯队。2021、2022、2023年,兴证全球基金连续3年荣膺固定收益投资金牛基金公司大奖。

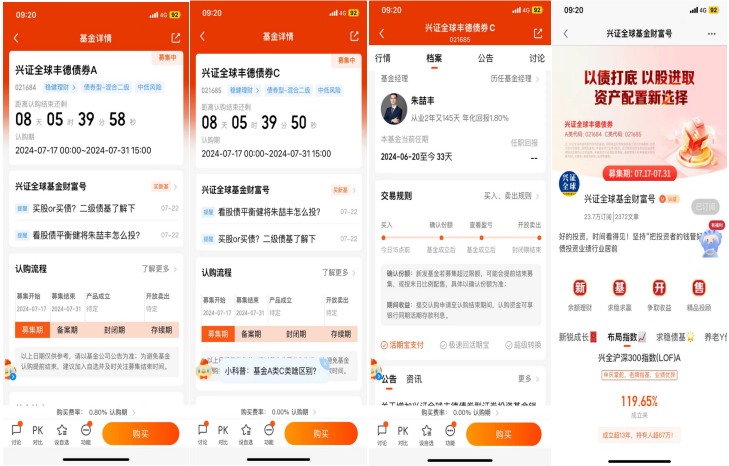

值得一提的是兴证全球丰德债券A(021684)和C(021685)是一只二级债基,以80%及以上的债券打底,可投含权类资产(如股票和可转债)不超过基金资产的20%。严格控制波动的同时,力争捕捉股债市场双重机会!

拟任基金经理朱喆丰,复旦大学数学系,硕士研究生。2017年2月至2018年5月就职于长盛基金管理有限公司,任研究员。2018年5月加入兴证全球基金管理有限公司,历任研究员、基金经理助理。2022年3月1日担任兴全恒鑫债券型证券投资基金的基金经理。

拥有丰富的一级债基、偏债混合型基金管理经验,深耕股债配置之道。投资风格“内方外圆”,注重资产性价比,在管基金之一曾获晨星五星评级,这只基金正在募集中我已经上车了,感兴趣的可以择机关注布局。