#求解!各行业龙头上半年表现如何?#投教小问题答案选择A:可以。

说到2024年上半年的A股市场,虽然整体业绩压力有点大,但咱们得看到那些行业龙头企业的表现还是相对亮眼的。这就像是在雨中行走,虽然外面湿漉漉的,但手里有把好伞,心里就踏实多了。尽管整体业绩承压,但各行业龙头企业的表现相对较好。这些企业凭借其规模优势、品牌影响力、技术创新能力以及稳定的客户资源等,展现出了较强的抗风险能力和盈利能力。在整体市场业绩压力较大的背景下,龙头企业成为了市场中的一抹亮色。

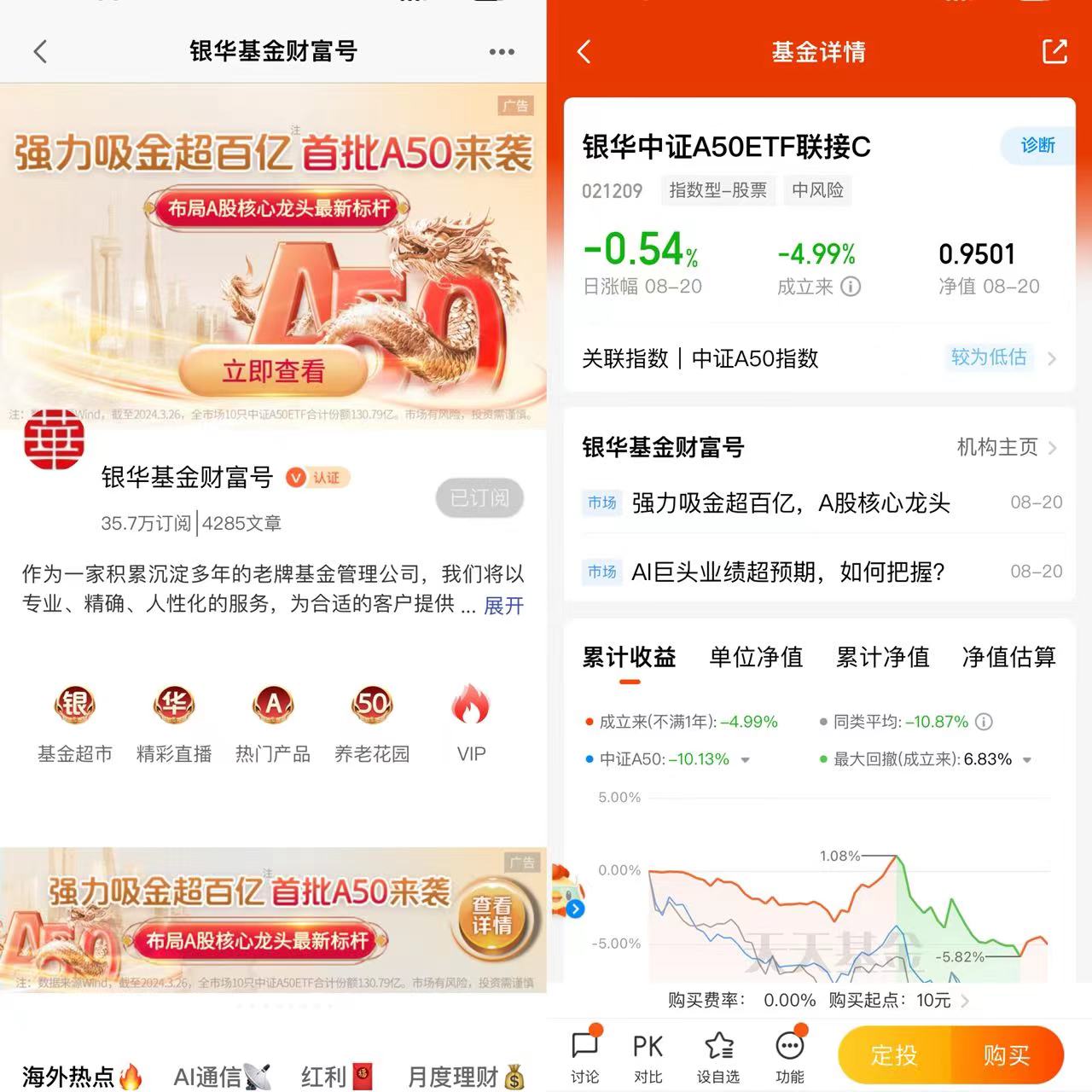

A50ETF基金(SZ159592),它聚焦市场龙头,在波动市场中往往能展现出较强的抗风险能力。上半年市场火热,它也确实吸引了不少关注。站在下半年的开端,随着市场的逐步修复和政策利好的释放,我相信A50ETF基金完全有能力交出一份满意的答卷。毕竟,它手里的都是各行各业的“尖子生”,业绩和成长性都是杠杠的。

作为中国核心资产的新标杆,中证A50指数自发布以来便持续获得市场追捧。而这主要源于中证A50指数独具匠心地融合了传统市值选样精髓与行业均衡理念,并首次引入ESG投资原则;该指数精选50只行业龙头,这些企业不仅具备强大的议价能力和长期竞争力,而且在所属行业内市值排名均名列前茅。

业绩方面,中证A50指数的历史表现也验证了其投资策略的有效性。2014年12月31日(基日)至2023年底,A50指数年化收益率为5.66%,长期收益领先于其他主要大盘宽基指数,充分体现了其作为核心资产标杆的稳健性和成长性。之所以A50指数能取得更好的业绩,核心原因还是其精选细分行业龙头的选股策略,经统计,A50指数50只成分股中,有44家公司的ROE高于对应的中证二级行业指数的ROE,充分体现了其更强的盈利能力。

指数层面,中证A50指数的净资产收益率(ROE)表现同样亮眼。2020年至2022年,该指数ROE持续超越15%,优于上证50、沪深300等主要大盘宽基指数。这进一步证明了中证A50指数在盈利能力方面的卓越表现。

1、定位核心资产

对于中证A50指数,市场和媒体有着不同的定位。有的称之为“漂亮50”指数,有的将其视为“中国核心资产”、“主流核心资产”、“细分行业龙头”及“核心资产龙头”。这些不同的定位反映了该指数在投资者心中的独特地位。

中证A50指数的样本股覆盖了30个中证二级行业、共涉及50个中证三级行业,且过去一年日均自由流通市值在中证三级行业内排名第一,在维持“大市值”属性的同时,纳入更多新经济领域龙头公司;与主流大盘宽基指数相比,金融、地产行业占比显著更低,工业、通信、医疗等行业占比相对更高。

这些标准确保了指数样本的质量和代表性,旨在多维度刻画宏观经济结构调整及产业转型升级趋势。从指数重合度来看,中证A50的成份股大部分也包含在中证100和沪深300指数中,因此可以视其为中证100和沪深300的子集,定位于超大盘指数。与市场上已有的50指数相比,中证A50的编制方式更加全面真实地反映了国家核心资产的表现。

均衡策略是一种风险控制和资产增长的策略,它通过分散投资来平衡风险和回报,避免了单一风格资产带来的高波动性和高风险,帮助投资者在不断变化的市场环境中保持稳健的投资表现。

行业分布上看,中证A50行业分布更加均衡,与主流大盘宽基指数相比,金融、地产行业占比显著更低,工业、通信、医疗等行业占比相对更高。

简而言之,中证A50指数为投资者提供了一个全面、均衡的投资工具,也为中国经济的高质量发展提供了有力的资本市场支持。

2、优质龙头企业的“护城河效应”带来持续经营和穿越周期的能力。

中证A50指数最显“中式魅力”之处在于其龙头效应显著。根据编制规则来看,中证A50指数选取的是各细分行业龙头,成份股在2000-10000亿市值区间内覆盖度较高。其中,大市值龙头占比占该区间A股股票总市值的56%。

中证指数公司官网数据显示,中证A50指数编制方案规定,入选证券必须属于沪股通或深股通证券范围。Wind数据显示,外资持股占中证A50成份股流通市值的7.0%,明显高于其他主要宽基指数。

在投资性价比上,中证A50指数也补充了龙头企业市值扩张与成长空间矛盾的这一投资痛点,通过更精准地下沉行业颗粒度的创新选股机制,捕捉各细分行业龙头的估值崛起空间。

该指数的一个显著优势在于其分红能力。中证A50指数成分股分红能力稳健,历史派息率稳定高于30%,截至2023年底,指数平均股息率为2.7%,2022财年平均股利支付率为42.4%,均显著高于市场整体水平。此外,超七成样本公司连续10年分红,体现出较高的分红可持续性。

结合上市公司后续盈利能力改善,中证A50指数中长期配置性价比颇为突出。当前处于经济结构转型期,后期稳增长政策和新质生产力的推进有望继续加码发力。叠加权益市场估值处于低位以及海外流动性预期宽松的背景下,以中证A50为代表的大盘成长风格在经过近三年的调整之后,中长期配置性价比凸显。

中证A50以及相关ETF产品的推出,是中国经济发展进入新阶段的一个缩影,它不仅为投资者提供了一个全面、均衡的投资工具,也为中国经济的高质量发展提供了有力的资本市场支持。

在宏观经济产业转型升级的背景下,这只指数及产品能够“助力投资端改革,服务中长期资金配置需求”。换言之,中证指数公司认为,类似社保基金、险资等持有中长线资金的机构投资者将是配置相关资产的主力。

ETF作为资产配置工具,从无到有,产品类型逐渐丰富,覆盖策略和行业越来越多越细,已经备受各类投资者青睐。随着中国经济的持续发展和资本市场的不断完善,$银华中证A50ETF联接C(OTCFUND|021209)$必将在未来的市场中,扮演着重要的角色。

$银华中证A50ETF联接C(OTCFUND|021209)$的稳步前行离不开优秀团队的保驾护航和科学策略的有效投资。银华基金凭借多年以来在ETF领域的深厚积累,不断优化产品设计,提升投资回报和风险控制水平,致力于为投资者创造更多元化的投资选择。

展望后市,一方面随着2024年国内经济周期见底企稳,A股大盘风格龙头资产盈利优势有望凸显,且大盘类指数目前已经位于相对低位,龙头白马股的潜力将逐步释放。另一方面,从近期“国家队”的增持、政策环境的持续改善来看,市场信心正不断增强,投资者可通过布局A股核心资产把握2024年新一轮的盈利和估值双提升机遇。

从目前的情况来看,随着政策效果的逐步显现和市场信心的逐步恢复,A50ETF基金有望在下半年继续保持相对稳定的业绩表现,并为投资者带来较好的回报。

总而言之,在全球经济大环境不确定性较强的背景下,具备核心优势的公司更易于兼顾盈利与成长。而中证A50所代表的优质企业,更易在外部风险冲击下保有一定防御能力,又能在经济红利不断释放过程中率先成长,长期投资价值凸显。@银华基金