截至2024年3月5日,A股市场共计5352只股票,涉及沪、深主板、创业板、科创板、北交所,这些股票组成了我们耳熟能详的各种指数。

例如上证综指,持有2169只股票,属于单市场指数,代表上海证券交易所上市股票的整体表现,创业板指数、科创50指数这些也都是单市场指数,但是相较单市场综合指数选股范围更加具体,创业板指数在创业板中选股,科创50指数则是在科创板中选股;沪深300指数是跨市场指数,他的选股范围扩大到了沪深两市,由A股市场中规模最大的300只股票组成,是表征大市值股票走势的龙头指数,中证500指数和中证1000指数则是分别反映沪深市场不同市值规模的指数,中证500代表中盘,中证1000代表中小盘。

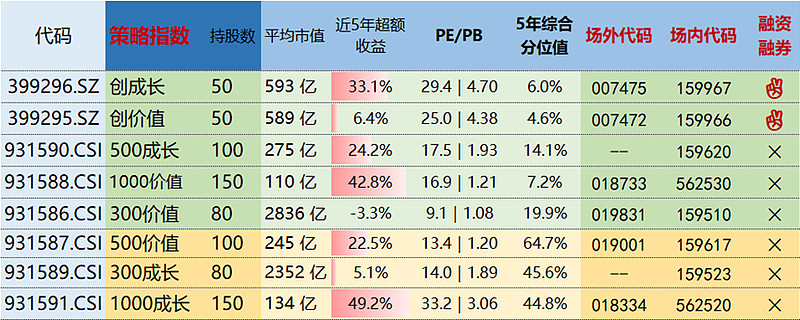

其实这些宽基指数对应的选股策略都比较粗犷,基本都是市值维度、成交维度一刀切,由于选股过于简单,往往会将一些质地一般、成长一般的股票划入指数中。针对这一情况,策略指数应运而生,增加了各种选股条件(因子),有的侧重成长动量,有的侧重高质量低波动,还有高股息红利策略等等,让指数变得粗中有细。其目的不是超越基准指数,而是让指数特点更加鲜明,给了投资人更多细化场景下的应用工具。

从选股策略来看,策略指数针对性更强,在同一样本空间下入围指数的条件更加苛刻,运用不同因子筛选出来的组合,对于场景刻画更加精细,指数质地更高,有机会捕捉到超额收益机会。

宽基指数与策略指数选股策略对比

来源:wind

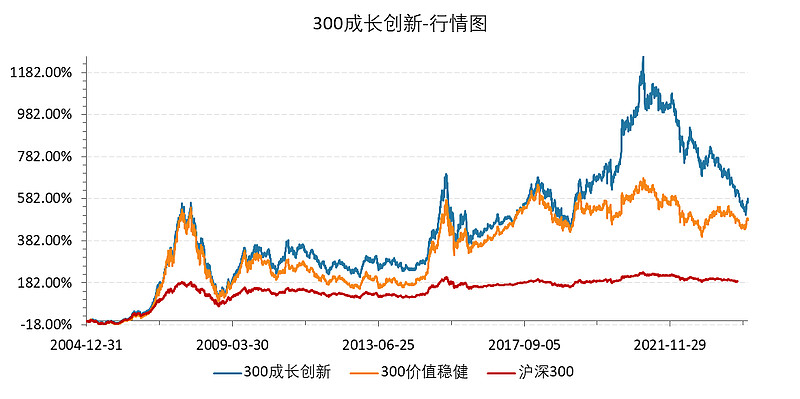

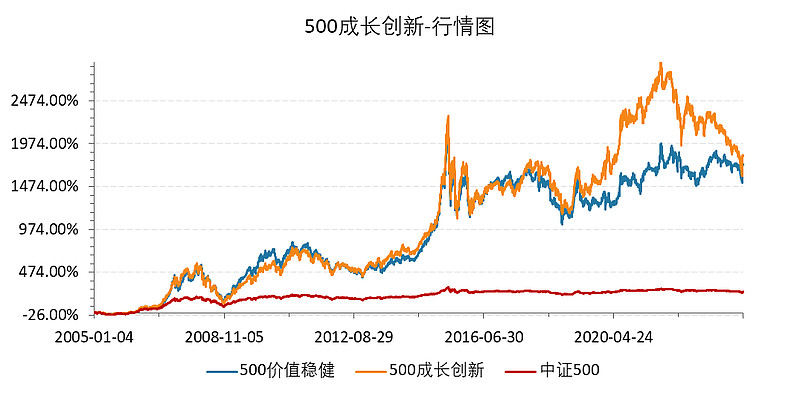

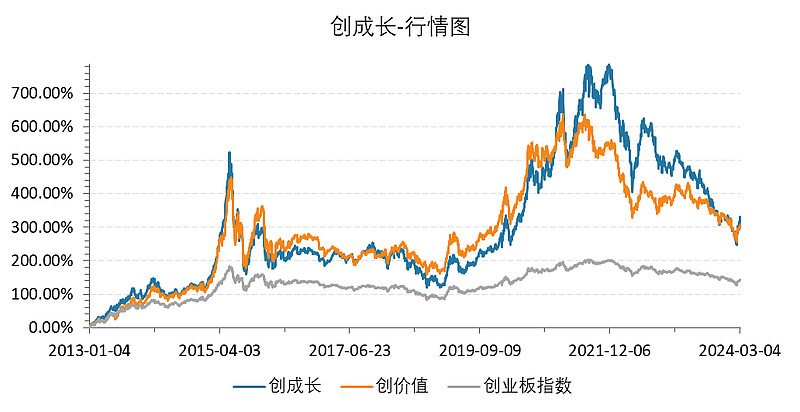

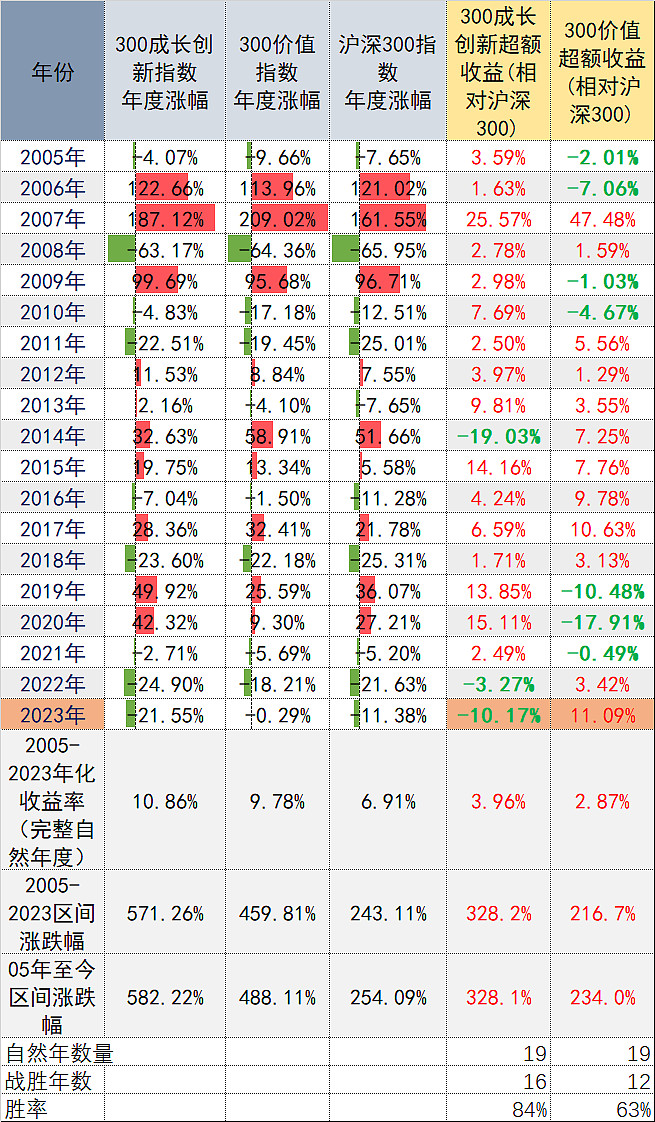

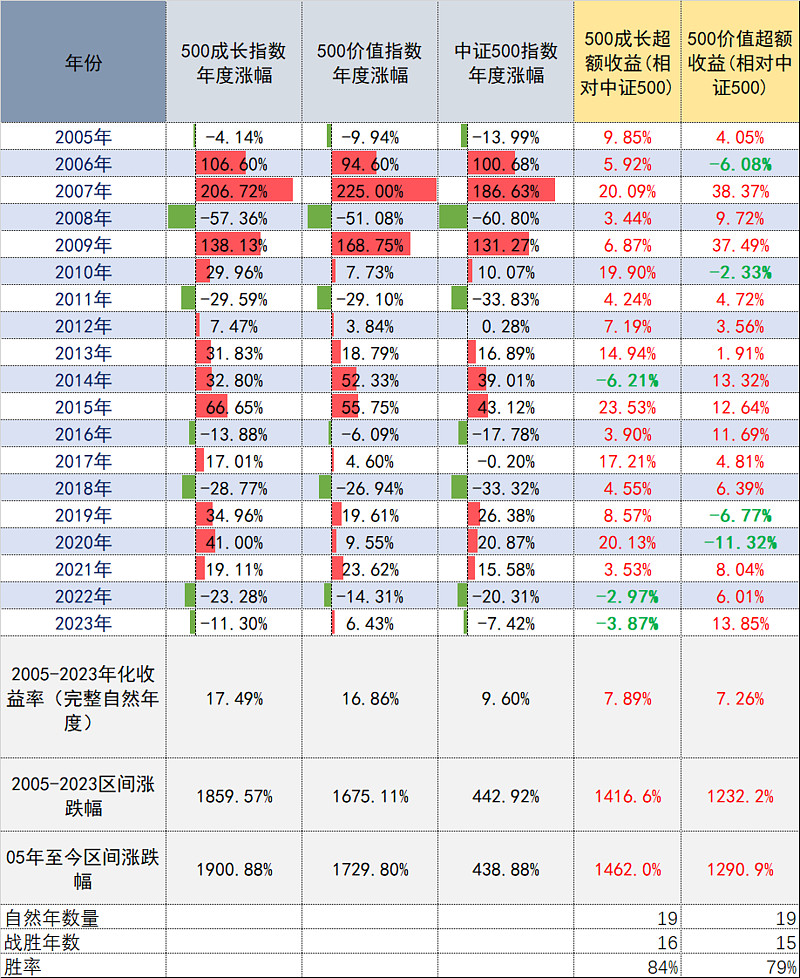

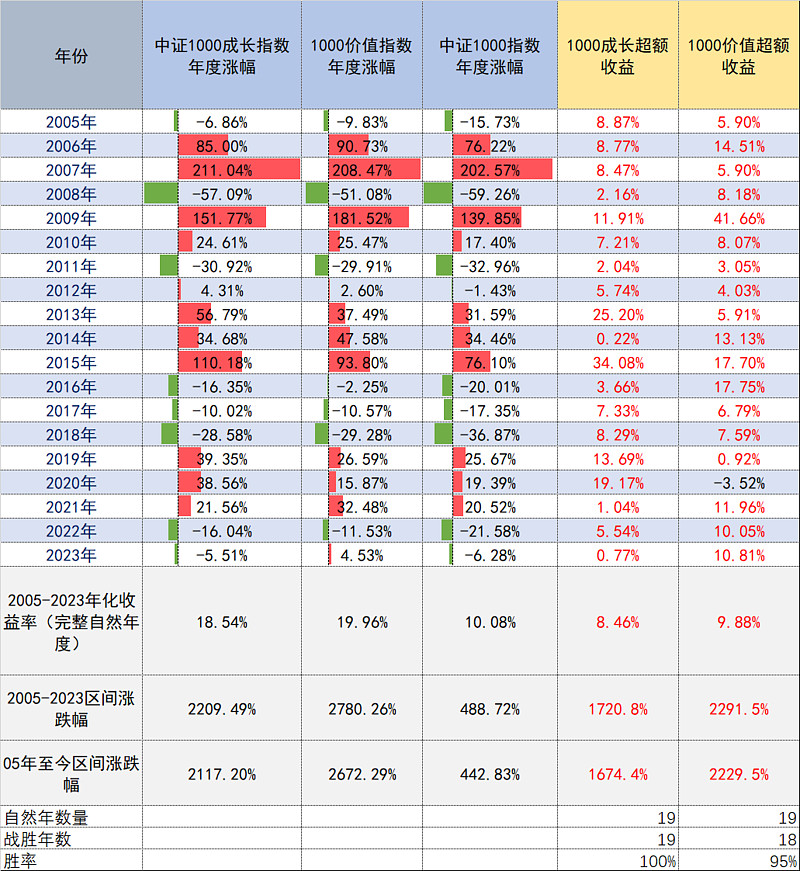

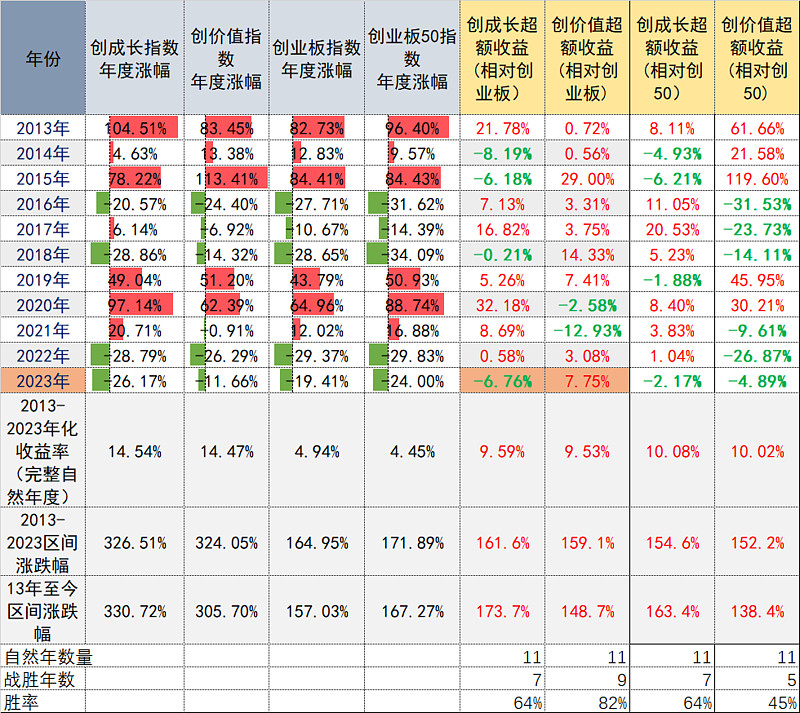

走势方面,基日以来策略指数相对基准指数表现更加突出,处于长期跑赢的状态。成长策略和价值策略相比,成长波动更大更激进,价值锐度降低,稳定性增加。

年度数据来看,不管是年度胜率、长期涨幅、超额收益相较基准指数均有较好的表现。

中长期维度,策略指数在严苛的选股策略下,相对基准指数确实跑出了一定优势,但如果拉短到天维度、周维度、月维度也存在着短期因子失效或者不符合当前市场风格的时候,也就是阶段跑输。

但是投资没有100%,要做模糊且正确的事情,通过不同的策略指数迎合市场变化,或许能够得到更多。

相关产品

$华夏创业板成长ETF联接C$ $华夏创业板成长ETF联接A$

$华夏创业板价值ETF联接A$ $华夏创业板价值ETF联接C$

$华夏中证智选300成长创新策略ETF$ $华夏中证智选300成长创新策略ETF$

$华夏中证智选1000价值稳健策略ETF$ $华夏中证智选1000价值稳健策略ETF$

$华夏中证智选1000成长创新策略ETF$ $华夏中证智选1000成长创新策略ETF$

$华夏中证智选1000成长创新策略ETF$ $华夏中证智选1000成长创新策略ETF$

$华夏中证智选300价值稳健策略ETF$ $华夏中证智选300价值稳健策略ETF$

$华夏中证智选500价值稳健策略ETF$ $华夏中证智选500价值稳健策略ETF$风险提示:数据来源:Wind,本资料(含表格、文字、图片)仅为服务信息,手工统计仅为参考,不作为个股推荐,不构成对于投资者的实质性建议或承诺,也不作为任何法律文件。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。文中提及ETF涨幅为二级市场价格涨幅,基金场内价格不代表基金净值,基金产品历史业绩不预示其未来表现,指数业绩不代表基金未来表现。基金资产投资于创业板,会面临创业板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于创业板上市公司股票价格波动较大的风险、流动性风险、退市风险等。中证1000价值ETF、中证1000成长ETF、沪深300价值ETF、沪深300成长ETF、中证500成长ETF、中证500价值ETF及其联接基金风险等级R3、创业板成长ETF、创业板价值ETF及其联接基金风险等级R4,属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,定期定额投资不能保证投资人获得收益。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。