5月以来,大盘已经在3100点凭实力站稳了脚跟。为啥敢说是“凭实力”?

首先是最基本的经济企稳回升,无论是一季度GDP超预期地同比增长5.3%,还是近期4月经济数据中诸多指标的持续改善和扩张,都可以看出整体经济保持着回暖向好的状态。

同时二季度以来,政策工具箱接连上新,地产放松、消费品以旧换新兑现、还有超长期特别国债发行落地,为咱们这艘经济大船继续乘风破浪加速了马力。大家对于“弱复苏”三个字的感知重点,终于从“弱”转到了“复苏”。

而海外资金也敏锐地嗅到了中国资产的性价比香气,开始加速回流,助推咱们的A股港股步步攀升~

但富二发现,站上3100点的大盘似乎并没有引起太多人的关注,至少对比3000点保卫战那会儿大家写段子的热情,是远远比不上的。假如此时你在身边基民朋友们的耳边说一句,熊走了,他们大抵会露出神秘微笑:“真的吗?我不信。”

或许在大部分投资者的世界里,真正的熊市其实是下跌中的后2/3+上涨中的前1/3。

因为在下跌的前1/3中,大家或许不相信牛走了,但是当真正开始上涨的时候,大家也可能不相信牛来了,依然停留在之前持续的震荡下跌过程里被训练出来的“熊市思维”里,对市场出现的积极信号感到有些麻木。

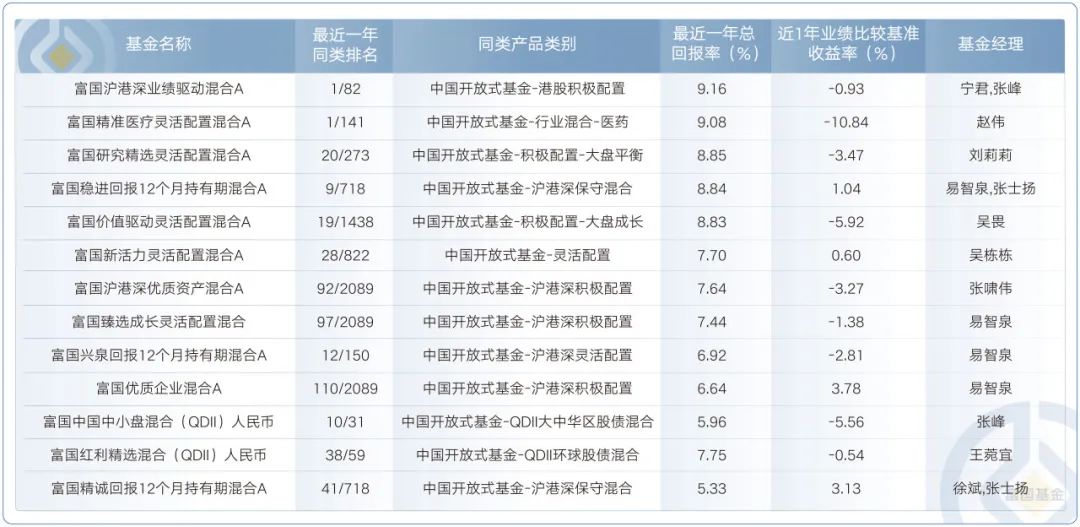

但这也很正常,咱们们并不是专业投资者,思维方式总是会滞后于市场周期,确实只有少数经受过系统训练的专业投资者才能掌握思维的主动。富二看了一下自家主动权益基金的情况,发现在漫长熊市的煎熬里,已经有不少产品已经开始了“反击”——

数据来源:晨星基金,业绩比较基准收益率数据来自wind,时间截至2024-05-10。相关数据由 MORNINGSTAR版权所有。晨星及其内容供应商对于您使用任何相关资料而作出的任何有关交易,投资决定均不承担任何责任。过往业绩不代表将来表现。

注1:富国沪港深业绩驱动混合型A成立于2018/07/27,业绩比较基准为中证港股通综合指数收益率 * 75%+同期银行活期存款利率(税后)*25%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为29.54%(9.81%),68.26%(5.02%),-5.67%(-10.88%),-15.31%(-7.12%),-11.87%(-9.50%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:张峰(2018/07/27-2019/11/14)、宁君(2018/09/05至今)、张峰(2021/03/04至今)。基金历史业绩不构成对未来业绩的保证。

注2:富国精准医疗灵活配置混合A成立于2017/11/16,业绩比较基准为中证精准医疗主题指数收益率*50%+中债综合全价指数收益率*50%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为67.33%(27.98%),87.42%(29.45%),-8.59%(-6.58%),-23.58%(-15.10%),-0.37%(-6.58%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:于洋(投资部)(2017/11/17-2020/06/05)、孙笑悦(2020/05/26-2021/11/11)、赵伟(2021/07/06至今)。基金历史业绩不构成对未来业绩的保证。

注3:富国研究精选灵活配置混合A成立于2014/12/12,业绩比较基准为沪深300指数收益率*65%+中债综合指数收益率*35%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为33.54%(24.65%),60.48%(18.86%),-0.78%(-1.34%),-10.05%(-13.27%),11.54%(-5.84%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:尚鹏岳(2014/12/12-2015/06/09)、李晓铭(2015/02/06-2019/04/19)、汪孟海(2017/12/12-2021/01/26)、刘莉莉(2019/02/01至今)。基金历史业绩不构成对未来业绩的保证。

注4:富国稳进回报12个月持有期混合A成立于2020/09/07,业绩比较基准为中债综合全价指数收益率*80%+恒生指数收益率(使用估值汇率折算)*5%+沪深300指数收益率*15%。近3个完整年度(2021-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为7.07%(0.24%),-3.60%(-3.15%),2.63%(-0.64%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:易智泉(2020/09/07至今)、张士扬(2020/09/08至今)。基金历史业绩不构成对未来业绩的保证。

注5:富国价值驱动灵活配置混合A成立于2018/03/26,业绩比较基准为沪深300指数收益率*60%+恒生指数收益率*15%+中债综合指数收益率*25%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为64.11%(23.81%),89.89%(16.54%),7.91%(-3.73%),-21.17%(-14.48%),-4.83%(-7.67%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:李晓铭(2018/03/26-2019/04/09)、于鹏(2018/03/26-2019/04/09)、王海军(2018/04/02-2019/04/09)、吴畏(2018/10/11至今)。基金历史业绩不构成对未来业绩的保证。

注6:富国新活力灵活配置混合A成立于2017/06/01,业绩比较基准为沪深300指数收益率*20%+中债综合全价指数收益率*80%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为50.09%(7.80%),61.33%(5.32%),19.16%(0.87%),-17.79%(-4.06%),-15.25%(-0.64%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:钟智伦(2017/06/01-2018/12/12)、方旻(2017/06/09-2018/12/12)、肖威兵(2018/12/05-2020/01/10)、俞晓斌(2019/06/21-2020/07/10)、孙彬(2019/08/28-2023/02/23)、吴栋栋(2023/02/23至今)。基金历史业绩不构成对未来业绩的保证。

注7:富国沪港深优质资产混合发起式A成立于2022/05/17,业绩比较基准为恒生港股通指数收益率(经汇率调整后)*40%+沪深300指数收益率*40%+中债综合全价指数收益率*20%。近1个完整年度(2023)的基金份额净值增长率(及同期业绩比较基准收益率)为-12.58%(-8.70%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:张峰(2022/05/17-2024/01/17)、赵年珅(2022/07/07-2024/03/27)、张啸伟(2024/03/25至今)。基金历史业绩不构成对未来业绩的保证。

注8:富国臻选成长灵活配置混合成立于2018/08/15,业绩比较基准为中证800指数收益率*40%+恒生中国企业指数收益率(经汇率调整后)*20%+中债综合全价指数收益率*40%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为39.85%(16.25%),56.03%(8.26%),5.61%(-4.70%),-19.06%(-10.08%),-7.81%(-5.62%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:易智泉(2018/08/15至今)、俞晓斌(2018/08/23-2020/04/17)。基金历史业绩不构成对未来业绩的保证。

注9:富国兴泉回报12个月持有期混合A成立于2020/08/20,业绩比较基准为沪深300指数收益率*50%+恒生指数收益率(使用估值汇率折算)*5%+中债综合全价指数收益率*45%。近3个完整年度(2021-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为-0.77%(-2.16%),-18.61%(-11.08%),-8.23%(-5.36%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:易智泉(2020/08/20至今)。基金历史业绩不构成对未来业绩的保证。

注10:富国优质企业混合A成立于2021/03/18,业绩比较基准为中证800指数收益率*60%+恒生中国企业指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%。近2个完整年度(2022-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为-17.04%(-14.55%),-7.29%(-8.11%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:易智泉(2021/03/18至今)。基金历史业绩不构成对未来业绩的保证。

注11:富国中国中小盘混合(QDII)成立于2012/09/04,业绩比较基准为中证香港中国中小综合指数收益率*80%+香港三个月期银行同业拆借利率(Hong Kong 3-Month Interbank Offer Rate)*20%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为19.51%(12.57%),52.40%(14.38%),-8.73%(-7.18%),-10.49%(-10.14%),-9.12%(-12.01%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:张峰(2012/09/04至今)。基金历史业绩不构成对未来业绩的保证。

注12:富国红利精选混合(QDII)成立于2020/04/23,业绩比较基准为恒生高股息率指数收益率(经汇率估值调整)*60%+中证红利指数收益率*30%+中债综合财富指数收益率*10%。近3个完整年度(2021-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为5.57%(3.35%),-19.26%(-4.48%),-12.39%(-3.76%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:汪孟海(2020/04/23-2022/12/09)、王菀宜(2020/09/17至今)。基金历史业绩不构成对未来业绩的保证。

注13:富国精诚回报12个月持有期混合A成立于2021/04/30,业绩比较基准为中债综合财富(总值)指数收益率*80%+沪深300指数收益率*15%+恒生指数收益率(使用汇率估值折算)*5%。近2个完整年度(2022-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为-4.98%(-1.00%),-0.67%(1.47%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:徐斌(2021/04/30至今)、张士扬(2021/04/30至今)。基金历史业绩不构成对未来业绩的保证。以上注释数据来自基金定期报告,时间截至2024-03-31。

回想在市场反弹前那段“跌跌不休”的日子里,大家每日三问市场,大底在哪里?嘴上说着是黎明前的黑暗,心里悲观的想象却仿佛被无限放大。但也同样在那段时间,酝酿着反击的基金经理们在想什么呢?

富二查阅了一下各位基金经理的一季报小作文,对于一季度的市场,他们的认知关键词主要有“提供了很好的选股时机”、“依旧存在分化行情”、“坚持左侧布局”、“机会大于风险”等等,可以看出,当大多数人在过度悲观的市场氛围里迷茫时,真正有定力的专业基金经理总会拨开迷雾领先一步看到希望的微光。

最后引用一段基金经理徐斌和张士扬在今年富国精诚回报12个月持有期一季报中的肺腑之言:

“我们很难对几个月的市场涨跌做精准判断,纵观 A 股的投资历史,鲜有人能够靠精确的择时来获得长期稳定的超额回报,通常都是盈亏同源,真正长期稳定的收益一定来自于产业趋势的研究和选股。

在这样一个波动比较大的市场,保持不贪婪、不计较、不折腾的平静心态是长周期维度能把投资做好很重要的一个因素。同时我也始终相信,持续稳定的收益回报,一定来自于稳定的投资框架,不漂移,不跟风短期市场的风格变化。”

无论牛熊,不漂移、不跟风短期风格变化,保持内核稳定,方能走得更远,与诸君共勉~

$富国沪港深业绩驱动混合型A(OTCFUND|005847)$

$富国精准医疗混合A(OTCFUND|005176)$

$富国研究精选灵活配置混合A(OTCFUND|000880)$

$富国稳进回报12个月持有期混合A(OTCFUND|010029)$

$富国价值驱动灵活配置混合A(OTCFUND|005472)$

$富国新动力灵活配置混合A(OTCFUND|001508)$

$富国优质企业混合A(OTCFUND|011046)$

$富国中国中小盘混合(QDII)人民币(OTCFUND|000162)$

$富国红利精选混合(QDII)人民币(OTCFUND|009108)$

$富国沪港深优质资产混合发起式A(OTCFUND|013989)$

#尾盘突然跳水 本周能站上3200点吗?##房地产强势状态能否持续?##股神突然大举抛售 嗅到了什么?##老基民坦白局:养基过程中你吃过哪些亏?##胡锡进又加仓4万 A股是要反弹了吗?#

-#日富一日 熊市思维-

你觉得近期到了转变熊市思维的时候了吗?欢迎留言分享~

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。