01

探究美国就业数据的矛盾和下修

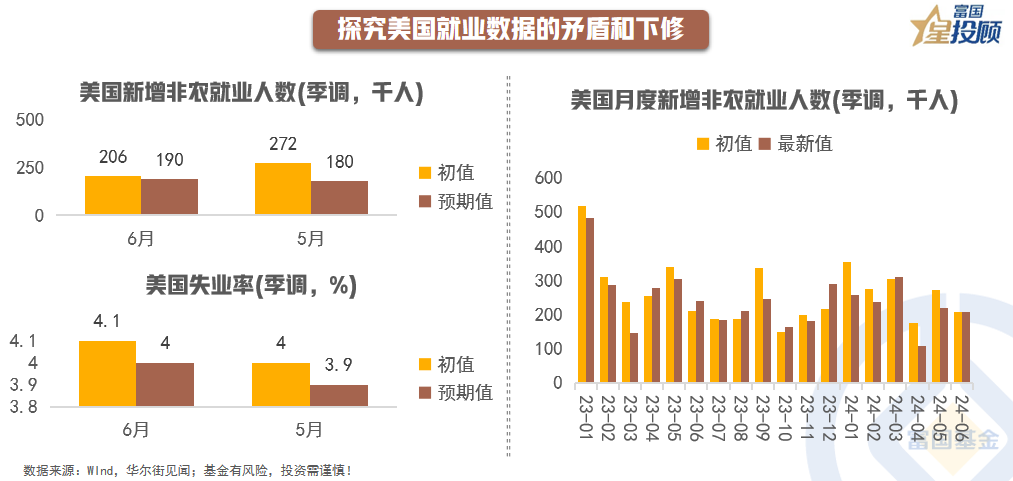

从2022年中期开始萌芽的“衰退交易”,到近两个月异常活跃的“降息交易”,美国就业市场何时走弱成为了全球投资者们最关心的宏观话题。然而,近一年多的就业数据却又显得“迷雾重重”。一方面,最近公布的5月和6月两期美国就业情况调查都“诡异”地出现了新增非农就业人数和失业率的强弱背离——非农就业和失业率同时连续两个月高于预期。另一方面,美国近一年来的新增非农就业数据还因为频繁地下修而被市场诟病,甚至有投资者怀疑美国政府在“操纵”数据来为大选造势。

那么美国新增非农就业与失业率的背离到底因何而来,谁才是更为可靠的就业市场指标?新增非农就业数据的下修又该如何理解,这个数据还可靠吗?以及未来的美国就业市场会如何发展,对全球资本市场又会有哪些影响呢?

02

美国就业数据大PK

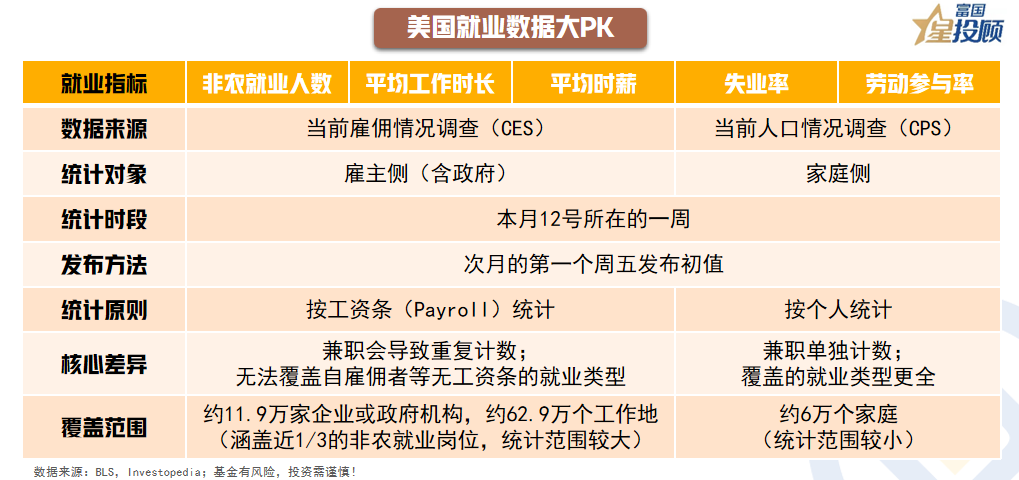

美国就业数据有两大类:一类是来自雇主侧的CES调查指标,如非农就业人数、平均工作时长和平均时薪等;一类是来自家庭侧的CPS调查指标,如失业率和劳动参与率。CES调查和CPS调查都采取抽样调查的方法进行,两者最大的区别在于统计口径和覆盖范围区别。

统计口径方面,CES调查通过工资条提供的客观信息进行统计,而CPS调查则根据家访的方式收集数据,这意味着CES调查会将领到多份工资条的兼职劳动者统计为多个就业人数,但会忽略掉无工资条的自雇佣者以及家庭雇佣者等,而CPS调查不会有以上现象。

覆盖范围方面,CES调查样本涉及约11.9万家企业或政府机构和约62.9万个工作地,涵盖到近1/3的美国非农就业岗位,而CPS调查样本仅有约6万户家庭,覆盖的就业人数远小于CES调查,因此CES调查的结果传统上被认为往往有更高的置信度。

03

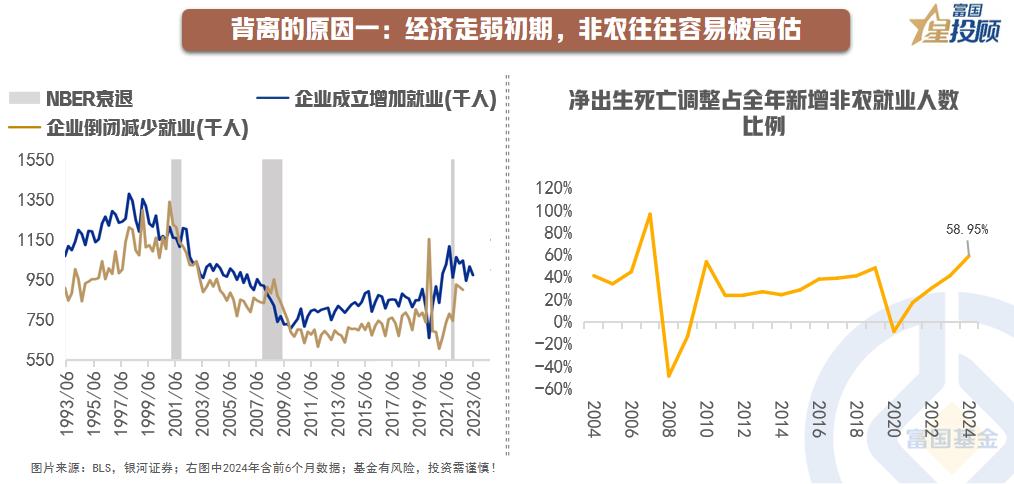

背离的原因一:经济走弱初期,非农往往容易被高估

净出生死亡调整模型的高估可能是近期新增非农就业人数和失业率指标产生背离的重要原因之一。雇主侧的CES调查会使用该调整,旨在解决企业成立提供的就业岗位和企业倒闭损失的就业岗位难以被统计到的问题。调整的基本原则是新企业提供的就业岗位和倒闭企业拖累的就业岗位数量基本一致,因此两者可以大致互相抵消。在此基础上,再用一个简单的外推算法,根据历史数据来估计两者抵消后的剩余部分。从2004年首次使用以来,该调整在大部分时期都运行平稳。

然而在经济走弱的初期,由于企业的倒闭趋势边际上升,而成立趋势边际缓和,容易出现倒闭企业拖累就业远多于成立企业提供就业的现象,这意味着“互相抵消”的基本假设会明显背离实际情况,造成就业人数的高估。2024年前6个月,调整估算出的就业人数占同期非季调新增非农就业总人数的58.9%,位于较高水平,但是超出历史趋势的幅度有限。向后看,要等到更为滞后但详细准确的QCEW就业数据(详见后文)公布后,才能更准确地了解当前的调整是否有大幅的高估。

04

背离的原因二:兼职现象多发,带来非农就业偏高

与净出生死亡调整相比,劳动者的兼职行为可能是导致背离的更重要原因。家庭侧的CPS调查也会同期公布非农业就业人数,但相比CES的非农就业人数,这一数据不那么受市场关注。和CES数据相比,CPS的数据多统计了自雇佣等提供的就业人数,但是少统计了兼职产生的就业岗位。

传统上,自雇佣等提供的就业人数会多于兼职产生的就业岗位,因此CES统计的非农就业人数往往会少于CPS统计的非农业就业人数,但是在近期,这两项数据的比值已经接近100%,达到历史最高水平,印证了兼职现象的多发。同时,拆解未季调的CPS统计的非农业就业人数数据后可以发现,3个月移动平均后的全职就业人数同比增长率显著地低于兼职就业人数增长率,进一步确认兼职现象是非农就业数据和失业率数据背离的主要原因。

05

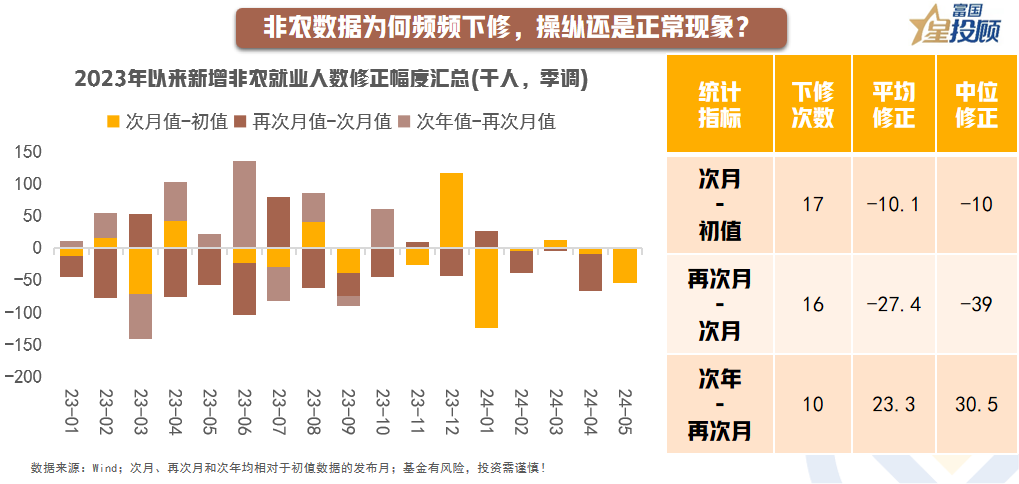

非农数据为何频频下修,操纵还是正常现象?

除了与失业率数据的背离,新增非农就业人数的下修现象也常常困扰投资者。每个月的非农就业数据一般会经历三次标准的修正过程,前月数据的初值于本月就业情况报告中发布后,次月和再次月的就业情况报告内,BLS会根据收集到的关于前月的“迟到的”反馈数据,进一步更新前月的CES统计数据。而在次年二月,BLS会根据最新的QCEW统计报告(口径与CES调查接近,公布非常晚,但是数据较为准确,详见后文)修正前一年10月及更早的统计数据。

总体来看,次月和再次月的修正主要是由于样本统计集的扩大,而次年的修正则是在按照更为可靠的信息源进行了校准。2023年初至今的18项新增非农就业人数数据,共经历17轮次月修正,16轮再次月修正以及10轮次年修正。平均来看,次月修正和再次月修正都倾向于下修就业人数数据,而次年修正虽然倾向于对数据形成一定的回转,但是回转幅度不足以让数据回到初值水平。

06

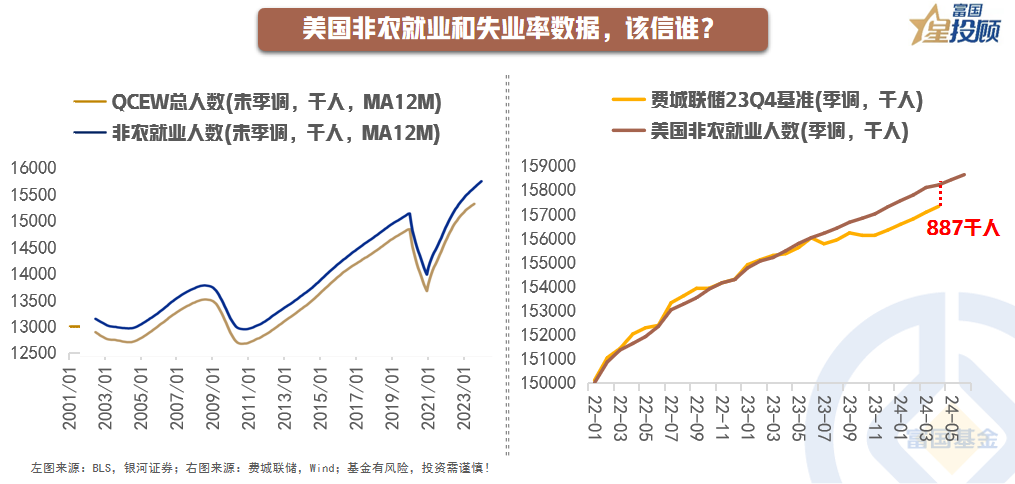

美国非农就业和失业率数据,该信谁?

综合来看,在当前时间节点,失业率可能是评价美国就业市场冷暖更合适的指标。上文提到的QCEW数据,是评估美国就业情况的极为准确的指标,但是由于每季度仅更新一次,且滞后期达到6个月,因此仅适合用于事后校准。BLS每年初根据QCEW数据进行一次校准,而费城联储则会模仿BLS的统计方法,用其他季度的QCEW数据更有时效性地校准非农就业数据。从费城联储的最新报告来看,2024年4月CES统计的非农就业人数高估了近900万人,这无疑意味着当前持续超预期的非农就业人数只是“虚假繁荣”,相反呈现出疲态的失业率数据才是更为可靠的就业指标。

07

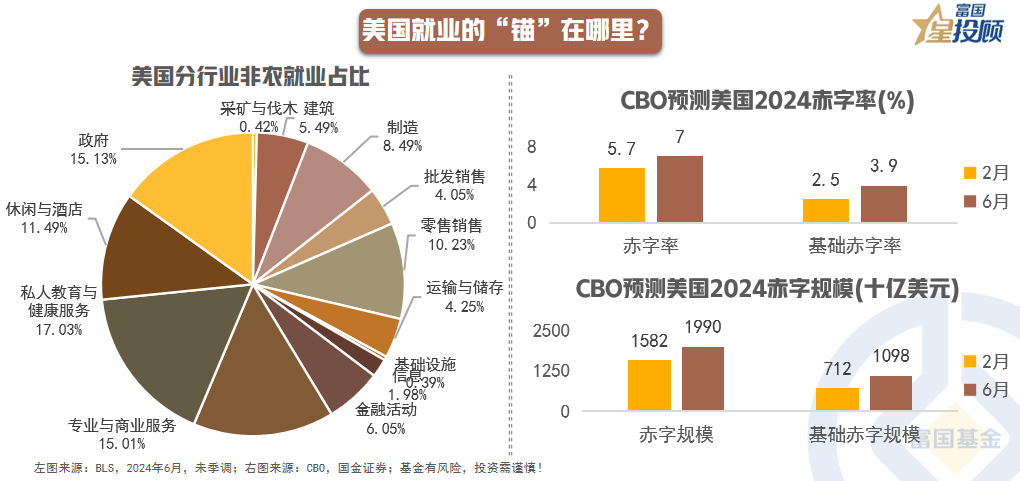

美国就业的“锚”在哪里?

在当前,美国就业市场的降温已经是不争的事实。向后看,美国的就业会是软着陆还是加速下行,更多可能取决于美国大选的结果。与美国GDP结构类似,美国存量就业人数也主要来自零售销售和各类服务业。因此,预测美国就业是否能软着陆,主要是要判断美国消费的变化方向。

2023年以来,美国居民超额储蓄逐渐耗尽,拖累美国消费增长已经是市场的共识结论。向后看,消费是否会进一步下降很大程度上取决于政府发力,财政支撑私人部门消费能力的力度。此前在6月18日,美国国会预算办公室(CBO)大幅调高了2024年美国财政赤字预测,主因即是拜登政府计划扩大支出规模,推行新一轮学生贷款减免计划和医疗保健项目等。一旦特朗普胜选美国总统并落实其减税计划,并推翻拜登政府的支出计划,缩减财政开支规模,则美国就业硬着陆的风险可能大大提升。

08

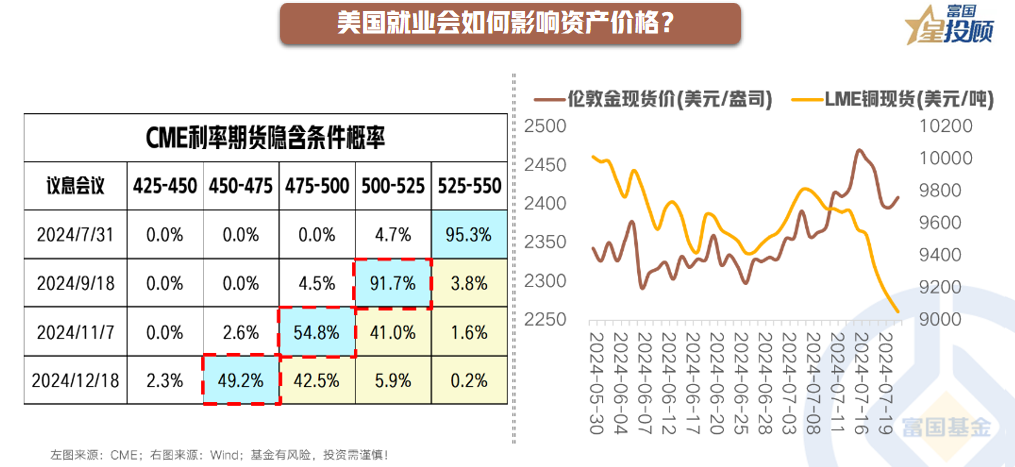

美国就业会如何影响资产价格?

对于与美国经济基本面不直接相关的资产来说,美国就业市场的变化要落实到联储的降息策略后,才会真正影响市场的定价。投资者期盼就业市场走弱,本质上期盼的还是联储为了防止就业市场进一步走弱,进行预防性降息。

当前,受美国近几个月就业、物价和消费数据三“疲软”,“特朗普交易2.0”,以及包括鲍威尔在内的多位联储决策者近期频繁放鸽的影响,市场对降息的预期不断升温,CME利率期货数据显示,市场一致预期联储会在杰克逊霍尔会议结束后连降三次息,至年底共降息75bp。激进的降息预期和疲软的经济基本面也已经反应进了资产的定价中,与降息预期相关性最高的黄金近期再创新高,而与经济基本面相关性更大的铜和铝则走势承压。

向后看,美国就业走弱以及“降息交易”是否可以持续性,仍需要进一步观察美国选情、各项经济指标以及联储决策们态度的变化,如果以上的任意一个因素发生了重要变化,那么在当前市场预期已经几乎打满的情况下,定价趋势的逆转可能会快速到来。

$富国全球债券(QDII)人民币A(OTCFUND|100050)$

$富国亚洲收益债券(QDII)人民币A(OTCFUND|008367)$

$富国上海金ETF联接C(OTCFUND|009505)$

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$

#美股全线大跌 纳指创2年最大跌幅!##资产配置计划#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。