#天天基金调研团#

今年上半年,在资金面、基本面和政策面等多重利好因素推动下,港股出现一轮快速反弹。港股红利策略更是一路“走红”,以较高的确定性成为震荡市中较受青睐的品种。

最近刚好参加了天天基金组织的调研活动,与管理富国恒生港股通高股息低波动联接的基金经理田希蒙做了深度交流,这次主要是探讨港股的红利策略!之前是在网上和基金平台看过田希蒙的文章和介绍,通过此次调研,了解到其对港股市场,尤其是港股红利方向是有着深入、系统的研究的,调研期间我也学到了很多之前没接触过的知识点,也提升了自己投资港股红利的信心。那么,接下来,我将分享一下我的一些心得和体会。

其实很多投资者包括我自己在内,目前都会有这样的疑问,港股高股息风格前面已经涨了这么多,现在还能追涨吗?恒生港股通高股息低波动的优势体现在哪呢?港股低波红利资产当前配置性价比如何?

我们先来了解一下,恒生港股通高股息低波动这个指数。该指数是由港股通中高股息、低波动的股票组成。在编制时,首先根据净股息率选出排名最高的75只股票,然后剔除波动率较大的25只。采用股息率加权的方式,在等权的基础上根据股息率做一些微调,给予高股息的股票更高的权重,相对市值加权的方式更稳健。

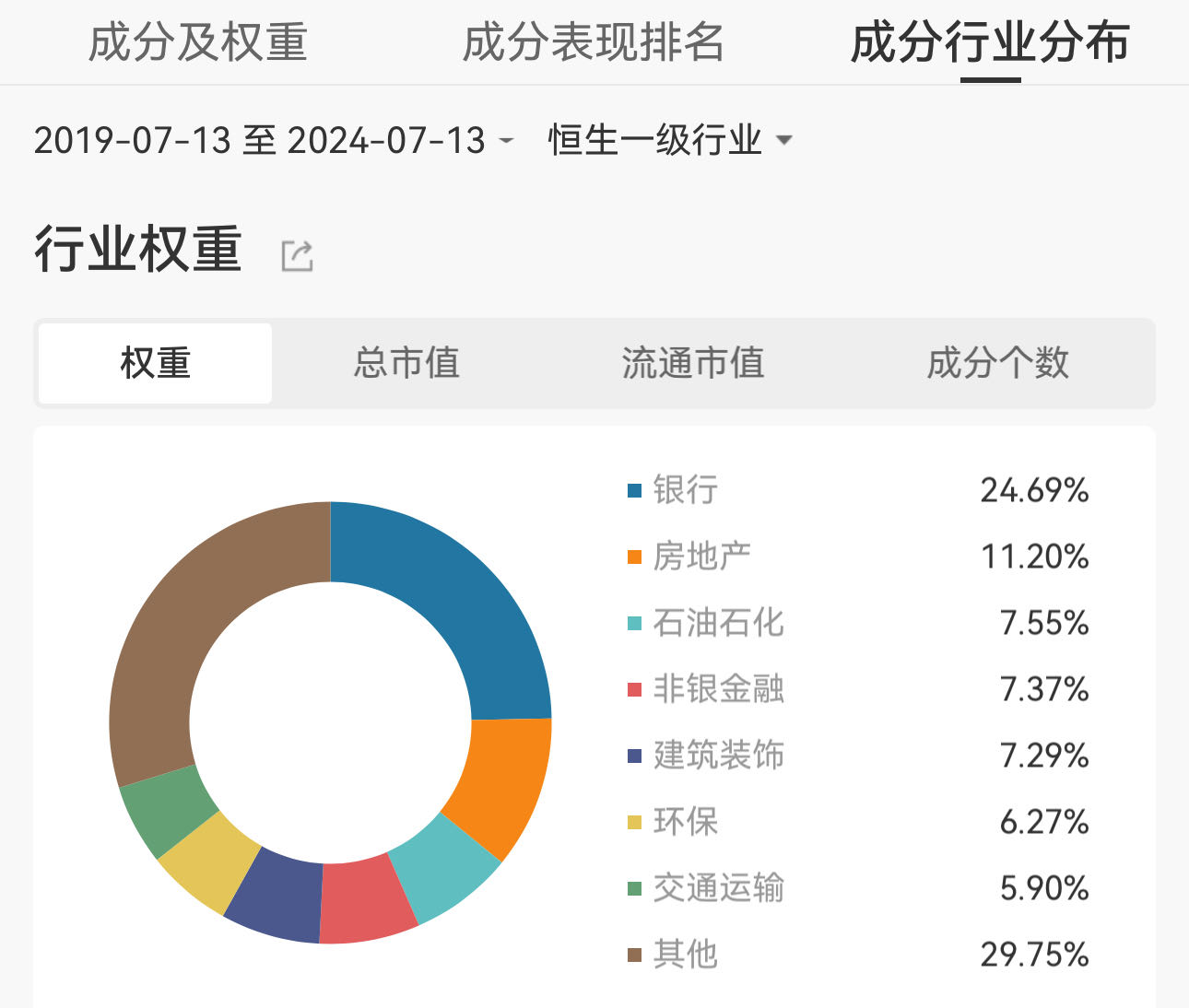

从覆盖的行业来看,细分行业分布广泛且较均衡。根据恒生一级行业分类,除了银行占比相对较高,达到24.69%以外,其他的行业都较为均衡,房地产为11.20%,石油石化为7.55%。而且指数的前20大成分股权重极其分散,通过分散化能达到降低风险和分散分红来源的目的。

传统红利投资主要根据股息率因子选股,旨在选择历史业绩好、分红高的公司。但如果未来预期下滑,可能会导致波动加剧,股价进而下跌,出现股息率反而上升的情况。主要是由于波动加剧的股票未来基本面恶化的概率可能较高,而在传统红利策略中融入低波因子可以规避掉部分盈利大幅下滑、难以维持高分红的公司,从而避免陷入“价值陷阱”的困局。

恒生港股通高股息低波动指数不仅融入了低波因子,而且还要剔除过去12个月股价下跌超50%的股票以及在样本空间中股价表现排名后10%的股票,以进一步避免由于股价下跌带来股息率上升从而被纳入指数的风险。

从股息率的角度来看,因为港股通高股息低波动指数是采用股息率加权的方式,在等权的基础上根据股息率做一些微调,给予高股息的股票更高的权重,所以它可以说是筛选高股息,股息率相对较高,股息率达到了6.47%,优于恒生指数以及市场上主要的同类港股红利类指数。相比A股,它的股息率也是高于A股的一些红利类指数。那么标的指数的高股息特性就为我们基金产品可能的多次分红奠定了一定基础。

从市值占比来看,港股通高股息低波动指数成分股中,成分股则以大市值为主,市值超万亿的公司共有7家,超千亿以上的公司共有27家,权重占比为53.67%。企业自身发展周期来看,进入了成熟期的企业会更愿意分红,大市值龙头公司更可能进行高质量的分红,这些公司更能体现红利价值属性,这也是指数的一个优势。

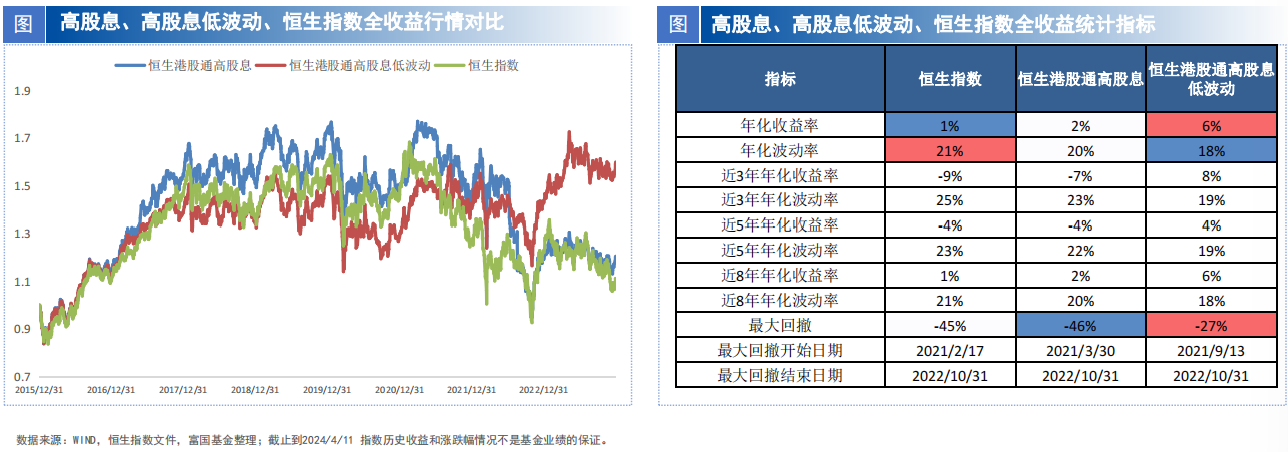

从近年走势来看,由于近几年港股市场整体风险偏好受到压制,单看它的绝对走势可能没有那么吸引人;但是对比同类型的港股红利指数以及恒生指数,这个指数相对的走势还是具有一定优势的。从2016年到今年的4月,它的年化收益率要高于恒生指数和同类港股红利类指数。最大回撤也要低于其他两个指数。股息率在6%,而年化波动率仅为18%,可谓“高股息”增强收益,“低波动”增强保护,尽量避免估值陷阱或高分红陷阱。另外它现在估值还不到6倍的水平,相比于同类的港股红利类指数和恒生指数,也相对来说具有一定的估值优势。

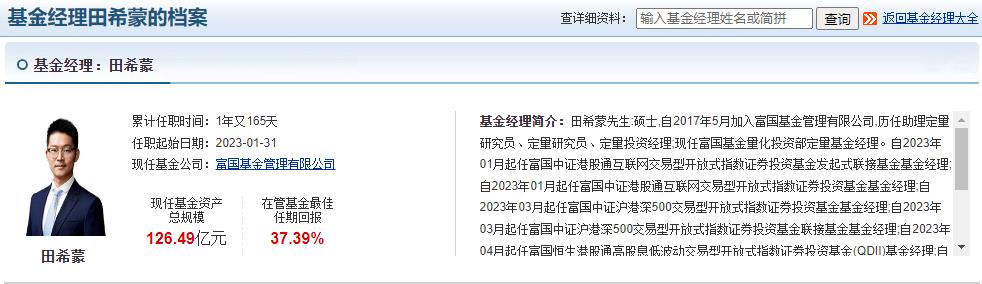

对指数有了初步了解之后,我们接下来简单介绍一下嘉宾。本次调研的主讲人是田希蒙经理,他是硕士毕业,2017年5月加入富国基金管理有限公司,历任助理定量研究员、定量研究员、定量投资经理,2023年1月起任基金经理。现任基金资产总规模为126.49亿元。在管基金最佳任职回报达到了37.39%。

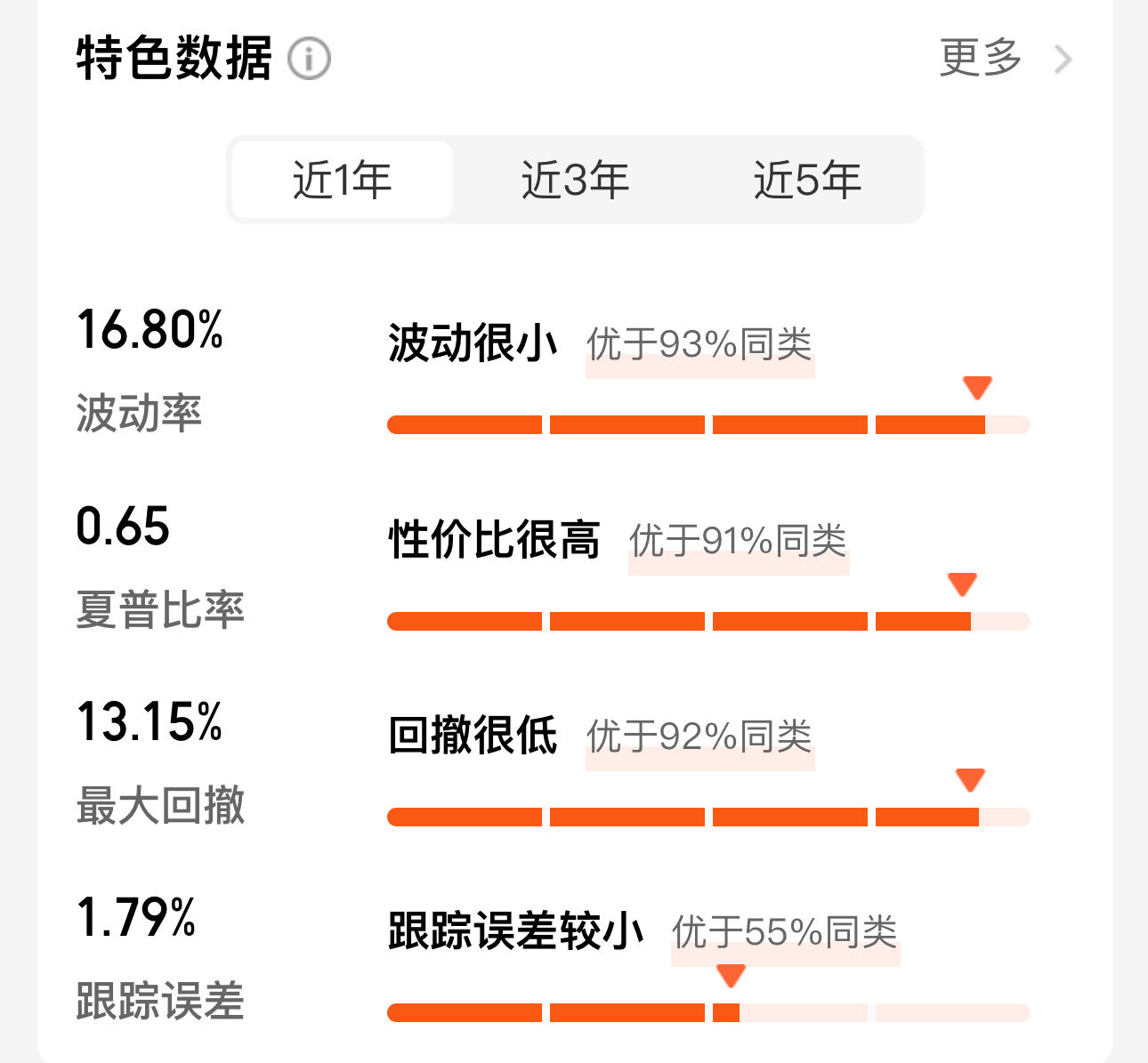

由其单独管理至今的富国恒生港股通高股息低波动ETF(QDII)(513950)及其联接基金,由于紧密跟踪相关指数,因此从成立至今,业绩表现还是非常不错的。富国恒生港股通高股息低波动ETF(QDII)(513950)成立于2023年4月19日,成立以来收益率为12.10%,近一年收益率为11.85%。该基金波动率为16.80%,波动率优于93%的同类基金。夏普比率也非常高,达到了0.65,优于91%的同类基金。近一年最大回撤为13.15%,回撤也很低,优于92%的同类基金。跟踪误差为1.79%,跟踪误差也较小。

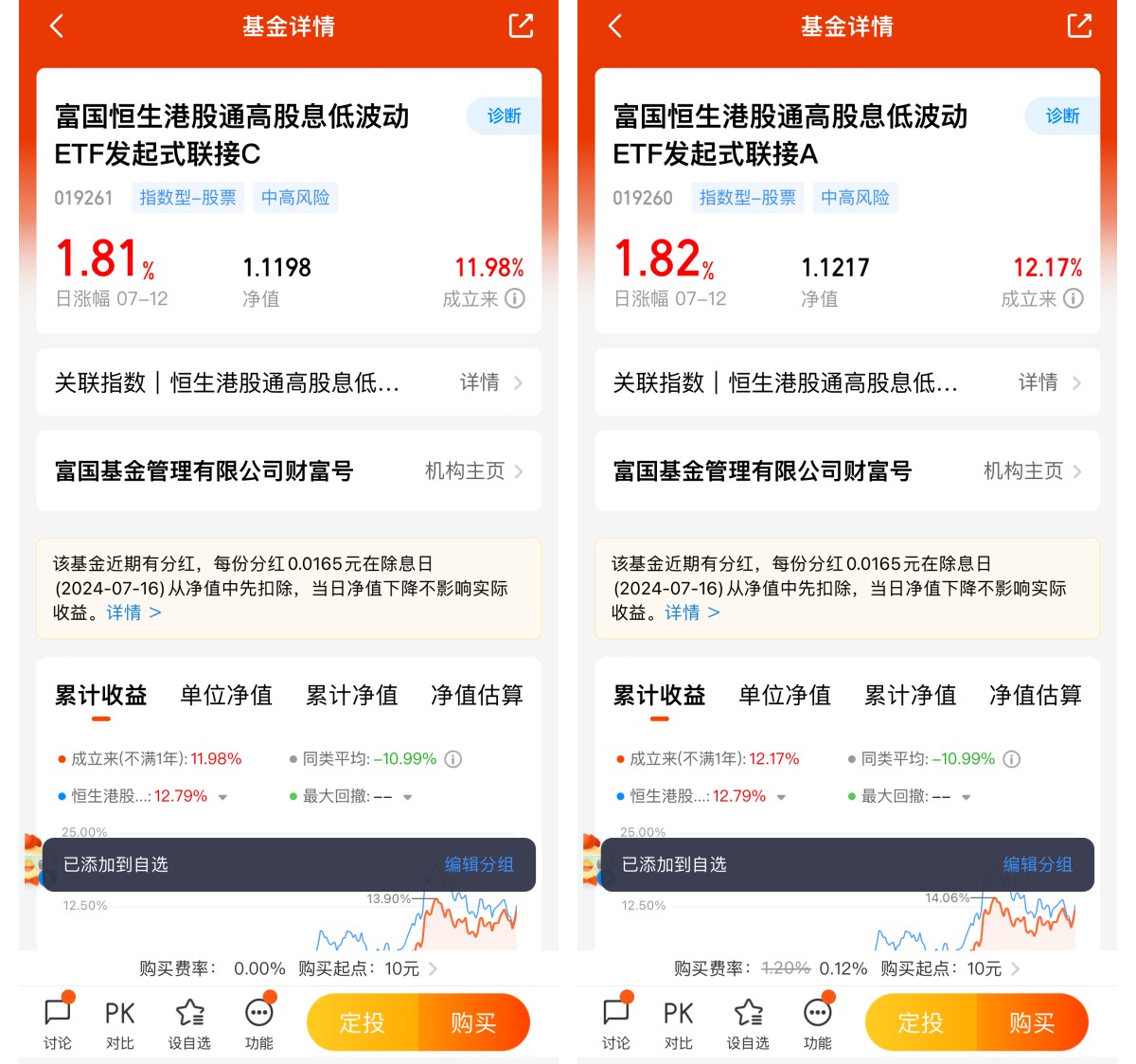

富国恒生港股通高股息低波动ETF发起式联接(A:019260,C:019261),成立日为2023年9月12日,基金经理田希蒙单独管理至今,由于其绝大部分基金财产都投资于上述ETF,因此其业绩表现和各项数据也很优秀。以A类为例,该基金从成立以来收益率为12.17%,近6个月收益率为13.96%,近3个月收益率为11.69%,收益表现还是非常不错的,想要投资场外基金的朋友可以考虑。

那么在追求分红的背景下,高股息会是长期趋势吗?对于这个问题,田希蒙给出了专业的观点。

他认为不管是恒生红利还是中证红利,夏普比率非常高,并且长期来看获得正收益的年份也比较多。但是对于大部分投资者而言,都喜欢成长类型的资产。所以这就导致高分红的资产长期处于低估状态。而当市场表现较差时,比如最近两年,这类低估的资产会被修复到合理价值,这也是红利近年来表现好的原因。

恒生港股通高股息低波动,更是加强了这种风格。低波动策略长期来看,不管是在A股还是港股,都有超额收益。

面对进入震荡区间的港股市场,后市如何看待港股红利投资策略?

其实在本轮行情启动前,港股经历了三年多的调整,整体估值还是比较低的,有一定的安全边际在。而在新“国九条”的加持下,高股息资产的长期投资逻辑毋庸置疑,拥有高股息和稳健分红的成熟上市公司吸引力得到明显提升。

而在田经理看来,港股红利能够企稳回暖,背后主要原因还是基本面的强有力支撑。2022、2023年业绩端证明了以国央企为主的低估值公司的经营稳健性,比如业绩大幅提升的煤炭运营商、能源板块和业绩高位数增长的供应工业板块。此外这些公司也在提高分红派息比率,进一步提高股东价值。

综上所述,中长期来看,在相对复杂的国内外环境中,能够提供稳定的高股息的资产是难能可贵的。而在无风险收益率下降到3%以下的背景下,“低波红利”的优质资产则更显稀缺。尤其是港股低波红利资产,配置优势更为凸显。朋友们可借道相关ETF联接基金,以定投的方式分批布局。@富国基金田希蒙 @天天基金创作者中心 @基金小助理

$富国恒生港股通高股息低波动ETF发起式联接A(OTCFUND|019260)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$