#天天基金调研团#

一、调研背景

1、本次调研内容源于6.24日火热开团!港股回暖,恒生红利为啥值得额外关注?腾讯视频会议。

2、调研所展现内容及数据部分来自调研视频会内容,融入天咨君深入思考,全景分享基金经理经营思路。

3、本调研记将对—— 富国恒生港股通高股息低波动ETF发起式联接A(019260)进行介绍及评测。

二、调研内容

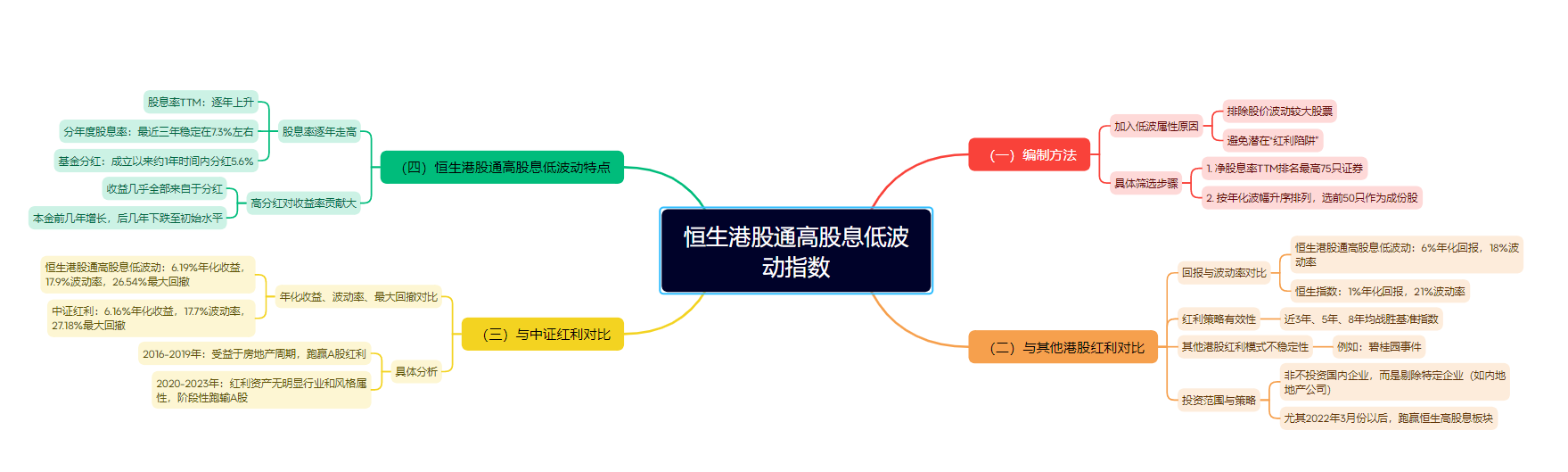

对导图感兴趣的朋友可下载放大观看

(一)恒生港股通高股息低波动指数的编制方法:

从调研会中我们了解到 ,恒生港股通高股息ETF编制方案中加入了低波的属性,原因是低波能够排除掉一些股价波动较大的股票,可能排除掉潜在的“红利陷阱”。另外,可以看出富国基金团队对低波动的使用相对克制,是在股息率优先的基础上,排除波动较大的股票,使用上更类似防风险的做法,并不是纯粹想暴露低波这个因子。

具体筛选方法:

1、净股息率TTM排名最高的75只合资格证券(首75高息名单)会被甄别入围;

2、入选的75只证券会按其年化波幅(即过去12个月至指数检讨截止日期间的每日对数回报之标准偏差)作升序排列;排名最高的50只证券会被选为成份股。

(二)恒生港股通高股息低波动与其他港股红利的对比:

1、恒生港股通高股息低波动获得了6%的年化回报以及18%的波动率,而同期港股宽基指数"恒生指数"只获得1%年化回报和21%的波动率。

2、从近3年、近5年、近8年来看,都战胜了基准指数,可见红利策略在港股是一种比较有效的Smart Beta策略。

3、对于其他港股红利模式,则存在较不稳定的环境,因为公司即使出现了问题也会派发高股息,例如:碧桂园事件。

4、恒生高股息低波动不是不投资国内企业,而是有效剔除了内地12家内地地产公,尤其2022年3月份以后,因为恒生踩雷,更是跑赢恒生高股息板块。

(三)恒生港股通高股息低波动与中证红利的对比:

自2016年以来,恒生港股通高股息低波动指数与中证红利全收益指数在业绩表现上呈现出相似性,两者均实现6.19%和6.16%的年化收益率。同时,它们的波动率也保持在了相对较低的水平,分别为17.9%和17.7%,这表明两者在风险控制方面也各有千秋。在最大回撤方面,恒生港股通高股息低波动指数的最大回撤为26.54%,而中证红利全收益指数的最大回撤则为27.18%,两者在这一指标上也表现出相当的一致性。

深入分析其背后的原因,我们可以发现:

(1)在2016年至2019年期间,由于房地产周期的蓬勃发展,市场风格明显偏向于周期、金融和价值类资产。而港股红利指数中,这类资产占据了较高的比例,尽管其数量相较于A股红利资产较少,但凭借精准的行业布局和资产配置,港股红利指数在这段时间内实现了对A股红利指数的显著超越。

(2)然而,在2020年至2023年期间,红利资产的行业和风格属性逐渐淡化,回归到了红利长期的价值风格。但与此同时,港股市场却受到了“外资流出”等事件性因素的冲击,导致估值出现了严重的收缩。在这一背景下,港股红利指数在阶段性表现上遗憾地跑输了A股红利指数。尽管如此,从长远来看,港股红利指数仍然保持着其独特的价值和吸引力,等待着市场的再次发掘和认可。

(四)恒生港股通高股息低波动特点:

1、股息率稳步攀升,投资回报显著增强

审视恒生红利指数的股息表现,得益于其成分股持续加大分红派息的力度,该指数的TTM(Trailing Twelve Months,滚动十二个月)股息率展现出逐年攀升的强劲势头。这一积极态势不仅彰显了企业盈利能力的增强,也向市场传递出积极的信号——投资者有望获得更为丰厚的现金流回报。

进一步观察,恒生红利指数在过去三年的分年度股息率稳定在约7.3%的高位水平,这一数字无疑为股东们提供了极为可观的现金流入,体现了其作为投资标的的稳健与吸引力。更令人瞩目的是,自本基金成立以来,在一年的时间内,便已实现了5.6%的分红比例,为基金持有人带来了显著的现金流回报,彰显了其高效运作与回报投资者的承诺。

2、高额分红成收益率核心驱动力,投资价值凸显

深入分析恒生红利指数的投资回报结构,一个鲜明的特点跃然而出:

高比例的分红收益几乎构成了恒生港股通高股息低波动策略全部收益的来源。这一策略以其独特的定位,成功捕捉到了市场中那些既能提供稳定分红又具备较低波动性的优质资产。

值得注意的是,持续且高额的分红收益,成为了支撑整体投资回报率的关键支柱,充分展示了高股息策略在复杂多变市场环境下的独特魅力和价值所在。对于寻求长期稳定现金流回报的投资者而言,恒生红利指数是一个值得深入考量的投资选项。

三、基金测评

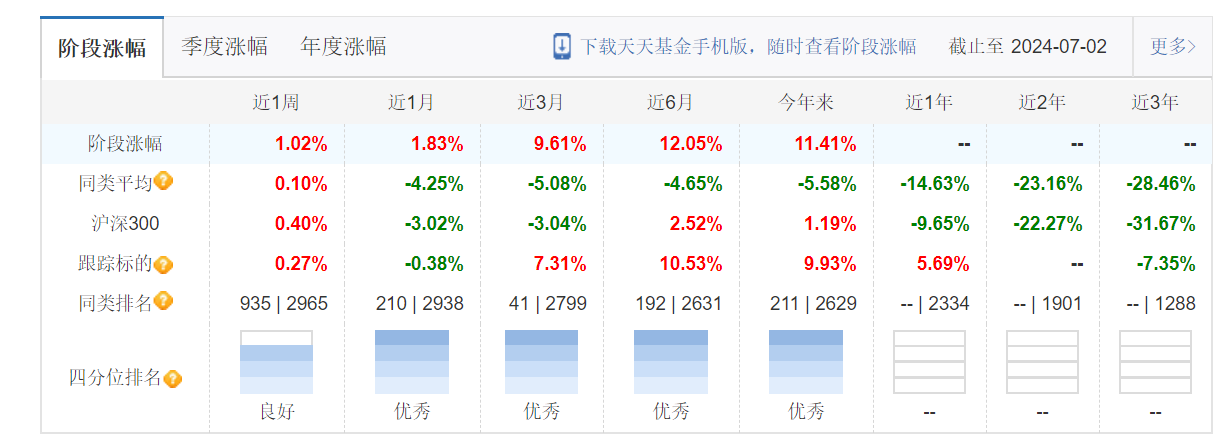

从成立来的走势看,该基金震荡起伏,今年四月后攀升幅度较大。

从阶段性涨幅来看,该基金均处于优、良位。其成立来的累计收益走势图也可以看出,该基金始终优于同类基金平均水平。

从风险收益各项指数看,夏普比率、收益波动程度、最大回撤及下行风险均优于同类平均水平。

大家普遍关心的费率问题,从基金运作费来看,该基金整体费率为0.6%,同类平均为1.07%,领先0.47%。

恒生港股通高股息低波动:宏观环境的影响因素分析

经济增长、信贷、通胀、利率等指标与高股息低波动收益率和超额收益进行回归,来分析什么因素能影响港股红利类型收益率、相对收益;

高股息低波动的相对收益与美债环比上行正相关,与中债的环比上行负相关,简单说就是和中美利差高度负相关。其背后可能原因是,中债利率下行,反应经济中高增长资产缺失,高分红国央企吸引力增强;

美债利率上行,全球偏向于价值资产,利好港股高分红资产,另外,港股红利超额与PNI的同比环比显著正相关,也就是当经济活动幅度显著增大的时候,也是利好港股红利资产。

该基金也享受港股通专户产品税收优势:

对于通过港股通渠道进行公募投资的港股,整体分红税率普遍较高,达到了或超过了20%的基准。这一税率设定与内地个人投资者通过相同渠道获取股息红利时计征的个人所得税相似,体现了税收处理的一致性。

另一方面,通过QDII(合格境内机构投资者)公募投资港股的方式,税收处理则更为灵活。特别是针对AH股(即在内地和香港两地上市的公司股票),需要缴纳的分红税率固定为10%。而对于非居民企业的部分,则暂时不征收分红税。因此,通过QDII投资港股的整体分红税率将直接取决于AH股在投资组合中的具体占比。

四、总结

富国恒生港股通高股息低波动ETF作为专注于港股红利市场的投资产品,展现出了其独特的投资策略和一定的市场优势。通过对该基金的编制方法、与其他港股红利及中证红利的对比、以及其自身特点的深入分析,我们可以看到该基金在风险控制、收益表现以及税收优势等方面具有一定的吸引力。

然而,投资者在选择该基金时也应保持理性,充分考虑市场环境和自身风险承受能力。虽然该基金在过去的表现中展现出了相对稳健的收益和较低的风险,但未来市场表现仍存在不确定性,所以,控制好仓位是自身投资的前提条件。