已经成立超过十年的东方红新动力混合基金堪称真正的穿越多轮牛熊周期,交出了一份出色的答卷。

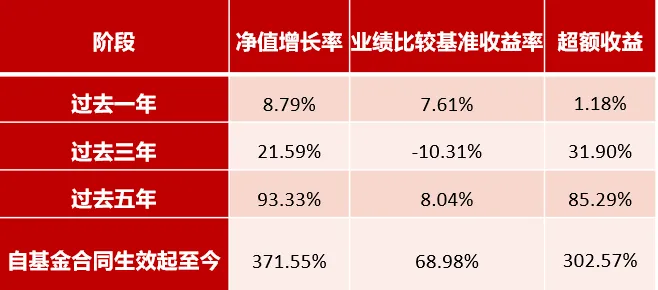

东方红新动力混合基金(A类000480)成立于2014年1月28日,是东方红资产管理旗下首只公募基金,截至2024年9月30日,东方红新动力混合A成立以来净值增长率371.55%,相较于业绩比较基准实现超额收益302.57%。

(数据来自基金2024年三季报,业绩比较基准:沪深300指数收益率*70%+中国债券总指数收益率*30%。)

这十年间,东方红新动力混合基金经历了数轮牛熊周期,从2014年下半年牛市启动、2015年年中、2016年震荡筑底、到2017年白马股集体爆发、2018年贸易战引发的熊市,再到2019年-2020年新一轮牛市,以及2021年之后的震荡下跌行情……在基金经理周云的管理下,东方红新动力混合基金较为平稳地度过牛熊周期,分享到中国经济长期成长的成果。

持续稳中有进 ,长期回报可观

从近几年东方红新动力混合基金的表现来看,在2019-2020年股票市场牛市时,整体表现较为稳健,跟随市场大势而上涨,进攻性可能相对不强。而在2021-2023年震荡下跌的年份中,展现了较强的防御性,2021年和2023年逆势上涨,2022年也较好地控制了净值回撤幅度。

图1:东方红新动力混合A与其他指数近五年年度收益率对比

数据来源:东方红新动力混合基金2019-2023年年报,沪深300与中证全指数据来源wind。业绩比较基准:沪深300指数收益率*70%+中国债券总指数收益率*30%。

因此,拉长时间周期来看,东方红新动力混合基金表现稳健,有效平滑了波动,在经历市场跌宕起伏之后,超额收益显著。截至2024年9月30日,其A份额过去五年净值增长率达93.33%,超额收益达85.29%;在过去三年市场震荡下跌的背景下,其净值增长率为21.59%,超额收益达31.90%。

图2:东方红新动力混合A 净值增长情况

数据来源:东方红新动力混合基金2024年三季报,截至2024.09.30。业绩比较基准:沪深300指数收益率*70%+中国债券总指数收益率*30%。

图3:东方红新动力混合A在同类基金中业绩排名

数据来源:银河证券基金研究中心《中国公募基金长期业绩榜单》,截至2024年9月30日,具体分类属于:灵活配置型基金(基准股票比例60%-100%)(A类)。

基金经理周云一直秉持价值投资理念,重视公司质地与估值,在市场周期变化中能够较为灵活地进行风格调整。2022年以来东方红新动力混合在市值上有一定下沉,因此在2023年市场整体小市值风格占优的环境下,基金实现净值增长率6.72%。2024年以来,基金经理周云又对组合进行了一定优化,基于对未来风格和资金流向的判断,基金整体市值有所上移。

从行业配置来看,周云管理期间,对科技、消费、高端制造、大金融、医药等板块均有关注,行业配置较为均衡。值得一提的是,2021年后随着前期抱团股的瓦解,周云持续减持了消费板块和医药板块,一定程度上及时规避了后续回调。

基金经理经验丰富,具有系统性的概率思维

周云是东方红资产管理一名资深基金经理,2008年清华大学博士毕业后就从事研究工作,拥有16年的证券从业经验、11年投资管理经验,深谙价值投资理念,并在复杂多变的A股市场中持续积累经验,将投资体系打造得更加成熟和灵活。

1成功的投资是由概率驱动的

周云认为,成功的投资应该是由概率驱动的,基金经理需要有一套底层逻辑自洽的投资框架。不同标的在组合中扮演不一样的角色,对于组合中不同股票的仓位的把控的分寸感,甚至比选股能力更加重要,组合投资可以更均衡地对冲很多不确定的风险。适度分散对于提升组合收益、降低波动率有很强的意义。

以价值投资作为基本内核,周云十分重视趋势的力量。他注重理解周期和趋势的基本原理,感受股票在周期或趋势中所处的位置,并作出相应动作,也是组合概率优势的重要来源。

图:东方红新动力混合基金重仓股持股集中度

数据来源wind,统计区间2019.12.31至2024.09.30

2构建均衡、分散、低相关性的组合

周云的组合构建目标是让组合呈现相对比较均衡、分散、低相关性,下跌的时候力求能够守住,更好地控制回撤,上涨的时候争取有一定的弹性。

基于这样的目标,周云将其分解为三个重要的原则:

第一,基于周期的思考方式。观察行业或公司在大周期、小周期中所处的位置,包括对市场情绪周期的思考。

第二,构建从底层逻辑上低相关性的组合。组合中可以重仓持有一些收益率可能不高、从长期看只输时间不输钱、流动性又比较好的股票。小仓位参与一些波动率较大、隐含着较高赔率的股票。

第三,重视公司质量与估值。本质上所有的公司都是周期的,优秀公司在周期偏高的位置,大家会赋予很多的光环。在周期底部的时候,公司的问题暴露在市场面前时,可以把标准放低一点,在适当的时候纳入到组合中。好公司在基本面上升的周期中,同时估值又很低,这时可以考虑用更高的仓位去买。

3综合考虑性价比

周云对市值没有特别的偏好,整体上还是偏逆向的框架,并不拘泥于大市值或中小市值为主的风格,更多的是从性价比的角度去考虑。

他认为,很多公司的市值其实与其所处的行业、所处的发展阶段以及行业的整个发展阶段有关。

第一,相信在未来,一批小公司里会有诞生新的伟大公司的可能性。今天很多优秀的公司其实都是过去从中小市值长大的。

第二,近几年组合的集中度在慢慢降低,一些小市值公司在组合的尾部出现。他从基本面的角度看到了很多股票有比较大的赔率,有一些股票胜率也不低。

第三,根据市场的整体风格进行调整,综合考虑公司质地和估值。

图:重仓股平均市盈率

数据来源wind,统计区间2019.12.31至2024.09.30

4估值与公司质地都非常重要

周云一直秉承价值投资理念。他认为,买股票其实就是买公司的自由现金流。一方面,买入价格作为分母,会直接影响投资收益率;另一方面,企业未来的经营充满了不确定,只有选择有竞争优势的好公司,才能最大程度地保证企业未来的现金流和预测的一致。以低廉价格买入优秀公司是未来收益最基础的概率保证。

东方红新动力混合基金(A类000480、C类017493)每个交易日开放申购

敬请关注

注:东方红新动力混合基金成立以来基金经理变更情况:2014-01-28至2015-09-13杨达治;2015-09-14至2015-12-08周云、杨达治;2015-12-09至2016-01-21周云;2016-01-22至2017-04-11周云、孙伟;2017-04-12至今周云。

风险提示:东方红新动力混合基金是一只混合型基金,其预期风险与收益高于债券型基金与货币市场基金。本基金面临的主要风险包括但不限于:市场风险,管理风险,流动性风险,信用风险,技术风险,操作风险,法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险,其他风险等。基金过往业绩及其净值高低并不预示未来业绩表现,其他基金的业绩不构成对本基金业绩表现的保证。基金投资需谨慎,请认真阅读基金的《基金合同》、《招募说明书》、《基金产品资料概要》等文件及相关公告。本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。