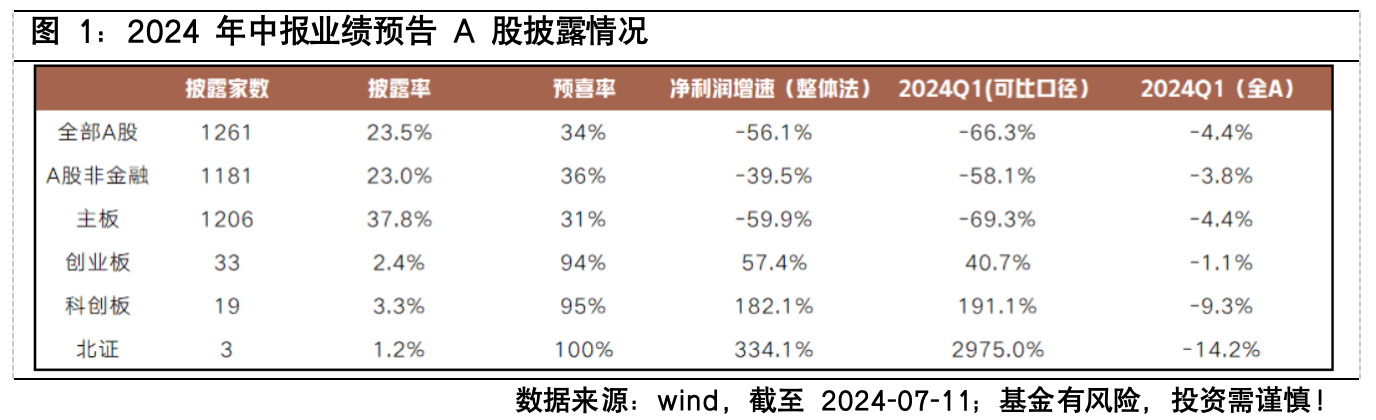

上半年从宏观经济到资产价格,都经历了预期和现实的碰撞。5月下旬以来A股偏弱运行,主要系总量层面的弹性制约了风险偏好的修复。随着7月中旬重要会议以及业绩验证窗口期临近,或对下一阶段市场走势形成指引。截至2024年7月11日,A股共有1261家上市公司(剔除预告中未含利润情况样本)披露2024年中报业绩预告。整体来看表现如何?结构上有何亮点?对后市有何启示?

中报前瞻:盈利边际好转,结构上有亮点

A股已披露公司的预喜率为34%,全A盈利增速在可比口径下边际好转。目前沪深主板上市公司有条件强制披露半年度业绩预告,其余板块无强制要求,因此披露的公司主要集中在主板,创业板、科创板、北证的披露率较低,相应地预喜率或偏高。以业绩预告中归母净利润上下限的算术平均值作为个股2024H1归母净利润的预计值,按照整体法计算下的全A盈利增速、A股非金融盈利增速较2024Q1边际好转。

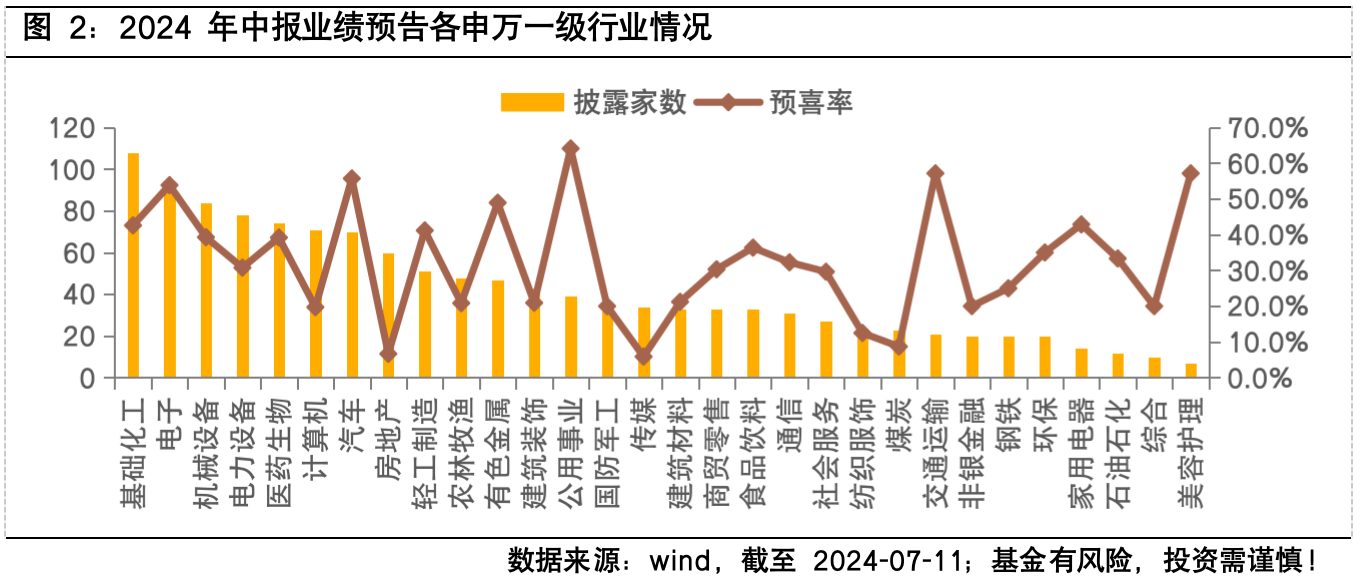

结构上看,与出口、工业增加值、PPI等宏观经济数据表现较为一致,中报业绩预告显示,涨价链、出口链、部分科技板块表现相对较好。分行业看,披露公司较多且预喜率较高的行业主要有化工、电子、机械、电新、医药、汽车、有色等。

具体来看:1)涨价:受益于供给收缩或产品价格提升的化工、有色、公用事业、交运等行业预喜率较高。2)出口:海外库存回补的行业以及加速出海的中高端制造等外需呈现韧性,如家电、轻工、汽车、机械、电子等,行业业绩预告情况也相应较好。3)TMT:结构上有亮点,全球半导体周期向上、消费电子景气度进一步确认,AI浪潮持续演绎,有望带动消费电子、PCB、算力等板块业绩改善,电子行业业绩预告表现靠前。4)消费:当前政策端有支撑,但考虑到收入预期尚待企稳等制约因素,内需主导的消费行业业绩或较为平淡,结构上寻求亮点,例如受益于二季度猪价上行的养殖龙头或有不错表现。5)大金融板块,银行、非银基于净息差压力及利差损约束中报或偏弱;地产基本面仍在磨底,有待“517”新政效果进一步显现。

后市指引:业绩与政策的交谊舞

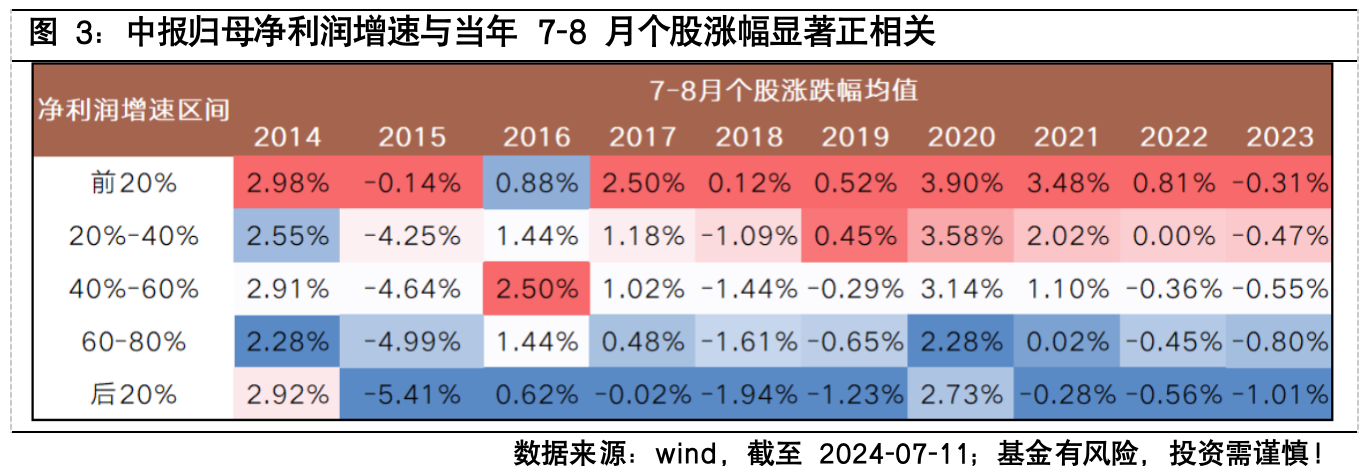

从历史数据看,将个股按照中报归母净利润增速由高到低分为5个区间,计算各区间每年7-8月个股涨跌幅的均值,可以看到个股涨跌情况与其当年中报归母净利润增速呈现较为明显的正相关性。结合2024中报业绩预告情况来看,建议关注预喜率较高、业绩有望改善的行业,包括供给有瓶颈的全球定价资源品,涨价的公用事业、交运等,出口亮眼的机械、家电、船舶等,产业趋势明确的半导体、消费电子等细分领域。

$富国中证细分化工产业主题ETF发起式联接C(OTCFUND|020274)$

$富国中证消费电子主题ETF发起式联接C(OTCFUND|015877)$

$富国中证大数据产业ETF发起式联接C(OTCFUND|018135)$

$富国中证银行指数(LOF)C(OTCFUND|013330)$

$富国中证全指证券公司指数(LOF)C(OTCFUND|013276)$

$富国中证新能源汽车指数(LOF)C(OTCFUND|013048)$

#白酒医药大涨 喝酒吃药行情来了?##萝卜快跑带火无人驾驶 你怎么看?##黄金牛市,还能持续吗?##在投资指数基金过程中 你遇到过哪些坑?#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。