#天天基金调研团#“天天基金调研团”2024第3季第5期活动来了!这次的嘉宾是中泰双利债券的基金经理程冰先生,这次调研主要方向是债市方向。随着美联储降息开启,市场进入低利率时代,单一资产配置策略能够提供的回报越来越有限,走到历史极值的债市又怎样避免回撤?怎样做好资产配置,如何在控制好风险的前提下获得令自己满意的收益?这些都是本次调研中谈及到的,通过这一次调研,我觉得可以让债市投资者更好的理解当前市场变化的特征,以及对2025年市场配置提供一个比较清晰的思路!

先简单介绍嘉宾:程冰先生,拥有 20 年证券投资经验,穿越多轮牛熊。曾任上海银行金融市场部、资产管理部投资经理、总经理助理;兴业证券资金运营部副总经理;睿远基金专户固定收益投资部执行董事;苏州银行投资交易部副总经理;东吴证券投资经理;中泰证券资管基金业务部首席基金经理。现任中泰证券资管固收公募投资部首席基金经理。现任基金资产规模41.17亿(9只基金)。

- 1、央行对债市的态度是怎样的,还会继续打压市场吗?

程冰先生认为,央行最早提示是今年 4 月份,这其实宏观是有基础的。一季度的 GDP 比较高,这个时候央行防范债市冲得过高的风险,这是合理的。利率过低,尤其曲线过于扁平,超长债甚至是往倒挂上去走的过程当中,它会出来干预一下。市场走在前面,利率下行,它也就顺势把利率往下调,所以那肯定不是打压,其实是呵护我们。在中央银行的角度,债券收益就是来自于票息收益,票息是债市赚钱的核心,票息低了,市场风险就增大了。

我的思考:

2023年,中国债券市场在宏观经济的大背景下,走出了一波大牛市行情。央行作为金融市场的核心调控机构,其政策导向与市场操作对于债券市场的走牛具有至关重要的影响。从今年4月份开始,央行便不断提示债市风险,这表现为10年国债利率跌破2.1%,30年国债利率跌破2.3%。长期债券收益率的下降往往被视为市场对未来经济增长放缓的担忧,这种状态下,一旦政策风口出现重大转向(9月24日),市场的交易逻辑就会发生逆转,债市可能会遭受重大冲击。

央行在债市过热时会进行适度干预,这种干预并非“打压”,而是一种“呵护”。我们知道,债券市场的核心收益来源于票息收益,而非交易收益。当票息过低时,市场的风险自然会增大。这一点央行估计也看到了市场的风险,因此有责任防范利率过低的风险现象,以确保市场的健康运行。因此,央行在市场过热时采取预防措施,实际上是在维护市场的长期稳定发展。只要市场按票息收益进行中长期交易逻辑,央行实际上会继续守护债市的平稳,而不是市场见顶的标志。

- 2、如何看待当前的债券市场,那个方向收益率会稳定一些?

程冰先生指出,这个阶段都是长债占优,它的基本的逻辑是基本面还处在一个结构调整的换挡期,整体并没有走完,经济结构的调整和债务的这个经常降低宏观债务,尤其地方债这一块,这个是一个长期目标,还需要等到可能大致在 2027 年,大逻辑上没有改变。境外因为之前利差引发的我们汇率上的一些考虑,在美联储开启降息的周期以后,这个压力会得到比较大的释放。政策力度如果比较大的话,策略上来说需要规避,尤其是超长债做一些规避。不过我们对债市整体上尚未转向的观点暂时没有改变,所以这个阶段是一个小逆风期,是这个是需要一定程度上的观察的。

我的思考:

今年债市走牛,更多的是利率债风格,超长债是最强的品种,因此如果要看好债市的话,应该要往利率债入手,而不是信用债,这就可以筛选出很大一部分品种,包括可转债。在调研中有一个细节我必须要和大家分享的,程经理与商经理都是经历过多次牛熊转换,他们做超长债的时间并不多,主要因为这种债券大部分时间流动性极差,一旦做错方向就会出现较大的回撤。这就有点像现在的股市,在9月20日前,愿意看股市的人极少,市场成交量也就5000亿(5000家股票只有5000亿流动性)能牛起来就难了。现在A股有2.5万亿流动性,市场当然能起来而且很快,这一点就是超长债流动性的翻版。

对于债市,程经理通过分析告诉我们市场的基本面并未发生变化,这一次债市震荡,其实只是一个小型的逆风期。一旦逆风期消失,债市同样会继续走牛。当然,下一次市场走牛的方向依旧是长债。由于调研时提到了流动性,我也给大家分享一个小技巧:看债市的热度,比如看到同一作者在利率债、信用债、可转债等方向的讨论时,阅读量越大,就代表关注度越高,在资金博弈中阶段性走强的可能性就更大,再与市场走牛逻辑双印证,获取超额收益的可能性就越大。

- 3、如何看待近期的股市行情,有考虑增加股票方向的投资比例吗?

程冰先生的观点是现在指数是比较低的位置,很多好的公司估值是比较低的,也有很好的分红。同时新政策的力度其实是非常大的,更重要的是,基本面的预期由原来非常悲观转成没有那么悲观,大家要重新观察,预期层面确实也已经开始改变。这是对经济基本面的角度,用大家提的比较多的分子分母来讲,这个资金流动性来自于分母,我觉得量已经够了,但是分子还没有定下来。作为固收+,中泰双利也属于混合基金,比如近期债券在回调,我们净值反而还在涨。甚至前一阵子你看到股票在调的时候,我们的这阶段净值也在涨,这就是资产配置的优势。

我的思考:

因为调研时间是9月26日,9月24日的股市转变在调研时已经有所反映,我们可以从当时基金经理的观点看出,机构把国庆节前的股市反弹看成是投资人从非常悲观纠正过来,这种纠正是对客观市场估值进行正常修复,并未认为是牛市行情的启动。此后A股连续上行和成交量持续放大,我认为是机构开始扭转此前对股市的悲观预期,把超配债市的资金重新配置股市导致的表现。但像程经理长达20年投资经验的老将不同,更多的机构观点应该是股市走好债市出现翘翘板效应,由于投资惯性的存在,更多的投资策略应该是继续留意债市回撤后的机会,这些资金重新配置股市,估计还未到机构认可的条件,即当前面对股市大幅走强,大部分机构风格并没有发生转换,或者说踏空了股市走强的行情。

在固收+基金中这种尴尬就不会出现,因为股债混合,既然可以配置债券,又可以配置股票,特别是以信用债为基底的品种,在这一次利率债走牛时涨幅不及利率债,当股市走好时,权益类持仓不但可以迎头赶上长债的涨幅,甚至形成反超。最关键的是,固收+基金的股票持仓是可以发生变化的,如果股市走牛,在债市中固收+基金可以轻松领跑债市。

- 个人总结:

近期债市出现的调整,从基本面上看并没有改变债市长牛的逻辑,长债依稀然是市场比较追捧的投资方向。与此同时,由于股市近期迅速走牛,与债市形成翘翘板效应,造成了债市一定幅度的回撤。这个时候固收+策略反而是比较强势的存在,这类品种既有债市长牛的表现,又可以不错失股市走强时的收益,对于追求稳健收益的投资人来说是一个比较好的选择。从本次调研中我也发现,目前机构对股市并未形成一致看好的预期,这也是股市继续走牛的指标之一,我认为无论是股票还是固收+类基金,在股市走好债市短暂回撤时可能会有比较好的表现。

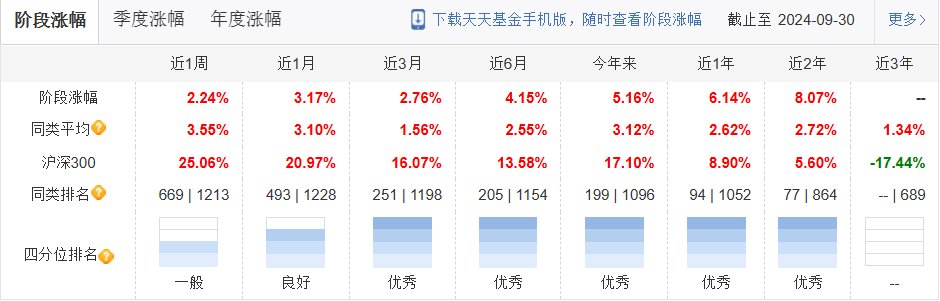

后记:中泰双利债券C是一支固收+基金,主要定位为低波固收+,收益来源最主要的是股债的合理配置,债券是底层资产,提供相对稳定的安全垫,股票提供收益弹性。利率的底层主要是久期控制趋向于等级高的信用债,权益的底层组合都是偏价值,这些资产本身都是非常优质的,价格也相对比较便宜。这个基金的风险回撤能力比较强,成立以来最大回撤仅0.66%优于市场基准,今年以来收益率是5.16%,属于优秀水平。#债基朋友圈#