$万家中证红利ETF联接C(OTCFUND|015558)$#月月评估 分红可期#

近期中证红利指数出现了下跌,能不能继续买?

我们需要回答一下,我们来市场做投资,是否能够坚持长期投资,做好资产配置。如果做资产配置,就是用来养老,哪些资产长期穿越牛熊比较有效?

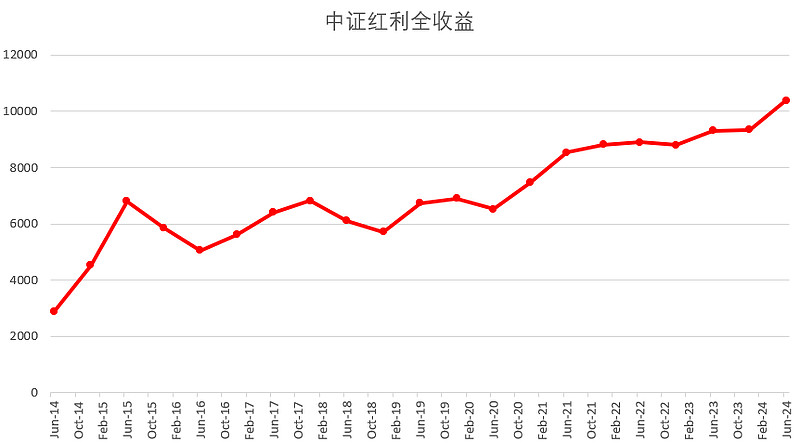

对于稳健的红利类型资产,可以算得上这一类别。统计了一下中证红利全收益指数的十年收益,从2014年上半年末至2024年上半年末,从2874.66点至10382.42点,如果期初投入1元,期末变成3.6117元,年均复合收益率13.70%。

最近十年期间,最多只有两个半年年度下跌,也就是持有一年以上基本都是能有收益的。

同期沪深300全收益指数从2457.31点到4870.47点,刚刚要接近翻倍。

红利类型与成长没法比,但是成长也要好,比如全球纳斯达克指数的成长。

通常红利类型能够战胜纳斯达克指数以外的成长,即使是美国的其它指数,比如标普500ETF和美国红利ETF。

中证红利全收益指数也持平了标普500ETF,战胜了美国红利ETF。

同期,以人民币计价的标普500ETF相当于从1元到了3.5386元,与中证红利全收益指数基本持平。标普500ETF是我们能够买得到的。

如果直接拿美国的数据对比,网友六亿居士有一个分析数据图。近10年的沪深300全收益指数的年化收益是5%,而标普500全收益指数和中证红利全收益指数的年化收益都是12%至12.6%之间。

中证红利指数是从2013年7月份按照股息率的规则进行的,所以2014年以前的数据参考看看就可以了,或者拿出来标普中国A股红利机会的全收益指数进行对比,本文不展开了。

从2014年至2023年的十年年化收益率的数据,中证红利全收益指数和标普500总收益指数的也是相差无几。数据期初和期末同时都向前推了半年,年化收益率的数据对比情况基本一致,两者相差无几。

在我们可投资的ETF中,纳斯达克100ETF的收益最好,从1元到5.5660元,中证红利全收益指数的收益仅落后于纳斯达克100ETF。

红利是偏价值的,和成长是两回事。即使在美国的红利,也是跑输成长的。

纳斯达克指数的上涨,很多投资者认为美国好,连美国的价值股也好,其实不然。

查询了两只美国的ETF,高红利股ETF和红利股ETF,两只同期平均从1元到2.6元左右,算上人民币汇率贬值的17%,如果中国有上面两只ETF,净值从1元到3.1元左右,也是比不上中证红利全收益指数的。

买价值收分红,安安稳稳持有中证红利指数基金就好。

中证红利指数的规则,最近几年也设计得越来越完善了。

中证红利指数选取100只现金股息率高、分红较为稳定,并具有一定规模及流动性的上市公司组合,以反映高股息率上市公司证券的整体表现。

对分红的要求:过去三年连续现金分红且过去三年股利支付率的均值和过去一年股利支付率均大于0且小于1。

筛选出来公司,按照过去三年平均现金股息率由高到低排名,选取排名靠前的 100 只上市公司。

指数成分公司每年调整一次。

截至2024年上半年末,中证红利指数的前十持仓是中国神华、陕西煤业、海澜之家、唐山港、大秦铁路、交通银行、山西焦煤、北京银行、山东高速、恒源煤电。

持仓行业占比,主要的是金融(22.66%)、能源(19.02%)、工业(16.67%)、原材料(16.27%)、可选消费(9.96%)、通信服务(5.12%)等。

截至2024年6月28日中证红利指数的市盈率是8倍,股息率是5.5%。

如果分红能够持续稳定,实际长期收息也是非常可观的。

如果再找到能够定期分红的中证红利指数基金就更好了,虽然分到股息不能多出收益,但是能够定期自动取得分红,利于长期持有。

$万家中证红利ETF联接A(OTCFUND|161907)$ $万家中证红利ETF联接C(OTCFUND|015558)$可以月月分红,能够利于长期持有资金管理,更能够捕捉到股息率的变化,从而判断市场的高低。

在当前经济形势下,在成长类型的复苏还未企稳的情况下,持有中证红利指数会更稳健。

自选了$万家中证红利ETF联接C(OTCFUND|015558)$,持有中可以自行设置选择是现金分红还是分红再投资,便于长期资产管理规划。