#月月评估 分红可期#

我们广大基民近年来恐怕不太舒服。

A股市场热点和风格加速切换,振幅较大,权益市场波动加剧,一般的权益类产品投资机会殊难把握。

在投资机会殊难把握的当下,我们广大基民确实需要一把利刃来重振雄风,来鼓起勇气。

在鼓起勇气的希望之下,我们看到今年以来红利资产走强,确实值得关注。

不止于今年,我认为红利资产及其策略会长期有效,为什么这么说?

红利策略在长期内有效的原因可以从多个角度进行分析。

首先,从历史数据来看,中证红利全收益指数在过去5-10年的表现相当可观,近10年的累计涨幅达到了264%,年化收益率超过了14%。这一数据表明,红利策略在长期内具有显著的投资价值。

除了资产荒和息差的逻辑外,我们还可以从一个新的视角来理解红利策略的长期投资价值,那就是上市公司分红回报。分析中证红利指数在2014年至2023年这十年间的回报构成时,我们发现股息增速回报能够稳定达到8%以上,对指数的涨幅贡献占比超过了一半。这表明,上市公司分红回报是红利策略长期有效的重要原因之一。

随着上市公司进入成熟周期,叠加监管鼓励下重视股东回报,这种趋势愈发明显。今年,上市公司的监管准则以及新“国九条”均特别强调了企业应加强股东回报相关工作,并将强制性现金分红明确纳入企业的风险管理框架内。这一政策导向将进一步推动上市公司提高分红回报,从而提升红利策略的长期投资价值。

最近恰好上市公司分红季,我们也观察到上市公司分红确实出现了一些边际变化。“国九条”政策驱动下,A股不少公司加强了现金分红回报。2023年年报宣告分红中有700家左右2022年度并未分红,占全A总数13%左右;从行业分布上来看,机械、汽车零部件、化工、集成电路设计及封测等数量贡献靠前,考虑到行业本身的上市公司数量基数,占比靠前的为社服、军工、汽车、电子、轻工等。结合最新财报披露来看,有超过2000只个股2023年已宣告分红比例相较于2022年度有所提升。

本质上说,投资红利指数实际上是分享优质企业股东回报的红利,我们关注红利也不是说忽略公司的成长性,而是更注重其持续的增长能力,即在长周期内为持有人带来持续性的红利回报。所以并不是说在市场震荡回调阶段红利资产才有配置价值,市场表现良好时,优质企业股利也会通过股息派发形式体现其中。

中证红利指数的中长期收益水平贡献由哪些因素驱动也值得关注。

根据测算,过去10年时间里,中证红利指数超过60%收益来自于股息回报,剩余3-4成来自公司盈利贡献。比如,过去几年中证红利指数配置了较多煤炭股,这些上市公司过去几年每年的盈利较为可观,对指数贡献较多。当然中证红利指数也会定期进行迭代,不断选出能够分红且有业绩的行业及公司,使得组合中的股息和盈利贡献能够保持在一个平衡和持续的维度上。

对比海外美日市场,我们发现和A股也有诸多相似指出。尽管大家惯性认为美国科技股表现强劲,但其实他们的股东回报机制特别是现金回购驱动力特别强。在美国许多公司通过现金回购为股东创造价值当分析这些公司的收益构成时现金回购对投资者收益的贡献可达到60%以上对于长期投资和配置型资金而言企业股东回报的收益贡献是必须重视的一个方面。

另外,非常重要的一点是,我们也需要了解今年红利资产走强背后的主要逻辑和原因。

回顾过去两到三年,中证红利ETF(515080)对标的中证红利全收益指数,每年较宽基和沪深300指数都有较为明显的超额。在这种背景下,以往大家倾向投资成长景气领域,今年红利这类偏价值稳健的风格引起了市场的广泛关注。

首先,配置型资金的转向是一个重要的因素。以中证红利指数为代表的传统高股息率板块,实际上是配置型资金较为青睐的投资目标。这类配置型资金,主要是基于长期考核目标,提升复利效应,并非追求资产的短期变现。

其次,红利资产的稀缺性也是一个关键的原因。在当前资产荒的环境下,中证红利等股息稳定持续的现金流资产,其稀缺性特征较为突出。像近期红利资产出现的短期波动,其背后或正是由于其稀缺性所引发的资金购买行为所致。如果配置过快过多,则短期估值提升可能会使得股息率性价比迅速下滑,同时也容易引来交易型资金的获利了结离场,从而引发高股息行情的阶段性调整。

再者,长端利率长期下行也是一个影响因素。在长债利率下行的背景下,负债端压力使得这类资产仍然是中长期底仓之选,也难以出现长期的回调。高股息组合的收益进入区间震荡,向下的空间有限,向上的空间则有待行业个股拔估值及高股息的范围扩容。

最后,随着新“国九条”政策的推进,以及年中上市公司分红高峰的到来,红利指数的股息率也将阶段性回升。以中证红利指数为例,其最新的股息率为5.80%,处于近十年来的86%分位左右。股债性价比可以用指数股息率减去30年国债利率来衡量:3年移动平均的息差中枢向上,这表明高股息整体仍具备较高的性价比。只要这种股债息差存在,红利资产的配置价值就在。

在红利资产的配置价值凸显的情况之下,我们实在有必要闻风而动,闻鸡起舞————————选择一款红利指数型基金来跟随潮流,跟随资金的步伐。

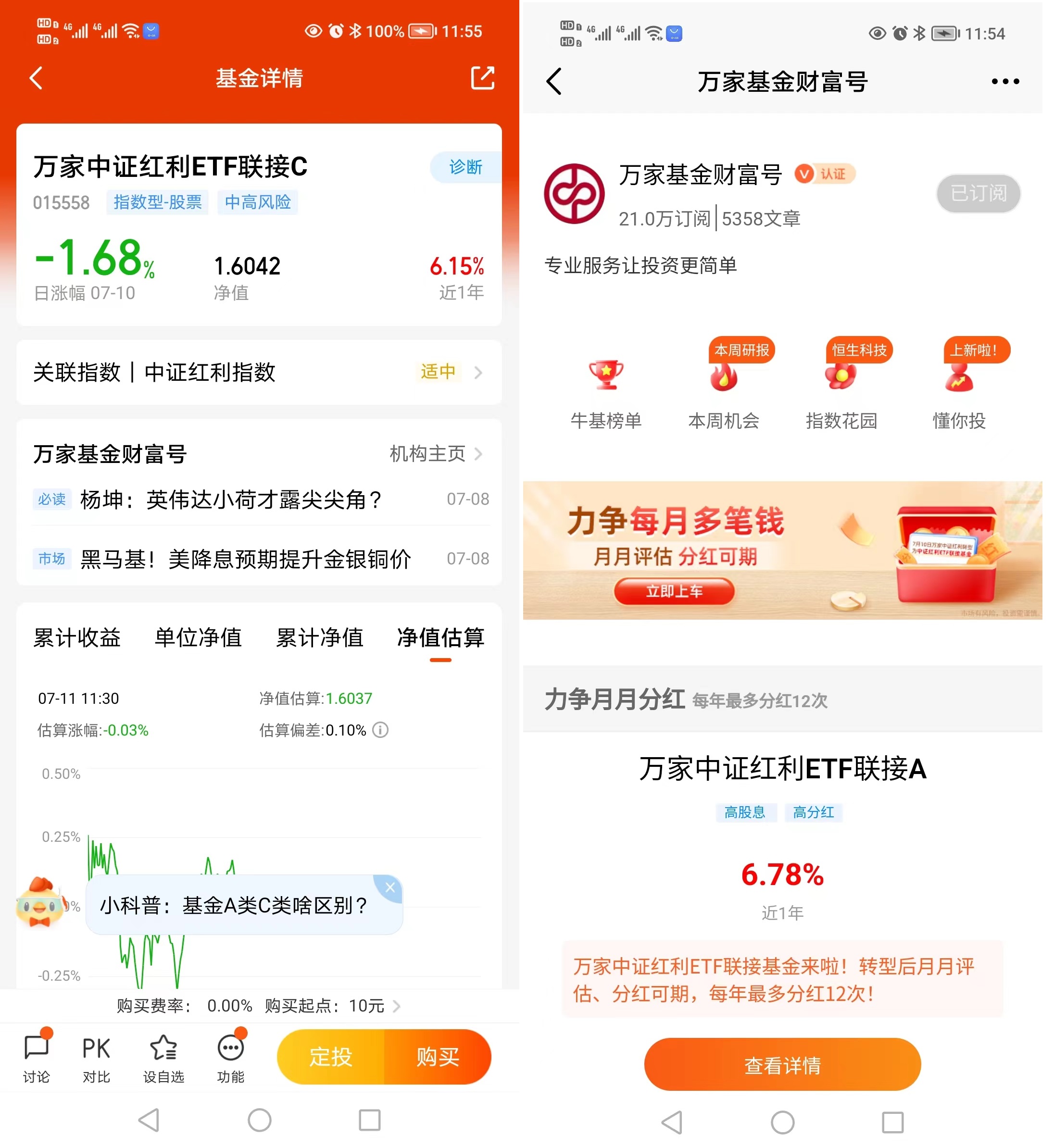

在此种情况之下,万家基金急大家之所急,顺应形势,为了将基金的收益真正传递给投资者,提升大家的获得感,万家中证红利指数基金7月10日转型为中证红利ETF联接基金,转型后月月评估、分红可期,每年最多分红12次,力争满足大家的月度现金流需求。

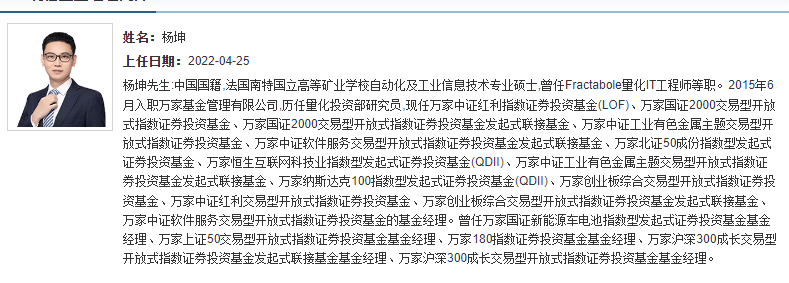

基金经理杨坤先生也是实力不俗,业绩优异。

将万家中证红利ETF联接C (015558)在2022-04-25至今的2年又78天内取得18.89%巨大收益。

他是法国南特国立高等矿业学校自动化及工业信息技术专业硕士,曾任Fractabole量化IT工程师等职。

他不仅管理的万家中证红利ETF联接业绩优秀,而且其他在管的基金也是业绩优秀,我举例说明之。

他管理的019441万家纳斯达克100指数发起式在2023-09-27至今的288天内居然获得27.72%巨大收益,而同类平均只有区区11.95%。

实力不俗,由此可见。

业绩优秀,更由此可证。

此次,业绩优秀的杨坤先生再度驾临,在红利资产大行其道的趋势之下,执掌万家中证红利ETF联接,自然值得我们大力关注。

再加上万家基金管理有限公司赫赫有名,声名远播————————成立逾21年的老牌公募基金管理公司,综合实力雄厚,行业排名领先。旗下权益、固收、量化、组合投资四大业务均衡发展,产品线完善,业绩稳健优异。截至2024年3月31日,万家基金公募管理规模近4200亿元,其中非货币基金管理规模近1600亿元,排名行业28/156,累计服务超5600万投资者。凭借卓越的长期业绩,公司摘得56座“金牛奖”“金基金奖”“明星基金奖”等行业权威大奖,荣获2017、2018、2022年度“金牛基金管理公司”及2022年度“逆向销售金牛奖”,近五年四度斩获“金基金·TOP公司奖”。万家基金立足长期,坚定普惠金融担当,全力为合作伙伴和投资者提供完善的服务和陪伴,通过“光耀万家”、“光耀计划”等系列活动,全面打造渠道服务品牌,不断优化投资人的持基体验。

在不断优化投资人的持基体验之下,在“月月评估 分红可期”的机制之下,我们广大基民定会再次鼓起勇气,重振雄风。

我们广大基民也有理由有信心相信$万家中证红利ETF联接C(OTCFUND|015558)$会带给我们:

一个更加美妙精彩的持基体验和一个更加红彤彤红艳艳的账户。@万家基金