1 周末重磅!金融监管总局三连发

据【中国基金报】报道

2月2日下午,国家金融监督管理总局发布了修订后的《固定资产贷款管理办法》《流动资金贷款管理办法》《个人贷款管理办法》,将于今年7月1日起施行,引发市场关注。

据了解,此次信贷管理制度的修订和完善,具有重要意义,能够更好地适应商业银行信贷业务实际和发展趋势,督促商业银行进一步提高信贷管理的精细化和规范化水平,防范金融风险,提升金融服务实体经济质效。

摘要:“中国基金报”微信公众号

2 重磅数据出炉!最猛激增130%

据【中国基金报】报道

最新公募基金保有量数据出炉,券商系持续崛起!

2月2日,中基协公布2023年四季度基金销售机构公募基金保有规模数据。去年四季度,股市和债市走势分化,权益类基金保有规模整体缩水,非货保有规模却继续走高。

权益类保有规模中,受益于股票ETF保有规模的逆势上行,券商系首次超过第三方基金销售机构。

摘要:“中国基金报”微信公众号

3 2024年中央一号文件公布

据【新华社】报道

党的十八大以来第12个指导“三农”工作的中央一号文件3日由新华社受权发布,提出有力有效推进乡村全面振兴“路线图”。

这份文件题为《中共中央 国务院关于学习运用“千村示范、万村整治”工程经验有力有效推进乡村全面振兴的意见》,全文共六个部分,包括:确保国家粮食安全、确保不发生规模性返贫、提升乡村产业发展水平、提升乡村建设水平、提升乡村治理水平、加强党对“三农”工作的全面领导。

摘要:“新华社”微信公众号

4 中证金融最新发布!

据【券商中国】报道

2月2日,中证金融通知称,将在2024年2月19日至3月1日开展仿真测试,本次测试是为3月18日正式实施的转融券由T+0变成T+1做好技术准备。

前几日,证监会进一步优化了融券机制,其中之一是将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制。此举可以制约机构在信息、工具运用方面的优势,给各类投资者更充足的时间消化市场信息,营造更加公平的市场秩序。

截至2月1日,全市场转融券余额为889亿元,融券余额为655亿元。融券余额占两融余额的比例为4.21%。

摘要:“券商中国”微信公众号

5 1月基金发行数量规模双增

据【中国基金报】报道

2024年首月,基金发行市场同比出现回暖。数据显示,今年1月基金成立数量、发行总份额同比分别增长了63.79%、40.24%。

业内人士表示,一方面,债券型基金作为风险偏好较低的品种,开年至今仍是投资者的主要选择。另一方面,虽然短期市场表现震荡,但基金公司对权益市场未来保持积极态度,并持续多维度布局。建议投资者以长期视角和配置理念看待基金市场投资。

摘要:“中国基金报”微信公众号

6 越跌越买!超550亿元,大举抄底!

据【中国基金报】报道

2月2日,2700点失而复得,股票ETF继续上演巨量资金抄底,单日资金净流入达200亿元。

资金流向显示,近一周调整行情中,股票ETF出现超550亿元资金净流入。在业内人士看来,市场调整已经比较充分,预计很快迎来中长期的重要底部。白马成长有望占优,盈利进入上行期。

摘要:“中国基金报”微信公众号

7 债券ETF规模大增

据【中国基金报】报道

2023年是国内ETF狂飙突进的一年,除了股票ETF,债券ETF也实现了快速增长。

数据显示,截至去年底,全市场债券ETF共19只,规模超过800亿元,增长超50%。受访机构及人士表示,伴随着债市走牛,债券ETF的工具属性备受机构资金青睐。对比成熟市场,国内债券ETF的发展才刚起步。

摘要:“中国基金报”微信公众号

8 彻底爆了!突破9000亿元

据【中国基金报】报道

股市低迷时期,在“抄底资金”和机构配置需求推动下,宽基ETF呈现高歌猛进势头。

数据显示,宽基ETF最新规模已突破9000亿元,比2022年底规模激增57%,龙头产品更是“大象起舞”,规模增长领先市场。

多位业内人士表示,在当前A股市场整体较为低估环境中,受益于机构投资者配置需求增多、中长期资金的流入以及被动投资理念的普及,宽基ETF受到了各路资金的青睐,出现了规模的快速扩容。

摘要:“中国基金报”微信公众号

9 香港市场ETF成交额,屡创新高

据【中国基金报】报道

尽管2023年市场跌宕起伏,香港ETF市场却在重重挑战下异军突起。根据港交所网站消息,包括ETF在内的香港交易所买卖产品市场展现出了稳健的增长势头,成交额屡创新高,产品种类也变得更加丰富。

业内人士分析称,香港ETF市场已成为亚洲区最多元化的市场之一,投资者能够以不同投资策略涉足全球股票、固定收益及商品市场,且香港是全世界屈指可数的融资中心,香港ETF市场的发展将持续向好,且随着产品种类日趋多元,投资者的选择空间亦将不断扩大。

摘要:“中国基金报”微信公众号

10 沙雁,任深交所理事长!

据【券商中国】报道

近日,深圳证券交易所官网“领导班子”栏目更新显示:此前担任深圳证券交易所党委书记的沙雁,已经就任深圳证券交易所理事长。

摘要:“券商中国”微信公众号

11 长期国债利率迭创新低,谁在爆买?

据【券商中国】报道

连日来10年期国债收益率在2.5%以下持续走低。1月31日,10年期国债收益率降至2.4256%,10年期国债活跃券收益率盘中下行至2.41%,最终收于2.433%,创多年新低。截至最新,10年期国债收益率报2.444%,10年期国债期货主力合约收盘在103.525,再创新高。

摘要:“券商中国”微信公众号

12 春节档最新战报!

据【券商中国】报道

1月31日,2024春节档正式开启预售,8部新片的“票房大战”就此展开。

截至2月1日12时许,2024春节档新片预售总票房突破9000万元大关,贾玲自导自演的《热辣滚烫》(2562万)、韩寒与沈腾合作的《飞驰人生2》(2529万)和张艺谋导演的新作《第二十条》(2335万),以极小的差距暂时分列春节档新片票房榜前三名。

摘要:“券商中国”微信公众号

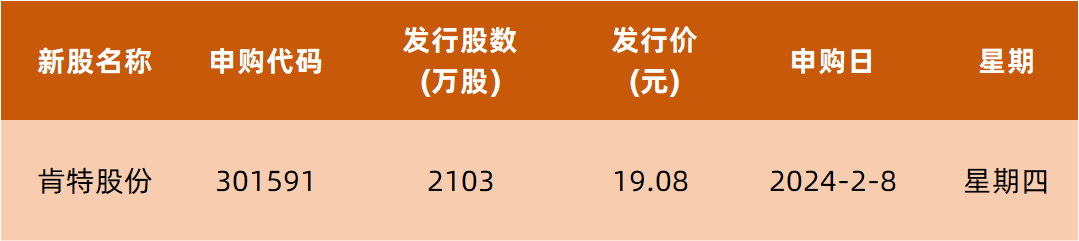

本周新股

20240205-20240208

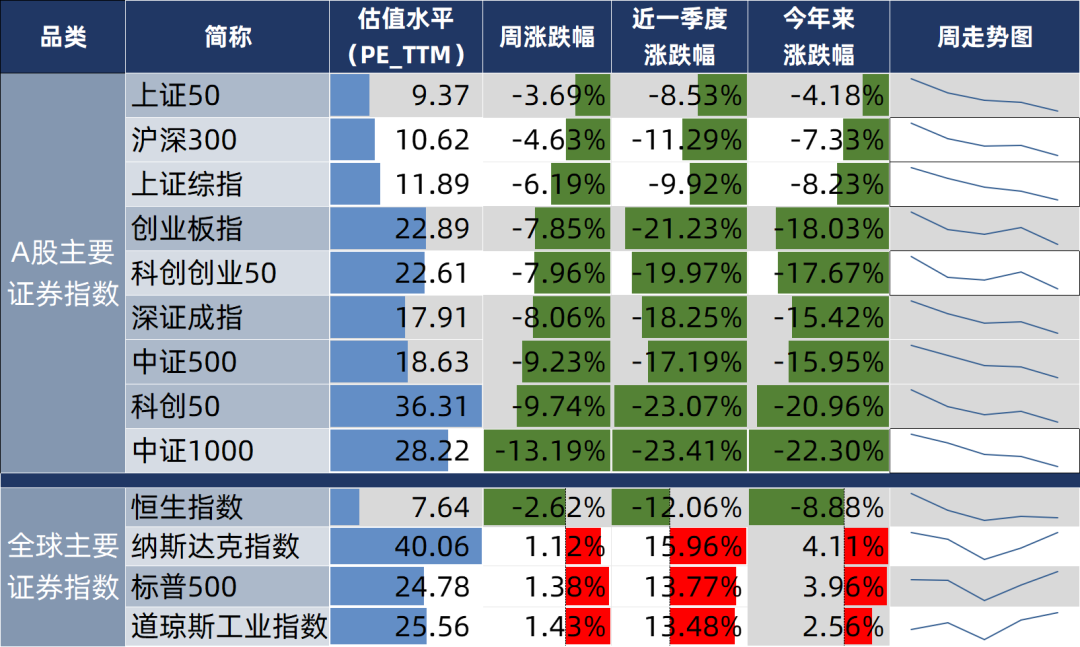

一周市场回顾

近一周市场震荡。截至周五收盘,沪指收于2730.15点,周跌6.19%;上证50收于2229.01点,周跌3.69%。

行业涨跌幅方面,银行指数、家电指数、煤炭指数涨幅居前;计算机指数、综合金融指数、消费者服务指数跌幅居前。

数据来源:同花顺,20240202

股市评论

基本面分析

国内方面:

中国1月制造业PMI与非制造业PMI有所回升,制造业PMI仍处于荣枯线以下。中国1月制造业PMI为49.2%,较上月上升0.2个百分点;非制造业商务活动指数为50.7%,较上月上升0.3个百分点。1月我国制造业景气水平有所回升,非制造业延续平稳扩张走势,企业生产经营活动总体持续扩张。

海外方面:

美国1月ADP就业人数不及预期,工资增幅持续放缓。美国1月ADP就业人数10.7万人,大幅不及预期的15万人和前值修正值15.8万人,创2023年11月来最小增幅。1月工资增幅持续放缓,就业人员薪资同比增长5.2%,低于去年前值5.4%。美国企业年初的新增就业岗位低于预期,符合劳动力市场逐渐降温的迹象,也与美联储1月议息会议偏鹰派的表态保持一致,后续关注1月非农就业数据。

资金层面

市场情绪方面,周内日均成交额约7556.58亿元,成交额边际回升。外资方面,北向资金由流出转为流入,本周共计净流入99.37亿元,上周净流出234.94亿元。两融方面,截至2月1日,场内两融余额为15545.86亿元,较上周减少468.85亿元;周内融资买入占比下降,杠杆资金偏好回落。

后市展望

当前市场状态下行风险有限。短期来看,A股20日涨跌幅中位数降至历史低点,反映市场悲观情绪较强,难以持续。中期来看,股债风险溢价暗示当前赔率可观:当前沪深300风险溢价再次处于较极端的位置,中期视角向下确定性和空间都较大。同样,参考2010年以来历史经验,在当前股息率水平,持有1-2年未来收益率为正概率较高。因此对A股战略看多,整体向上的弹性由宏观波动决定。历史规律上,A股有明显季节性效应,2月常有“春季躁动”行情。

结构方面,低估值风格强势有望延续,但大盘风格的走强较难持续,行业上可均衡配置低估值行业,另外应重视生猪、电子及智能驾驶等产业机会。关于高股息,相比于价值、成长,其与经济周期/产业周期的相关性更低,因此绝对走势会表现得更平稳,在市场走出价值/成长的右侧趋势前,高股息仍是当下有效应对方案之一。年初以来,大小盘风格出现剧烈反转,大盘风格明显走强,但主要是市场下跌过程中大盘ETF创纪录的集中申购所致,较难持续,中长期上大、小盘相对走势与信用周期高度同步,两者系统性切换需要宏观较大幅度上行,当前温和复苏的基准假设暂不支持这一切换。行业层面,建议重点关注以下方向:1)公用事业、银行、建筑、石油石化等低估值板块,在央企市值管理背景下具有优势;2)生猪板块进入去化周期,叠加猪价回落至底部区间,当前位置进入左侧布局时点;3)考虑到半导体周期进入拐点,叠加国产机遇,看好未来半导体及电子产业周期叠加成长的双击;4)国内无人驾驶试点落地,产业链进入新品集中发布期,可把握主题投资机会。

源自:养基情报局

#创指大反弹,能稳住吗?##跌破2700!躺平or逃离?##苹果头显来了!你怎么看?#

$南方沪深300联接基金C(OTCFUND|004342)$$南方中证新能源ETF联接C(OTCFUND|012832)$$南方中证全指证券公司ETF联接C(OTCFUND|004070)$$南方红利低波50ETF联接C(OTCFUND|008164)$$南方崇元纯债A(OTCFUND|010353)$$南方7-10年国开债A(OTCFUND|006961)$$南方银行ETF联接C(OTCFUND|004598)$$南方富时中国国企开放共赢ETF发起联接C(OTCFUND|019312)$

风险提示:上述内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表本公司或者其他关联机构的正式观点。历史业绩不代表未来收益,基金投资需谨慎。