2024年12月中旬,备受瞩目的个人养老金制度正式从36个先行试点地区全面铺开至全国范围。在此次调整中,养老金产品的指数化扩容成为了一大亮点,个人养老金账户终于纳入了今年以来持续出圈、呼声颇高的宽基指数基金。

为什么是宽基指数基金?如何看待宽基长投对于个人养老账户的必要性与确定性?

01 论必要性

——养老投资为什么需要宽基指数基金?

宽基指数基金何以在众多投资品种中“脱颖而出”?

除了宽基指数在布局层面的一系列优势与逻辑,更深层次的原因则源于长期投资养老对于收益率的客观要求。

在日常生活中,我们常常陷入一个误区:认为只要养老投资的收益率能够超过通货膨胀率(即覆盖CPI的涨幅),就已足够。

然而,国内CPI统计中食品所占比重较大,而食品价格具有明显的周期性,如若剔除食品价格的影响,真实的通胀变化或许远比CPI所呈现的更发人深省。

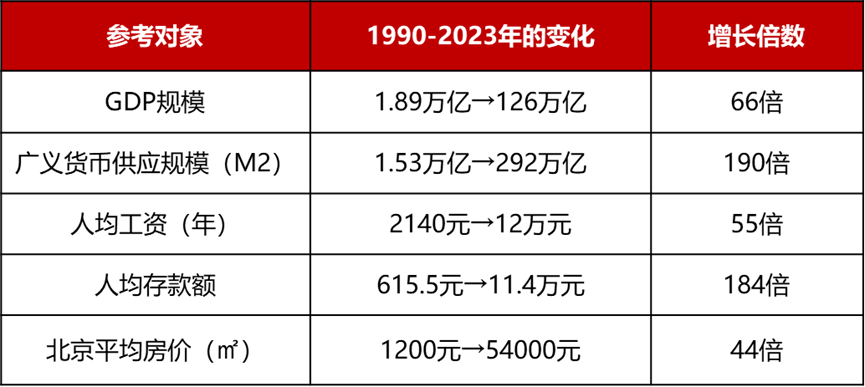

过去的三十年间,中国如同乘风破浪的巨轮,驶入了全球经济发展的最前沿。从1990年到2023年,我国GDP规模实现了惊人的66倍增长,而广义货币供应量(M2)更是飙升了190倍。

时代的车轮滚滚向前,随之而来的是,货币环境的深刻变革也重塑了居民财富的新格局。

数据来源:国家统计局,平均工资为城镇非私营单位就业人员平均工资,wind

以一个直观的例子来说明这一变化:

90年代初,“万元户”便足以令人艳羡不已,成为中产阶层之上的存在。然而,如果将这1万元现金保留至今日,又会如何呢?

中国人民银行公布的2024年第一季度金融统计数据显示,三十年之后,中国居民人均存款已突破11万元大关。

而那笔曾经令人瞩目的1万元存款,在1990年的北京可以买到8平米的房子;但若是将这1万元简单地按照CPI+1%的存款利率存放33年,到手的7万元于今日之北京,只能购买到大约1.3平米的住房面积,缩水幅度达到了惊人的84%。

不难发现,战胜CPI并不等同于真正实现了财富的保值与增值,对抗购买力缩水才是一次悄无声息,但我们每个人都必须要参与的赛跑。

从这个视角审视,仅仅应对通货膨胀是远远不够的,养老投资的收益率必须要跟上社会购买力的真实增长,而工资增速和GDP增长率才是决定整个社会购买力的核心因素。

即便考虑到经济转型步入新阶段的因素,参照“十四五”规划到2035年实现人均收入翻番的经济增长目标,我们养老金投资的长期收益率也尽量能达到6%左右。

然而,我们面临的客观环境是,市场的利率环境正在逐步走低。

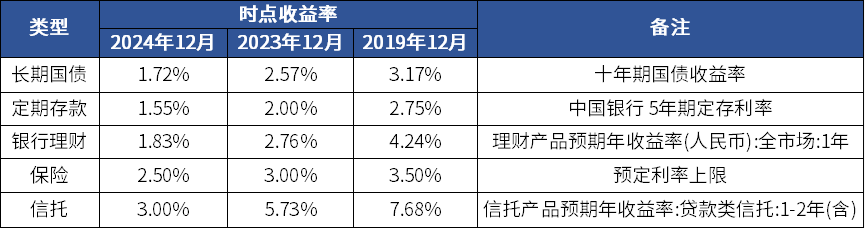

今年以来,十年期国债收益率呈现震荡下行态势,从年初的2.3%来到当前的1.7%附近。参照海外经济体的经验,随着人口老龄化趋势的加剧以及经济增速进入新常态,低利率环境或是大势所趋。

图:低利率环境下,居民主流投资方式预期收益率走低

来源:Wind,统计时点分别为2024.12.18/2023.12.31/2019.12.31。

正是基于这一长期收益率水平的要求,权益资产就成为了我们必须要考虑的方向。

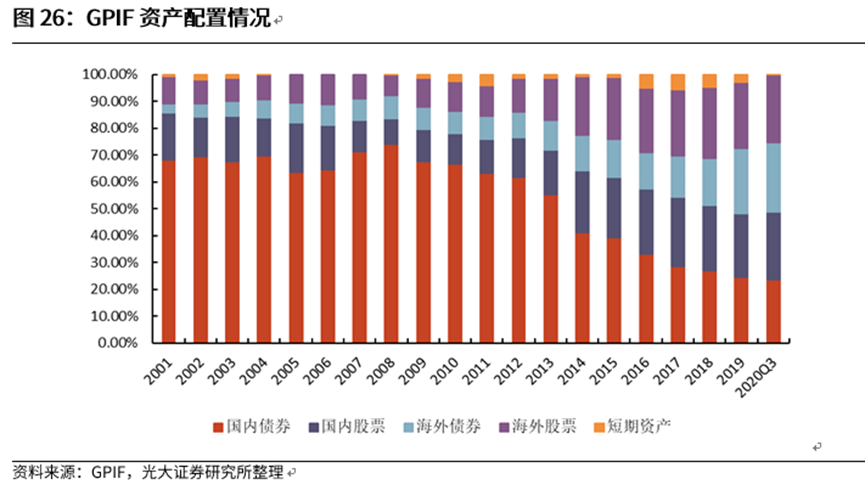

放眼长期,对于权益资产的配置的确有望成为实现投资目标的重要来源。从国外的养老金配置来看,韩国NIP权益类资产配置比例已经达到43.5%,日本政府养老金投资基金(GPIF)亦将权益资产目标配置比例由2006年的20%逐步提高到2020年的50%,且被动投资的比例超过90%。(来源:光大证券)

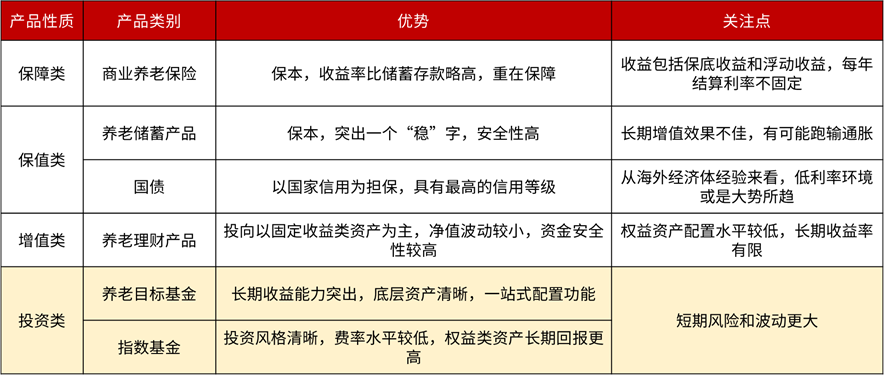

明确目标之后,如何才能获得一个理想的养老投资收益率呢?这就需要长期的规划与专业的管理。幸运的是,现在我们已经拥有了一个更优的解决方案:在个人养老金账户下布局成熟的养老投资产品。

以上仅供示例,不构成具体投资建议

从税收优惠到长远规划,第三支柱个人养老金账户不仅为未来生活增添了一份有益的补充,更在当下这个普遍关注“被动收入”的时代,提供了多一种选择。

02 谈“确定性”

——长投宽基指数基金到底能否获益?

哪怕暂且将布局权益的必要性搁置一旁,投资宽基指数的确能实现长期盈利。要理解其盈利能力,自然需要回归本质,也就是弄明白——投资宽基指数基金究竟赚的是什么钱。

其一,是借助市场波动,通过低买高卖获取差价。

这意味着在市场低估或合理时买入并持有,待价格回升至高估区间后逐步卖出以锁定利润。

这一过程直观地体现在基金定投中的“微笑曲线”上——通过定投的方式来摊薄持仓成本,实现“低买”;在价格上涨到一定程度时卖出,从而获得收益。

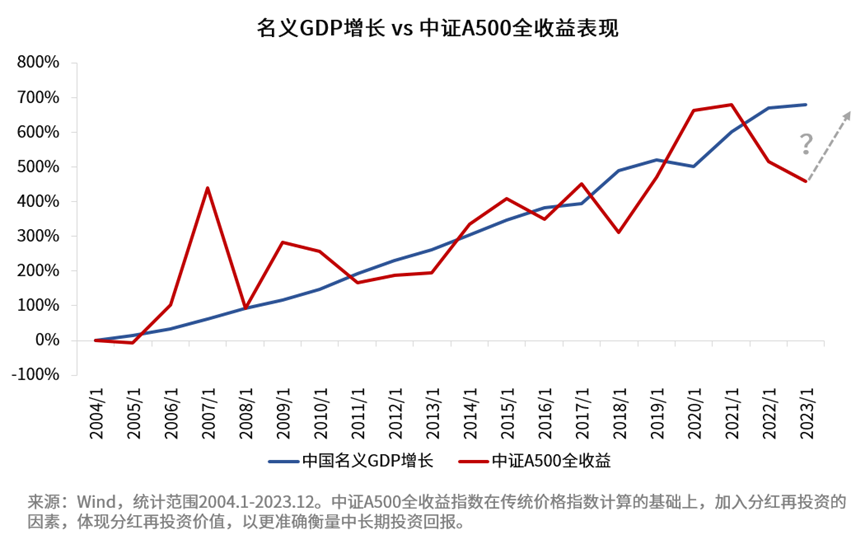

其二,是分享企业成长带来的“水涨船高”。

宽基指数是一篮子优质上市公司的缩影,例如中证A500指数,它包含了沪深两市各行业规模较大且流动性良好的500家企业。

随着国民经济的持续发展,这些具有代表性的百业龙头也将从中受益。因此,长期来看,宽基指数总会跟随着时代的发展顺势向前,跟随GDP的正增长水涨船高,而任何偏离价值的价格最终都会被拉回正轨。

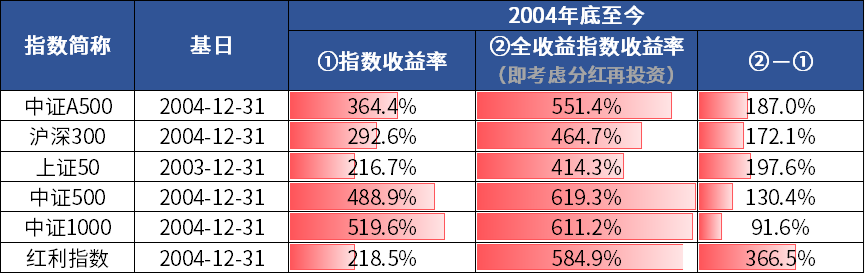

其三,则是股息分红所带来的现金流与复利。

核心宽基指数中汇聚了各行各业的领军企业,这些公司通常拥有更为稳定的盈利和现金流,并倾向于定期将一部分利润以股息的形式回馈给股东。投资者持有宽基指数基金,就可以间接享受到成分股的分红收益。

更重要的是,获得的股息分红可以进行再投资,买入更多的宽基指数基金份额,以一种复利“滚雪球”的模式,在长期内显著提高投资者的整体收益水平。

来源:Wind,统计区间2004.12.31-2024.12.18。指数历史表现不预示未来走势,不代表基金产品收益。

事实上,权益类资产通常的特点是高收益与高波动并存,即便由于资本市场的固有属性,宽基指数在短期的波动在所难免,但对于一个GDP长期正增长的经济体,股市长期向上的趋势不会发生改变,因而投资宽基指数基金的确是可以赚钱的。

当普通投资者面对纷繁复杂的股票分析框架和行业研究壁垒时,与其在雾里看花中徘徊不定,不如借助指数基金这样的工具化投资,去坚定地信仰一类趋势、一种未来,来见证时间的力量与复利的魅力。

正如巴菲特在在1996年的致股东信中所说:大部分投资者,包括机构投资者和个人投资者,早晚会发现,较好的股票投资方法是购买管理费用较低的指数基金。

冬至的脚步方才迈过,凛冽的寒风里落下了些许冬日的印记。而人生的冬季,则往往始于退休后的晚年时光,这个漫长的季节占据了人生旅程的三分之一,伴随着每个人都需要直面的资金压力。

如果能在人生的春夏之际,精心规划养老现金流,便能以科学的方式为人生的“冬季”储备充足的底气,以资产负债的匹配确保现金流的“刚兑”,以未雨绸缪许岁月以丰饶。

从某种意义上讲,参与个人养老金,实则是我们为未来的自己撒下了一颗希望的种子。这颗种子,承载着对暮年时光的美好期许,蕴含着抵御生活风雨的力量,在时光的沃土里静静蛰伏、生根发芽。在人生的新阶段,陪伴我们静待“冬至阳生春又来”。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证半导体材料设备主题ETF发起式联接A(OTCFUND|020356)$

$华夏中证半导体材料设备主题ETF发起式联接C(OTCFUND|020357)$

$华夏中证动漫游戏ETF联接C(OTCFUND|012769)$

$华夏国证半导体芯片ETF联接A(OTCFUND|008887)$

$华夏国证半导体芯片ETF联接C(OTCFUND|008888)$

$华夏科创50ETF联接A(OTCFUND|011612)$

$华夏科创50ETF联接C(OTCFUND|011613)$

$华夏纳斯达克100ETF发起式联接(QDII)A(OTCFUND|015299)$

$华夏北证50成份指数A(OTCFUND|017525)$

$华夏北证50成份指数C(OTCFUND|017526)

#宇树机器狗引发热议 ,机器人风口再起?#

#陈果:淡定面对波动,跨年行情继续#