延迟退休真的来了。近日全国人大常务委员会关于实施渐进式延迟法定退休年龄的决定正式发布。这一政策在酝酿多年之后,进入到了加速推进的阶段。

越是疲惫越是渴望多年后的那片精神飞地,置身当下,不乏一些问题的答案仍在风中飘扬,穿越资本回报的周期:我们需要怎样的养老投资?

01我们需要怎样的养老投资

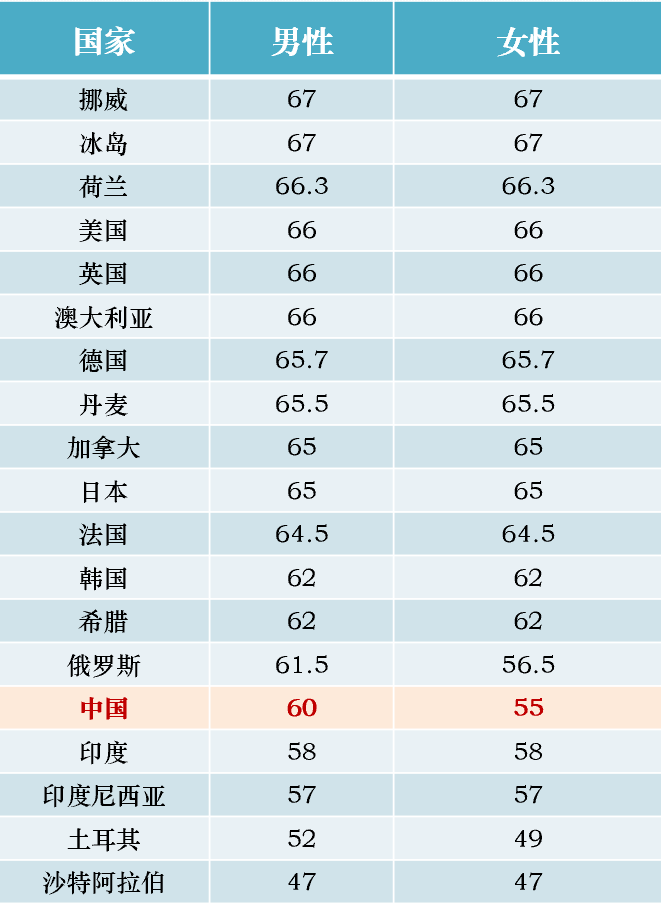

各国退休年龄

其实不难看出,老龄化社会加深这一现象在世界范围内都是各国要面临的问题,而延迟退休年龄也是各国应对人口老龄化的普遍做法。

意大利、丹麦、澳大利亚等国家将退休年龄和平均寿命挂钩,根据平均预期寿命的变化自动调整退休年龄。

法国等国家选择逐年提高,每年或每几年将退休年龄提高几个月,直到达到新的目标退休年龄。

美国等国家则引入“弹性退休”制度,这一制度常常与激励惩罚机制并行,提前退休降低养老金收益,延后退休则增加养老金收益。

在人口预期寿命延长,人口增长持续放缓的当下,延迟退休成了我们绕不过去的路。我们掐指一算,轮到自己退休大概也将是2046年之后的事情了。

那时候会是什么样呢?电影里的人们说有一辆列车会定期开往2046,听说那里的一切都是永恒不变的,但只是听说罢了,没有人知道是不是真的,因为去过的人,从来没有回来过。

岁月漫长,而计划很多,听说,当下已经有年轻人在攒钱准备提前退休了。那么究竟攒够多少钱才能提前退休呢?国际知名投资管理机构提出过一条“退休储蓄黄金法则”:

退休储蓄黄金法则:

如果从25岁开始,每年从收入中拿出19%用于储蓄为养老做准备,一直存到62岁的理想退休年龄,就可以达到存够9倍退休时年收入的目标。

在这个渐进储蓄的过程中,还有一些“里程碑”是需要达到的,比如:

在30岁的时候,建议存够相当于当时年薪1倍的储蓄用于养老;

40岁,存够4倍;

50岁时,存够6倍;

60岁时,存够9倍。

实际上,这些比例、法则背后的共通点可能更值得关注——

本金积累

该省省该花花,主业副业两手抓。养老规划的第一步是先把本金的积累重视起来。咱们都知道“复利”的威力,本金越多,积累的收益当然也会更可观。

本金增值

在积累了一定财富的前提下,合理投资获得被动收入,让资产实现细水长流。“4%法则”明确提出,在攒够年生活费的25倍之后,还要通过资产配置达到4%的年化收益率,通过“本金+被动收入”来支撑未来几十年的生活开支。

毫无疑问,这将是人生中最长的一笔投资。

02人生中最长的一笔投资

养老投资是一个长达十年甚至二、三十年的备老积攒过程,和它匹配的是长期的配置思维,这和看重当下收益的单笔大额资金的短周期投资思维,有着很大的不同。

对于这样一笔长钱,如果我们能够思考的更长远,或许将能够完成很多在短时空维度无法完成的事情。

在现实场景中,养老投资大多数情况下并不是某个时间点的一笔大额投资,而是从某个年龄开始,定期的,比如月度、年度,一笔笔小额资金日积月累的阶段性过程。

如果每一笔新流入的小额资金都是随行就市的短期投资,那么长期执行下来,整个养老资金就很可能是一堆杂乱无章、没有统一逻辑和目标的资金集合体,在途中可能就忘了要去实现长期收益目标的初心,遇到市场大跌、资产大幅回撤时,就很可能失去了继续投资下去的信心。

所以我们认为,这笔投资最重要的是要具备长期思维,其次便是配置思维。

养老金投资之所以更加关注配置,本质上是由养老金的长期负债属性决定的,由于对短期流动性的诉求并不高,获取风险溢价的确定性就能提高,这就是配置的意义。

基于长期战略性资产配置思维,可以让个人养老金投资更有章法,长期投资收益来源更加清晰。投资中我们或有三个判定:时点、方向和幅度。

“时点”具有偶然性,大致要靠运气;“方向”就是传统意义上的择时,判定短周期是上涨还是下跌,大部分的投资人热衷于此,但胜率较低,扰动变量太多;“幅度”是站在较长时间维度,以中枢的形式去衡量投资的标的能提供的回报率水平,这就是配置。

个人投资者或缺乏机构投资者所拥有的专业能力和时间精力、很难应对市场频繁波动,那么在根据自身养老投资的长期投资目标确定了战略资产配置比例后,便可以通过直接投资养老目标基金来实现战略性资产配置。

放在漫长的、长达二三十年的养老投资积累期来看,通过对养老目标基金一期一期的坚持配置,就可以把复杂的投资决策简单化、纪律化、长期化,进而相对轻松地实现战略资产配置和养老积累。

03穿越资本回报的周期

而从养老目标基金的眼下看,不少产品初登历史舞台,遭遇市场逆行冲击,漫长季节里有些烦恼。

2022年底个人养老金制度出台后,经过持续投教,不少参与者对个人养老投资有了清晰完整的认识,对于个人养老规划也有了更深刻的思考。

这其中不乏一些选择购买了含权养老基金的投资者,和我们一样,他们翻开自己账户时发现,过去一年多的时间里,投资出现了浮亏,何去何从,心情较为沉重。

2022年底,个人养老投资试点推出之际,实际上是国内股票市场已经经历了一年以上熊市之后,风险得到一定程度释放,估值处于低位。通常来讲,在这种时候投资股票市场,向上的概率大于向下的概率,并非是一个值得悲观的时间点和位置。

A股的这次的漫长季节确实比想象中长,即便憧憬迫切而冲动,但新秩序的适应与快速上涨通道的开启原本并非易事。市场特性就是如此,不会只跌不涨,再坚持一段时间,波动可能就向相反的方向运行了。

在波峰低谷,各种宏大叙事似乎无法辩驳,但是牛熊转换观察下来之后,穿越现象透视本质,对于资本市场而言,周期、估值和人性是掩于其中的、三项不变的存在。人们无法预知什么时候走出危机,但最后的结局都是,危机过去了。

再者说,虽然几乎所有投资者都厌恶波动,但实际上,对于养老投资而言,前期的市场波动亦并非全然是坏事。

养老投资是一项长期投资,如果当前40岁,未来有超过20年时间积累养老资产;如果当前30岁,未来有超过30年时间积累养老资产。在这么长的时间里,我们很难在初期就把足够多的本金投入市场。

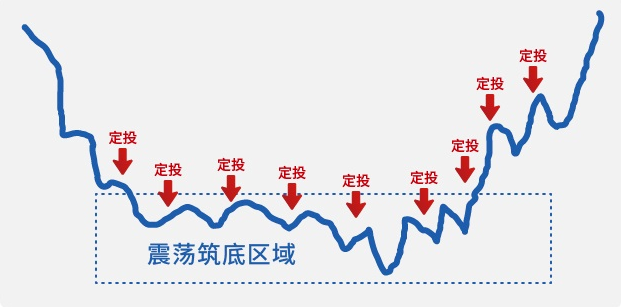

因此,养老投资更适合定期定额、细水长流的慢慢积累。正是这个原因,相关制度把个人养老投资单一年度资金缴存上限定为12000元,如果我们按照这个金额定期定投,那么中间就存在一个“微笑曲线”的规律。

也就是说,在我们资金缴存期的前三分之一阶段,由于本金数额比较小,可享受收益的绝对金额比较小,如果这时候市场出现过快上涨,并非全然好事,只有当手里份额积累到了一定程度之后,市场再上涨,我们才有足够的份额享受收益。

相反,如果在资金缴存初期,市场相对较弱,甚至是震荡下跌,有利于我们在更低位置积累份额,未来的潜在收益反倒更高,仔细想想,是不是这样?

依据实际数据测算,在定投的前三分之一阶段,投资者选择的产品差异、分期的密度以及起始点的高低,对最终定投的结果都不会造成太大影响,唯一相关度最高的因素是定投开始的早晚和坚持时间的长短。

因此,虽然过去一年多的时间里,养老账户或许出现了浮亏,但不要失去信心。放在漫长的、长达二三十年的养老投资积累期来看,眼下只是开头,未来仍有长远的机会。只有坚持下来,才有希望获得理想中的超额收益。

这个时候最珍贵的,往往不是一时的收益,而是更长久的信任与理解。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证动漫游戏ETF联接C(OTCFUND|012769)$

$华夏国证半导体芯片ETF联接A(OTCFUND|008887)$

$华夏国证半导体芯片ETF联接C(OTCFUND|008888)$

$华夏科创50ETF联接A(OTCFUND|011612)$

$华夏科创50ETF联接C(OTCFUND|011613)$

$华夏纳斯达克100ETF发起式联接(QDII)A(OTCFUND|015299)$

$华夏纳斯达克100ETF发起式联接(QDII)C(OTCFUND|015300)$

$华夏标普500ETF发起式联接(QDII)A(人民币)(OTCFUND|018064)$

$华夏沪深300ETF联接A(OTCFUND|000051)$

$华夏标普500ETF发起式联接(QDII)C(OTCFUND|018065)$

#每日信息前沿#

#最近哪个指数涨了#

#美联储降息50基点 市场影响几何?#