#天天基金调研团#

一、调研背景

1、本次调研内容背景取自12.12日【天天基金调研团】带您走近基金经理胡哲妮!腾讯视频会议。

2、本文的三大核心

核心一:为使得读者更加深入理解市场利率下降利好债券的深层次逻辑,天咨深入思考,以实例形式为大家生动展示其内在逻辑,更好为广大读者开拓视野、了解投资信息。

核心二:鹏华稳泰30天滚动持有债券A(012648)产品介绍及深度评测。$鹏华稳泰30天滚动持有债券A(OTCFUND|012648)$

核心三:对本次调研活动中基金经理的观点进行精炼展示。

二、为何利率下跌,债券赚钱(本文核心一)

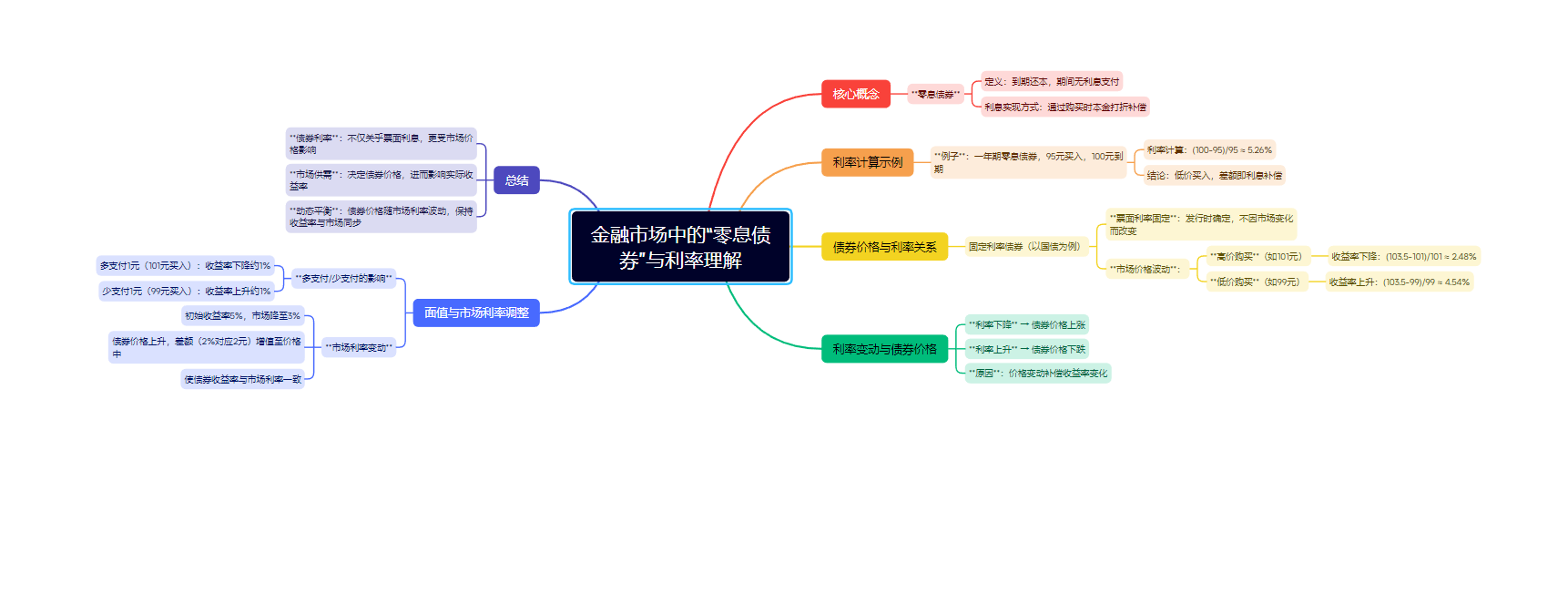

中学物理课时,老师经常会举出“极端法”的例子,这样的思维也可以运用到金融市场,我们就以“零息债券”为例。说到零息债券,它并不是真的没有利息,而是通过卖的时候,本金打折,来实现利息。

目前国内的债券都是标准的100元面值,如果一个零息债券,期限是一年,卖的时候打折卖95元,请问它的利率是多少?意思就是:到期给你100元,那么多给的5元,就相当于补偿利息了。所以持有一年的利率就是5:95=0.0526,利率约5.26%

通过上面的例子,大家就应该能够感觉到了,债券的利率,并不仅仅是票面利息这么简单,如果买债券的时候价格低于面值100元,那么低的那部分,最终也会变成利息补偿。

我们先看短期债券,假设今天要新发一个一年期的固定利率国债,票面利率是3.5%,如果市场上一堆人疯抢,愿意高价买这个国债,那么这期国债的票面利率会变化吗?不会的,票面利率从发行开始就锁定了,100%确定会在每年给你一笔确定的利息。但在疯抢之下,很多人愿意出更高的价格来买面值是100元的国债,如果出价达到101元,就意味着国债利率下降到了2.5%左右。

为什么这么说?我们来简单计算一下:

买这些国债的人,需要花费101元才能买到票面利率是3.5%的国债,那么持有到期,收到的利息= 103.5元的本息减101元本金=2.5元。支出的本金等于101元才能买到票面利率是3.5%的国债。

那么持有到期,收到的利息=103.5元的本息减101元本金=2.5元。支出的本金等于101元,持有期利率等于2.5/101=0.024752,利率约2.48%。

反过来,如果市场上没有什么人热捧国债,国债面值跌到99元,就意味着,持有到期的收益率为:103.5-99=4.5,4.5/99=0.045455,收益率约为4.54%。

这个例子告诉我们:

国债的利率,跟票面利率没有关系而是与100元面值的涨跌挂钩的。

利率越下降一>债券在涨价

利率越上升一> 债券在跌价

原因是面值中抠出一块钱,在补偿收益率的变动。

上面例子讲的是一年期, 这个最简单。因为面值就是100元,百分之几的利率变化,就直接在100元里抠出几元,就能代表了。

比如,买债券的时候,多花了1元钱,花101元,就能把收益率下降1%了。

买债券的时候,少花一元即99元,就能把收益率上升1%,至于上升到多少?还是下降到多少?这要跟“市场利率”齐平。

如果买的时候收益率有5%,很快市场利率变成3%,那么债券的市场价格一定要变化,当时多的那2%收益率,如果是一年期的话, 就变成两元的面值,增值到价格上去,就能使收益率对标成市场利率了。

通过上面的内容,您是否已经对市场利率下跌有利于债券市场收益有了直观且全新的认识了呢?

三、鹏华稳泰30天滚动持有债券A(012648)产品介绍及深度评测(本文核心二)

首先来看一下该基金的费率情况,从上图我们可以看出,该基金的整体费率为0.25%,低于同类平均0.59%的费率水平。

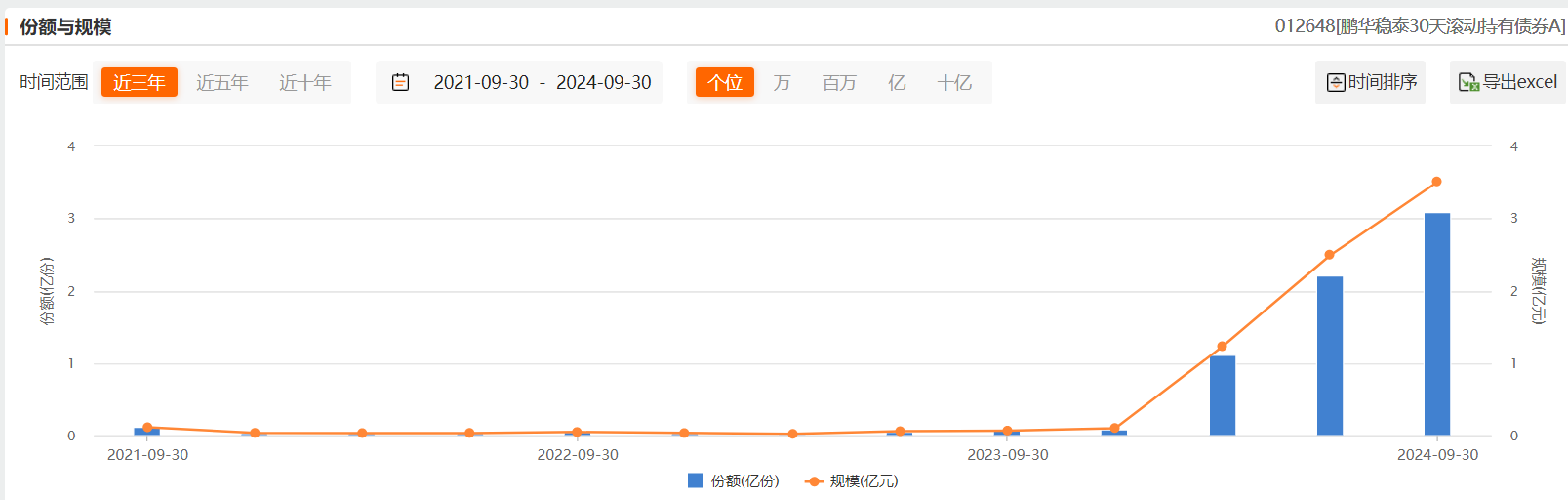

从基金的规模与份额看,该基金整体规模在不断攀升,表明市场对其业绩的肯定。

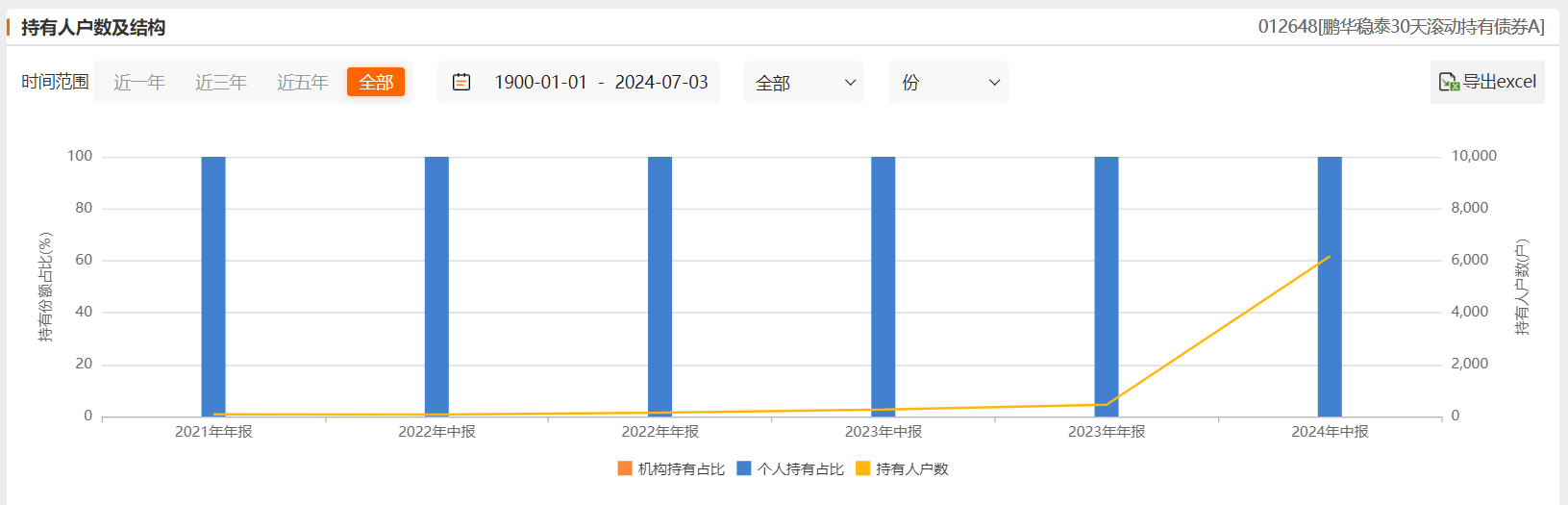

从其持有人结构来看,该基金深受个人投资朋友喜爱。

夏普比率仍然是投资分析师用来衡量风险调整回报的主要工具,与原始回报率相比,它更为全面地展示了基金的业绩状况,而且能够帮助投资者评估采用了同样广泛的投资策略的基金。从上表可以看出,该基金的夏普比率大幅优于同类平均水平,最大回测指标优于同类平均水平,下行风险也小于同类平均水平。

从主要财务指标来看,该基金利润近几年逐年提升,可分配利润也呈现出逐年抬升的水平。份额累计净值增长率也呈现逐年抬升水平。

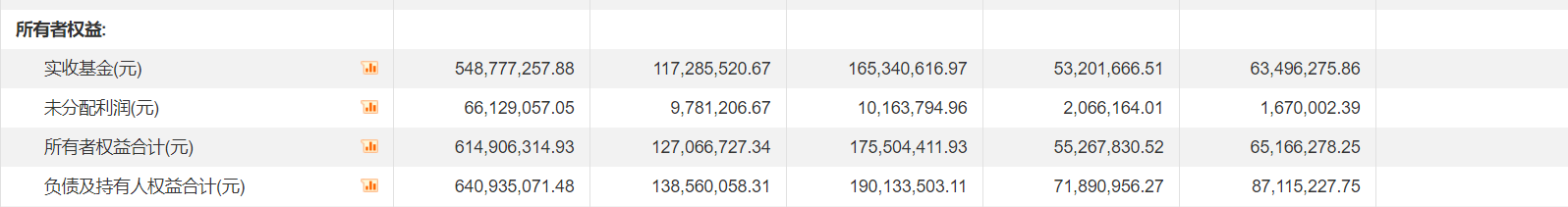

从所有者权益表中我们也可以看出,近几年所有者权益相关数据呈现出质的提升。

我们可以看到,权威评级机构“晨星”对于该基金三年期评级为四星。这已是对该基金以往业绩的背书。

该基金投资策略投资品种:以中高等级信用债票息资产为基础,AAA 评级占总资产比重 50% 以上,利用长久期利率债、银行金融债等品种灵活攻守。综合多因素,利用二级资本债、商业银行普通金融债等流动性较好资产做信用波段增厚收益。

四、基金经理观点凝练(本文核心三)

1、2025年经济属于弱修复式,债券市场震荡偏强,宽松政策利好于债券。

2、关注市场货币政策,策略上,短端有比较优势,在波动性比较大的情况下,坚持哑铃型配置,适度交易。

3、股债什么时候大涨?要看市场的政策,债券牛市要看流动性,信贷需求的增加,会有一定利好。目前强调新质生产力,扩大消费,对于债市的冲击会小。

4、观察债券的现行指标可以观察生产者价格指数。

五、经验分享

最后,天咨分享一下投资大师约翰伯格的投资经验。他指出,随着年龄的增长,我们需要打造自己的平衡配置,不断减少自己的股票比例,并相应增加自己的债券比例。他指出,在2007-2009年股市的崩盘,对于全股票组合而言是一个不幸,但债券完成了其缓解风险的预期任务。他建议,投资者的债券头寸应等于其年龄。比如:某位投资者的年龄为40岁,则考虑资产配置为40/60的债券/股票。

很明显,这样的法则必须调整以反映投资者的目标、风险承受力和总体的金融形式。因为随着年龄的老去,我们常常要考虑以下四点:

(1)有更多需要保护的财富;

(2)更少去弥补严重损失的时间;

(3)对投资收入有稳定提升到要求;

(4)对市场起伏变得更加神经质。

所有上述四个因素清楚的表明,随着年龄的增加,我们对于债券的需求会更多。