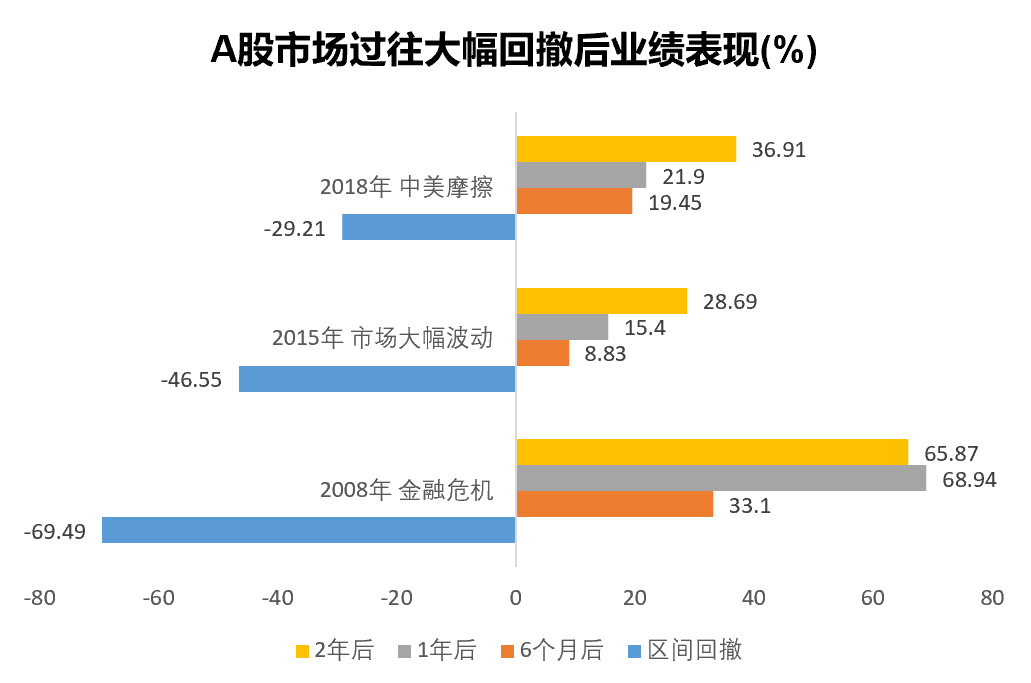

最近看到一组数据,统计了A股历史上三次大幅回撤,在回撤之后,6个月、1年、2年往往有振奋人心的一波指数级反弹。

数据来源:Wind,计算区间:2008年金融危机(2007.10.16-2008.10.26),2015年市场大幅波动(2015.6.12-2016.1.30),2018年中美摩擦(2018.1.30-2018.12.31)

如何才能更好地抓住底部反弹的机会?

图片来源:网络

不妨再借鉴一下历史数据。

我们统计了2018年~2019年间回报最高的一批主动管理型基金,发现回报前20名的基金,在2018年的熊市中回撤较低,且在2019年市场反弹的时候回血更快,成为上一轮熊末牛初的高弹性选手。

那么,在经过新的一轮牛熊周期之后,这批选手是否还能维持这样的作战特点呢?

我们又统计了这批选手2022年以来的表现,从中找到了几位表现仍然稳定抢眼的,比如基金经理田俊维,就再度显示出了熊市中“抗跌性”。

在2018~2019年的熊末牛初行情中,田俊维管理的一只基金录得了超过60%的回报,在2018年的熊市当中,这只产品年度跌幅不到15%。(数据来源:Wind,管理产品:**文化新兴产业A,统计区间20180101~20191231)

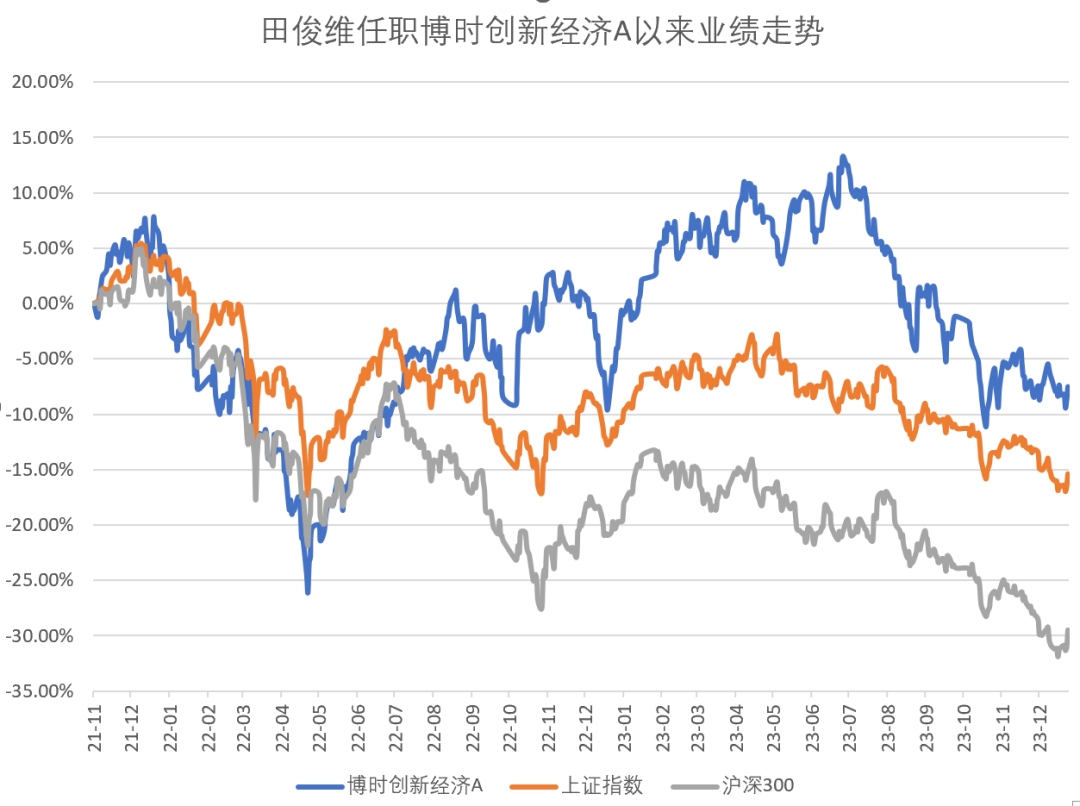

2022年以来,田俊维管理的是博时创新经济,在沪深300指数下跌30%的背景下,这只产品仅下跌了10.2%,再度大幅跑赢市场和业绩基准。(数据来源:Wind,统计区间20220101~20231229,同期沪深300指数-30.28%,同期业绩基准-22.77%)

并且,进一步回溯田俊维的业绩曲线,我们发现,在过去市场几次比较大的反弹阶段,他管理的基金都有非常亮眼的表现,体现为两个特征:

在市场下跌时候有底线,不至于被恐慌式的下跌吞噬过多的收益;

在上涨的时候有弹性,能够把握住“戴维斯双击”的机遇,享受底部布局的优势。

田俊维是如何打造出这样的业绩特征的?

他业绩的高弹性来源又是什么?

一起来看看。

01

如何保护自己的组合?

田俊维的投资初体验,就是2015年的市场巨震。

他在2015年6月初担任了一只互联网基金的基金经理助理,当时恰恰是创业板在那轮牛市的最高点,但彼时在场的投资者茫然不知,与所有牛市末期一样,市场每一次下跌,都被当做加仓的机会。

牛市有多疯狂,熊市就有多惨烈。

田俊维作为基金经理助理,第一次感受到了市场摧枯拉朽的强大力量。

这段市场记忆让他反复思考:如何在市场巨震的时刻保护好自己的组合?

芒格有一句话,他说:“宏观是我们必须接受的,微观才是我们可以有所作为的。”

2017年8月,田俊维开始独立管理基金,在亲手搭建组合的时候,他就坚持从微观入手,监控好组合里的每一只个股。

加深研究,坚持自下而上的基本面选股,寻找3~5年内能够翻倍的股票。

牢记估值,时刻关注组合的性价比。

“组合就是由一只只股票构成的,如果每个股票能符合这样的目标,并且实现的概率不低,那么组合的业绩就不会太差。”田俊维说。

这样的组合构建思路,已经迎接了两次市场大跌的考验。

第一次是2018年。

当年上证指数下跌超过24%,全年超过9成的股票下跌,行业板块全线尽墨,清盘的基金数量更高达429只。

田俊维重点布局了医药生物、轻工制造和食品饮料等行业的优质股票,在市场加速下跌的时候,组合显示出了较强的抗跌特征,他管理的基金表现稳健,仅录得不到15%的年度跌幅,在162只同类产品中排名第5。(数据来源:Wind,排名源自银河证券,管理产品:**文化新兴产业A,统计区间20180101~20181231,同期业绩基准-21.08%)

第二次就是2022年以来的市场下跌。

数据来源:Wind,统计区间20211105~20231229

田俊维从2021年11月5日正式管理博时创新经济A,任职以来,沪深300指数累计跌幅超过29%,业绩基准-22.95%,但该基金走势坚挺,同期仅录得6.33%的下跌,相对沪深300指数超额收益明显,组合在弱市中的韧性由此可见一斑。(数据来源:Wind,统计区间20211105~20231229,同期沪深300指数-29.53%,同期业绩基准-22.95%)

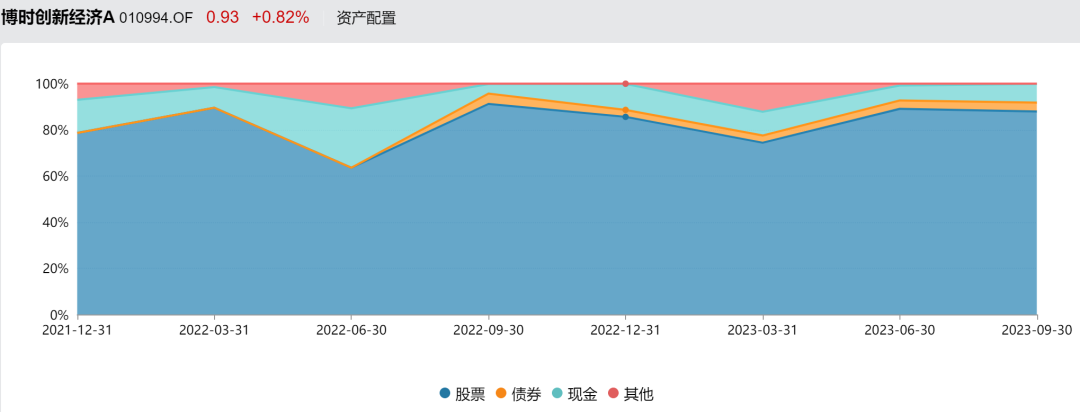

从运作情况看,田俊维任职以来,组合的平均权益仓位维持在80%左右。但是,在2022年中报和2023年一季报的时候,田俊维都曾经将权益仓位降低,最低的时候降至6成左右。

数据来源:Wind

田俊维在投资中不做大类资产配置和择时,但是,当市场不确定性增强,选股难度增大,找不到太多符合他选股标准的股票时,他也不会为了买而买。

最终呈现出来的,可能就是阶段性较低的仓位或者较为分散的配置。

02

高弹性的来源是什么?

在大家普遍的印象里,“抗跌”跟“高弹性”几乎是两个选项,是投资向左走跟向右走的问题。

但田俊维管理的基金在“抗跌”的同时,一旦市场回暖,高弹性的特征也十分明显。

比如,在2019年、2020年的反弹行情当中,他当时管理的一只基金分别录得了87.84%和40.75%的年度涨幅,同期业绩基准分别为27.73%和21.38%。(数据来源:Wind)

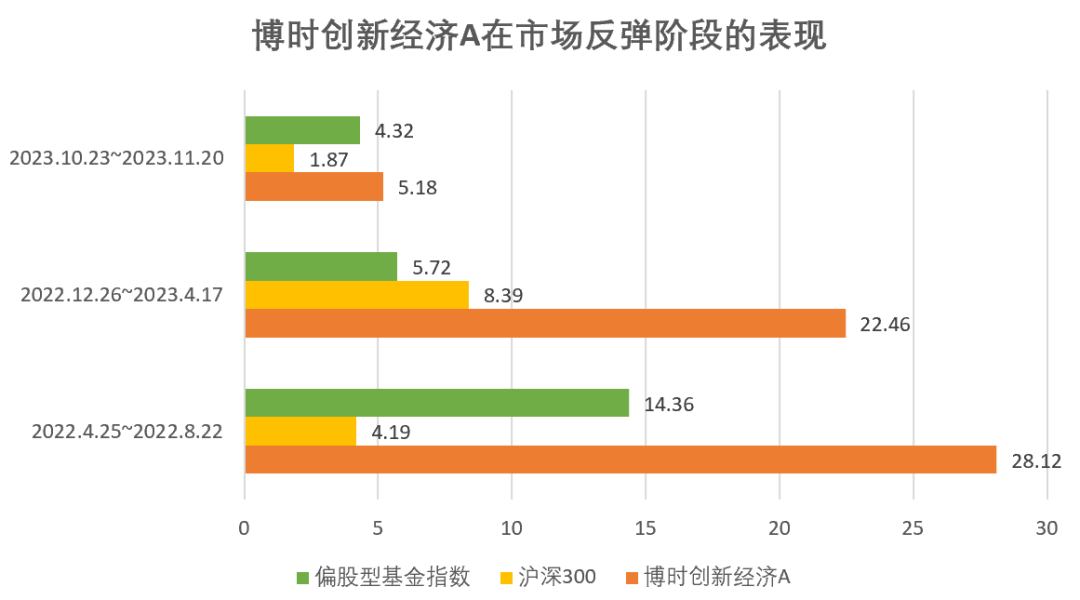

在管理博时创新经济期间,市场整体处于下行趋势当中,但是,我们统计了过去两年间的几次市场小反弹,发现每次行情一回暖,博时创新经济的净值表现也弹性十足。

数据来源:Wind,《财商侠客行》

田俊维是如何做到“抗跌”的同时,还保持着组合的“高弹性”的?

GARP的胜利

田俊维是一位成长股选手。

对成长型股票来说,上涨无非两种原因,一是由公司的盈利增长推动,二是市场给予了公司更高的估值。

田俊维采取的GARP策略,就是寻找具有持续增长能力,且估值相对合理的公司。

他非常强调好公司需要好的价格,最理想的状是以尽量合理的价格买入管理层优秀、具有较强竞争优势、商业模式好、成长性突出的个股,通过持续增长消化短期估值压力。同时还要回避一些看起来便宜,但基本面下行的价值陷阱公司,在好公司和好价格之间反复权衡、综合比较,最终形成最优的投资组合。

在市场下行或者震荡阶段,合理的估值能够提供一定的安全边际,成为组合的“保护盾”。

而一旦市场上涨或者公司的增长得到市场认同,估值和盈利的同步上涨就会给组合带来更强的弹性,也就是所谓的“戴维斯双击”。

数据统计显示,田俊维管理期间,博时创新经济超额收益来源主要是个股,组合展现出突出的Alpha能力,Alpha年化比率高达30.04%。(数据来源:Wind,截至20230630)

擅长挖掘冷门股

数据来源:Wind

这种自下而上“翻石头”的策略,也让田俊维往往能够在热门抱团的区域之外,挖掘到一些尚未被市场充分认知的“冷门股”。

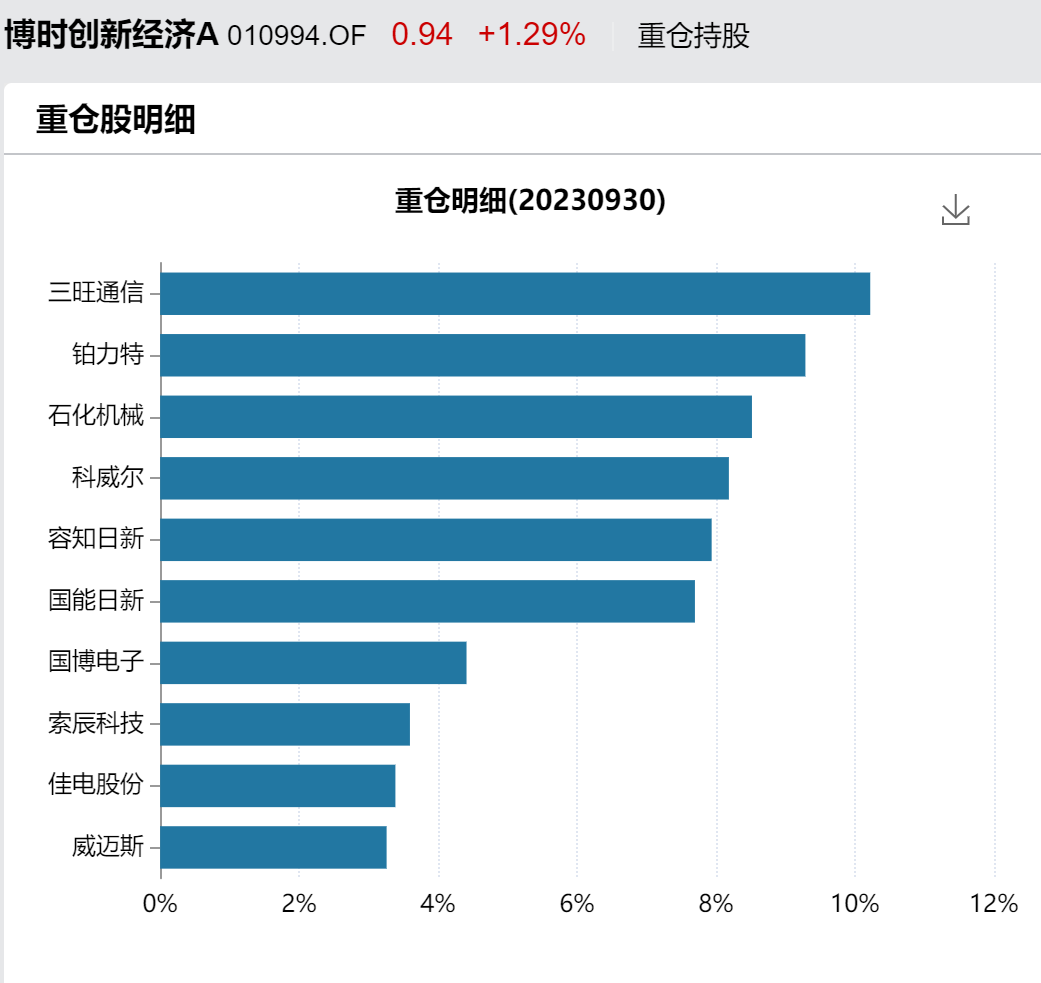

统计显示,在田俊维管理博时创新经济期间,重仓股以冷门股票居多。

左侧布局的勇气

基于深度调研的自信,对于看好的个股,田俊维更倾向于在“无人问津”的左侧提前进行布局。

比如他前十大重仓股中有一家储能板块的公司,该公司是服务于新能源行业的软件和信息技术服务提供商。

博时创新经济抓住机遇低位左侧布局,之后,公司逻辑逐步获得市场认可,田俊维则趁着股价调整的阶段逐步加仓。

可以发现,坚守GARP选股策略,善于在冷门股中寻找机会,通过深度研究抓住时机左侧布局,让田俊维翻石头式地为组合找到了一批估值合理、同时具备成长潜力的公司。

在市场低迷的时候,它们蛰伏,用估值作为护盾,当市场回暖,它们则披挂上阵,成为了组合高弹性的来源。

因此,在田俊维的策略中,“抗跌”与“高弹性”,竟是同源。

03

如何让组合”保鲜“?

田俊维的经历十分有趣,他毕业于复旦大学,有过生物专业的学科背景,毕业后的第一份工作却是在外企。三年之后进入申银万国,从事的则是TMT研究。

从2010年到2015年,TMT行业吹起了最大的一波泡泡,但等到田俊维走上投资岗位,泡泡却破了。TMT行业之后很多年都成为了投资的边缘行业,而田俊维也被逼着快速拓展能力圈,研究的行业从TMT延伸到了消费、医药生物、科技、高端制造等。

这段坎坷的经历,让田俊维一开始就不过分依赖行业贝塔,反而更专注在个股Alpha的挖掘上。同时,亲历一个个行业的周期轮回,也让他更早就打开视野,对行业没有偏见,也形成了自己跨行业比较的研究方法。

从田俊维管理博时创新经济期间的行业配置就可以发现,田俊维行业能力圈广泛,对多个行业都有所覆盖:过去两年在电力设备及新能源上面保持比较高的配置比例;今年以来,在计算机、机械、家电和通讯等行业也加大了布局。

作为一名自下而上的选股型选手,如何才能让自己的投资不被经验所固化?

田俊维的秘籍就是保持对新鲜事物的“好奇心”。

他非常关注中长期产业趋势的变化。比如在当前,他就把研究的精力集中在了三个大的时代方向上:以数字经济、信创、新型电力系统为代表的新投资,以智能化电动化汽车为代表的新消费,以及需求持续增长的国防军工行业。

“选股选出来的就是符合时代的一些东西,因为上市公司报表呈现出来的就是时代发展的脉络。”田俊维说。

04

结语:蛰伏过后

回到前面的话题,过去两年,A股也经历了一次较大幅度的调整,从2021年2月18日算起,上证指数累计跌幅接近19%,沪深300指数表现更差,下跌接近41%,跌幅已经超过2018年。

在这样的背景之下,很多权益类基金都不得不承受市场下跌之痛,但是,可以看到的是,这里面有这样一批选手,他们在市场低迷的时候选择蛰伏,而一旦春江水暖,他们在冬天里储存的优质种子则将抢先吐露春天的气息。

茨威格在《昨日的世界》里写道:“我们所遇到的这种倒退,有朝一日终将成为仅仅是永远前进的节奏中的一种间歇。”

不放弃前进,在当前这个“模糊的正确”的时刻,田俊维也蓄势推出了一只新基金——博时卓越成长(A类:020364 C类:020365),期待他的表现。

参考阅读:行业轮动提速,选股型选手如何突围?田俊维有一种“好奇”的力量

业绩注释

田俊维当前在管3只基金(数据来源:基金定期报告,基金有风险,投资须谨慎,过往收益不代表未来表现):

博时创新经济混合A类成立于2021年01月12日,C类成立于2021年01月12日,田俊维任职日期为2021年11月05日至今。A类2021-2022年年度收益率为:6.59%、-8.74%;C类2021-2022年年度收益率为:5.77%、-9.47%;2021-2022年同期业绩比较基准收益率为:-8.62%、-14.92%。

博时鑫康混合A类成立于2020年11月05日,C类成立于2020年11月05日,田俊维任职日期为2021年12月09日至今,共同管理的基金经理为杜文歌(任职日期为2023年02月01日)。A类2021-2022年年度收益率为:4.87%、2.57%;C类2021-2022年年度收益率为:4.44%、2.21%;2021-2022年同期业绩比较基准收益率为:-0.81%、-12.05%。

博时卓远成长一年持有期股票A类成立于2022年09月29日,C类成立于2022年09月29日,田俊维任职日期相同。A类2022年年度收益率为:2.04%;C类2022年年度收益率为:1.89%;同期业绩比较基准收益率为:3.76%。

博时卓越成长产品风险等级:中等(此为管理人评级,具体销售以各代销机构评级为准)

风险提示:基金有风险,投资须谨慎。

基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。

投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。

基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。特有风险提示:本产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END