“三好先生”刘苏的投资要义:质价并重、均衡长期

开门见山,今天想介绍的基金经理是景顺长城的刘苏。对于刘苏,一些基民可能不那么熟悉,但其实他也是一位久经战场的投资老将。

截至2021年1月底,刘苏已在证券、基金行业从业了17年,其中,任基金经理9.6年,现为景顺长城基金研究部总经理。

刘苏曾任深圳国际信托投资有限公司信托业务部信托经理,后到鹏华基金任基金管理部高级研究员、基金经理助理、基金经理。

2015年5月加入了景顺长城,同年9月任景顺长城动力平衡混合基金的基金经理,截至2021年4季度末,管理资产118.4亿。

用合理的价格买入优质的股票,均衡配置、长线持有,凭借这样的理念,刘苏取得了不俗的成绩。本文从基金业绩、投资理念和持仓特点几个方面来深入认识刘苏。

业绩如何?

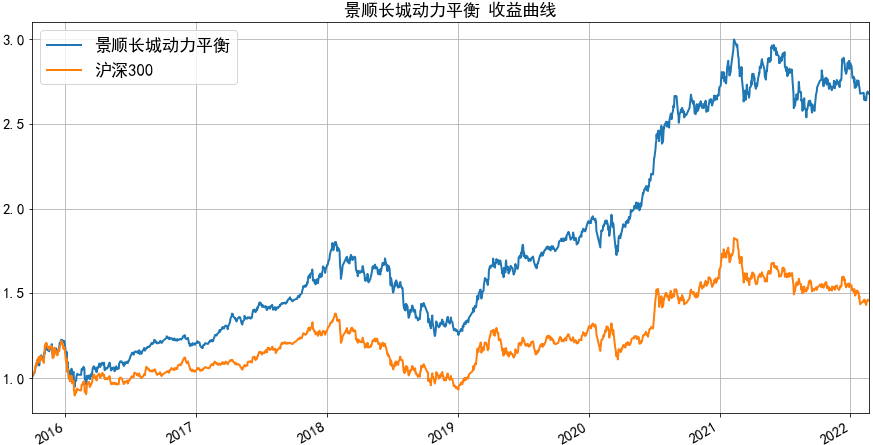

景顺长城动力平衡混合是刘苏管理时间最久的基金,从2015年9月29日至2022年2月21日,6.4年间年化收益达到16.4%,而同期沪深300的年化收益仅6.1%,下图蓝线是该基金的业绩走势,远好于橙色的沪深300指数:

(数据来源:choice,不在此山中整理)

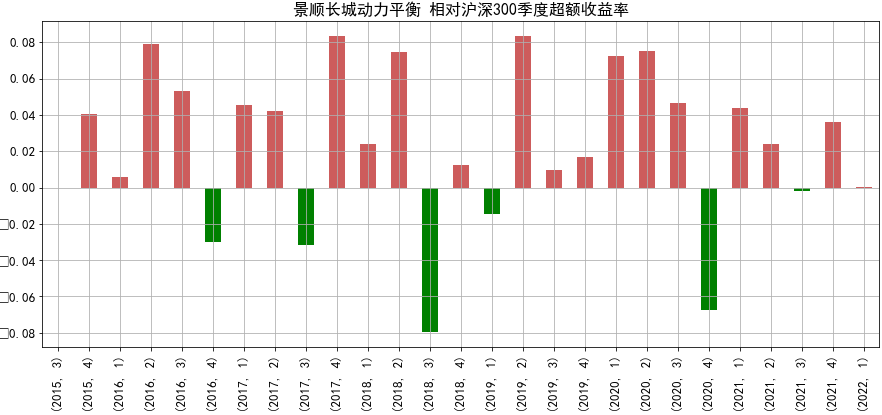

如果分季度看,刘苏管理的这26个季度里,21个季度跑赢沪深300,下图是动力平衡相对沪深300的季度超额收益率,红色表示跑赢,绿色是跑输:

(数据来源:基金定期报告,不在此山中统计)

“三好”投资理念:兼顾胜率和赔率

长期良好的基金业绩背后,有着怎样的投资理念呢?

好行业、好企业、好时机是刘苏最核心的投资理念,他坚持以合理价格买入具有较高的经营质量和投资价值的企业,并长期持有,从而以较大概率取得超越各行业平均收益率的投资收益。

那么,什么算好行业、好企业、好时机呢?

好行业,即商业模式好、竞争格局好、市场空间大、前景广阔的行业,如主要消费、医药、电子、新能源等。

好企业,是能够为股东持续创造价值的企业,这类企业通常是有宽广的护城河,优秀的管理层、能够在竞争中保持优势。

好时机,即需要把握介入时机。对于刘苏而言,主要包括三种:一是快速增长的优质公司,其价格尚未体现其内在价值;二是优质公司遇到阶段性的经营困难;三是周期性行业处于周期底部。

一笔好投资通常兼具胜率和赔率。好行业、好企业是为了减少风险、提高投资的胜率、做时间的朋友,而好时机则是为买入的股票留出安全边际,提升投资的赔率。

行业配置:好行业为主,兼顾均衡

在股市中,不确定性永远是主流,不同行业的表现差异可能很大,再优的行业也可能阶段性表现不佳,过度的集中于单个行业可能带来较大的行业风险,导致基金净值发生较大波动。

为了能在市场周期波动的环境下获取更稳健的超额收益,在精选行业的同时,刘苏也注重行业配置的均衡性,单一细分行业的配置比例原则上不超过20%。

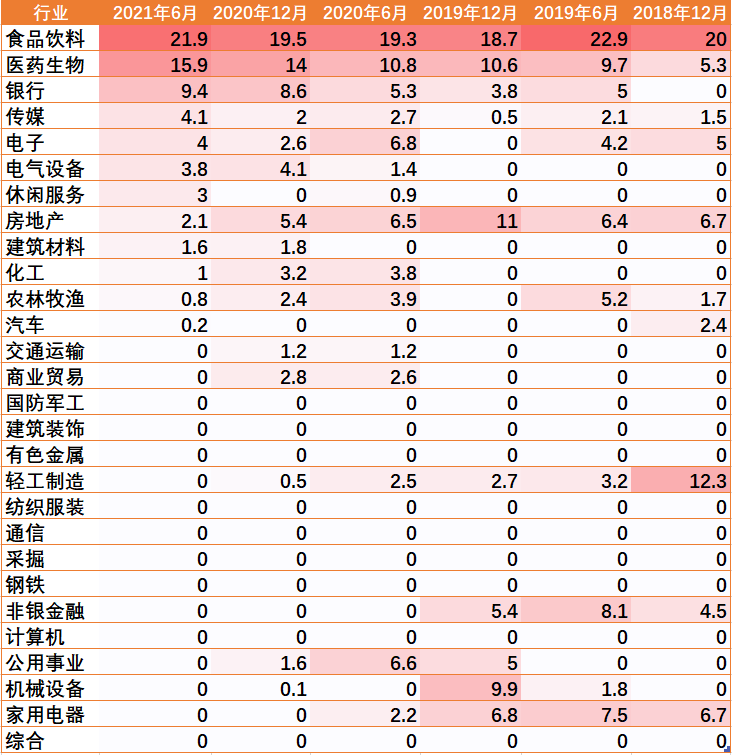

下表列出了动力平衡基金近6次年报、半年报中披露持仓股票的申万一级行业分布,可以看到最大的行业占比也只在20%左右:

(数据来源:基金定期报告,不在此山中统计)

其中,配置最多的是食品饮料和医药生物这两个长期优势行业,在其他配置较少的行业中,既有银行、地产等传统价值行业,也有电子、电气设备等新兴成长行业,体现了刘苏的“好行业”理念,而且整体风格较为均衡,对减少基金净值波动起到了较好作用。

个股选择:好企业与好价格并重

刘苏对个股的选择标准很苛刻,一方面要求股票背后的企业质量要好,另一方面又要求股票的价格要合理,这也是其“好企业、好时机”投资理念的体现。

在质量方面,刘苏认为买股票就是买未来的现金流折现。而决定企业未来现金流的最主要因素是企业的盈利性和成长性,盈利能力越强、成长性越好的企业,内在价值越高。

衡量企业盈利能力的最常用指标是净资产收益率(ROE),衡量成长性的常用指标则是净利润增速。“好行业、好企业”往往体现出高ROE、高净利润增速的特点。

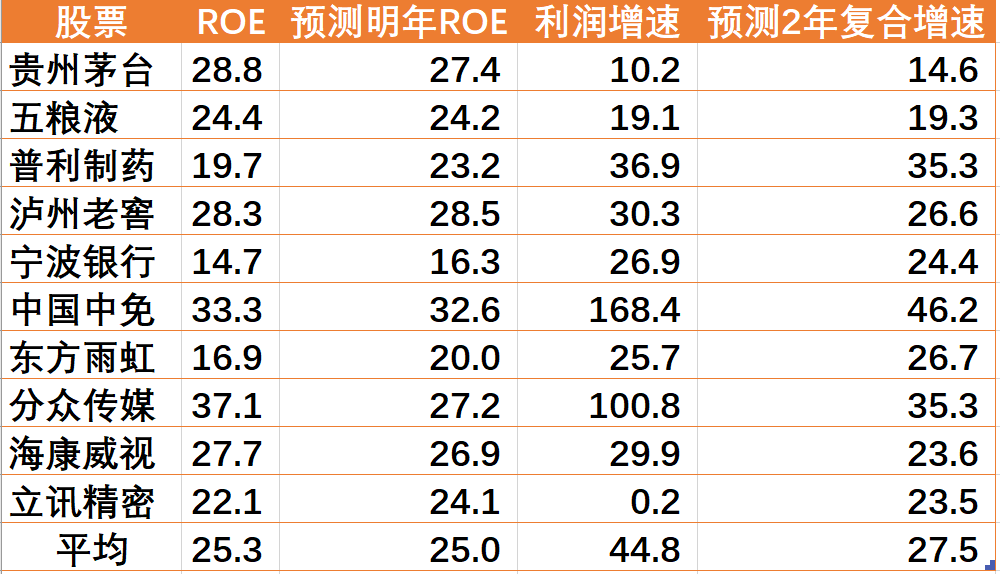

下表列出了动力平衡基金2021年4季报前十大重仓股的盈利和成长情况,可以看出,基金权重股的盈利和增长都处于很高的水平:

数据来源:choice

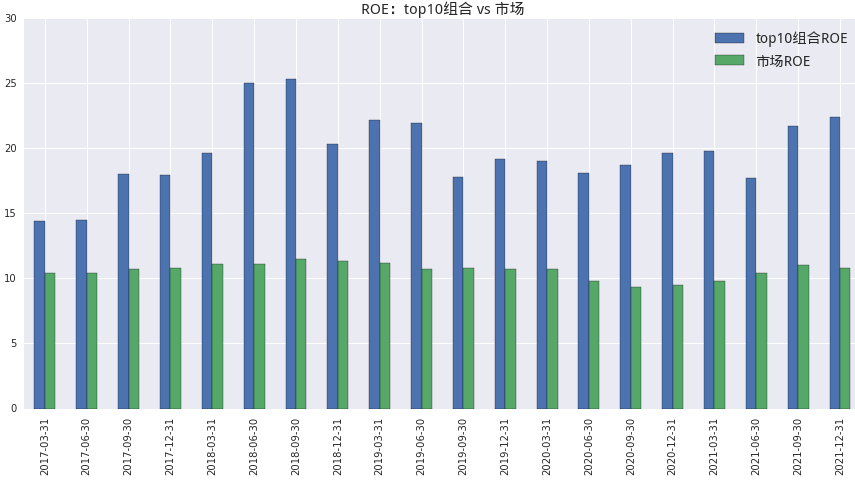

为进一步观察基金持仓的长期特点,我计算了近5年来基金定期报告中披露的前十大重仓股组合的ROE,大都在20%上下,约为同期以国证1000为代表的市场ROE的二倍,说明刘苏对企业质量的选择标准是长期一贯的:

(数据来源:基金定期报告,不在此山中计算)

这些股票买入后的成长性如何呢?

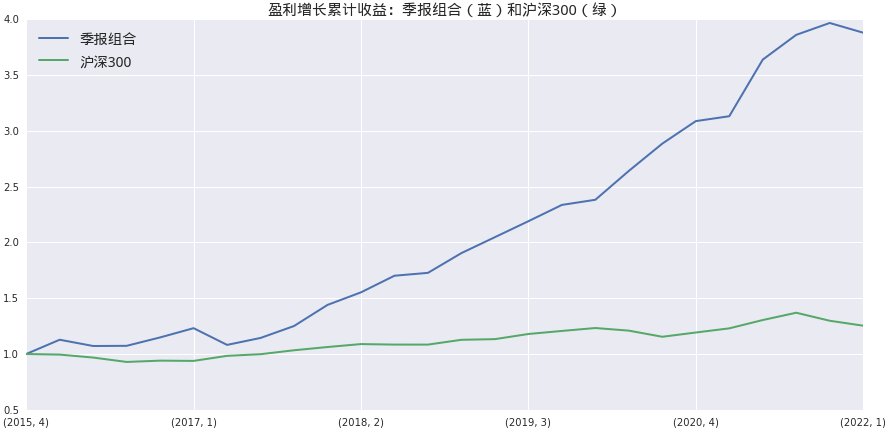

股票价格的上涨可分解为估值和盈利增长两部分,我按照基金季报披露的股票持仓建了一个基金季报组合,分解出其中盈利增长部分,和沪深300的盈利增长做了个对比。

下图中季报组合的盈利累计增长(蓝线)远超同期沪深300的累计盈利增长(绿线),这印证了基金持仓股票良好的成长性,可以认为,基金的业绩大都来自企业的利润增长:

(数据来源:基金定期报告,不在此山中计算)

当然,再好的公司买得太贵也不赚钱。在价格方面,刘苏通过盈利预测模型、自由现金流折现模型、P/E、P/B等指标对企业估值进行分析,精选估值合理的“好公司”进行投资。

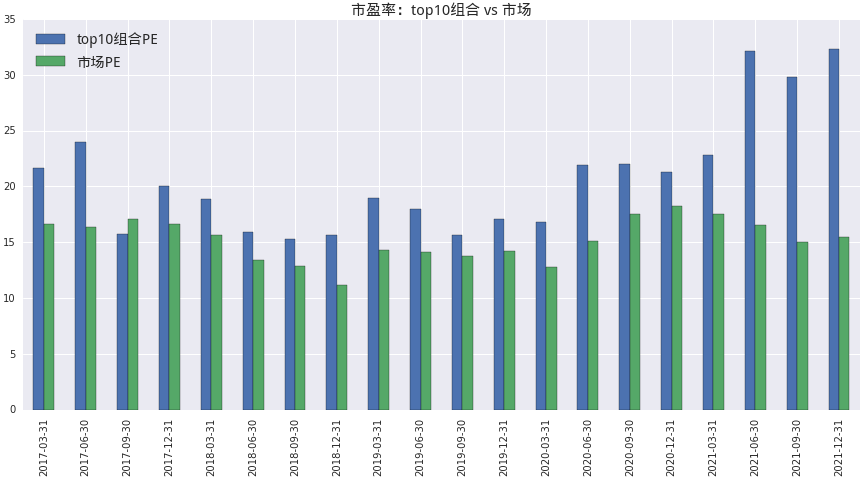

下图列出了动力平衡基金近5年来,各季度权重股组合市盈率,与之比较的绿色柱体是国证1000指数为代表的市场市盈率。

大部分时间基金权重股组合市盈率仅略高于市场市盈率,近3个季度虽然有所提高,但也在30左右,对于成长性好的企业来说依然不算高:

(数据来源:基金定期报告,不在此山中计算)

长期投资,与时间为友

受各种不可测因素的影响,股票的内在价值何时能体现到价格上,很难预测,因此,投资需要足够的耐心和信心。

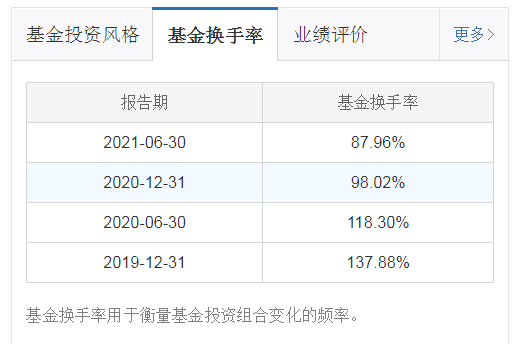

刘苏坚持长期主义,根据基金季报显示,过去两年中3个重仓股持仓满8个季度。这和其低换手率亦相互印证。

基金经理需要坚持长期主义,基民同样需要,否则,即便买到了好基金,短期追涨杀跌仍可能会带来亏损。根据相关统计,基金持有时间越短亏损概率越高,持有期限越长亏损概率越低。

近日,刘苏正在发行一只三年持有期基金:景顺长城研究驱动三年持有期混合(代码:010949)。

该基金要求每一笔申购持有满3年才能赎回。从产品设计来看,持有期产品一方面有利于帮基民“管住手”,实现较长期持有,有利于把基金收益切实转化为基民收益,此外,锁定规模,减少基民频繁申赎对操作的影响,便于基金经理管理,力争给投资者带来更好回报。

风险提示:偏股基金为高风险投资标的,基金经理历史业绩不代表未来,本文为个人分析记录,仅供参考,不构成投资建议!

that's all.