大家好!我是哈哈姐,每天我会与大家分享一些我对市场的看法以及投资思考,陪伴大家一起慢慢变富~

特朗普当选,大家比较关心接下来对我们手里的各类资产有何影响?

今天的分析稍有点长,需要花点时间看完。我分别从A股、港股、美股、美债、黄金、A债这几个大类逐一分析,这里提前声明下,以下仅代表个人当下观点,不构成任何投资建议。观点会随行变化,任何预测及推演都存在被打脸可能性。

美股:短期利好

根据历史经验,不管谁当选,标普500指数几乎在每个选举年都上涨。这种情绪上的影响是“脉冲式”的,昨天美股三大指数又创新高。

基本面上,从现在美国公布的各种经济数据来看,远没到“衰退”的程度,经济仍具有韧性,更多朝着“软着陆”的方向进行。

但是,受到美股估值过高,以及部分资金流出科技股的迹象来看,短期波动会加大,可能会面临短期回调的风险。

黄金:短空长多

大选落地前,美元与黄金齐涨,这是不符合常理的。美元走势与黄金本是反向的关系,这说明,一波资金在交易避险逻辑,买入“黄金”,一波资金在交易获胜,押注“美元”。

大选落地后,避险结束,黄金下跌,也是昨天大家看到的黄金“崩了”。但是过去两年,金价上涨中很重要的一个推动因素就是“央行购金”,这是基于对美元体系信任的减弱下,央行的外汇储备对冲行为。

特朗普本人就是具有很多不确定性的,这也会让未来美国系列政策充满不确定性。所以从长期的角度来看,黄金可能会继续发挥其资产“避险”属性。

美债:短空长多

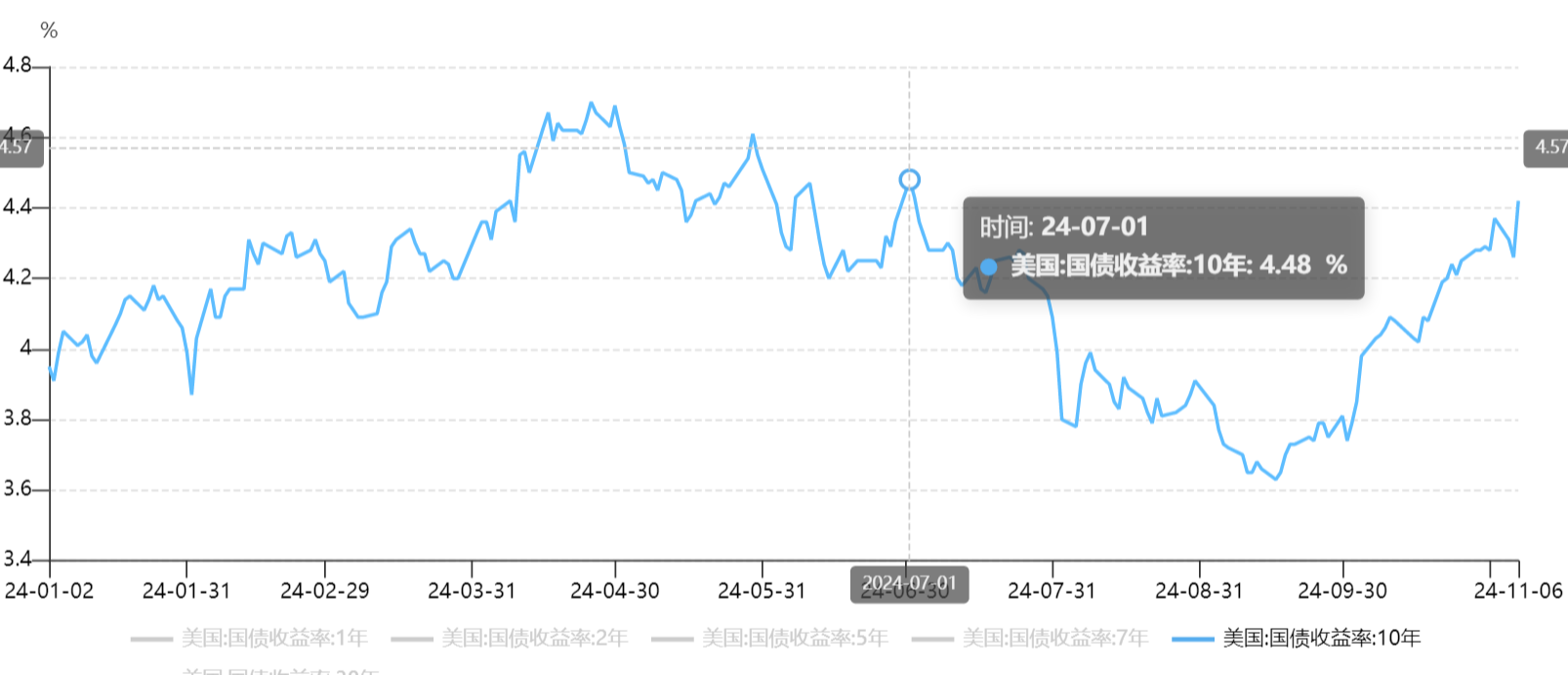

截止到11.6,10年期美债收益率为4.42%,基本跟7月初美债收益率持平了。从4.48%到美联储9月18日宣布首次降息,期间美债利率回落了85bp,历时2个半月。再从3.63%攀升到如今的4.42%,也是80bp历时1个月半月。在降息周期里,美债这个回弹幅度,还是很少见的。

虽说因为特朗普当选,短期内市场还是以情绪交易为主,未来美债可能还会有一定的波动向上。但对于美债,可以乐观一点了。现阶段的美债基本处在一个阶段性高位了,每向上抬升10bp左右,都是不错的配置机会。

而且他本人也表达了,上台后会逐步降息的意愿。从更长的维度来看,降息周期里,考虑美债收益率严重偏离货币政策指引,后续或将重新回落。吃资本利得,配长端,想获得稳定票息收益,短端性价比更高。

投资美元债除了利息+资本利得外,还需着重考虑的就是“汇率”因素。后续的贸易摩擦可能继续施压人民币,而人民币贬值(对应美元升值),对美元债收益(人民币份额)是利好的。

A股:以“我”为主

虽说特朗普的政治主张是“美国利益优先”,各方面政策力度会比较“极端”,尤其在对华贸易上。

但其实美国大选谁获胜,对国内经济都是有压力的。只是过去三年,在经济较弱的现实条件下,“出口”贡献了很大的比重。

但的主张是加大关税征收,这个对我们的出口压力就更大了。外需弱了,内需就得强。内需强,就得拉动投资+消费,投资里面房地产又是大头。

如果你是政策制定者,你会怎么办?今天的A股、港股演绎的完全就是财政政策超预期的路径。后面就看政策的刺激力度到底有多大了,气氛已经烘托到这了……

港股我不单独说了,因为受到内外双边因素,影响因素会更多。短期汇率、外资流出来说是利空,但长期还是要看内地经济的基本面。

A债:以“我”为主

延续A股的逻辑,即便是财政政策出台比较超预期,但经济实际效果最快也要到明年了。短期内要说经济有个什么质的扭转,不太可能。即便股涨的比较好,债市回调也是短期的情绪宣泄。

货币政策上说,也不太存在大面积收紧的可能性,随着美联储降息周期的继续,国内政策利率可能还得下行。只是这个下行的幅度跟空间没那么大。从静态收益上看,债券的性价比确实有所收窄。但作为稳健底仓配置,问题不大。

最后说说我自己的一些配置想法,2025年大概率是一个围绕不确定性,高波动的投资环境。多点配置,资产分散,“水来土掩兵来将挡”,以此来应对不确定性,多元配置不是一句空话。

#投顾交流会##资配新发现##操作笔记##选基攻略##大消费赛道狂飙 投资机会在哪?#

$富国上海金ETF联接C(OTCFUND|009505)$$富国上海金ETF联接A(OTCFUND|009504)$$富国消费升级混合C(OTCFUND|011567)$

风险提示:以上内容不代表对市场及行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。市场有风险,投资需谨慎。