自2022年以来,世界的格局开始加速演进。相当一部分投资者已经意识到,在百年未有之大变局之下,传统上依赖单一趋势性资产的投资策略,其“不可测”的风险是巨大的。

例如这一年间,我们就见证了一系列的“活久见”:黄金上演了史诗级的大牛市;日股从下跌熔断到上涨熔断仅需短短几天;而在9月24日前,也几乎无人能够预见A股竟会走出说涨就涨的行情。

在此背景之下,资产配置通过多元化的组合方式,降低了预测市场走势的必要性,同时展现出更强的“反脆弱”能力,从不确定性主导的时代洪流中脱颖而出。

从投资管理时代到资产管理时代,再到如今的资产配置时代,当投资人的共识从“预期收益率”转向“明星产品”,又演变为“指数基金”,以中证A500 ETF基金的火热出圈为标志,“资产配置+指数基金”,成为了属于这个版本的答案与范式。

那么,当备受瞩目的资产配置理念与炙手可热的中证A500 ETF基金相遇时,又将碰撞出怎样的火花?

01“中庸”的魅力

股债平衡策略

股债平衡这一理念,源自投资大师格雷厄姆的深刻洞察,其核心在于以一种 “中庸之道”,将权益类资产与固收类资产的仓位按一定比例巧妙“调和”。

在《聪明的投资者》这部经典之作中,格雷厄姆提出了一个简洁而高效的资产配置法则:50-50策略,即股票与债券各占投资组合的一半江山。

其中,股票的仓位可以根据市场情况在25-75%之间进行调整。同时,在市场波动的过程中定期调整,确保两者比例始终如一,即“动态平衡”。

谈及具体的投资标的,中证A500ETF基金所追踪的中证A500指数,其成分股涵盖各行业龙头,具备较为稳定的历史长期盈利及较高的市场代表性,作为新一代“旗舰”宽基,无疑是股票类资产配置的优选。

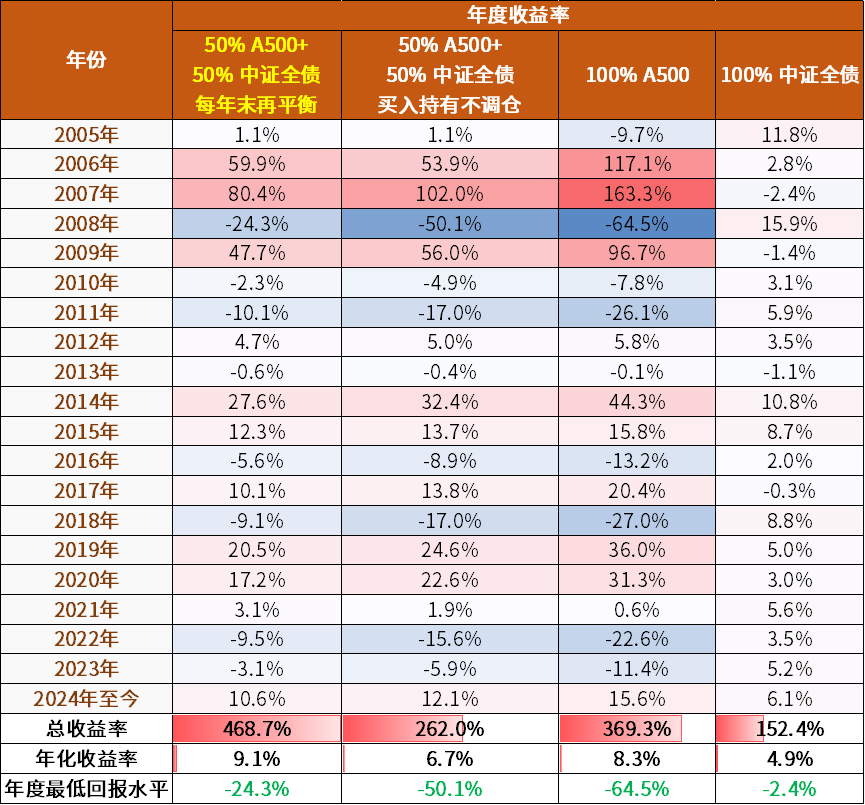

如果将经典的“50%股+50%债”策略付诸实践,选取中证A500指数作为股票类资产的代表,中证全债指数作为固收类资产的标杆,忽略交易成本的影响,过去二十年间策略的回测情况如下:

从回测结果看,这一策略的有效性不言而喻,而每年末的再平衡操作尤为关键:

不仅将组合的年化收益率从“卧倒不动”的6.7%提升至9.1%;

更在极端市场环境下显著改善了可能承受的最低回报水平(从-50.1%至-24.3%)。

(来源:Wind,回测期限2004.12.31-2024.11.10。本次回测以中证A500代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,初始买入比例为股:债=50%:50%,每年末进行动态再平衡;年化收益率=(1+总收益率)^(1/总回测年份数)-1;年度正收益率比例为策略取得正收益率的年份数/总回测年份。指数历史业绩不预示未来表现,不代表基金产品表现。)

更令人瞩目的是,该策略还实现了468.7%的总收益率,甚至超越了满仓股指的表现,既减轻了最大回撤与“震感”,又有效放大了收益。

究其原因,“动态平衡”的核心在于卖出涨幅较大的资产、再补仓跌幅较大的资产,这正契合了“均值回归”的原理,也在一定程度上实践了“逆向操作、高抛低吸”。即使收益率并非阶段最优,也能更好地平滑投资组合的波动和风险。

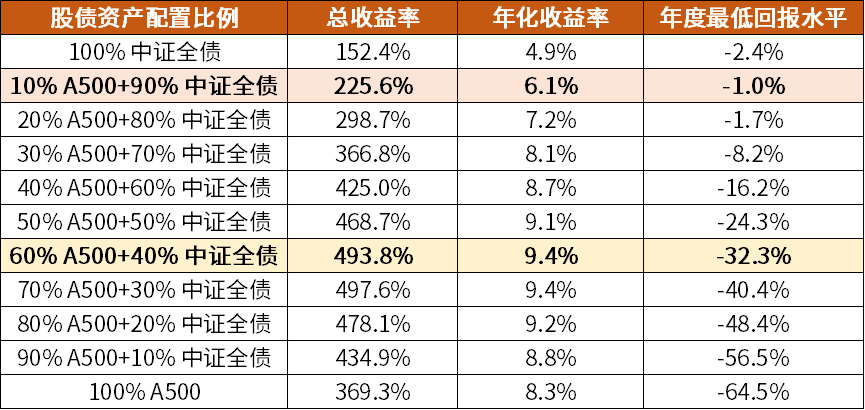

进一步探究不同股债仓位组合(按年度再平衡)的回测结果,我们发现:

“10%股+90%债”的组合取得了全年最低亏损程度;

而“60%股+40%债”的组合则在取得最高年化收益率的同时,也保持了更为可控的年度亏损风险。

(来源:Wind,回测期限2004.12.31-2024.11.9。本次回测以中证A500指数代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,每年末进行动态再平衡,将股债资产调整为初始比例。年化收益率=(1+总收益率)^(1/总回测年份数)-1。指数历史业绩不预示未来表现,不代表基金产品表现。)

当然,上述比例均是基于历史数据的回测结果。在实际操作中,投资者还需结合自身的目标收益率和风险承受能力来设定并进行动态调整,以逐步找到最适合自己的股债仓位占比,感受这种“折中但并不平庸”的魅力。

02“简单”的力量

核心—卫星策略

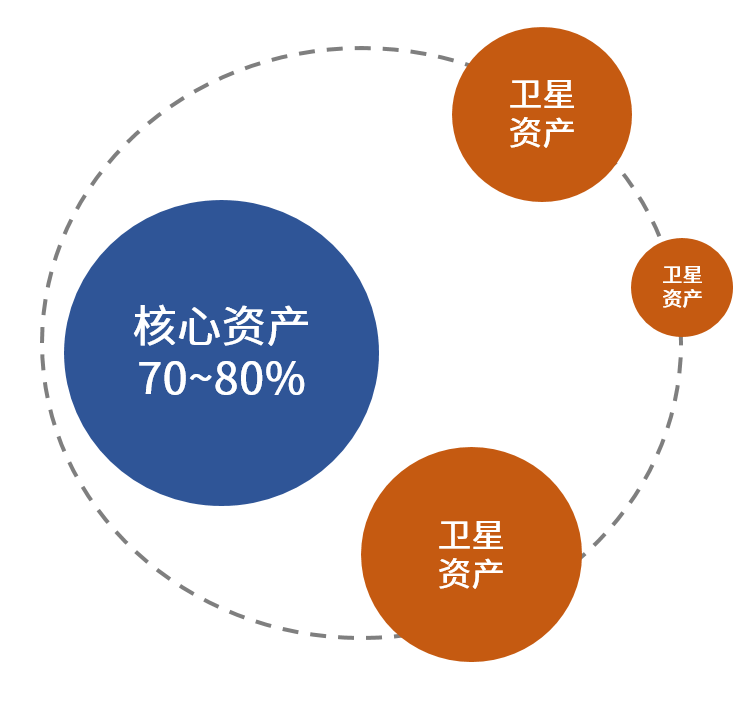

“核心-卫星策略”同样是指数基金资产配置的主流策略之一。顾名思义,我们需要构建一个投资组合,由核心资产和卫星资产组成。

其精髓在于,通过将两类具有差异化特性的资产进行有效搭配,在稳固核心资产的基础上,利用卫星资产去“开疆拓土”探索更多可能性,是一种无需复杂数学模型即可实现的“大道至简”的投资哲学。

其中,“核心资产”决定了整个投资组合的风险收益特征基调,我们依靠核心产品稳住基本盘,其通常的仓位占比在70-80%。一般作为核心的是风险适中,追求相对稳健收益的产品,力求稳中取胜。

而“卫星资产”则帮助我们博取更高的收益目标,通常的仓位占比为20-30%,在整体风险适当的前提下,通过增加特定风险或风格的暴露度,来博取更具弹性的收益。

一般而言,核心资产是预期将长期持有的基石,而卫星资产则需要根据市场风格的变化进行适时的轮动调整。但对于核心资产和卫星资产的选取,实则因人而异,千人千面。

——对于追求对标权益市场整体收益,并着眼于中长期获取较高回报的投资者而言

可以考虑核心仓位布局A500等核心宽基指数基金以把握大势;同时以卫星仓位配置中证1000、中证2000、科创50、科创100等弹性较大的宽基指数基金,以及芯片、人工智能等行业主题基金,以捕捉波段性的机会。

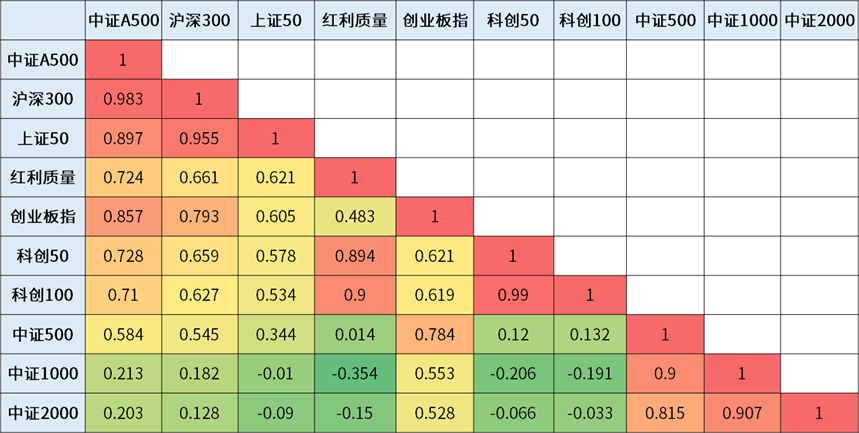

当然,基金之间也需保证一定的差异性,避免在投资风格或行业布局上过于相似,避免一荣俱荣、一损俱损的格局。

例如下图中的中证A500+中证1000或是中证A500+中证2000,即是以偏大市值风格的A股新一代“旗舰”宽基作为底仓,再适当搭配相关性较低且可受益于宽松流动性的小盘或微盘宽基,以此实现投资组合的优化与平衡。

图:A股重要指数相关性分析

(来源:Wind,周期:日线 统计区间2014/11/21~2024/11/20)

——而对于追求相对稳健收益,期望中长期跑赢通胀的投资者来说

可以考虑核心部分配置债券型基金以有效控制风险,同时辅以卫星配置A500、沪深300长期有望向上的宽基指数基金以寻求更高弹性。

如下图所示,假设我们将80%的核心资产配置至中证全债指数,20%的卫星资产则配置于A500指数。即便不考虑任何轮动调整:

这种简单配置下的组合仍能实现7.2%的年化收益率;

而在较为不利的情况下,该组合的最大回撤也被“定格”在了-11%左右。

(来源:Wind,回测期限2004.12.31-2024.11.9。本次回测以中证全债指数作为核心资产,仓位80%;中证A500指数作为卫星资产,仓位20%。2004年12月31日起投,每年末进行动态再平衡,将核心卫星资产仓位调整为初始比例。年化收益率=(1+总收益率)^(1/总回测年份数)-1。指数历史业绩不预示未来表现,不代表基金产品表现。)

相较于过去二十年间权益市场本身的大起大落来说,这一成绩无疑大大“减震”了投资过程中可能经历的风浪,赋予整个投资组合“攻守兼备”的较好特质,不失为一种“简单”的力量。

聊完回测与数据,最后说回市场。

每年的岁末,对于每一位投资者而言,从总结到复盘,再到讨论下一年的投资策略,已成为一种不可或缺“仪式感”。

过去的每一年间,当我们展望来年时,似乎总能观察到一些浮于纸上的脉络和机会。然而,站在当下这个节点上,尽管一些宏观大事件已经尘埃落定,但全球宏观局势仍在暗潮涌动。

展望2025年,前方仍有诸多的迷雾尚未揭晓,还有很多的未完待续值得等待。

事实上,在低利率环境下优质资产稀缺,加之海内外环境的起伏不定,正是资产配置最能发挥效力的时候。因为资产配置本身就是一种在不确定性中寻找确定性的方案,一种基于攻守兼备的底线思维。

“人无千日好,花无百日红”,其中的道理就是告诉我们要做好市场间、资产间、主题间的配置,一端保护自己,一端撒下希望。在风险控制和潜在收益之间找到难能可贵的平衡,便能尽力从不确定性中获益。哪管他风起云涌,任凭他风高浪急。

来源:Wind。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏见龙精选混合(OTCFUND|008308)$

$华夏能源革新股票A(OTCFUND|003834)$

$华夏行业景气混合(OTCFUND|003567)$

$华夏军工安全混合A(OTCFUND|002251)$

$华夏产业升级混合A(OTCFUND|005774)$

$华夏大盘精选混合A(OTCFUND|000011)$

$华夏核心制造混合A(OTCFUND|012428)$

$华夏兴和混合A(OTCFUND|519918)$

$华夏新能源车龙头混合发起式A(OTCFUND|013395)$

$华夏先进制造龙头混合A(OTCFUND|013107)$

#A股上演缩量深V 调整结束了?#

#陈果:看好中国股市“信心重估牛”#