历史的车轮滚滚向前,时代的浪潮一刻不停。历经二十载春秋更迭,公募基金的发展如今再次站在了时代的转折点上。

2004年,经特批,中国资本市场第一只ETF——华夏上证50ETF正式亮相,标志着属于中国ETF市场的大幕正式开启。(以上仅供示例,不构成证券推荐)

经过二十年的积累与沉淀,指数化投资的星星之火终于迎来了燎原时刻。

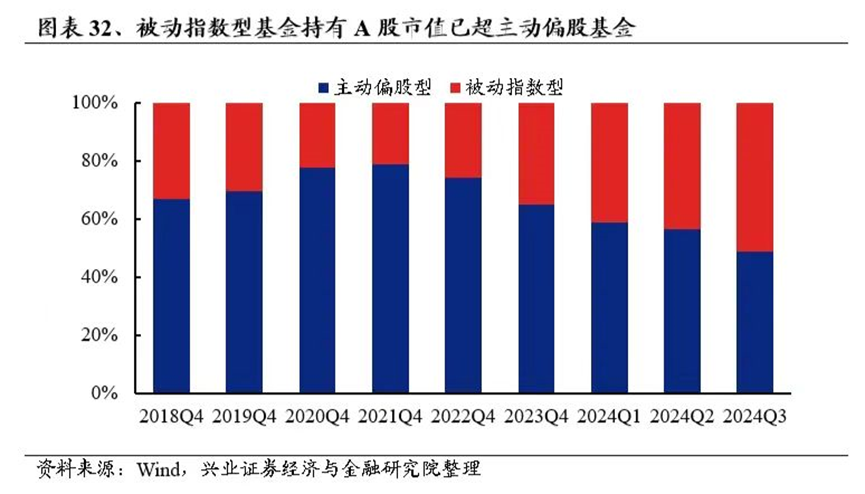

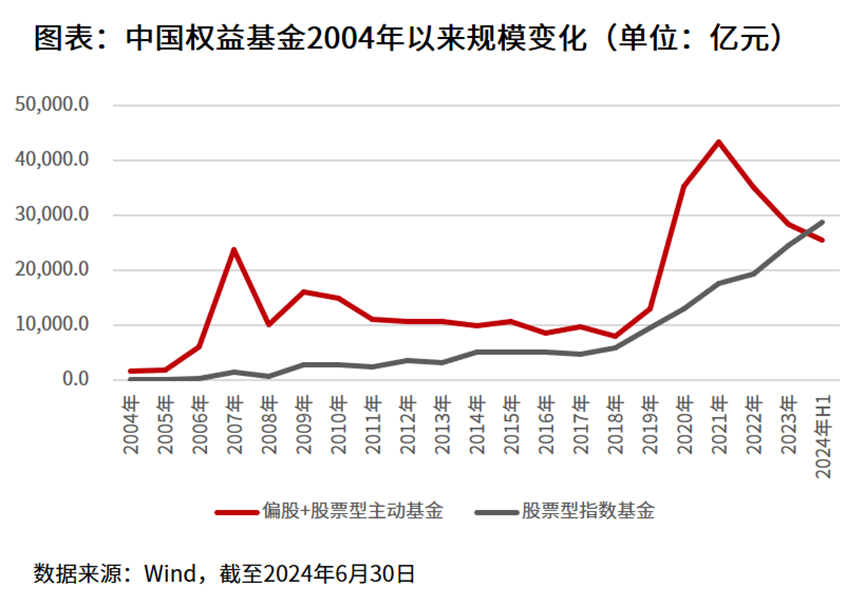

2024年,公募基金三季度报告显示,偏股型基金中被动指数型基金持有的A股市值占比,史上首次超越了主动偏股基金。

同样是2024年,全市场股票型ETF总规模在10月首次突破3万亿元大关,迎来了里程碑式的跨越。

(来源:Wind)

在这二十年间,我们一步步见证了指数基金从无到有,从诞生到发展壮大,又从壮大到快速飞跃,进而演变成为如今能够对市场产生显著影响的强大定价力量。

那么,指数基金何以成为大势所趋?普通投资者又该如何理解这一产品?

01长生不息

——“铁打的指数,流水的成分股”

指数基金主要的投资策略是跟踪和复制特定的证券价格指数。以股票指数为例,它是反映一篮子股票整体价格变化情况的指标,代表着这些股票的精炼与浓缩。

相较于个股,指数最重要的特征是“永续。铁打的指数,流水的成分股。

时代在变迁,企业亦随之兴衰更替,几乎所有上市公司都难以逃脱从诞生到成长、壮大、衰退乃至消亡的“生命周期”,成为时代洪流中的一抹印记。

然而,ETF跟踪的指数却有望长期趋势向上,基本不会存在个股暴雷后股价一路向南不回头的情况。因为指数所包含的成分公司是动态调整的,它总是倾向于吸收最有活力、最有影响力的公司进入成分股,并给予它们应有的成分权重;同时,将陷入衰退的上市公司剔除或大幅降低其权重。

美国历史最悠久道琼斯指数诞生于1896年,成立之初仅有12个成份股,从40.94点起步。一个多世纪之后,随着仅存的通用电气于2018年6月被剔除,最初的20个成份股已经全体焕然一新。尽管指数的成分股已经经历了沧海桑田的变化,道琼斯指数依然增长到了11月4日的四万点以上。

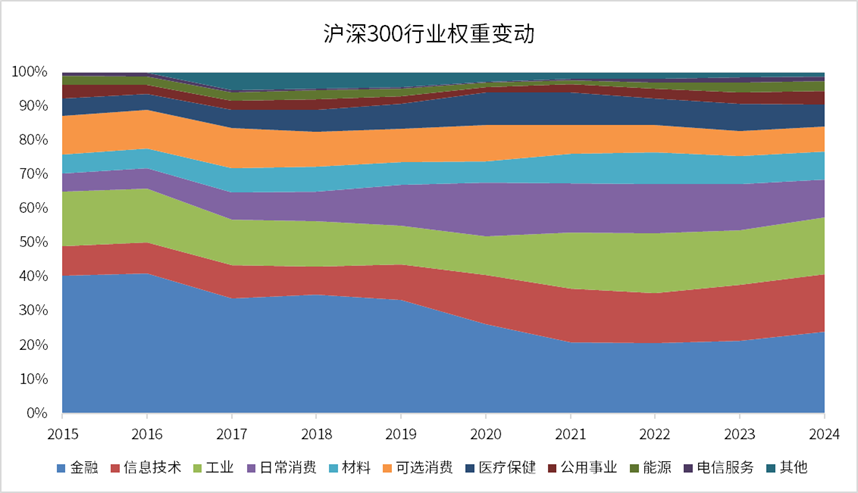

而我国A股市场的代表性指数——沪深300,发布于2005年A股股改大幕的前夜,在过去的19年间,同样以每半年的定期调整,不断推陈出新、与时俱进。

(来源:Wind,Wind一级行业分类,截至2024.11.4)

从2007年工业制造时代的地产、有色、煤炭、钢铁、金融“五朵金花”,到2015年移动互联网时代的TMT、互联网+,再到19年消费升级逻辑演绎下长坡厚雪的白酒医药,直至2020年“碳达峰、碳中和”下新能源的崛起,个体在时代的洪流中仿佛稍有不慎便可能被远远抛在身后。

幸运的是,指数长青。不仅指数本身生生不息,整个市场也在不断演进。

从单市场到跨市场再到多层次板块,从上一代的沪深300到如今炙手可热的新一代“旗舰”宽基中证A500——

或许指数的丰富程度早已换了一番天地,市场的叙事同样经历了翻天覆地的变化,但宽基指数始终与符合时代发展趋势的产业共同成长,随着GDP的增长和社会的进步而水涨船高。

与其说“永续”是宽基指数的特点,不如说这正是它的魅力所在。

02"简单”的力量

——“有时候看起来最简单,最不起眼的想法,可能改变世界”

在《万亿指数》这本书的推荐页里,便写着副标题这样的一句话。

这本书讲述了一群华尔街叛逆者如何发明指数基金和ETF,并彻底改变了金融业的故事。这不仅是一部精彩的指数投资发展史,更是一部令人振奋的金融创新史。

无论你当下已经乘上指数化的快车,还是心存疑虑,都不能忽视一个事实:在金融历史中,指数基金无疑是从用户思维出发,通过创新演变出的对投资者更为有益的发明之一。

这或许也是,为什么连杰出的主动基金管理人、擅长选股和集中投资的巴菲特,也向普通投资者永远公开推荐宽基指数基金的原因。

指数基金的设计思路的确很“简单”——

由于其投资策略主要基于跟踪特定的指数,这意味着基金管理人无需花费大量时间和精力来选择投资工具的种类或者研判底层资产的投资逻辑。

因此,这种策略在一定程度上减少了基金的主动管理费用,使得管理费用相对低廉,通常仅为普通开放式基金的三分之一。

然而,这个“简单”的起点却如同风起微澜的浪尖,对于长期投资的影响却十分深远——

指数基金教父约翰博格曾经说过:“拥有一只费率最低的指数基金,最终都会击败绝大多数投资专业人士”。

他在一次演讲中对此进行过解释:

假设两位投资者初始投资都是1万美元,费前收益率都是年化10%,但如果第一位投资者的基金费率是0.3%,相当于费后收益率是9.7%,20年后他的总回报是63700美元。

假如第二位基金投资者选的基金费率是1.2%,相当于费后收益率是8.8%,20年后他的总回报是54000美元。

两者差距约9700美元,差不多接近初始的1万美元本金了,而当中的巨大差异仅仅是由于基金费率的不同造成的。

今年以来,伴随着ETF的火热出圈,为了更好地提升投资者的获得感,头部指数基金公司率先下调了热门ETF产品的相关费率。

随着低费率指数基金的不断扩容,基金的综合费率已降至0.2%的历史低位水平。

费率的降低意味着投资者可以用更少的成本获取更多的投资回报,在复利的魔力之下,哪怕只是微小的费率差异,经过时间的累积,在长期对于收益率的提升同样不容小觑。

对于微观层面的普通投资者而言,这无疑是实实在在的利好。而对于宏观层面的财富管理行业来说,这更是公募基金向“以客户为本”的思维再度跨越的一大步,标志着一个故事的新篇与一个新时代的开启。

03生逢其时

——当投资的范式面临配置时代的生态重塑

每一个时代都有属于每一个时代的叙事篇章。

如果要为中国主动型基金的发展历史选择一个标志性节点,2020年无疑是不可忽视的一年。那一年,以‘’百亿日光基”的频繁涌现为代表,主动权益类基金迎来了属于自己的辉煌时刻。

而如今,相似的剧情似乎也在被动权益基金中上演。中证A500指数从正式发布距今仅一个月左右的时间,跟踪该指数的相关产品规模便火速突破了千亿元大关,创下最快突破千亿指数历史纪录。(来源:财联社)

如果说上一轮主动管理基金的高光源自核心资产的超额与“碳中和”的结构性行情,那么指数化投资的繁荣同样有它“情理之中”的逻辑。

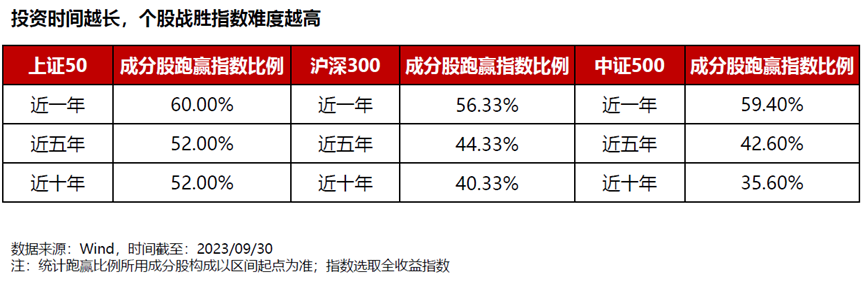

一方面,随着投资结构的变化和市场有效性的提升,在市场上获取超额收益正变得越发困难,当阿尔法收益难以寻觅时,部分投资者转向了被动基金,以更有效地把握市场整体的趋势性行情。

另一方面,监管机构也在持续鼓励ETF相关产品及其衍生工具的发展,进一步推动了ETF市场的壮大。

而更深层次的逻辑在于,资产配置的理念已经从随“风”而来到落地生根,成为整个社会的共识。

相当一部分投资者已经意识到,在百年未有之大变局之下,传统上依赖单一资产的投资策略,正在经历前所未有的挑战。

而资产配置通过多元化的组合方式,降低了预测市场走势的必要性,同时展现出更强的“反脆弱”能力。

当配置与Beta回报成为新“国九条”之后的更优解,机构投资者、财富管理机构以及个人投资者纷纷倾向于选择更为透明、风险收益特征稳定性更好的指数型产品。

以ETF为例,投资ETF不仅免去了投资者选股的烦恼,同时,由于其产品原理是通过专业编制,筛选具有代表性的各领域龙头企业进而构成一个股票组合,避免了“把所有鸡蛋放在一个篮子里”的风险集中问题,这种分散化投资策略使得其受暴雷等“黑天鹅”事件的影响很低。

此外,ETF基金的收益率透明度较高,个人投资者可以从行情软件中实时查看ETF基金在二级市场上的成交价格,并通过券商交易软件随时掌握持仓的浮盈或浮亏情况。而ETF每日公布申购赎回清单(投资组合),具有公开透明的优点,有效减少了管理人与投资者之间的信息不对称问题。

当分散化配置、工具化投资以及比黄金更珍贵的信心与信任成为基民与财富管理行业的共同诉求,指数化投资的蓬勃发展恰如其分,生逢其时。

站在当下,或许公募基金市场上属于“流量明星”的时代已经落幕,但穿越了A股漫长的季节,指数化投资在不确定性主导的时代洪流中脱颖而出,迎来了自己的春天。

一代人有一代人的故事,穿越了上一个砥砺发展的二十年,基金市场的新征程又将开启。

资本市场的发展永不止步,指数基金也将跟随着时代的浪潮勇往直前,为每一位参与者带来新的机遇与契机。

来源:Wind。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏能源革新股票A(OTCFUND|003834)$

$华夏能源革新股票C(OTCFUND|013188)$

$华夏行业景气混合(OTCFUND|003567)$

$华夏军工安全混合A(OTCFUND|002251)$

$华夏产业升级混合A(OTCFUND|005774)$

$华夏大盘精选混合A(OTCFUND|000011)$

$华夏核心制造混合A(OTCFUND|012428)$

$华夏兴和混合A(OTCFUND|519918)$

$华夏新能源车龙头混合发起式A(OTCFUND|013395)$

$华夏全球科技先锋混合(QDII)(人民币)(OTCFUND|005698)$

#高位股大面积熄火 如何应对?#