在经历了这几年的股市之后,我相信很多小伙伴都已经切身感受了什么叫做“安安稳稳才是福,平平淡淡才是真”。

过程“跌宕起伏”的资产往往会因为中途拿不住而最终“竹篮打水一场空”,反倒是那种看似不那么起眼,但能细水长流的底仓型产品,往往因为敢于重仓持有而最终收获满满。

今天就来介绍一只我之前就一直关注的红利类产品——景顺长城沪港深红利成长低波。

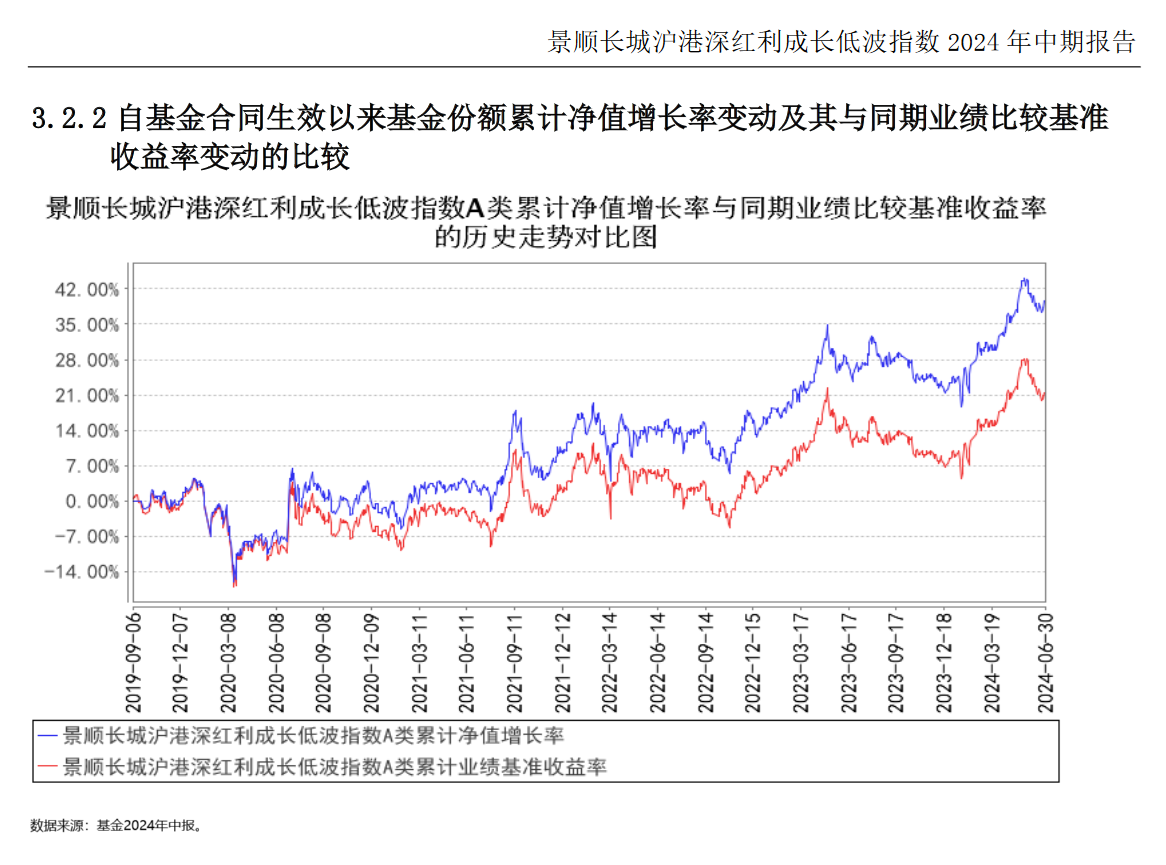

从业绩上来看,自2021年以来,这只产品(以其A类份额为例)在2021年、2022年、2023年以及2024年至今(截至2024年10月18日)分别取得了14.38%、1.64%、7.74%和21.94%的收益率(同期业绩比较基准分别为11.56%、-1.74%、5.24%和18.66%,数据来自Wind,截至2024/10/18),在这段众所周知的A股市场调整区间内全部都取得了正收益。

在我看来,红利类资产在A股市场确实是一类比较特别的资产,其所具备的穿越市场周期的能力使得我们很难用传统风格轮动的视角去加以审视,而更应该以长期资产配置的视角去看待这类资产。

之所以要介绍这只景顺长城沪港深红利成长低波,还因为这只产品近期又双叒分红了!

不得不说即便我用了这么多“又”依然不足以描述其持续且稳定的多次分红,不信请看:

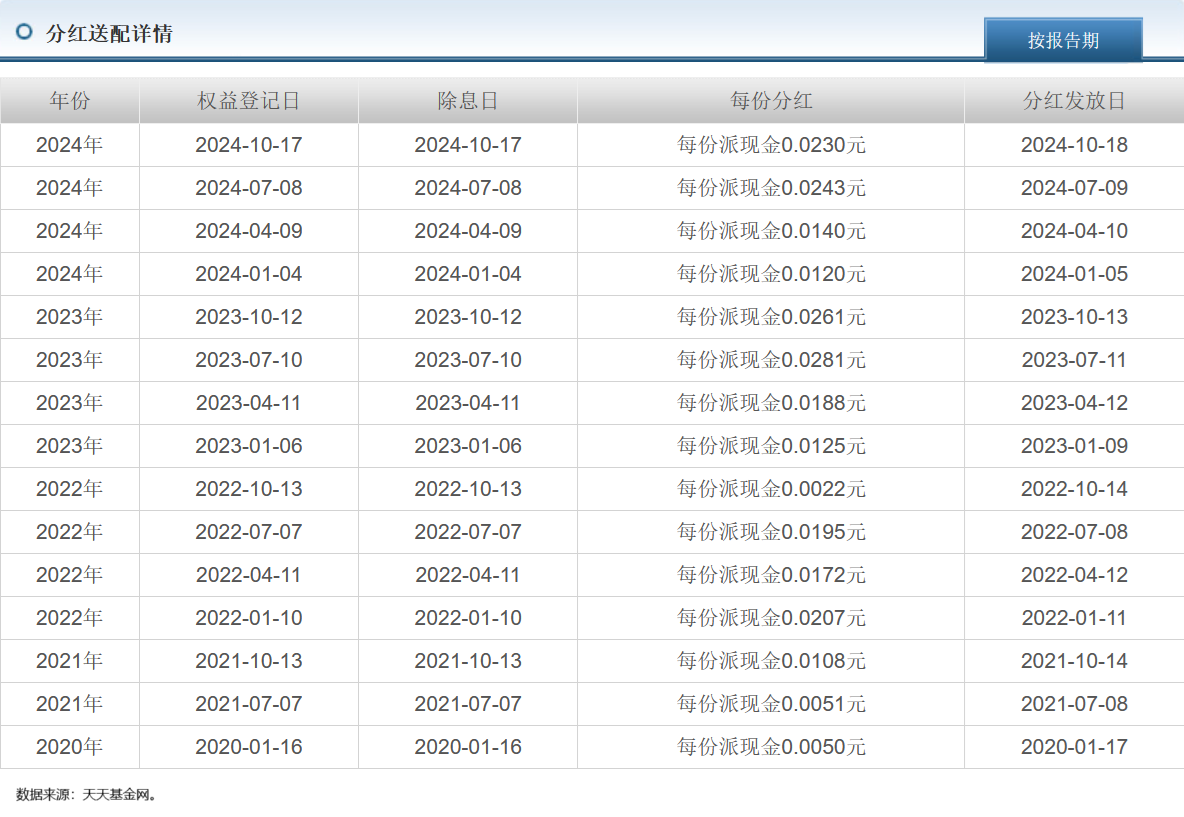

截至2024年10月17日,这只产品自2019年9月成立以来总计分红多达15次。并且,自2021年7月那次分红开始,该产品已经连续14个季度分红。

更为重要的是,其每次分红的比例还不低:

我按照比例粗略算了下(计算公式为:现金分红/(除息日基金净值+现金分红)),其历史15次分红的平均值大概在1.42%,而其近3年(2022年-2024年,这三年每季度都分红)的年度累计分红率分别为5.38%,7.60%和6.28%左右。

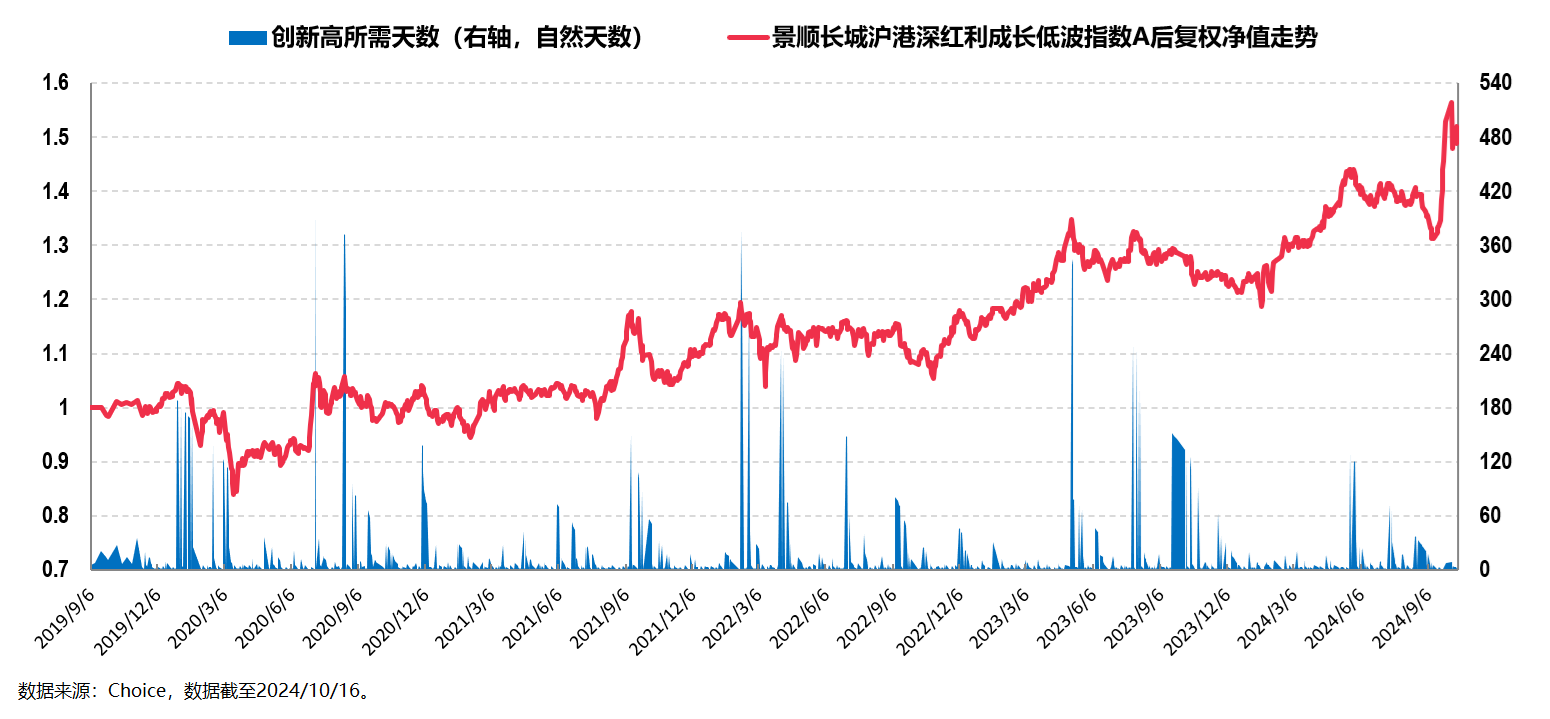

这么高频的分红率,再叠加产品成立以来 “屡创新高”的特征,这不正是我们一直在苦苦寻找的能持续产生现金流的红利类产品么?

问题是,这么优秀的产品知道的人显然并不在多数,这一点从其最新披露的2024年中报的规模数据就“可见一斑”。

究其原因,我认为除了多次分红(对规模的影响)之外,其名字所包含的多个相对复杂的“因子”(沪港深、红利、成长、低波)极有可能“劝退”了不少普通投资者。

有鉴于此,我们今天就来聊下这只产品的其他可取之处,顺便帮大家“祛个魅”。

这里之所以说“其他”,是因为前文我们已经提到了这只产品最为重要的两大可取之处:

第一点是其持续的“大手笔”分红。

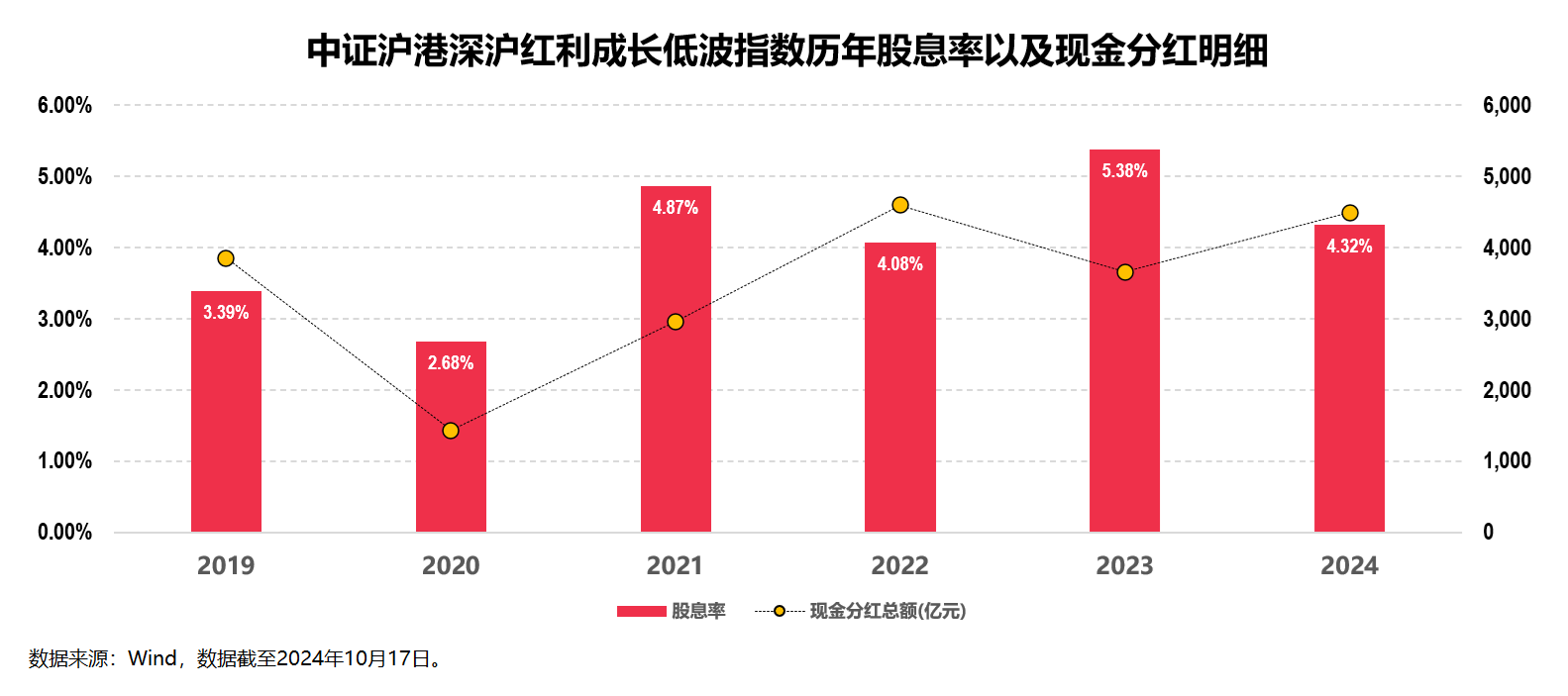

这一点从产品所跟踪的指数——中证沪港深红利成长低波动指数历年来的实际股息率和实际现金分红也能得到一些“支撑”:

二点是其较为稳健且“屡创新高”的净值走势特征。

这一点可见前文的净值走势图,这里再放一张其后复权净值的走势图加以再次证明:

第三点则正是其多个维度的选股因子。

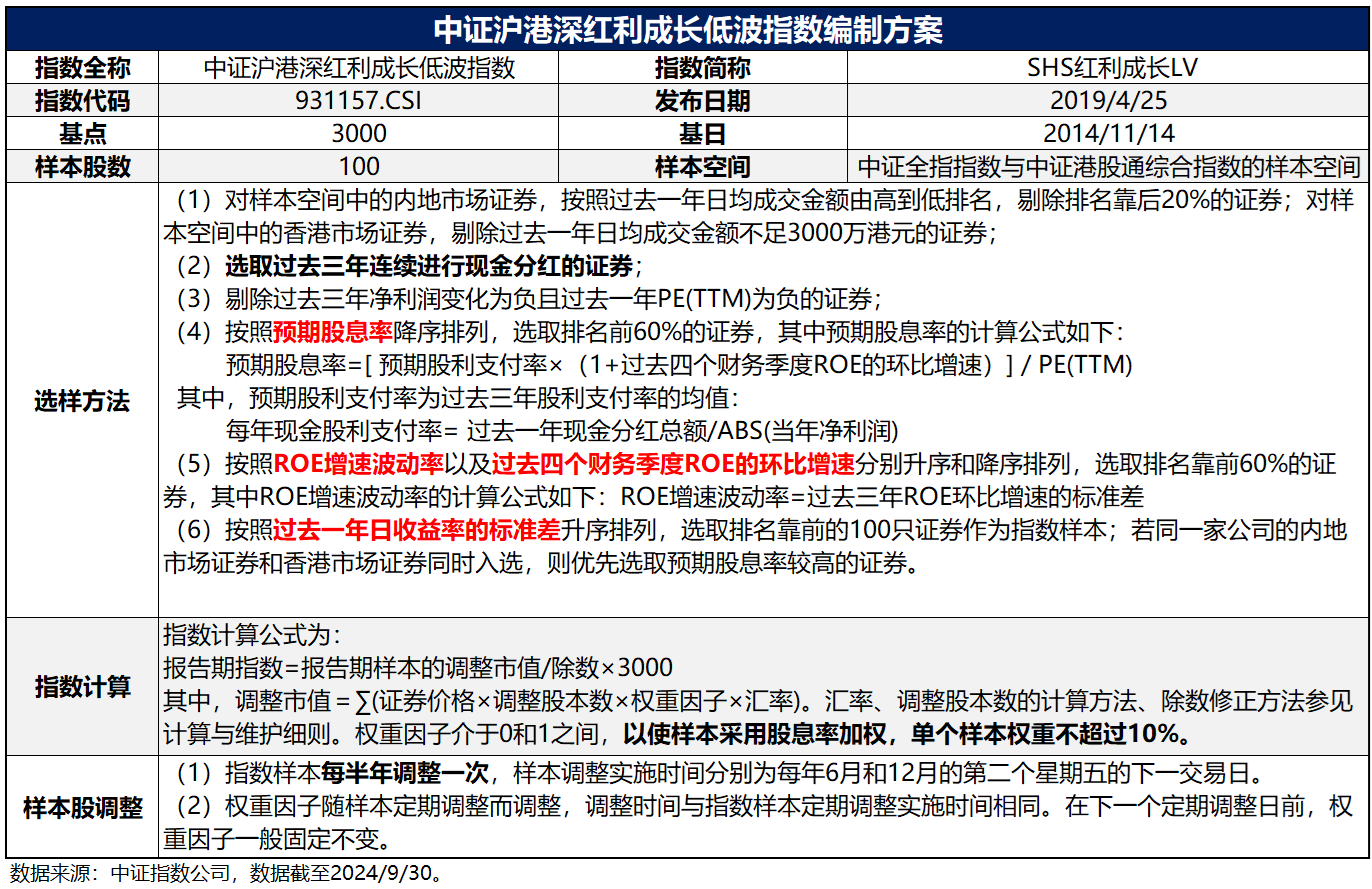

我们先来简单看下产品跟踪的中证沪港深红利成长低波动指数的编制规则。

从上述编制规则来看,沪港深红利成长低波动指数显然并不仅仅只是一个单纯的红利指数,而是一个通过“加成”其他多个因子的增强版红利类指数:

比如低波因子。之前我曾经专门写过一篇文章说到低波因子几乎是和红利因子最相配的因子,而这里的低波因子同时兼顾了收益波动率与ROE增速波动率,这样就进一步避免了所谓的“股息波动陷阱”。

再比如成长因子。加入成长因子可以一定程度上解决红利低波弹性较弱的问题,同时还能规避低所谓的“估值陷阱”。

即便是红利因子,指数在“选取过去三年连续进行现金分红的证券”之外,还用了预期股息率这个特别的因子来动态捕捉未来的分红变化,该因子在构建上更为科学和细致。

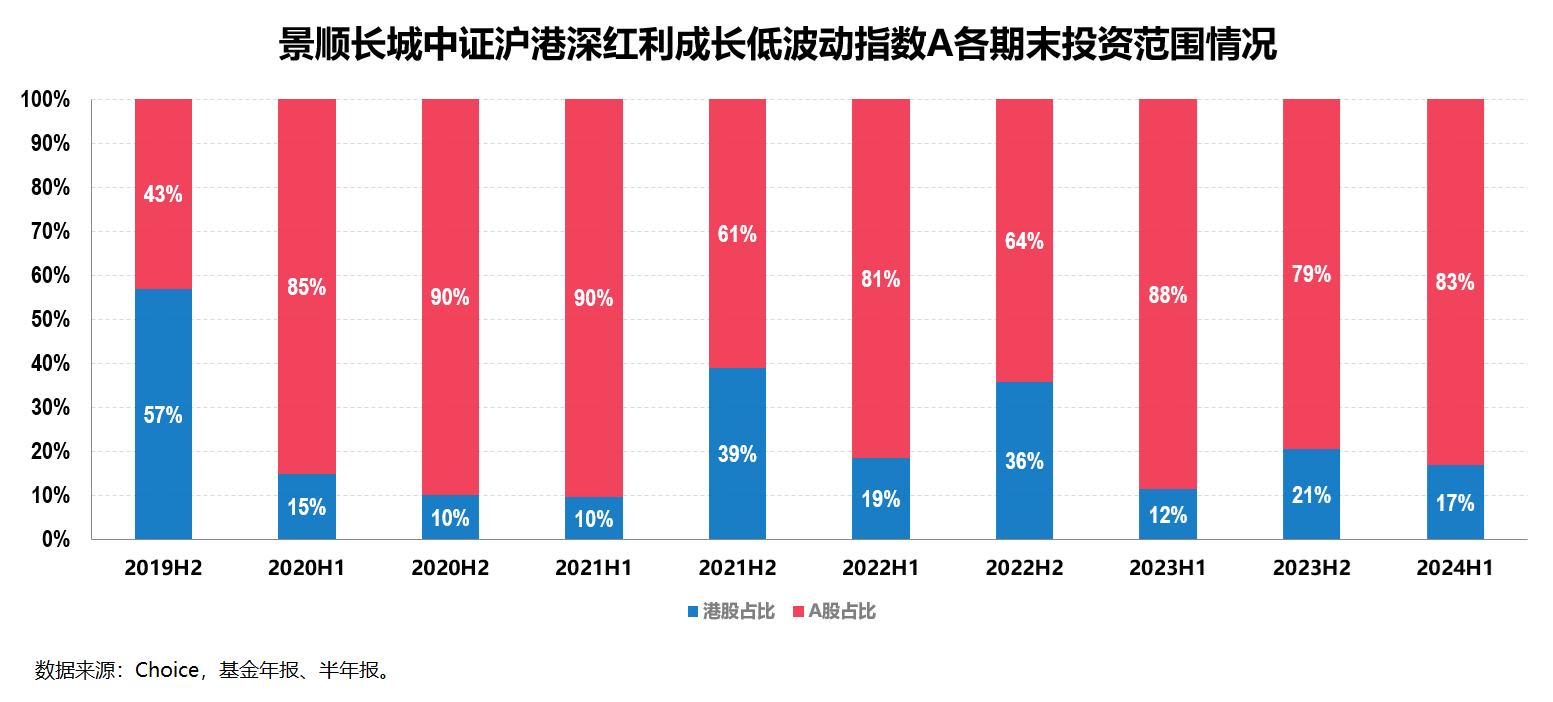

“沪港深”这个本质上不算一个因子而是属于投资范围,而从投资范围的角度来看,指数兼顾沪港深三地市场,这种多市场的投资本身就有利于分散组合的风险。

另一方面,众所周知港股高股息资产股息率一般明显高于A股,而“同一家公司的AH股同时入选,则优先选取预期股息率较高的证券”的规则就保证了指数总是选取股息率更高的证券,这一定程度上也使得指数的收益具有较强的连续性。

这一点从产品各期末成分股的实际情况就能看出来,港股在组合中始终占有一定的比例。

以上这多个维度的选股因子不仅使得产品在全市场都具备一定的稀缺性(市面上很少有此类跨市场的多因子产品),同时我认为这也是产品长期以来能取得优秀业绩的根本原因。

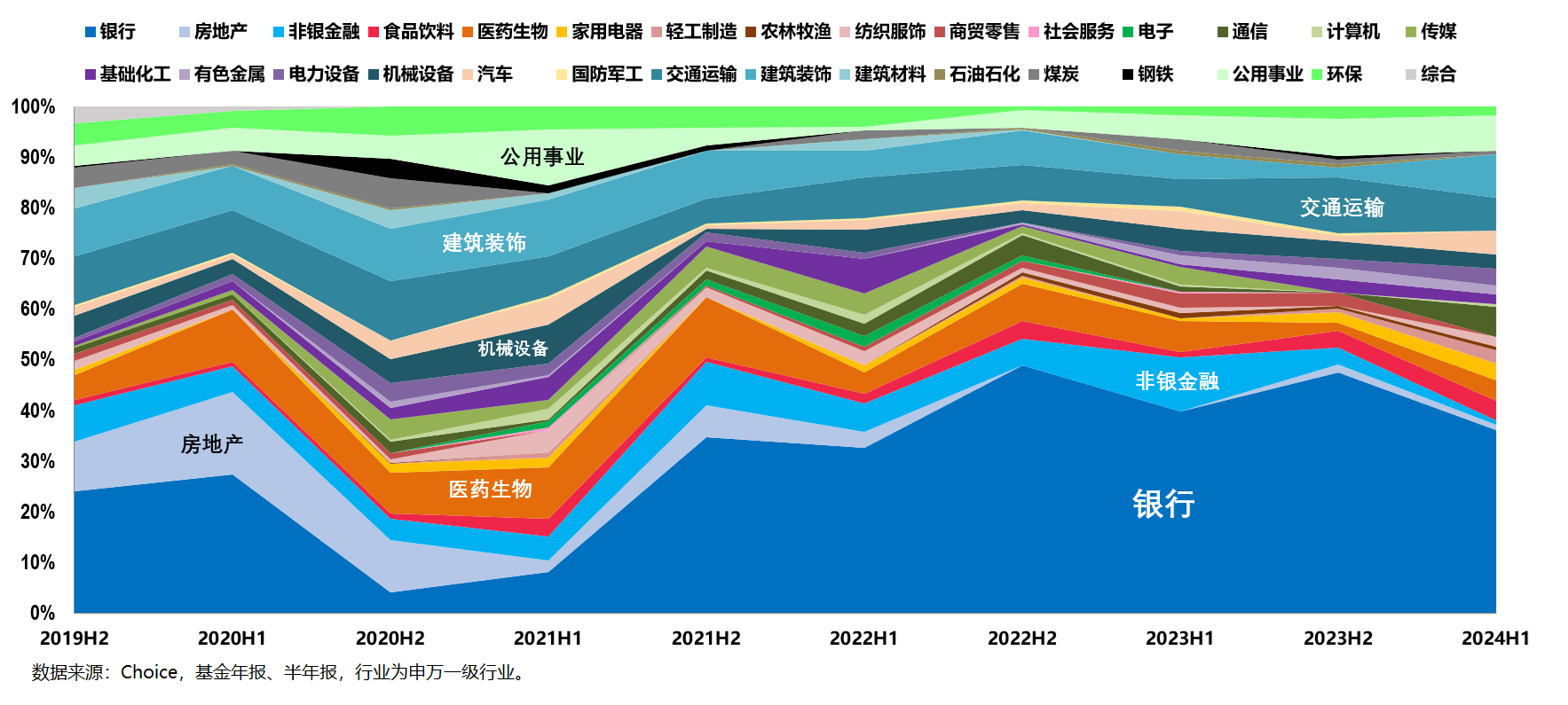

第四点是产品在行业上金融行业权重较大,其余行业分布均衡,个股集中度较低。

以产品的历史持仓为例,以银行为代表的大金融板块(除了银行之外还包括房地产和非银金融)长期占有较高的比重,整个板块的平均占比超过40%。

金融行业的产业结构相对稳定,相关个股的发展也较为成熟,因此上市公司就可以实现较高的分红率,这也为产品的整体稳健增长特性提供了坚实的基础。

其余行业分布相对均衡,占比靠前的主要有建筑装饰、交通运输、医药生物、公用事业等同样具备较稳健增长性的高分红行业。

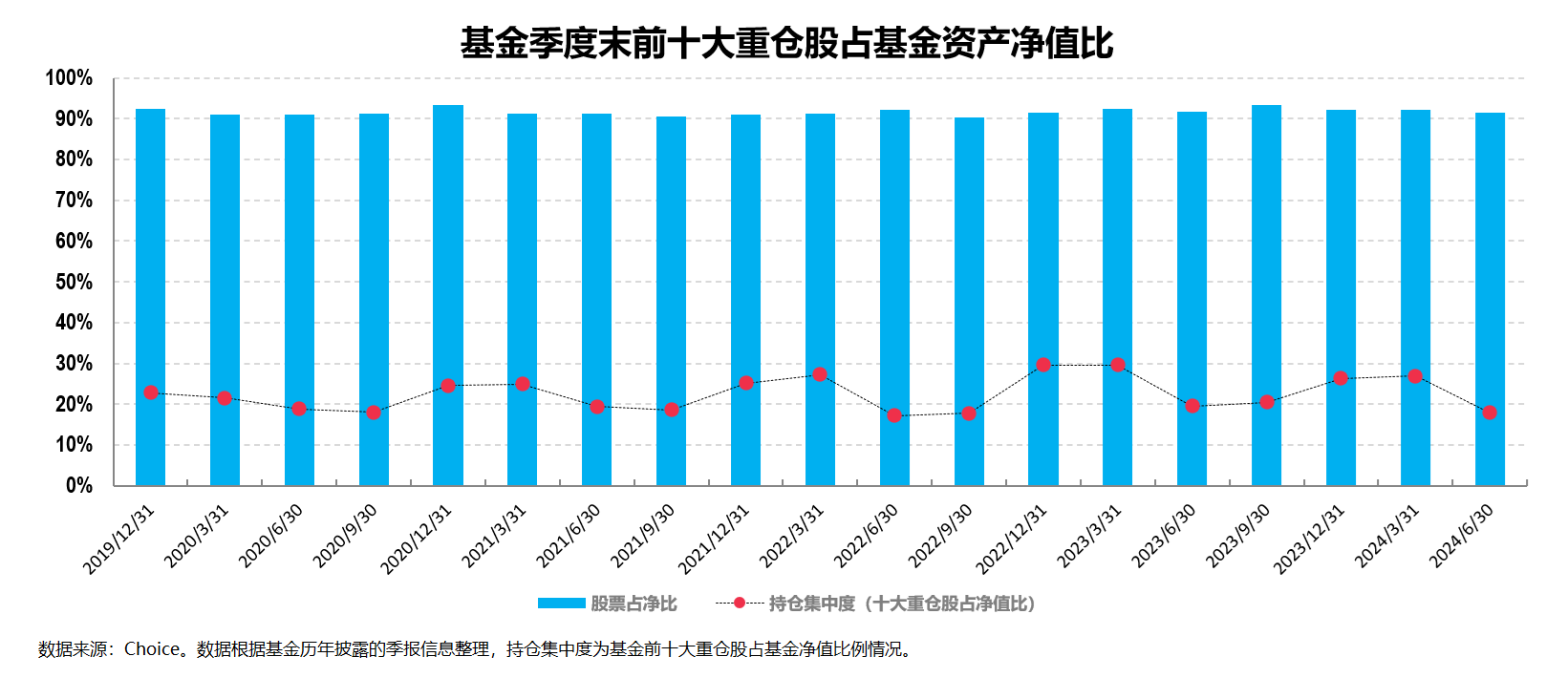

另一方面,产品的个股集中度则较低。

具体来看,以2019年四季度到2024年二季度这段时间为例,其持仓集中度平均在22%左右。

最新的2024年中报数据显示,产品前十大重仓股占比“仅”为17.91%,个股相对较为分散,这不仅使得产品受单只个股的影响较小,同时还能进一步降低产品的波动。

这里还值得一提的一点是,产品整体的央国企占也比较高。

而随着央国企改革的政策持续发力,国企市场化改革和盈利改善成为国家重点的发展方向,央国企的长线投资价值有望伴随政策红利的不断释放而逐渐提升,产品或将受益于这轮“中特估”行情的持续演绎。

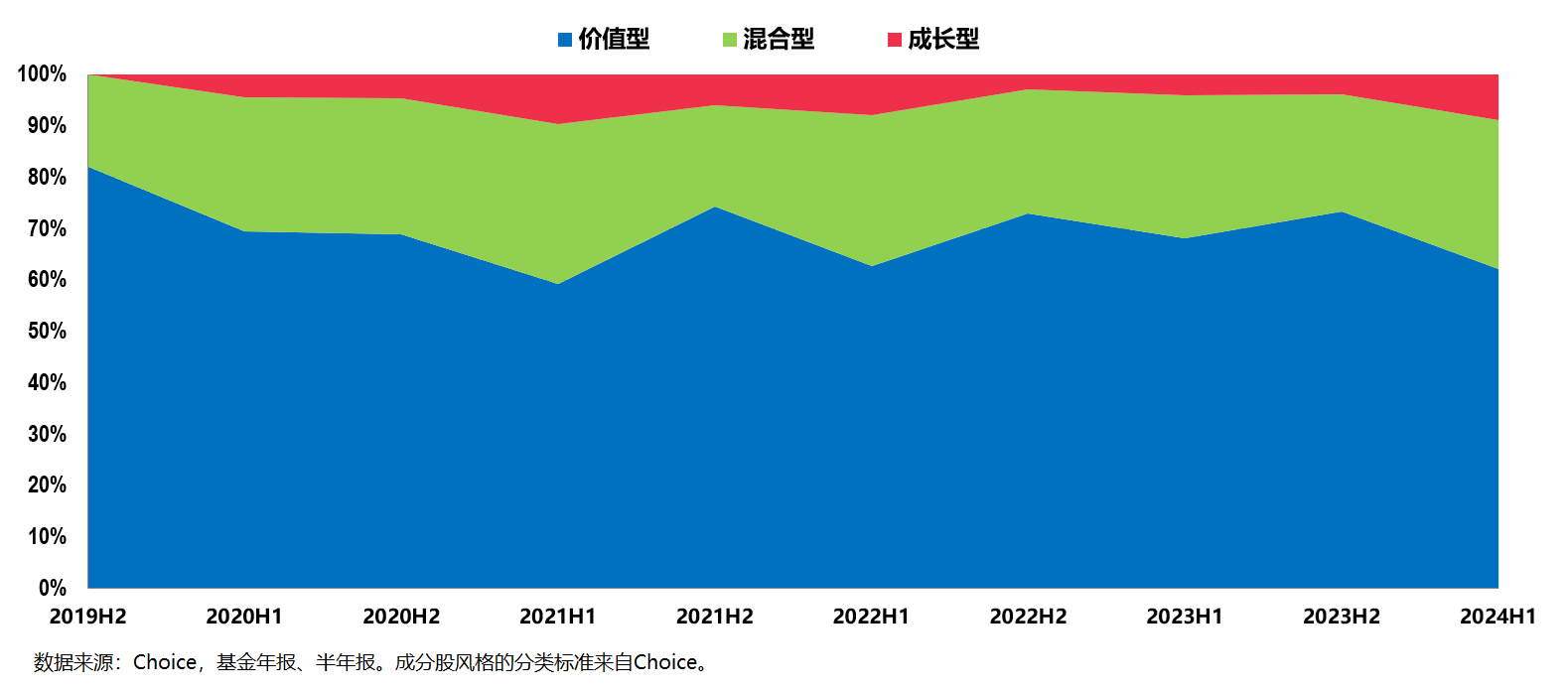

第五点是产品的价值风格显著,市值规模则大中小盘相对均衡。

作为红利类产品,景顺长城沪港深红利成长低波的价值风格明显,这一点应该并不令人意外:

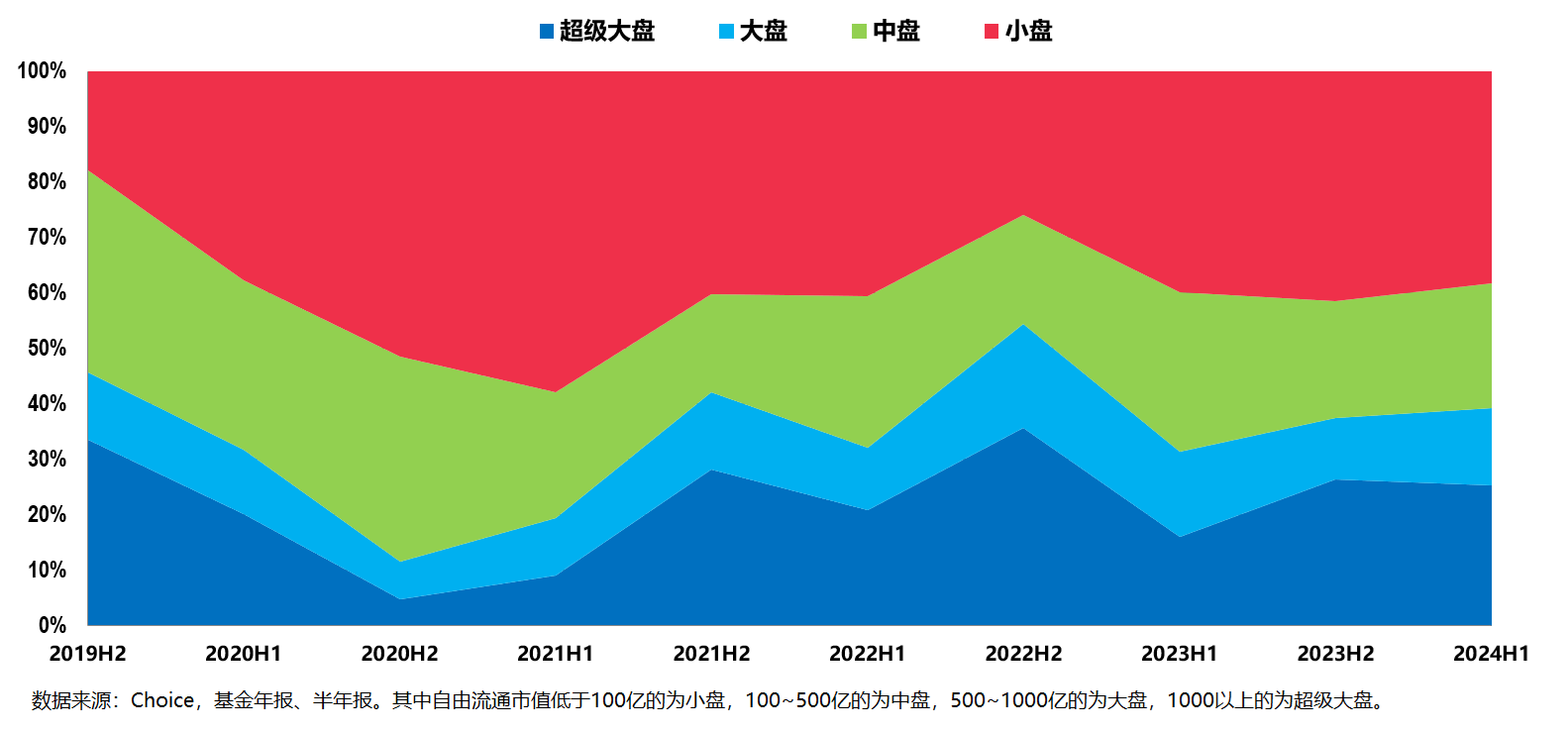

而其在市值规模上则不仅覆盖大中小盘,而且整体来看大中小盘分布相对均衡。

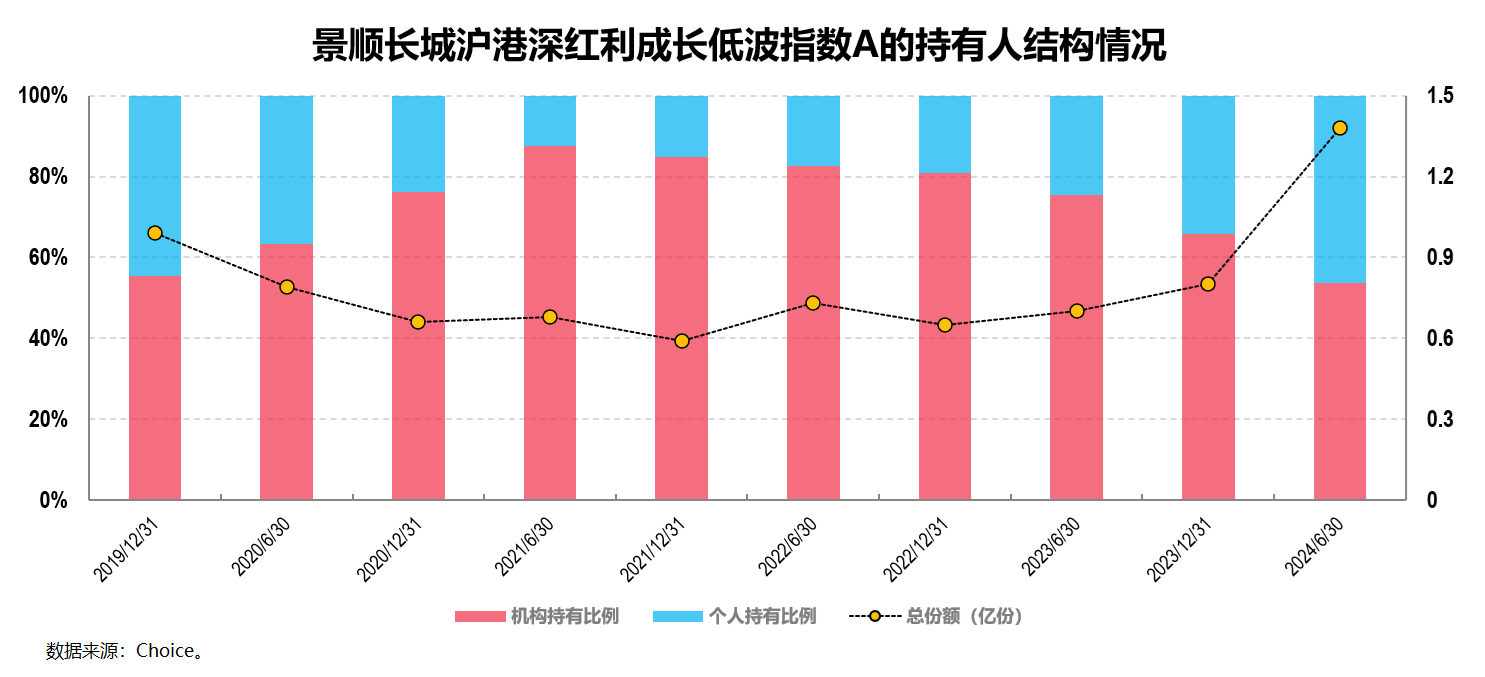

最后一点则是产品还备受机构投资者青睐。

虽然个人投资者因为对产品特性的不甚了解可能会有些“望而却步”,但作为市场最懂行的一类投资者,机构投资者还是很“识货”的:

从上图中可以看出,这只产品得到了机构投资者大比例持有,基于历史数据来看,机构长期以平均超过70%的高比例持有该产品,由此可见机构对该产品的高度认可。

而作为个人投资者,我认为在充分了解该产品的投资特性之后,这只历史业绩好同时又能分红的产品同样可以成为我们长期投资红利类产品的选项。

讲到这里,就景顺长城沪港深红利成长低波这只优秀红利类产品的分析介绍就差不多了,还有不清楚的地方可以留言见。

文章的最后部分,我再友情提醒一个小点:

对于想要中长期投资(持有2年以上)这只产品的小伙伴来说,建议选择其A类份额——

$景顺长城沪港深红利成长低波指数A(OTCFUND|007751)$

。

而对于想要短期投资(持有1年以内)这只产品的小伙伴来说,建议选择其E类份额——

$景顺长城沪港深红利成长低波指数E(OTCFUND|021735)$

。

这样选择整体的综合费率最低。

#李蓓:现在是普通人入市的好时间#