1.万亿级赛道再迎利好!

据【中国基金报】报道

低空经济再迎利好消息!

9月6日,工业和信息化部部长金壮龙主持召开第十次制造业企业座谈会,围绕促进低空产业高质量发展、加快形成新质生产力,听取企业情况介绍和意见建议。

会议指出,要统筹发展和安全,完善发展政策和治理体系,扎实推进低空产业高质量发展。

摘要:“中国基金报”微信公众号

2.免税利好来了!

据【中国基金报】报道

公募REITs利好消息不断。

除了公募REITs二级市场表现回暖,近日有关企业改制重组免印花税的政策又带来喜讯。

业内分析,这一免税政策将在一定程度上降低REITs发行成本,提高发行效率,从而增强市场吸引力。

摘要:“中国基金报”微信公众号

3.突然爆火!“热度空前”!

据【中国基金报】报道

近期,消费电子板块大热,成为低迷市场中一道风景线。

数据显示,中证消费电子主题指数自今年2月5日低点以来,至今累计涨幅超过20%,其间最高涨幅更是超过40%。

摘要:“中国基金报”微信公众号

4.债市回调,这类产品却“低波稳健”

据【中国基金报】报道

近一个月来,债市出现明显回调,公募纯债基金和银行纯固收理财产品都遭遇短期回撤,理财产品呈现“低波稳健”特征,产品回撤相对更低。

业内人士表示,受益于稳健的资产配置、信托平滑机制、增加低波动资产等,纯固收银行理财在本轮债市调整中,回调幅度相对可控。站在当前时点,银行纯固收理财依然具有不错的投资价值。

摘要:“中国基金报”微信公众号

5.8000亿市场走出独立行情

据【券商中国】报道

可转债市场近期触底反弹。

今年5月以来,可转债市场出现回调。进入8月份,受个别转债逾期不能兑付等事件影响,可转债市场震荡加剧,市场悲观情绪在8月23日盘中达到极点。中证转债指数当日盘中低点距5月底年内最高点回撤幅度高达10.97%。

可转债市场在短暂出清后逐步迎来修复,中证转债指数自8月23日以来累计反弹1.86%,好于同期上证指数-2.91%的表现。截至9月6日,中证转债指数年内跌幅缩减至5.04%,不少可转债主题基金净值近期开始企稳回升。

展望可转债市场后期表现,机构普遍认为,可转债错杀标有望逐步迎来价值回归。不过,也有机构认为可转债市场赎回负反馈压力仍然存在,市场超跌反弹的高度和节奏存疑。

摘要:“券商中国”微信公众号

6.重磅!利好来了!

据【券商中国】报道

9月8日,据商务部官网, 商务部、国家卫生健康委、国家药监局发布关于在医疗领域开展扩大开放试点工作的通知(以下简称“通知”),拟在医疗领域开展扩大开放试点工作,拟允许在北京、天津、上海、南京、苏州、福州、广州、深圳和海南全岛设立外商独资医院(中医类除外,不含并购公立医院)。

摘要:“券商中国”微信公众号

7.锂价,再创历史新低

据【券商中国】报道

9月6日,碳酸锂期货主力合约盘中一度跌破7万元/吨整数关口,再度创下上市以来历史新低。

据券商中国记者了解,碳酸锂库存持续高企,供需过剩格局未改,导致市场信心不足。随着碳酸锂价格加速下跌,电池级碳酸锂生产亏损幅度有所扩大。

多家机构告诉券商中国记者,在价格下行的压力之下,矿山减产或将逐步开始,短期不宜过度悲观。不过,未来2年—3年碳酸锂仍处于过剩周期,行业产能出清的过程或较为漫长。

摘要:“券商中国”微信公众号

8.猛增318亿美元!外汇局最新发布

据【券商中国】报道

国家外汇管理局发布2024年8月末外汇储备规模数据。

外汇局数据显示,8月末我国外汇储备规模为32882亿美元,较7月末上升318亿美元,升幅为0.98%。

我国外汇储备规模已连续9个月保持在3.2万亿美元以上。外汇局强调,2024年8月,受主要经济体宏观数据和货币政策预期等因素影响,美元指数下跌,全球金融资产价格总体上涨。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。我国经济稳定运行、长期向好的发展态势不会改变,为外汇储备规模继续保持基本稳定提供支撑。

摘要:“券商中国”微信公众号

9.A股拟分红公司数量,超三年总和

据【券商中国】报道

进入9月市场交投依然平淡,但刚披露完毕的上市公司半年报,却给机构投资者带来新的预期亮点。

一方面,从截至9月6日的A股公司披露的中期分红方案看,估算分红总额超过5000亿元,拟分红公司数量超过此前三年总和。这些“红利公司”,也恰是上半年公募基金净买入排行前列的个股。另一方面,上半年共有4170多家上市公司实现盈利,占A股总数比例超过78%。

分析认为,上市公司盈利虽仍在筑底,但仍是A股的“基本盘”,部分行业龙头企业体现了很强的经营韧性,当前可能处于反弹窗口期。进入9月,市场活跃度有望提升,可适当增配位置低、预期低、有催化方向。

摘要:“券商中国”微信公众号

10 半导体突发!

据【券商中国】报道

9月6日,光刻机巨头阿斯麦(ASML)在官网发表声明称,荷兰政府公布了浸润式DUV光刻机出口新规,自9月7日起生效。这意味着,ASML需要向荷兰政府申请出口许可证才能发运TWINSCANNXT:1970i和1980i DUV光刻机。

摘要:“券商中国”微信公众号

未来一周新股

20240909-20240913

一周市场回顾

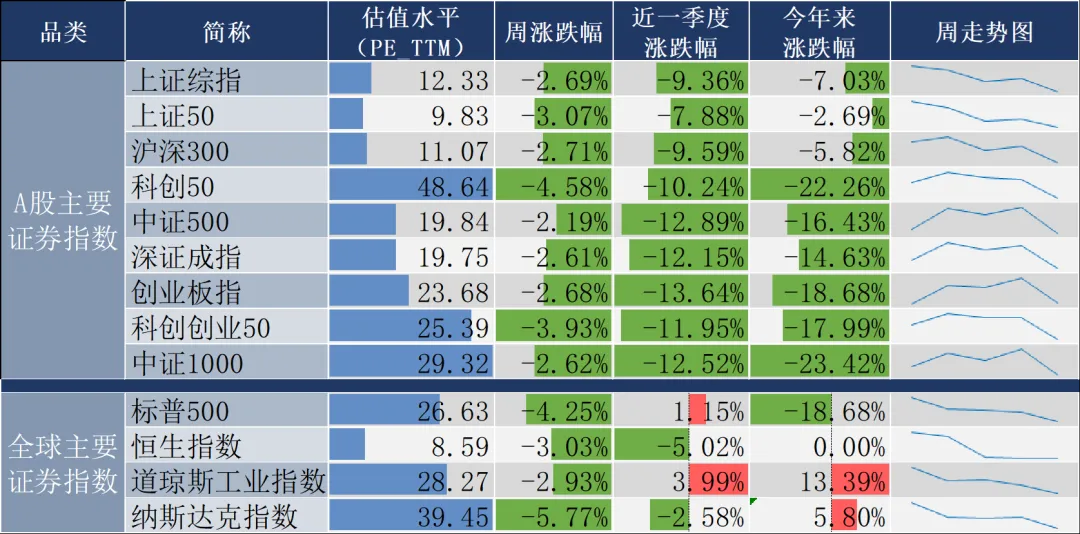

近一周市场调整。截止周五收盘,沪指收于2765.81点,周跌2.69%;上证50收于2263.56点,周跌3.07%。

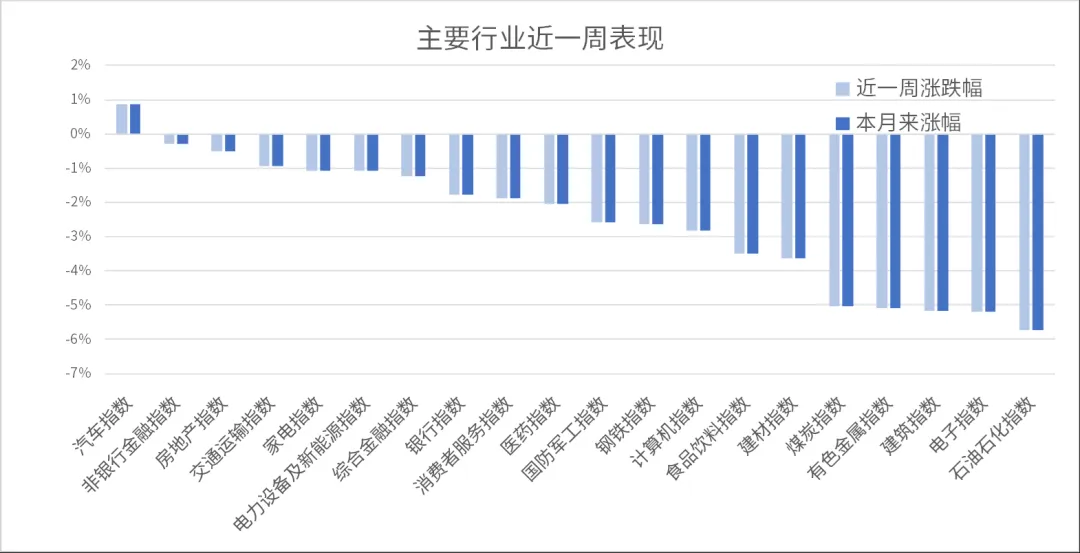

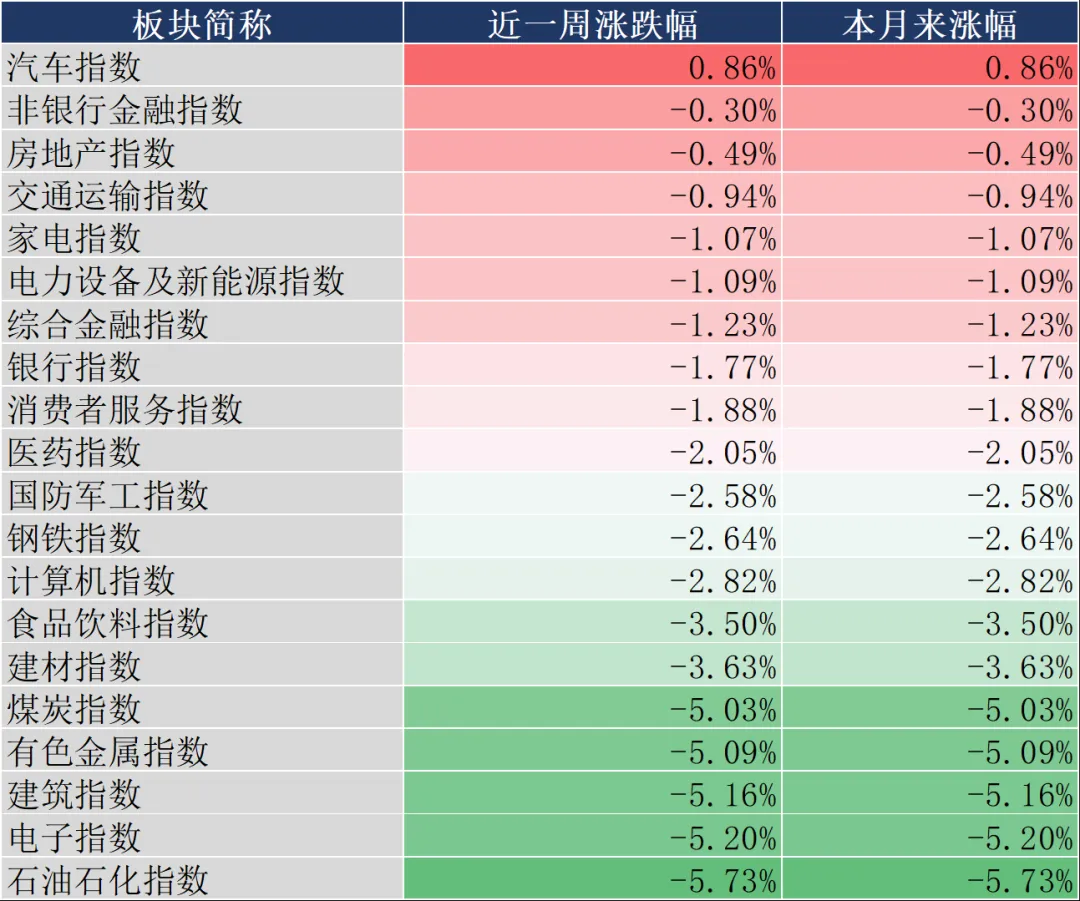

申万板块方面:仅汽车指数收涨;建筑指数、电子指数、石油石化指数跌幅居前。

数据来源:同花顺,20240906

股市评论

基本面分析

国内方面:国家统计局公布数据,受近期高温多雨、部分行业生产淡季等因素影响,8月份,我国制造业PMI为49.1%,比上月下降0.3个百分点,制造业景气度小幅回落。非制造业PMI为50.3%,比上月上升0.1个百分点,景气度略有回升;综合PMI为50.1%,比上月略降0.1个百分点,我国经济景气水平总体保持稳定。

海外方面:美国就业情况大幅弱于预期。一方面,7月JOLTS职位空缺767.3万人,预期810万人,前值从818.4万人下修至791万人。7月JOLTS数据低于媒体对所有经济学家的调查估计,职位空缺数降至2021年初以来的最低水平,裁员人数增加,这与劳动力市场需求端放缓的其他迹象一致。另一方面,8月ADP就业人数增9.9万人,预期增14.5万人,前值从增12.2万人修正为增11.1万人。

资金层面

市场情绪方面,近一周均成交额5868亿元,成交额相较上周有所回落,换手率同上周基本持平。两融方面,截至9月5日,场内两融余额为13,918.2亿元,相较上周减少46.24亿元,周内融资买入占比的均值较上周上升,杠杆资金风险偏好小幅回升。

后市展望

市场处于情绪底部,向下风险有限,赔率重于胜率。近期A股呈现缩量下跌格局,情绪指标已经回落至低位,反映市场悲观情绪较为极致,同时从ETF资金流向可观察到异常的大规模资金净流入,股权风险溢价也已达到近十年P99分位,因此A股在当前位置进一步下行的概率和空间均较小。诚然宏观经济仍未看到明显的改善,企业盈利也因此缺乏弹性,但若出现经济好转信号或重大稳增长政策出台,A股当前的估值很容易形成戴维斯双击,向上空间较大,因此从风险收益比的角度看多A股。

结构方面:今年以来监管政策导向明确,严格退市、鼓励分红、打击壳资源炒作等政策趋势均不利于小盘风格,更侧重大盘指数ETF,对大盘股形成较强的信心支撑,这些因素很难快速扭转,因此看好大盘风格。22年之后中证全指的分红率在不断上行,结合新“国九条”之后股东回报的鼓励和支持,高股息风格中期有望延续优势。基金重仓股集中度显示主动权益基金2021年初以来的抱团瓦解基本确认结束,基金重仓股整体估值在市净率维度上有较稳定的周期性,经过3年多的下跌已处于底部水平,其代表的具备显著大盘、价值与成长风格暴露的核心资产可能正迎来新的机会。

#九月基金投资策略#

$南方7-10年国开债A(OTCFUND|006961)$

$南方亚洲美元债人民币A(OTCFUND|002400)$

来源:了不起的ETF

风险提示:上述内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表本公司或者其他关联机构的正式观点。指数历史表现不代表未来收益,基金投资需谨慎。