——红利低波、红利低波100和东证红利低波

前文《再论主动VS指数:smart beta指数的差异化投资机会值得关注!》介绍了,在公募基金的选股出现一定程度抱团时,smart beta通过差异化和机械操作,可以带来不错的超额收益。

其中提到了,在红利风格内,主动基金选股集中于少数股票,比如中国建筑、中国电信、中国移动、中石油、中石化、中海油、紫金矿业、陕西煤业、中国神华、中远海控等。

它们共同的特征除了股息率高,还有盘子大、流动性好、质地好、有护城河等。

但实际上,高股息股票里还有一些中小盘、流动性差一点、质地差一点的公司,也不是没有投资价值,这样的股票,往往只有smart beta才会选中,才能把握其投资机会。

众所周知,在2021年初公募基金抱团走向极致后,市场出现了反转效应,以前很多公募看不上的股票,都开始有所表现,尤其出现在红利、中特估、小微盘里面。

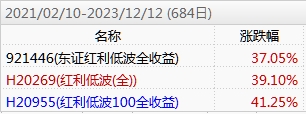

下表列举了2021-2-10,抱团逐渐瓦解以及红利风格强势以来,主流红利风格基金的主动VS指数业绩对比(主动基金风格划分仅代表个人主观意见,截至2023-12-12,来源choice)

可以看到,红利指数总体表现更好,特别是红利 低波表现更好。之前文章《本轮行情中,红利低波为什么能表现出色?》分析过:

低波配合绝大部分策略都能有加成,其中红利 低波目前被使用最广泛;

目前的市场环境短期内可能依旧适合红利策略,从估值和股息率来看,红利风格依旧很有性价比;

因此,本篇继续为大家梳理一下所有的红利策略指数。

目前有基金跟踪的、比较纯粹的红利策略指数,至少有15个!

我们没必要关注那么多,也没法研究那么多,先做个简单筛选:

单一市场的可排除(深、上、港)

和包含港股的红利指数可排除(额...)

长期跑输中证红利的可排除

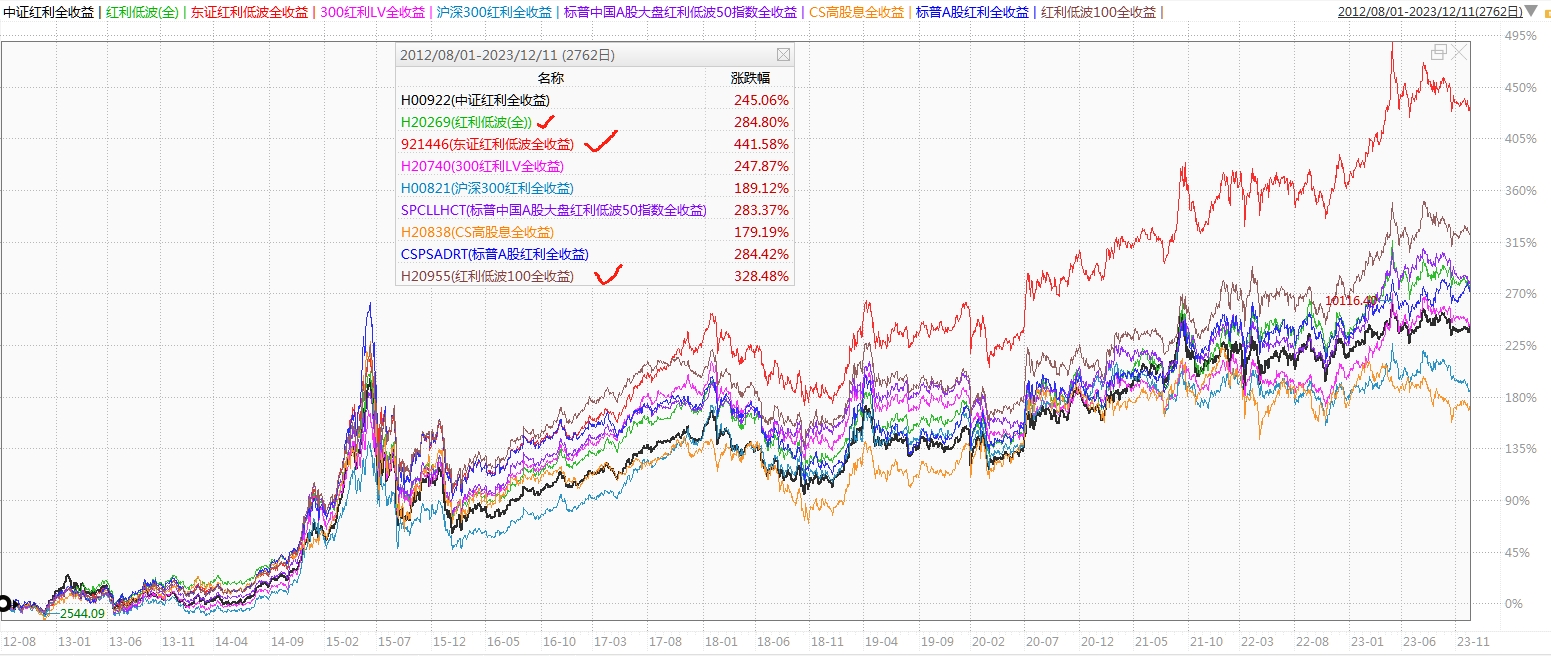

下图是主要指数自2012-8-1以来的收益对比(黑线是中证红利,收益最好的是东证红利低波)

剩余指数我选了前三名红利低波、红利低波100、东方红红利低波,给大家详细分析一下。

Ps1:红利策略的股息收益是收益来源中非常重要的一部分。因此,在观察红利指数的时候,应优先看全收益指数,而不是价格指数

Ps2:如果拉到2009-12-30以来对比,也是这三个最好

中证红利低波动指数(H30269)

中证红利低波动指数选取50只流动性好、连续分红、红利支付率适中、每股股息正增长以及股息率高且波动率低的证券作为指数样本。

从2005-12-30的基日至2023-12-7(约17年),红利低波全收益指数的累计收益率1689.8%(约17倍),年化收益率17.99%,下图是走势情况,长期来看稳健向上,最近的下跌只是一个小浪花。

易方达、华泰柏瑞和创金合信都有跟踪的基金。创金合信的成立早一些,超额收益也更好,话说创金合信的量化水平也还是不错的。

其选股规步骤如下:

(1)过去3年连续现金分红且每年的税后现金股息率均大于0;

(这样大概能剔除掉60%的公司)

(2)计算其过去一年的红利支付率和过去三年的每股股利增长率,剔除支付率排名前5%或者为负的证券,剔除增长率非正的证券;

(红利支付率过高,代表公司没什么成长性,把赚来的钱都分掉了。股利增长代表公司的分红金额提升,说明利润和现金流增长较好)

(3)计算过去三年的平均税后现金股息率和过去一年的波动率;按照过去三年平均税后现金股息率降序排名,挑选排名居前的75只;

(4)按照过去一年波动率升序排名,挑选排名居前的50只证券作为指数样本。

前两项是剔除,后两项是精选,选出来的都是股息率高、波动低的股票,采用股息率加权。红利因子暴露充分。

中证红利低波动100指数 (930955)

中证红利低波动100指数从沪深市场中选取100只流动性好、连续分红、股息率高且波动率低的股票作为指数样本

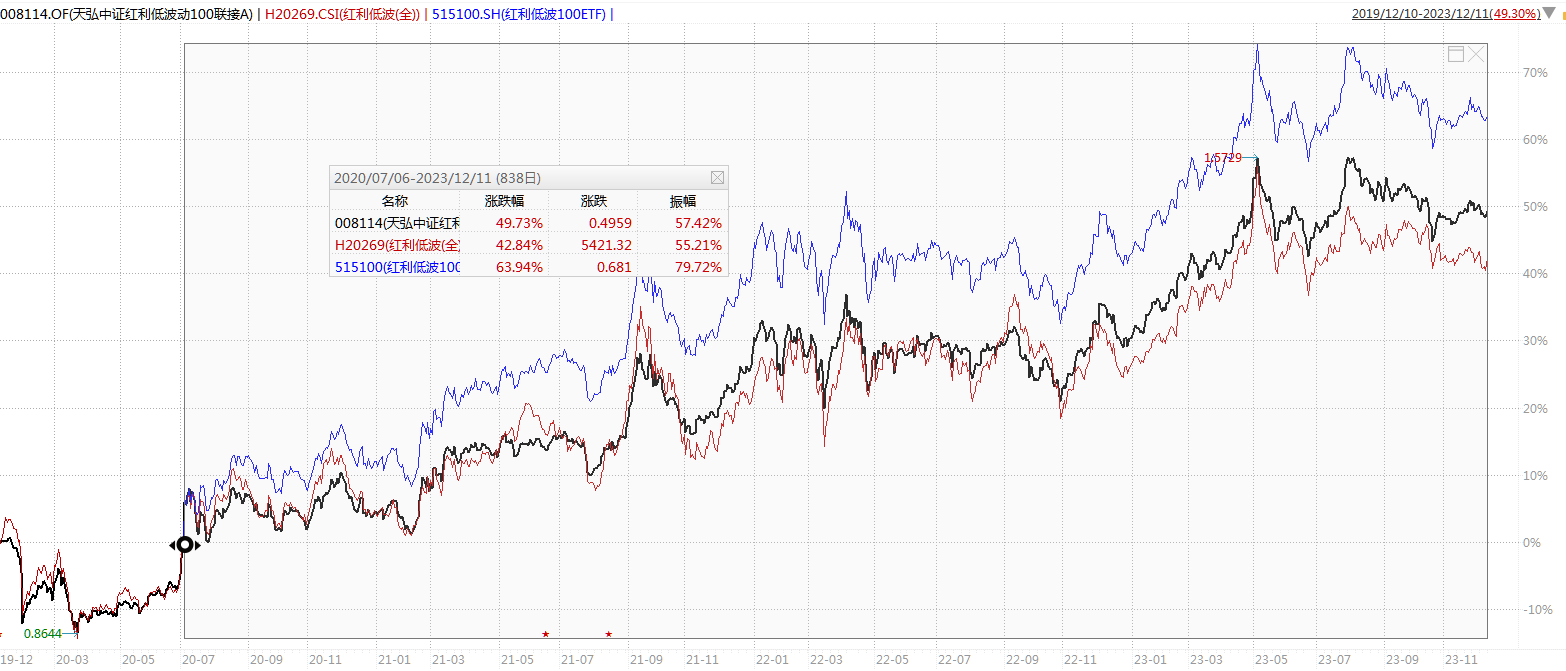

景顺长城和天弘都有跟踪的基金,他们成立以来都跑赢了指数基准,天弘成立的早一些,但是景顺长城的超额收益明显更多。

其主要选股步骤如下:

(1)剔除过去一年的日均成金额排名后 20%的证券;

(2)选取过去三年连续现金分红且每年现金股息率均大于 0 的证券;

(3)按照股息率进行降序排名,选取排名靠前的 300只证券;

(4)根据过去一年波动率升序排名,选取排名靠前的 100 只证券作为指数样本。

相比红利低波指数的选股规则,红利低波100对红利支付率和股利增长率要求没那么高,可以理解为略微降低了对成长性的要求。

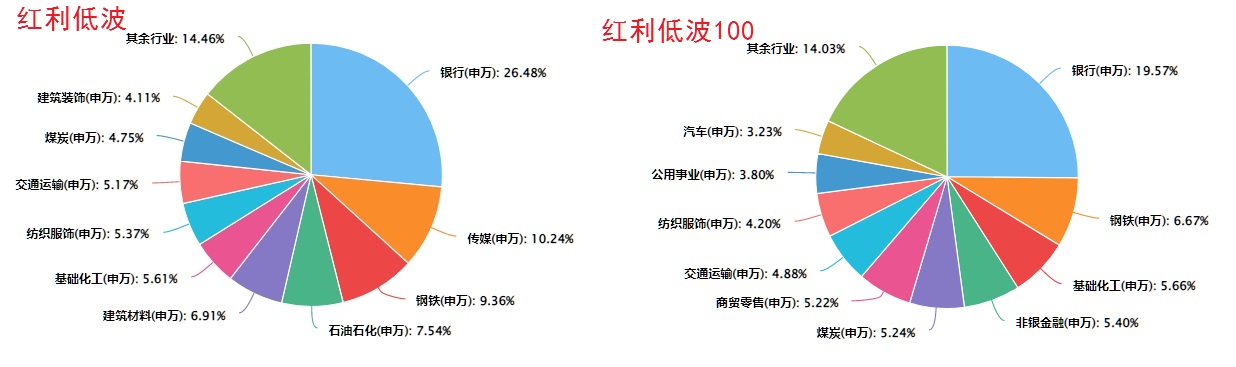

数量从50增加到100,所以红利低波100的权重更分散,前10集中度是19%,红利低波是26%。

红利低波100加权方式采用“市值 股息率 低波动”结合的方式。相比红利低波指数,对低波动的暴露更多些。

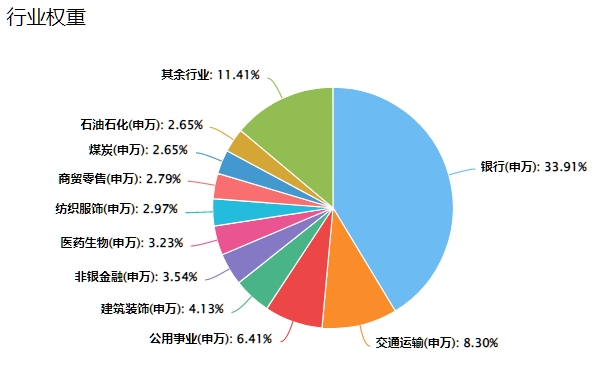

下图为两个指数的行业分布情况,红利低波100更偏向传统行业和周期性行业。

单纯看编制规则很难判断高下,从业绩来看,从2005-12-30指数基日以来对比,两个指数也不相上下,所以真的很难说这两个指数到底谁更好,只能说都不错!非要比高下的话,红利低波100近十年表现更好。

中证东方红红利低波动指数 (931446)

中证东方红红利低波动指数,是东证资管定制的指数,从沪深市场中选取100只盈利较为稳定、预期股息率较高并具备低波动特征的股票作为指数样本。采用预期股息率加权

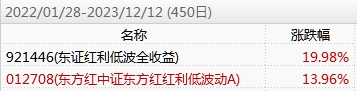

指数2020-4-21发布,东方红跟踪的基金2021-12-30成立,奇怪的是,东方红自己定制的指数,自己居然没跑赢(见下图,去掉了一个月建仓期)。

指数主要选股步骤如下

(1)剔除过去一年的日均成金额排名后 20%的证券;

(2)计算其过去三年扣非 ROE 的均值及标准差,并根据二者之差由高到低排名,剔除排名后 30%的证券;

(3)剔除过去三年未连续实施现金分红的证券;

(4)计算预期股息率并由高到低排名,剔除排名后 60%的证券;

(5)计算其过去五年周收益率的标准差并由低到高排名,选取排名靠前的 100 只证券作为指数样本。

它的差异在哪里呢?主要在第(2)条,剔除掉了那些盈利能力差和盈利不稳定的公司,相当于是增加了一点质量因子。第(4)条也有点差异,用的是预期股息率,这个是分析师算的。

选出来的周期股更少,以经营更稳定的银行、高速、港口、公共事业等行业为主。下图是行业分布(2023-12-12)

下图是前十大权重股(2023-12-12)

红利策略应不应该再加入质量因子呢?

如果你认为要加,可以看看下图。2021-2-10以来,不仅是红利风格表现好的阶段,正好也是质量风格表现差的阶段。加了质量因子的东证红利低波跑输了纯正的红利低波。

如果你认为不要加,请看下图,长期来看,东证红利低波的收益又更好。从2009-12-31的基日至今,跑赢了所有其他红利策略指数。特别是在2017和2019-2020质量风格强势期表现更好。

(截至2023-12-12,来源:wind,2020.4之前都是回测数据,有可能存在过度拟合)

(截至2023-12-12,来源:wind,2020.4之前都是回测数据,有可能存在过度拟合)

如果你认为既然加了质量因子这么厉害,那就多加点吧,请看下图是近十年对比,红利潜力和红利质量是偏质量风格的指数,红利只是作为辅助。可以看到,进一步暴露质量因子后,指数的波动显著放大,渐渐失去了红利策略的特征。

如果你觉得那还是别加了吧,再看看下图,长期来看,质量因子暴露更多的指数,收益率显著好于单纯的红利策略指数。

说了那么多,并不是为了把大家绕晕。而是希望帮助大家认识到一点——即使是选指数,也不能只盯着收益率,还是要去分析背后的收益来源,并结合自己的投资理念、投资策略和风险偏好去选择。

比如你只是想选一个纯粹的红利策略放在组合里做防守,那么就应该选红利低波或者红利低波动100。

如果你风险承受能力强、目标长远,想选一个长期收益率最好的,那么应该考虑质量风格指数。

东方红红利低波适合那些既想要有不错的长期收益,又希望收益比较稳定的投资者。

最后再为大家对比一下几个指数的波动和回撤情况,可以看到中证红利比沪深300波动小,红利低波又能进一步降低波动,但客观地说,降低幅度也不算大,主要是A股这玩意天生就波动大。

(注:此处是价格指数,2010-1-1至2023-12-12,来源:choice)

(注:此处是价格指数,2010-1-1至2023-12-12,来源:choice)

结语:质量风格是长期表现最好的风格,但现在已经跑输快三年了,值得大家逐渐关注起来。

下篇文章,我将介绍红利质量、红利潜力、消费红利这三个指数,虽然他们名称都带有红利,实际上都是偏质量风格的指数。欢迎大家持续关注我们。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。