#买债基就选方正富邦# 纵使起落较大,最近投资领域的C位,股市依然当之无愧。东边日出西边雨,相应地,近几年颇受关注的债券市场经历了一波不小的调整。债市调整要结束了吗?手里的债基怎么办?利好股市的政策层出不穷,要赎回债基all in股市吗?今天,我想借着方正富邦基金的社区活动,从多个角度深入分析当前的债券市场,希望能在大家做出投资决策前提供一些思考。

首先,让我们来谈谈债券市场的特点。债券的收益来源多样,包括票息收益、资本利得和杠杆收益。其中,票息收益具有较强的确定性,因为债券的利息是根据全年天数平均分配的,只要持有债券,每天都会产生利息收益。除非发生信用风险,否则持有到期的债券不会有损失,这也是债券基金整体收益波动相对较小的原因。因此,尽管短期债基的表现可能会出现波动,但有票息收益作为安全垫的债基,对于低风险偏好的投资者来说,依然是一个不错的选择。

接下来,我们来明确债基在资产配置中的地位。“全球资产配置之父”加里·布林森曾说:“从长远看,大约90%的投资收益都是来自于成功的资产配置。”近年来,投资者的资产配置意识显著提升,大家都明白“不把鸡蛋放在同一个篮子里”的道理。“华尔街教父”本杰明·格雷厄姆提出的股债平衡投资策略,即将初始资金以某个比例分配在权益和债券上,对绝大多数投资者都具有借鉴意义。他在《聪明的投资者》一书中提到,至少应保持25%的资金投资于债券。因此,我们看待债券投资,不能将其视为股市的对立面,而应该从资产配置的角度通盘考虑。简而言之,债券在资产配置中,永远应该有一席之地。

回顾历史,债市的调整往往是“黄金坑”。尽管历史上经历了数次回调,但票息收益弥补了净价下跌,债市回撤通常都能在短期内修复,且指数不断创新高。以2022年四季度的债市调整为例,当时市场对经济复苏的预期很高,股市火热,债市相应遭遇调整。但后来的情况大家都知道,多数债基在较短时间内修复了净值,那段时期的调整,也成为了债券投资的“黄金坑”。

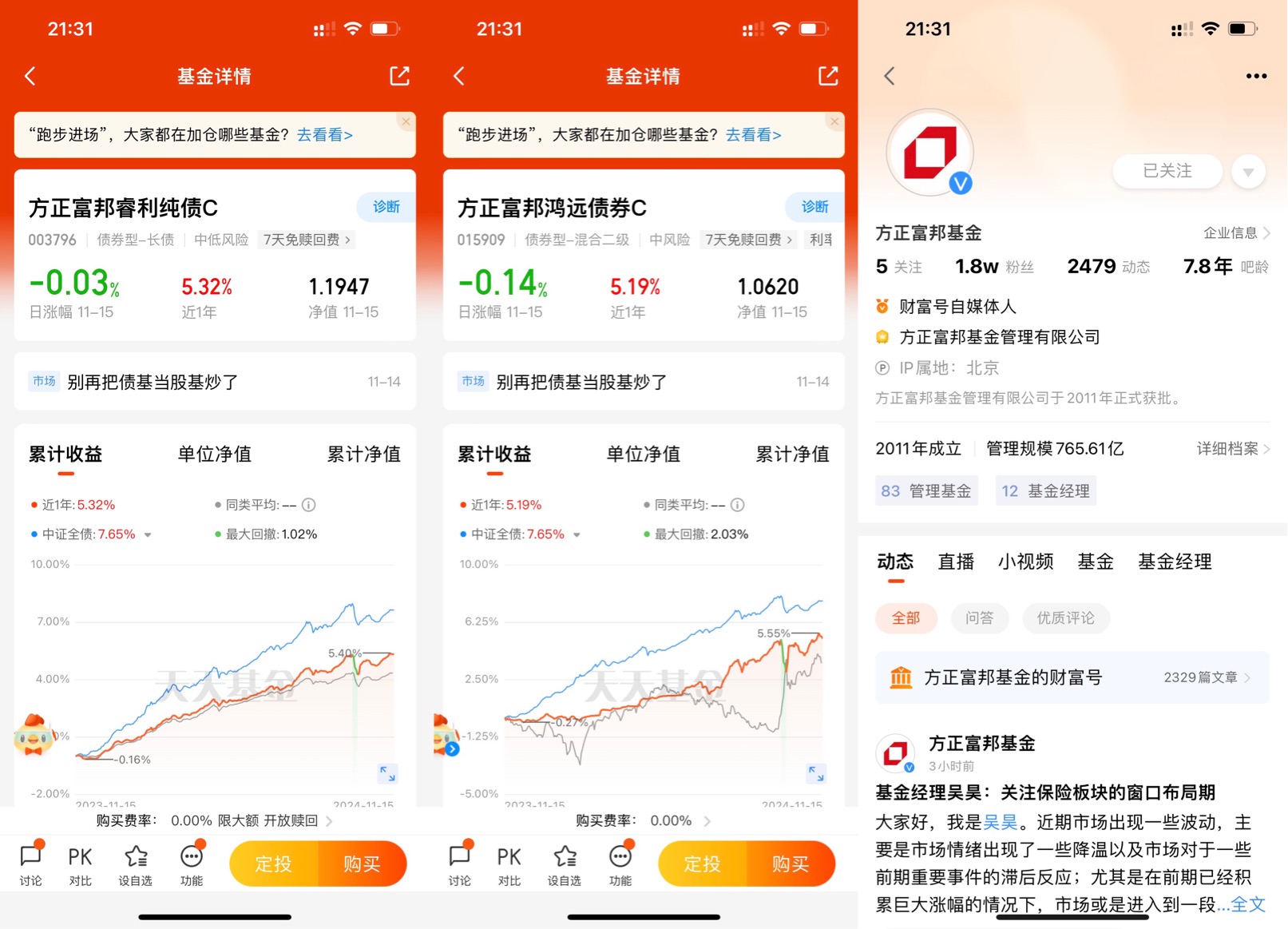

在这里,我想给大家一个建议:不要轻易改变风险偏好。市场目前正在经历风险偏好提升的冲击,导致资金流出债券市场,尤其是信用债,信用利差迅速扩大,甚至估值调整有超过市价。在这种情况下,信用利差的扩张实际上是一个较好的配置机会,类似于2022年底的信用利差扩张带来了2023年一季度信用债的良好表现。因此,目前阶段是较好的短久期信用债的配置时机。对于中长端市场,由于这波回调也出现了比较明显的交易机会。

投资并非易事,最近大家可能也是一边激动一边心慌。但不论股债何时晴雨,债基仍有很多理由值得你坚持持有。这篇文章,就是希望能为大家提供一个全新的视角,帮助大家在投资的道路上更加稳健前行。最后,记得顺手帮我点个赞欧!嘿嘿。