9月以来,A股低迷,债券市场同样不太平,许多重仓了债券基金的小伙伴开始感到茫然。

前几天有小伙伴向老司基诉苦,7月底在大盘冲高时清仓了股票,原以为躲过了股市的震荡,却没想到在债市上栽了跟头。他买的中短债基金已经连续4天亏钱了,没想到之前涨势喜人的债基也能这么亏钱......

显然,这位小伙伴的经历不算特例。

老司基看了一下,截至9月12日,债券型基金近1周的平均收益率为-0.26%,这个跌幅属于非常罕见了。要知道,中长期纯债基金的长期年化收益也就4.6%左右,这相当于一周就跌去了好几个月收益。全市场5501只债基中,近1周下跌的基金数量达5129只,占比高达93%!

最惨债基近1月大跌7%

最惨债基近1月大跌7%

我们知道,市场利率与债券价格成反比关系,当利率水平走高,债券价格就会出现下跌。

其中,市场利率我们一般参考10年期国债收益率,这个也是金融市场上资产定价的锚。最近这段时间,10年期国债收益率从8月21日阶段低点的2.54%一路升高至2.68%。利率短期大幅走高,债券价格当然绷不住了。受此影响,大部分债基净值在9月均出现大幅回撤,亏损数量占比超9成。从细分债基品类来看,有2569只中短债基金,752只短债基金和1294只混合债基的9月收益为负。其中,有279只中长期纯债基金的跌幅超过0.5%,有53只混合债基跌幅超过1%。

稍微拉长一些时间,老司基看到,最近1个月,有些债券基金不仅将今年前8个月涨幅悉数跌完,有的甚至还出现了倒亏。以下为跌幅排名前20的债券型基金名单,前海开源鼎裕债券C(003255)近1月跌幅高达6.67%,高居榜首。另外,宝盈融源可转债、银华可转债、华宝增强收益债券、融通可转债等基金短期跌幅均超过5%,位居跌幅榜前列。

近1月债券型基金跌幅前20名

数据来源:同花顺ifinD,时间截至:2023.9.14

数据来源:同花顺ifinD,时间截至:2023.9.14

数据显示,以上20只跌幅居前的债基中,短短1个月大多数把今年所有涨幅都跌完了。上述跌幅较大的债基主要集中在二级债基和可转债基金,这类产品配置了风险较高的少量股票仓位和可转债,在股债双杀的环境下,跌起来一点也不含糊。

以近1月跌幅冠军前海开源鼎裕债券C(003255)为例,该基金二季报数据显示,其前十重仓持有品种为清一色可转债,股票仓位为4.4%。受股债市场近期双双调整的影响,基金净值上演高台跳水,短期最大回撤超9%,不仅把前面最高时近5%的年内收益跌没了,还出现了大幅亏损。截至9月14日,该基金年内收益率为-6.75%,这过山车坐得实在酸爽。

去年一幕是否重演?

去年一幕是否重演?

细心小伙伴应该记得,去年11月,债券市场也出现了类似一幕,当时债基也出现过大面积回撤。

那么,本次债市调整有何原因,去年持续调整一幕会否重演呢?

市场人士分析指出,近期债基回调大概有几方面原因:一是,今年以来债市走牛,在8月中降息后,债市情绪持续升温而带来的短期内回调压力。二是,8月底5年LPR(贷款市场报价利率)并没有下调,对债市横盘带来情绪导向,隔夜拆借利率的走高也反映了资金面较过去略收紧的事实。三是,8月以来,MLF超预期降息后政策组合拳密集落地,尤其是以一线城市“认房不认贷”为代表的房地产政策放松超预期,市场风险偏好明显抬升,使得短期债券市场面临宽信用扰动期,叠加资金面趋紧,债基净值出现一些回调。

眼下小伙伴最为担忧的是,像去年11月那样债市急速下跌会否再现?

券商研究机构指出,去年11月债市的下跌,是因为前期积累了过大涨幅,加上银行理财为赎回资金大量卖出债券,从而带来一定流动性困境。但从近半个月来看,银行理财产品资金并没有发生明显的赎回压力,整个货币环境和资金面也较为平稳。本轮债券市场调整幅度和节奏或将小一些,9月下旬随着政策预期缓和、资金面好转,利率可能还有下行机会。

老司基觉得,如果你的债基配置比例不重,可以选择“躺平不动”,等待市场回暖即可,尤其是一些久期短的中短债基金。对于重仓配置的中长期纯债基金,如果担心债市持续调整,可以适当减一些仓位,适当增加配置一些权益类基金。

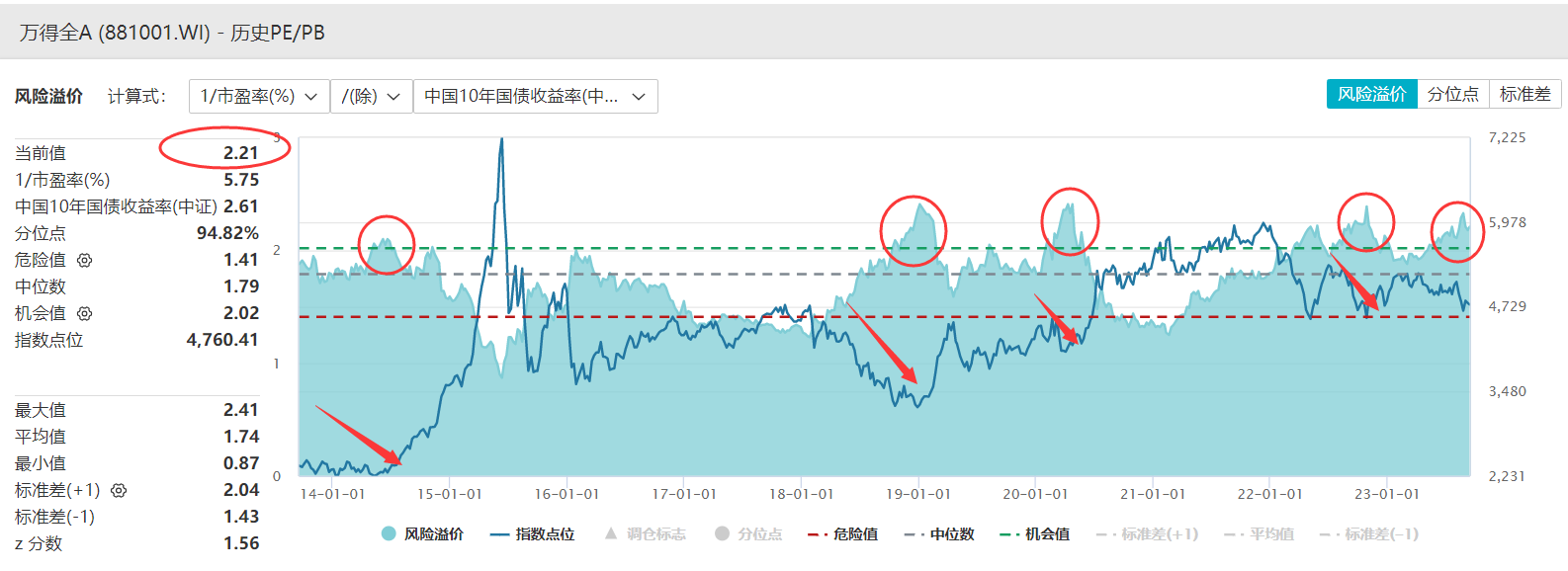

最后,我们再来看一下股债性价比指标,也叫风险溢价、股债收益比等,主要被用在股债配置时判断哪个资产相对便宜、更具备性价比。一般情况下,当股债收益比超过2倍时,往往都是股市大底,股市更具投资价值。

Wind数据显示,截至9月14日,代表全市场股票的万得全A指数(881001)的股债收益比为2.21倍,已远大于2倍的机会值,处于近10年分位点的94.82%。

换句话说,近10年中只有5%的时间,股市投资机会比现在更好。

在过去10年股市的4次大底部时(上图中老司基用红色圆圈和箭头标注的位置),股债收益比都超过了2倍。如今万得全A指数股债收益比达到2.21倍,已接近10年来的最高比值,从资产配置角度看,股票的吸引力远超债券。

在过去10年股市的4次大底部时(上图中老司基用红色圆圈和箭头标注的位置),股债收益比都超过了2倍。如今万得全A指数股债收益比达到2.21倍,已接近10年来的最高比值,从资产配置角度看,股票的吸引力远超债券。

#又降准!A股会涨吗?#